「有事の金」で一歩進んだリスク分散を

目次

- 当該記事は2020年12月時点に執筆したものです

コロナショックに見る「有事の金」

「金」といえば、その希少性の高さから、古来より貨幣、宝飾品として高い価値が認められてきた貴金属です。

コロナショックの影響で相場が大きく揺れる中、いま「投資対象としての金」に注目が集まっていることをご存じでしょうか?

コロナショックの影響で相場が大きく揺れる中、いま「投資対象としての金」に注目が集まっていることをご存じでしょうか?

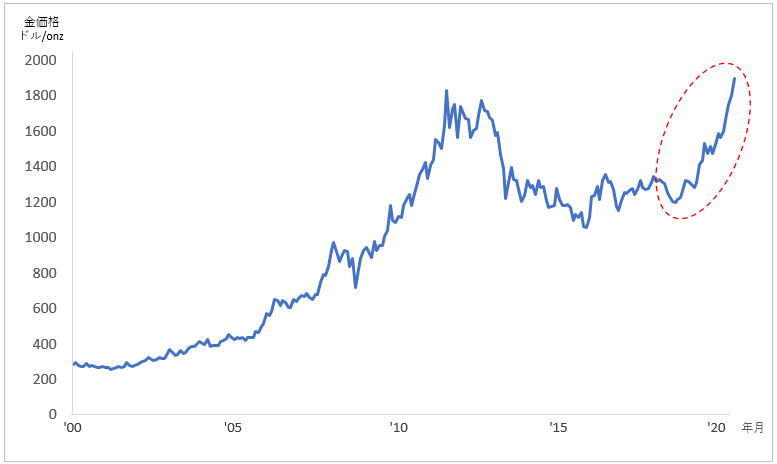

2019年半ば以降、NY金相場は右肩上がりの成長を続けてきました。それが、新型コロナウイルスによる経済危機により上昇基調に拍車がかかり、2020年6月には約9年ぶりとなる高値を付けました。日本国内の小売価格も市場最高値を更新するなど、金価格上昇のニュースを目にする機会が多くなっています。

【NY金先物価格の推移】

(期間:2000年1月 ~ 2020年7月)

【出典】ブルームバーグのデータを元に三菱UFJ銀行にて作成

この金価格急騰の背景の1つは、前述のコロナショックによる株式相場の急落です。新型コロナウイルスの感染拡大を機に、世界規模で暴落した株式市場からは一気に資金が流出し、代わりに安全資産として金を買う動きが強まりました。金は他の主要資産の値動きと相関関係が低いことで知られています。また、現物資産である金は無価値にならないことから「有事の安全資産」と言われ、テロや戦争、災害等、世界的なリスク回避局面で買われる傾向があります。その後の株式市場は、大幅な暴落からは持ち直しつつありますが、感染拡大の「第2波」が世界的に問題視される中、経済への影響が長期化しかねないという不安心理が価格上昇の背景にあると考えられます。

低金利で相対的に投資妙味を増す「金」

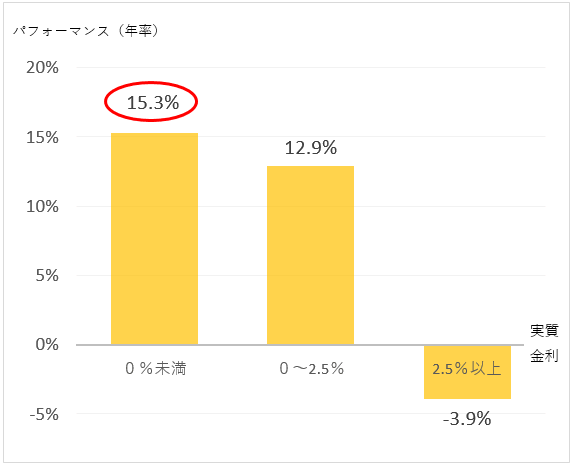

金価格の上昇を支えるもう1つの背景は、世界的に広がる金利の低下です。投資対象としての金には、利子や配当を生まないという弱点があります。それが、低金利環境では金利が付かない金の弱点が他の投資対象と比べても目立たなくなり、相対的に金の投資妙味が増すことになります。

実際に、金は米国の実質金利(名目金利-インフレ率)が低い際に値上がりしやすい傾向があります。1971年以降、実質金利が0%未満だった期間の金のパフォーマンスは15.3%(年率)と高い水準です。現在、米国の実質金利はマイナス圏にあり、金相場には追い風と言えそうです。

実際に、金は米国の実質金利(名目金利-インフレ率)が低い際に値上がりしやすい傾向があります。1971年以降、実質金利が0%未満だった期間の金のパフォーマンスは15.3%(年率)と高い水準です。現在、米国の実質金利はマイナス圏にあり、金相場には追い風と言えそうです。

【実質金利水準別の金のパフォーマンス(年率換算)】

【出典】WorldGoldCouncilのデータを元に三菱UFJモルガン・スタンレー証券にて作成

- 計測期間:1971年~2019年

- 実質金利は米国債利回りやCPIを用いて計算

「金」で分散投資にプラスワンの守りを

「有事の金」と言われる金の特徴を、ご理解いただけたでしょうか。コロナショックという直近の「有事」において、金はその特性を発揮し、資産防衛に寄与したことがうかがえます。

安定的な資産運用は「長期分散投資」が基本です。このページをお読みの方の中にも、リスク分散のためにバランスファンド等で分散投資を実践されている方がいらっしゃるかもしれません。ですが、今回のコロナショックのように世界同時に、あらゆる資産が暴落する金融危機に見舞われると、国内外株式、債券、不動産に分散投資をしているだけでは、資産を守りきるのは困難です。

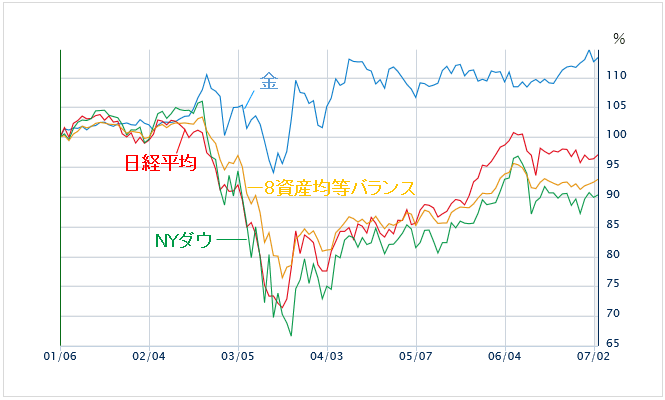

下のグラフは、コロナショック時のNYダウ、日経平均、8資産均等バランス(国内外株式、債券、不動産)(*)、金価格のパフォーマンスを比較したものです。株式の下落に連られて8資産均等バランスも一緒に下落していることがわかります。金価格もいったんは下落しますが、その後早期に値を戻し、上昇を続けていることが見て取れます。有事に備えて、分散投資に「金」をプラスするというのも、資産防衛には有効な手段かもしれません。

安定的な資産運用は「長期分散投資」が基本です。このページをお読みの方の中にも、リスク分散のためにバランスファンド等で分散投資を実践されている方がいらっしゃるかもしれません。ですが、今回のコロナショックのように世界同時に、あらゆる資産が暴落する金融危機に見舞われると、国内外株式、債券、不動産に分散投資をしているだけでは、資産を守りきるのは困難です。

下のグラフは、コロナショック時のNYダウ、日経平均、8資産均等バランス(国内外株式、債券、不動産)(*)、金価格のパフォーマンスを比較したものです。株式の下落に連られて8資産均等バランスも一緒に下落していることがわかります。金価格もいったんは下落しますが、その後早期に値を戻し、上昇を続けていることが見て取れます。有事に備えて、分散投資に「金」をプラスするというのも、資産防衛には有効な手段かもしれません。

【コロナショック時のパフォーマンス比較】

(期間:2020年1月 ~ 2020年7月)

【出典】QUICKのデータを元に三菱UFJ銀行にて作成

- 8資産均等バランスは東証株価指数(TOPIX)(配当込み)、MSCIコクサイ・インデックス(配当込み、円換算ベース)、MSCIエマージング・マーケット・インデックス(配当込み、円換算ベース)、NOMURA-BPI総合、FTSE世界国債インデックス(除く日本、円換算ベース)、JPモルガンGBI-EMグローバル・ダイバーシファイド(円換算ベース)、東証REIT指数(配当込み)およびS&P先進国REITインデックス(除く日本、配当込み、円換算ベース)を12.5%ずつ組み合わせた合成指数をベンチマークとするインデックス型バランスファンド

- 金は他の主要資産の値動きと相関関係が低く、独特の値動きをする。

- 金は「有事の安全資産」と言われ、リスク回避局面で買われる傾向がある。

- 金は米国の実質金利が低いときに、値上がりしやすい傾向がある。

本資料は信頼できると思われる情報を元に当社が作成したものですが、その正確性、完全性を保証するものではありません。

当資料中のデータ・分析等は過去の実績や将来の予測に基づくものであり、運用成果や市場環境等を示唆・保証するものではありません。

三菱UFJ銀行で取り扱いの金関連ファンド

金及び金関連企業を主要投資対象とするファンド

投資対象の一部に金を含むファンド

三菱UFJ銀行では、ほかにも話題のテーマに沿った投資信託を豊富にご用意しております。

その他のキーワード別投資信託は、下記からご覧いただけます。

その他のキーワード別投資信託は、下記からご覧いただけます。

-

三菱UFJダイレクトをご利用中の方

-

三菱UFJダイレクトのご利用が初めての方

店舗へご来店のお客さま

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

委託金融商品取引業者 三菱UFJモルガン・スタンレー証券株式会社

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

(2023年8月29日現在)