NISAのつみたて投資枠 低コストで

コツコツと

つみたて投資枠の特徴とは

年間120万円までの投資から得た

利益が非課税に!

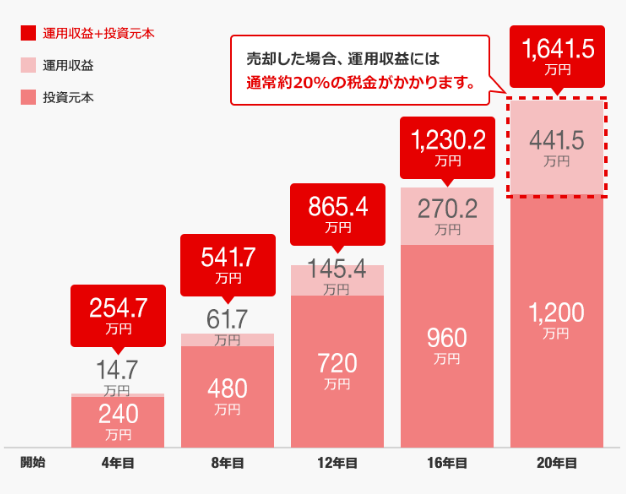

通常の課税口座では、運用から得られた利益に対する税率は約20%。つみたて投資枠なら、毎年120万円を非課税投資枠の上限とし、投資から得た利益が非課税に。非課税期間は無期限!

月5万円、想定利回り年3%、20年間運用して売却した場合

- 算出にあたっては、購入時の手数料・税金・分配金等を考慮していないため実際の投資とは異なります。期間中、一定の利率での運用が均等なペースで続いたものとして計算しています。また、想定利回り(年利)は、運用成果を試算するために仮定として置いたものであり、実際の運用成果を保証するものではありません。例えば、同シミュレーションで想定利回りが年-3%の場合は、1,200万円の投資元本が903.2万円(296.8万円の損失)になります。

つみたて投資のみ可能!

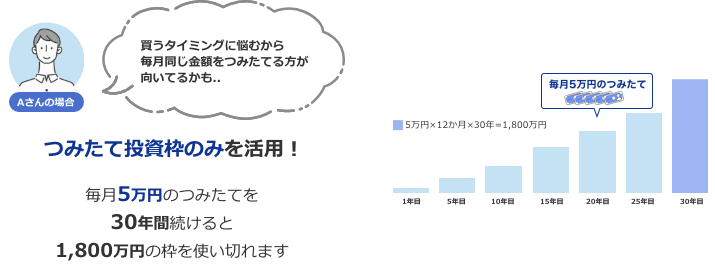

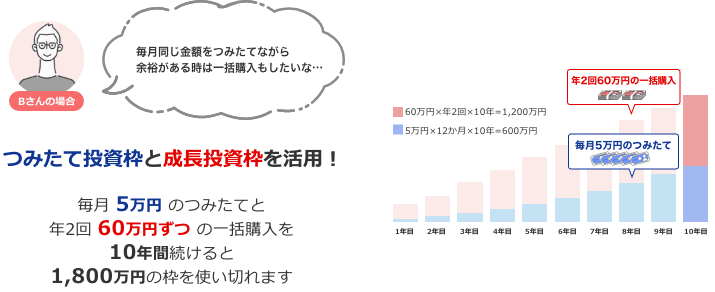

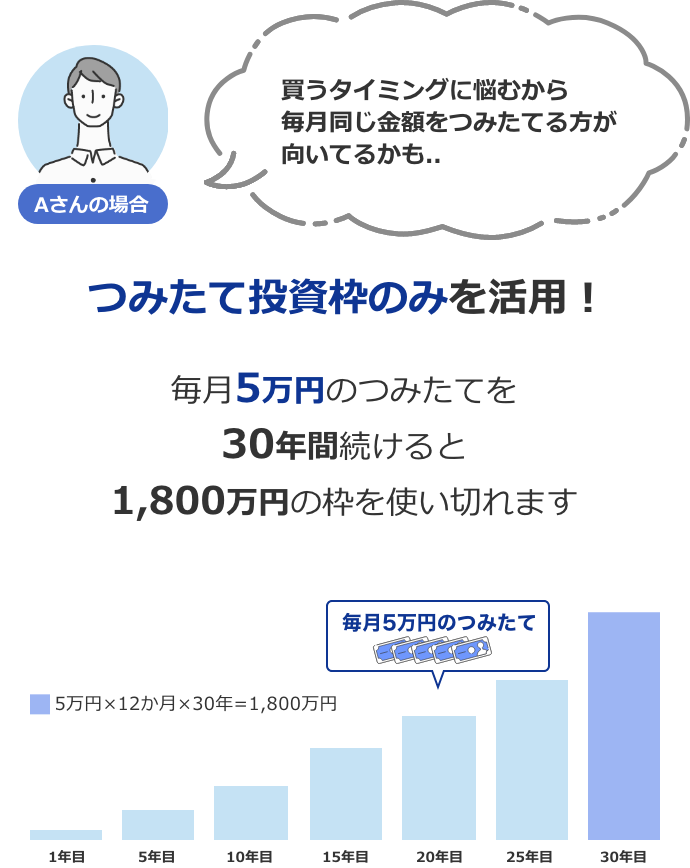

非課税投資枠は年間120万円まで。無理のない金額から投資を始めたい方や、購入のタイミングに迷いたくない方におススメです。

長期保有に適した低コスト商品!

長期投資に適した投資信託として一定の要件を満たす、購入時手数料無料の商品からお選びいただけます。

日本株式

なじみのある

日本の株式で

運用したい

海外株式

海外の成長に

期待して

運用したい

バランス型

複数の資産へ

分散投資して

安定的に運用したい

アクティブ

ファンド

厳選された銘柄に

投資するファンドで

運用したい

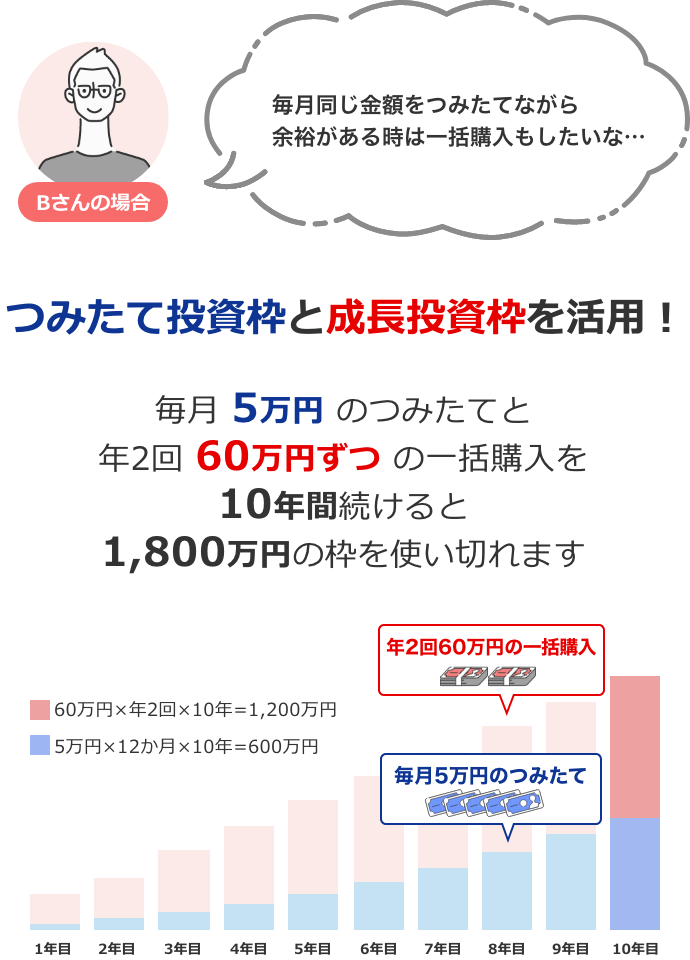

つみたて投資枠の活用例

つみたて投資枠の注意点

すべての金融機関で1人1口座

NISA口座は、すべての金融機関を通じて1人につき1口座しか開設することが出来ません。変更のお手続きは必要ですが、金融機関変更は各年で可能です。

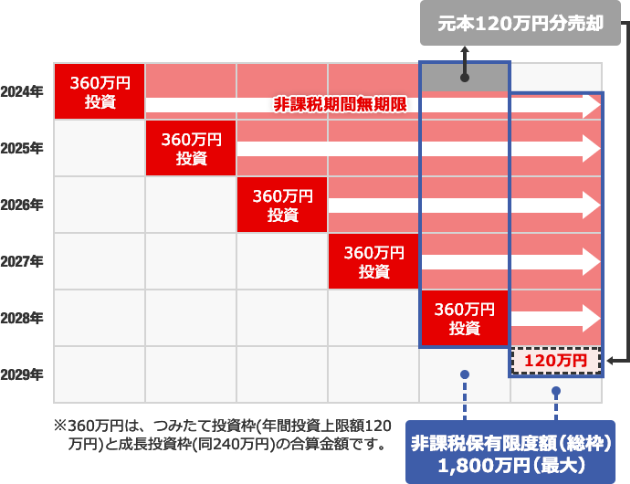

売却後、非課税保有限度額(総枠)が復活

例えば、年間の非課税投資枠上限360万円まで2024年から5年間投資をし、その後、元本120万円を売却した場合、最短で2029年から非課税保有限度額(総枠)として120万円分再利用が可能となります。

運用中の投資信託はNISA口座へ

移管不可

特定口座等で運用している投資信託を、NISA口座に移管することはできません。

その他制限事項

特定口座等で運用している投資信託を、NISA口座に移管することはできません。

| 対象者 | 日本にお住まいで、口座開設する年の1月1日現在で 満18歳以上の個人の方 |

|---|---|

| 制度・非課税期間 | 無期限 |

| 年間の投資上限額 | 120万円 |

| 非課税保有限度額(総枠) | 1,800万(*) |

| 各勘定の併用 | 可 ※同年に成長投資枠との同時利用可能 |

| 購入方法 | つみたて投資 |

| 対象となる当行商品 | つみたて投資枠対象ファンド |

- 残高を売却することで、売却をした翌年に非課税保有限度額(総枠)の再利用が可能となります。

つみたて投資枠対象ファンド

国内株式

海外株式

バランス型

アクティブファンド

つみたて投資枠に関する

よくあるご質問

- Q.

- 対象となる商品は何ですか?

- Q.

- 年間いくらまで投資可能ですか?

- Q.

- つみたて投資枠と成長投資枠を同時に利用することはできますか?

- Q.

- 年間投資上限額の120万円を超えて、つみたて投資枠を利用することができますか?

- Q.

- つみたて投資枠で生涯の非課税保有限度額(1,800万円)を、つみたて投資枠だけで使い切ることはできますか。

その他のよくあるご質問

NISA制度や

資産運用について学ぼう

- YouTubeで再生されます。

NISA(少額投資非課税制度)

- 当サイトでは、非課税口座内の各年(1月〜12月)の非課税管理勘定・累積投資勘定・特定累積投資勘定・特定非課税管理勘定を非課税投資枠と称しています。

- 今後の法令・制度の変更等により、内容は変更となる可能性があります。

- 税務や法律に関する個別、具体的なご対応には必ず税理士・弁護士等の専門家とご相談ください。

株式のお取引をお考えの方へ

当行は、三菱UFJ モルガン・スタンレー証券、三菱UFJ eスマート証券を委託金融商品取引業者として金融商品仲介を行なっています。

三菱UFJモルガン・スタンレー証券の金融商品仲介と、三菱UFJ eスマート証券の金融商品仲介とでは、それぞれ取扱商品・サービスが異なりますので、ご確認のうえ口座開設を希望する委託金融商品取引業者をお選びください。

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

インターネット専用ファンドの留意点

- インターネット専用ファンドは、三菱UFJ銀行の店舗ではお取り扱いしておりません(「投資信託説明書(交付目論見書)」「販売用資料」等も店舗にご用意しておりません)。

- インターネット専用ファンドのご購入やご換金等の決定は、ホームページ等をご確認いただき、お客さまご自身でご判断をお願いいたします。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

(2025年7月25日現在)

- NISAに関するご照会

- 0120-860-777

- 自動音声ガイダンスが流れた後に、

3→2の順でボタンを押してください。