投資信託の見直し

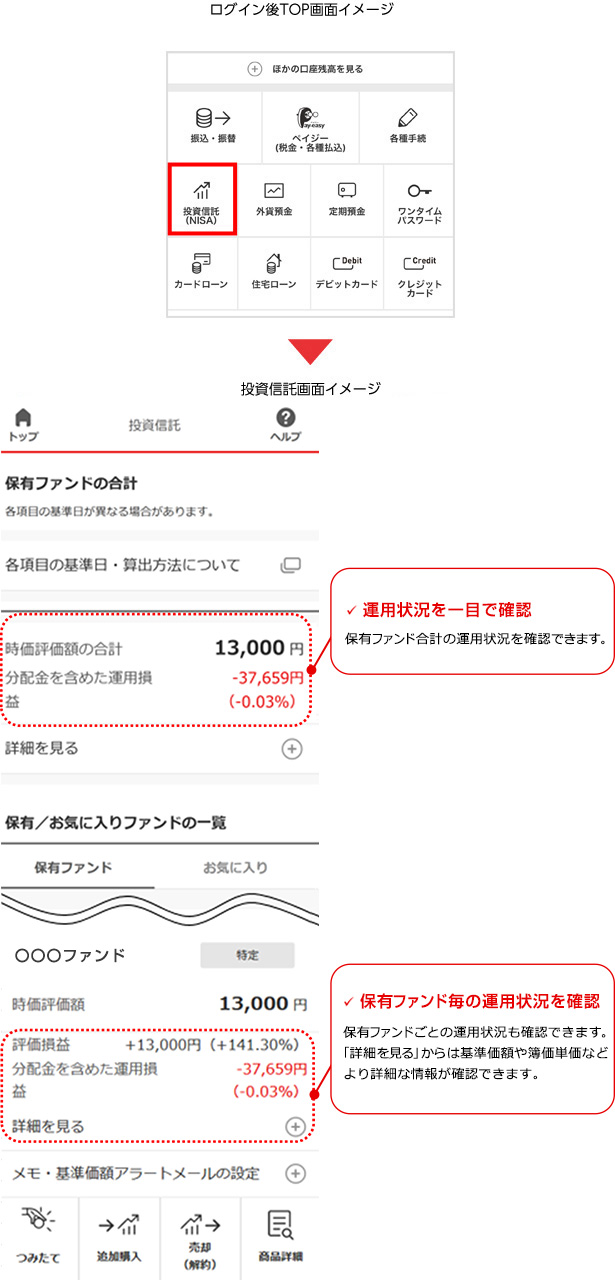

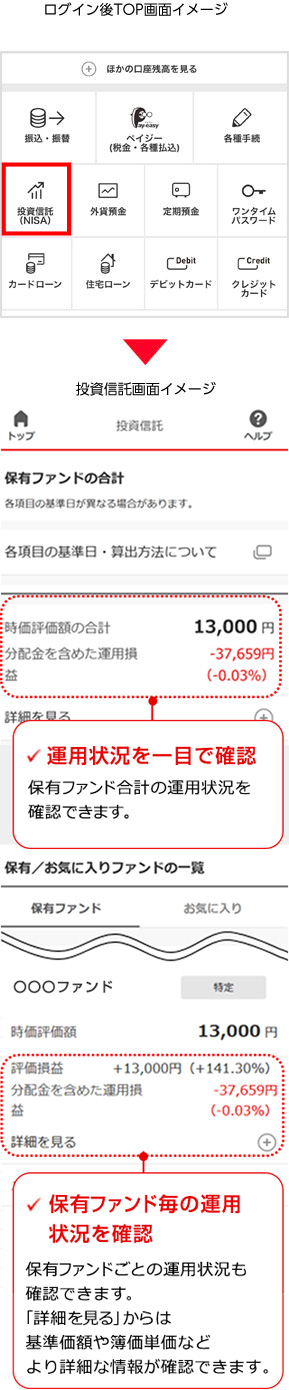

運用状況を確認

運用損益をトータルで把握する

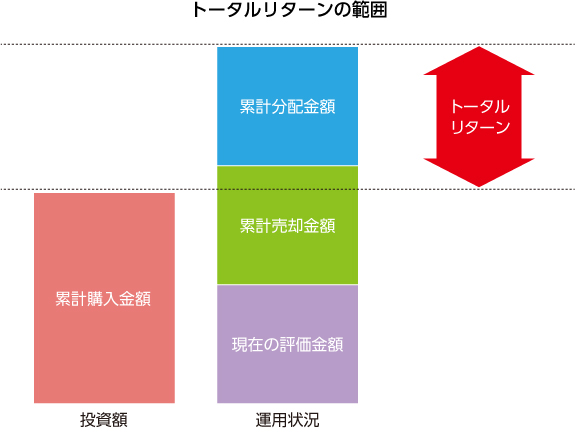

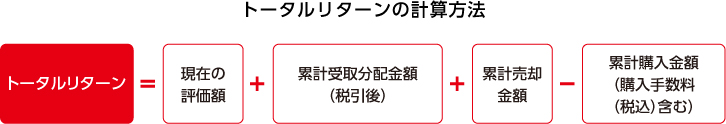

「トータルリターン」とは、ファンド購入時から現在までのトータルの損益を表したものです。

投資信託を運用して、何度も分配金を受け取ったり、買い増したり、あるいは一部を売却したりすると、現在の評価損益だけでは運用全体での損益が分かりません。そこで、受取分配金や購入時手数料などすべてを含めて損益を計算するのが「トータルリターン」の考え方です。

投資信託を運用して、何度も分配金を受け取ったり、買い増したり、あるいは一部を売却したりすると、現在の評価損益だけでは運用全体での損益が分かりません。そこで、受取分配金や購入時手数料などすべてを含めて損益を計算するのが「トータルリターン」の考え方です。

インターネットバンキングでトータルリターンを確認する

リバランス

リバランスの効果

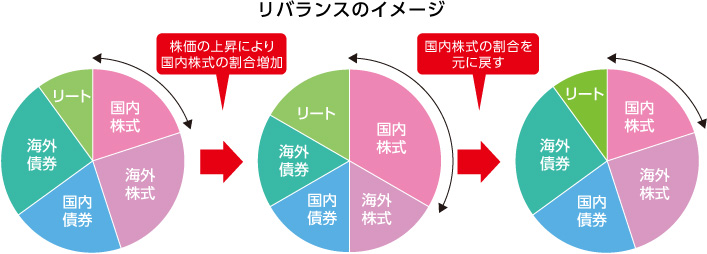

複数のファンドを購入して分散投資をしている場合、基準価額の変動により資産配分が当初の比率から変わることがあります。その際、値上がりした資産を売却したり、値下がりした資産を買い増すことによって配分を元に戻すことをリバランスといいます。

上図において、資産配分変化後は、当初配分より株式の価格変動に強く影響を受けるポートフォリオになっています。このまま株式相場の上昇が続けば問題はありませんが、相場の予測は困難です。リバランスによりリスクをコントロールし、リターンのブレを抑える効果が期待できます。また、値上がりによって割高になった資産を売却し、値下がりによって割安になった資産を購入することになりますので、合理的な運用が可能になります。

リバランスのタイミング

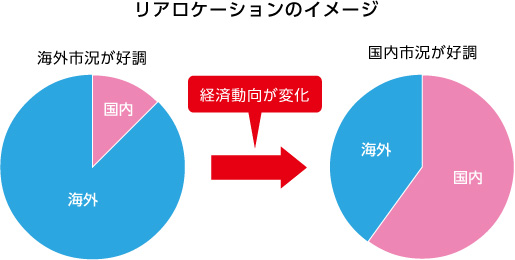

リアロケーションとの違い

投資信託の売却

売却価格の決定方式

投資信託を売却(購入)する際、投資家は適用される基準価額がわからない状態で申し込むことになります。これをブラインド方式といいます。

売却価格は、一般的に申し込み当日(ファンドによっては申し込み翌営業日以降)の証券市場の引け後に算出される基準価額をベースに決定されます。

この方式が採用されているのは、組入資産の評価額確定後に投資信託の取引を行うと、既存の投資家の利益が損なわれてしまうからです。

売却の際は、申し込み締め切り時間を事前に確認しておきましょう。

売却価格は、一般的に申し込み当日(ファンドによっては申し込み翌営業日以降)の証券市場の引け後に算出される基準価額をベースに決定されます。

この方式が採用されているのは、組入資産の評価額確定後に投資信託の取引を行うと、既存の投資家の利益が損なわれてしまうからです。

売却の際は、申し込み締め切り時間を事前に確認しておきましょう。

売却時にかかる手数料

見直しを検討する際の注意点

手数料や税金に注意

保有しているファンドを売却し、新たにファンドを購入する場合、売却時や購入時に手数料がかかるものがあります。売却に際して値上がり益が出る場合は税金も差し引かれますので、その分、投資額は減ることになります。

また、信託報酬など運用管理にかかる費用は保有期間中ずっとかかります。新たに購入したファンドの手数料や運用管理費用が高いとリターンに影響しますので、事前に確認しましょう。

NISA制度を活用することで税制優遇を受けることができます。まだ利用していない方は見直しの際にぜひご検討ください。

また、信託報酬など運用管理にかかる費用は保有期間中ずっとかかります。新たに購入したファンドの手数料や運用管理費用が高いとリターンに影響しますので、事前に確認しましょう。

NISA制度を活用することで税制優遇を受けることができます。まだ利用していない方は見直しの際にぜひご検討ください。

市場と自分の予測が大きくことなった場合の対処法

投資信託の基準価額は日々変動し、上昇することもあれば下落することもあります。自分の予測に反して値下がりすることは、投資信託の運用では珍しくありません。ただし、評価損の状態が長く続き、損失が拡大する傾向であれば、見直しが必要になる場合があります。

見直しの判断は難しく一概には言えません。リスク許容度やファンドのリスク・リターン特性などから総合的に判断することが必要です。自分なりの判断基準を持ち、たとえば、10%の値下がりまでは継続保有、20%まで下げたら売却(損切り)して、別のファンドを購入するといったようにルールをあらかじめ決めておくとよいでしょう。

値上がりしているときでも、相場の上昇がいつまでも続くとは限りません。割高感が明らかに強くなった場合は、売却して利益確定することも一つの考え方です。この場合も、長期運用の視点でリスクを抑えつつ安定的なリターン獲得を目指しましょう。

見直しの判断は難しく一概には言えません。リスク許容度やファンドのリスク・リターン特性などから総合的に判断することが必要です。自分なりの判断基準を持ち、たとえば、10%の値下がりまでは継続保有、20%まで下げたら売却(損切り)して、別のファンドを購入するといったようにルールをあらかじめ決めておくとよいでしょう。

値上がりしているときでも、相場の上昇がいつまでも続くとは限りません。割高感が明らかに強くなった場合は、売却して利益確定することも一つの考え方です。この場合も、長期運用の視点でリスクを抑えつつ安定的なリターン獲得を目指しましょう。

知らない言葉が出てきたら、基礎用語集でご確認ください。

-

三菱UFJダイレクトをご利用中の方

-

三菱UFJダイレクトのご利用が初めての方

当行では「三菱UFJ銀行の投資信託口座」や「金融商品仲介口座」で投資信託をお取り扱いしております。

それぞれの口座について、くわしくはこちらをお読みください。

- 投資信託に関するご照会

- 0120-860-777

- 自動音声ガイダンスが流れた後に、

3→2の順でボタンを押してください。

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

委託金融商品取引業者 三菱UFJモルガン・スタンレー証券株式会社

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

(2023年8月31日現在)