住宅ローンのボーナス払いを利用するメリット・デメリットを解説!

毎月の支払いを少なめに抑えつつ、ボーナス時は多めに支払うボーナス払いに魅力を感じる人は多いでしょう。

しかし、ボーナス払いをご利用の際には気を付けないといけない点もあります。ボーナスの支給額は将来にわたって一定ではありません。昨今はボーナスカットの事例もふえています。

この記事では住宅ローンを組む前に知っておきたいボーナス払いのメリット・デメリットと、支払方法を変えたくなったときの方法を解説します。

住宅ローンのボーナス払いの仕組み

住宅ローンの返済方法には毎月同じ額を返済する毎月払いと、ボーナスが出たときに毎月の返済額に上乗せするボーナス払いの2種類があります。

ボーナス払いを利用する金額は、住宅ローンを契約するときに決めます。

たとえば、3,000万円の住宅ローン契約で、次の表のように8割を月払い・2割をボーナス払いに設定したときと、毎月払いだけで支払う場合とでどのように返済額が違うのかを確認してみましょう。

| 毎月返済額分 2,400万円(80%) |

ボーナス払い分 600万円(20%) |

|---|

【計算条件】

- 返済期間:35年

- 金利:年1.5%(固定金利)

- 借入額:3,000万円

- 返済方法:元利均等返済

| ボーナス払い有無による返済額の違い | ||

|---|---|---|

| 毎月の返済額 | 返済総額 (諸費用は含めない) |

|

| ボーナス払いなし | 91,855円 | 38,579,007円 |

| ボーナス払いあり | 73,484円

|

38,597,286円 |

| 差額 | -18,371円 | +18,279円 |

毎月払いのみの場合、月々の返済は91,855円ですが、ボーナス払いを併用すると月々の返済は73,484円となります。

ボーナス払いを併用すると、毎月の返済額は月2万円ほど少なくなるため、一見すると負担が少ないように見えますが、返済総額が高くなっていることがわかります。

なお、月々の返済額はボーナス時の返済額がふえるほど少なくなりますが、最大でも借入額の50%を上限としている金融機関がほとんどです。

住宅ローンのボーナス払いを利用するメリット・デメリット

上記の条件をふまえて、ボーナス払いを併用したときのメリットとデメリットを整理してみました。

メリット:月々の返済額を抑えられる

ボーナス支給時は毎月の返済に加えて返済額をふやすことで、月々の返済額を少なくできるのがメリットです。

ほかのローン返済もあるなど、月々の返済額を抑えたい方はボーナス払いを併用することを考えてみても良いかもしれません。

デメリット:返済総額がふえる可能性がある

ボーナス払いには月々の支払いを抑えられるメリットがある反面、元金返済のスピードが遅くなるのがデメリットです。

ここでなぜボーナス払いを併用すると返済総額がふえるのかを説明します。

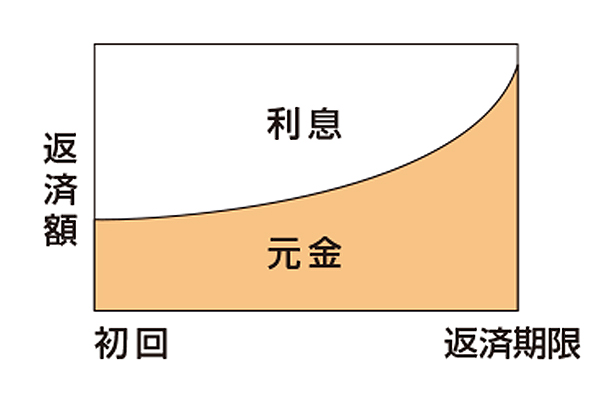

住宅ローンの元金と利息は、下記の図のような関係にあります。元金とは借りたお金のことです。住宅ローンは元金に対して月割りで利息が発生するため、元金の返済が進まない初期の頃は利息の割合が高く、返済が進むと利息分が減っていき元金の割合が高くなる関係にあります。

- 三菱UFJ銀行「返済方法」

ボーナス払いの併用は月々の返済を抑えることができますが、ボーナス時の返済は半年に1回しかないため、なかなか元金が減りません。その結果、ボーナス払いなしに比べると返済総額もふえることになるのです。

では、ボーナス払いの割合を変えると、返済総額がどう変わるのか見てみましょう。

【計算条件】

- 返済期間:35年

- 金利:年1.5%(固定金利)

- 借入額:3,000万円

- 返済方法:元利均等返済

| 毎月の返済額 | ボーナス返済額 | 返済総額 | |

|---|---|---|---|

| うち20%をボーナス払い | 73,484円 | 110,487円 | 38,597,286円 |

| うち30%をボーナス払い | 64,298円 | 165,731円 | 38,606,476円 |

| うち40%をボーナス払い | 55,133円 | 220,975円 | 38,615,573円 |

| うち50%をボーナス払い | 45,927円 | 276,219円 | 38,624,764円 |

このシミュレーションからもわかるとおり、ボーナス払いの割合がふえると返済総額もふえることになります。

デメリット:ボーナスが支給されなかったときの影響が大きい

「うちの会社はボーナスが支給されるから、ボーナス払いでも大丈夫」と考える方もいるかもしれませんが、安易にボーナス払いを設定するのは避けましょう。

ボーナス払いは月々の支払いを抑えるひとつの方法ではありますが、ボーナス払いの割合を高くすると、万が一ボーナスが支給されなかった場合に住宅ローンの支払いが厳しくなる可能性があるからです。

企業のボーナスは、企業と労働者との間で締結する労働契約や社内で定める就業規則や賃金規定などで支給を定めるもので、法律上の定めはありません。賃金と違って支給額があらかじめ確定されているものではないので、ボーナスの有無や支給額は外部要因によって変動する可能性が大きいことを認識しておきましょう。

デメリット:ライフイベントに対応しづらい

住宅ローンの返済は長期にわたります。私たちは今を基準にその状態がずっと続くと考えてしまいがちですが、実際にはそのようなことはありません。

住宅ローン契約時には、想像していなかったことが起こる可能性は十分ありえるでしょう。

住宅ローンは家計の固定費の大きな割合を占めています。そのため、住宅ローンの返済計画が大きく変わると、子どもの進学などのライフイベントへの対応が難しくなることも考えられます。

想定外の出来事に耐える余力と、心の余裕を持つために、ボーナスの一部は使いみちを決めずに残しておくことも必要です。

住宅ローンのボーナス払いで押さえておくべきポイント

それでも月々の返済額を抑えられるボーナス払いに魅力を感じる方もいるのではないでしょうか。

そこで、住宅ローンのボーナス払いを利用する際に押さえておくべきポイントを4つ紹介します。

1. 今後もボーナスの支給があるか

ボーナス払いを検討するなら、ボーナスの支払いが今後も継続的にあるかどうかは非常に重要なポイントです。

就業規則や賃金規定でボーナスの支給が明示されている場合は、ボーナスそのものがなくなることはないでしょう。

しかしボーナスの有無や支給金額は、景気や勤務先の業績によって大きく変わる可能性があります。将来ボーナスのない企業へ転職したり、独立したりする可能性もゼロではありません。

そのため、住宅ローンの返済もボーナスありきで考えるのではなく、ボーナスがなくても無理なく返済できる計画を立てることが大切です。

2. ボーナス払いしても貯金できるか

貯金にはさまざまな目的がありますが、教育費や老後資金の準備はある程度予測できるライフイベントといって良いのではないでしょうか。

とりわけ大切なのは余裕資金を持っておくことです。人生には予測できない場面でお金が必要になることがあります。

たとえば、家具や家電の買い替えにまとまった資金が必要になる、病気やケガで収入がダウンする、共働き家庭でも一方が転職や独立して家計の収入が不安定になることがあるかもしれません。これらは住宅ローン契約時には予測しにくい出来事ですが、余裕資金があれば対応することが可能です。

不測の事態にそなえるためにも、ボーナスの大半を住宅ローンの返済に充てるのは避けましょう。

3. 住宅ローン返済のほかにボーナスを使う目的がないか

ボーナス払いを利用すると、毎年ボーナスのまとまった額が住宅ローンの返済でなくなることになります。

暮らしには彩りも必要です。旅行や大切な人や自分へのプレゼントなど、必ずしも生活に必要ではないけれど心を豊かにしてくれるものにお金を使えるかどうかは、人生の満足度を左右します。

住宅ローンで自由に使えるお金が極端に少なくなることのないように、余裕のある返済計画を立ててください。

4. 一部繰り上げ返済で対応できないか

これまで使いみちのない資金を持つ重要性をお伝えしてきましたが、余裕があるときは一部繰り上げ返済する選択肢もあります。

一部繰り上げ返済とは、住宅ローンの毎月の返済額とは別にまとまった金額を元金の支払いに充てられるサービスです。

まとまった金額を返済する点ではボーナス払いに似ているように思えますが、ボーナスで住宅ローンの返済をあらかじめ約束するボーナス払いと異なり、状況に応じてボーナスの使いみちを自分で決められるのがメリットです。インターネット上でカンタンに一部繰り上げ返済できる金融機関もたくさんありますので、余裕資金があるときはシミュレーションしてみてはいかがでしょうか。

一部繰り上げ返済で元金が減れば利息が減りますし、繰り上げ返済の金額次第では返済期間の短縮もできます。

またボーナス払いではなく、ボーナス支給額に応じて一定の割合を繰り上げ返済に回すというルールを自分のなかで決めておくのもおススメです。

ボーナス払いが苦しくなったときの対策

最後にボーナス払いが苦しくなったときにどんなことができるかを確認しておきましょう。

ボーナス払いの割合を変更する

まずは、住宅ローンを契約している金融機関に相談してください。

ボーナス払いの併用から毎月払いだけに変更したり、ボーナス払いの割合を下げたりといった対応も可能です。

ただし、ボーナス払いの割合を減らしたり、ボーナス払いをやめれば月々の返済額はその分アップします。希望の返済条件に変更できないこともあること、金融機関によっては返済内容の変更には所定の手数料がかかる点には注意が必要です。

住宅ローンを借り換える

希望の契約条件に変更できないときや、より良い条件で住宅ローンが借りられるときは、ほかの金融機関に借り換えるという方法もあります。

しかし、借り換えには金利差で返済総額や毎月の返済額を減らせる可能性もありますが、手数料がかかります。事前にしっかりシミュレーションしておきましょう。

まとめ

住宅ローンをボーナス払いで返済すると毎月の返済額を抑えられるメリットがある一方、返済総額がふえるデメリットもあります。

また、昨今はボーナスの支給額が減っている企業も少なくありません。

ボーナスありきで住宅ローンの返済を考えていると、不測の事態に対応できないことになるかもしれません。

そのため、住宅ローンはボーナスがなくても無理なく返済できる金額を借り入れるのが理想です。

それでもボーナス払いを併用するときは、ボーナス払いのメリットとデメリットを十分に理解したうえで、長期的な視点で計画を立てていきましょう。

執筆者:筒井 永英(つつい のりえ)

執筆者保有資格:2級ファイナンシャルプランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 記事の情報は当行が信頼できると判断した情報源から入手したものですが、その確実性を保証したものではありません。

- 記事は外部有識者の方等にも執筆いただいておりますが、その内容は執筆者本人の見解等に基づくものであり、当行の見解等を示すものではありません。

- また、一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- なお、記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行の住宅ローンのくわしい内容は商品説明書をご確認ください。

三菱UFJ銀行で住宅ローンをお申し込み

- 受付状況等により審査に日数がかかる場合があります

あわせて読みたい

株式会社 三菱UFJ銀行

(2022年10月17日現在)