160万円の壁とは?103万円の壁からいつ変わる?メリット・注意点も解説

- 2025年11月26日

-

この記事はこんな方におススメ!

この記事はこんな方におススメ!

-

160万円の壁に変わるタイミングを知りたい方

160万円の壁に変わるタイミングを知りたい方

-

160万円の壁の注意点を知りたい方

160万円の壁の注意点を知りたい方

税金や社会保険に関する年収の壁。その壁を超えるかどうかで手取りに影響があります。税金の壁に関しては、従来103万円の壁が設けられていましたが、令和7年度の税制改正により、103万円の壁が160万円の壁に見直されました。

この記事では、160万円の壁についてわかりやすく解説します。

目次

103万円の壁や160万円の壁とは

年収の壁は大きく2つに分かれます。「税金の壁」と「社会保険の壁」です。

従来の103万円の壁や新たに設けられた160万円の壁は、所得税に関する壁です。年収がこれらの壁を超えると所得税の負担が発生し手取りが減ってしまいます。

103万円の壁から160万円の壁に

会社員やパート・アルバイトなど、会社に雇われて働く方は給与所得者となります。

給与所得者の所得税の計算方法は次のとおりです。

まず、収入から給与所得控除を差し引いて給与所得を求めます。次に、給与所得から基礎控除や扶養控除などの所得控除を行って課税所得を求め、最後に税率をかけて税額を算出します。

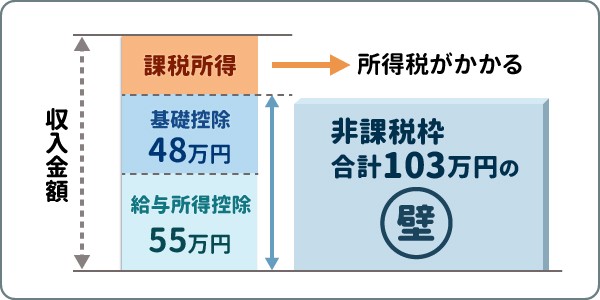

給与所得控除は収入金額に応じて決められており、従来、最低でも55万円が差し引かれていました。また、基礎控除は納税者本人の合計所得金額に応じて決められており、合計所得金額が2,400万円以下の場合、控除額は48万円でした。

よって、給与所得控除の55万円と基礎控除の48万円を足した金額である103万円までは所得税がかかりませんでした。これが「103万円の壁」です。

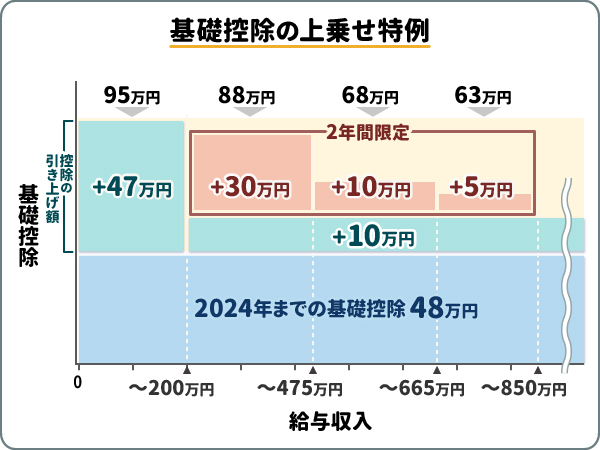

103万円の壁に関しては、所得税の負担を避けるために年収を103万円以下に抑えようとする「働き控え」が問題となっていました。そのため、令和7年度税制改正では、基礎控除にさらなる上乗せを行うことで、103万円の壁を160万円の壁に引き上げられることになりました。

160万円に引き上げられたのはなぜ?

年収の壁の引き上げに関し、東京都の生活保護基準や最低賃金の水準等を考慮して、年収200万円以下の所得層の税負担を軽減するため、課税最低限が160万円に引き上げられることになりました。基礎控除が48万円から95万円となり、給与所得控除65万円を加えて非課税枠が160万円になるということです。

注意点は、基礎控除が95万円とされるのは給与収入が200万円以下の方に限られることです。給与収入が200万円から850万円までの方については、年収に応じて段階的に上乗せ額が決められており、給与収入が850万円を超える方については、10万円の上乗せにとどまります。また、2027年以降は、給与収入が200万円以下と200万円を超える方の2段階で上乗せ額が決められます。

| 給与収入 | 基礎控除 | ||

|---|---|---|---|

| 従来 | 2025年・2026年 | 2027年以降 | |

| 200万円相当以下 | 48万円 | 95万円 | 95万円 |

| 200万円超〜475万円以下 | 88万円 | 58万円 | |

| 475万円超〜665万円以下 | 68万円 | ||

| 665万円超〜850万円以下 | 63万円 | ||

| 850万円超〜2,545万円以下 | 58万円 | ||

学生アルバイトの年収の壁も引き上げ対象に

103万円の壁は、単に所得税の負担が生じないというだけでなく、扶養控除とも関係していました。

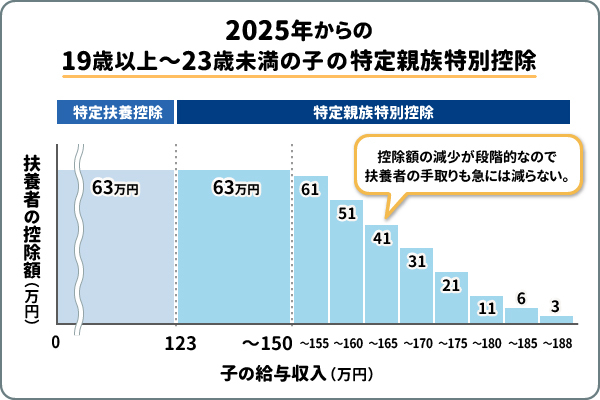

一定の親族を扶養している場合、扶養者は扶養控除が受けられます。控除額は、扶養親族の年齢や同居の有無等により定められていて、一般の扶養控除の場合は38万円です。大学生年代(19歳以上23歳未満)の子を扶養している場合は特定扶養控除として、控除額は63万円に拡大されます。

これらの控除を受けるには子に年収要件がありますが、今回の改正では、子の年収要件も見直されました。もし子がアルバイトをして年収が103万円を超えると、特定扶養控除の対象とはならず、「もう1つの103万円の壁」といわれていたため、令和7年以降、年収要件を103万円から150万円に引き上げました。

また、新たに「特定親族特別控除」を創設し、子の年収が150万円を超えたとしても188万円までは控除額を段階的に減らす仕組みを導入しました。この仕組みにより、子の年収が150万円を超えた場合でも、扶養者の手取りが急激に減ることはありません。

配偶者控除や配偶者特別控除の上限も引き上げに

配偶者控除や配偶者特別控除との関係についても理解しておきましょう。

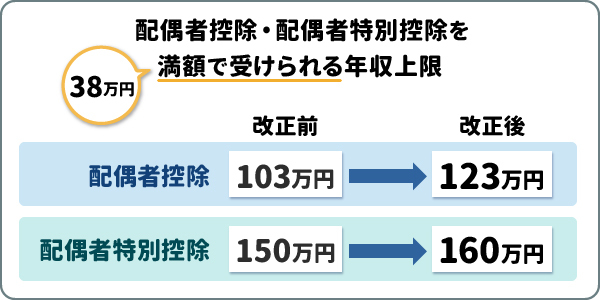

今回の税制改正により、配偶者控除の適用要件は年収103万円以下から123万円以下となり、これにともない配偶者特別控除の年収要件も150万円から引き上げられ、年収160万円までは満額(38万円)の控除が受けられるようになります。年収が160万円を超えると満額の控除は受けられず、段階的に控除額は減少していきます。

扶養している配偶者が就業調整をしていた場合これまでよりも働く時間をふやすことができます。そのため、配偶者の年収と配偶者控除や配偶者特別控除との関係も確認しておきましょう。

160万円の壁に変更になるのはいつから?

年収の壁に関する改正は、所得税については令和7年分から、住民税については令和8年度分から適用されます。

160万円の壁に変わるメリット

103万円の壁が160万円の壁に見直された場合のメリットを見てみましょう。

働く時間を調整する必要性が減る

これまで103万円の壁を超えないように働く時間を調整する必要があった方にとっては、160万円へと非課税枠が拡大されることで以前よりも労働時間を気にする必要性が減ることになります。ある程度働く時間をふやすことができるので、103万円の壁を気にして就業調整をしていた女性の社会進出や、経済的地位の向上が期待できるでしょう。

また、飲食業やサービス業、介護関係など人出不足に苦しむ企業側からすると、103万円の壁から160万円の壁になることで多少なりとも労働力不足の解消に向かうかもしれません。

手取りがふえる可能性がある

103万円という年収の制約を意識せずに働くことで収入がふえ、結果として家計全体の収入もふえる可能性があります。

\三菱UFJ銀行でお金をためる・ふやすには?/

減税効果が見込める

今回の改正では、普段この壁を気にしていない正社員やフルタイムのアルバイトなど、短時間労働者以外の方の基礎控除と給与所得控除もふえるため(収入によっては所得税の基礎控除のみがふえる)、納める税金が減ることになります。

政府が試算した減税額をみてみましょう(所得税のみ)。

| 年収 | 減税額 |

|---|---|

| 200万円 | 2.4万円 |

| 300万円 | 2.0万円 |

| 400万円 | 2.0万円 |

| 500万円 | 2.0万円 |

| 600万円 | 2.0万円 |

| 800万円 | 3.0万円 |

| 850万円~2,545万円 | 2.0~4.0万円 |

| 2,545万円超 | 0円 |

- 「基礎控除の特例の創設について」自由民主党、公明党

このように、103万円が160万円に引き上げられることで家計の税負担が軽減されます。可処分所得がふえるので消費活動の活発化につながる可能性があり、企業利益の増加や経済が上向くことが期待できます。

社会保険の壁が残る点には注意が必要

令和7年度の税制改正により所得税の壁が見直されても、社会保険の壁は残ります。

106万円の壁と130万円の壁

所得税について160万円の壁が実現しても、社会保険に関する106万円の壁と130万円の壁が残る点には注意が必要です。所得税だけを考えれば、160万円の壁のみを意識すればいいのですが、社会保険のことを考えると、単に160万円という数字だけにこだわるわけにはいきません。

社会保険の壁

社会保険の壁とは、社会保険料の支払いが発生するかどうかのラインのことです。年収が130万円未満であれば配偶者の扶養に入れるので、自分で社会保険料の負担をすることはありません。これが130万円の壁です。

ただし、年収が130万円未満であっても、下記の条件で働く場合は配偶者の扶養のままでいることができず、自分で社会保険に加入して保険料を負担する必要があります。これが106万円の壁といわれます。

- 勤務先の従業員数が51人以上

- 週の所定労働時間が20時間以上

- 賃金が月額88,000円以上

- 雇用期間が2ヵ月を超える見込みである

- 学生ではない

なお、月額賃金(88,000円)を12倍すると年収ベースで約106万円となることから、一般に106万円の壁といわれますが、実際は年収ベースでの判断ではなく、あくまでも月額賃金での判断になることに注意してください。

年収ごとの税や社会保険料の負担の違い

年収が上がれば単純に手取りがふえるわけではありません。これまで見てきたように、税金や社会保険の仕組みには年収に応じていくつかの壁が設けられています。まとめると以下のようになります。

【税金に関する壁】

横スクロールして確認

| 年収 | 所得税 | 住民税 | 配偶者控除 | 配偶者特別控除 |

|---|---|---|---|---|

| 110万円以下 | 負担なし | 負担なし(*) | 対象 | - |

| 110万円超123万円以下 | 負担なし | 負担あり | 対象 | - |

| 123万円超160万円以下 | 負担なし | 負担あり | - | 対象 |

| 160万円超201.6万円未満 | 負担あり | 負担あり | - | 対象 (段階的に減少) |

| 201.6万円以上 | 負担あり | 負担あり | - | 対象外 |

- お住まいの市区町村によっては住民税(均等割)がかかる場合あり

【社会保険に関する壁】

| 年収 | 社会保険料 |

|---|---|

| 106万円未満 (月給8.8万円未満) |

負担なし |

| 106万円以上 (月給8.8万円以上) |

一定の要件を満たすと負担あり |

| 130万円以上 | 負担あり |

-

国税庁

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/02_2.htm

106万円の壁は撤廃予定

厚生労働省は、最低賃金の引き上げにともなって必要性が薄れているとして、106万円の壁を撤廃する方向です。今後、あわせて検討されている企業規模要件の撤廃とともに106万円の壁が撤廃されれば、週に20時間以上働くと賃金の額にかかわらず社会保険料の負担が生じることとなります。

まとめ

103万円の壁や160万円の壁とは、年収がそれを超えると所得税がかかるボーダーラインのことです。令和7年度の税制改正により、これまでの103万円の壁が160万円の壁に見直されたため、働く時間をふやすことで手取りもふえる可能性があります。

しかし、こうしたメリットがある一方、住民税を気にしたり、社会保険料の負担発生との調整が必要になったりするなどの注意点もあります。

103万円の壁が引き上げられることで、自分の手取り収入がどう変わるかを確認し、働き方を改めて見直してみましょう。

\あなたにぴったりの運用方法は?/

\あなたにぴったりの運用方法は?/

執筆者:角村 俊一(かくむら しゅんいち)

執筆者保有資格:社会保険労務士、日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士、2種外務員資格

執筆者保有資格:社会保険労務士、日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士、2種外務員資格

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

株式会社 三菱UFJ銀行

(2025年12月29日現在)

(2025年12月29日現在)