親を扶養に入れる条件は?扶養家族にするメリット・デメリットをわかりやすく解説

- 2025年7月17日

親が年金生活に入る頃といえば、子どもの進学や自らの老後資金を準備する時期と重なるため、お金のやりくりに頭を悩ませることもあるでしょう。

そんなとき、親を扶養に入れて控除を受けることで、家計の負担を軽くすることができます。

そこで、この記事では親を扶養家族にする際の条件やメリット・デメリット、扶養に入れる際の注意点などをわかりやすく解説します。

目次

親を扶養に入れる際の条件

親と同居することになったり、生活費の仕送りを始めたりすることがきっかけとなり、親を扶養に入れることを考え始める人もいるのではないでしょうか。

親が扶養家族になれば、扶養控除を受けられるので、税金の負担を軽減することができます。

ただ、親を扶養に入れるには、いくつかの条件をクリアする必要があります。

では、どのような場合に親を扶養家族にすることができるのか、その条件を確認しておきましょう。

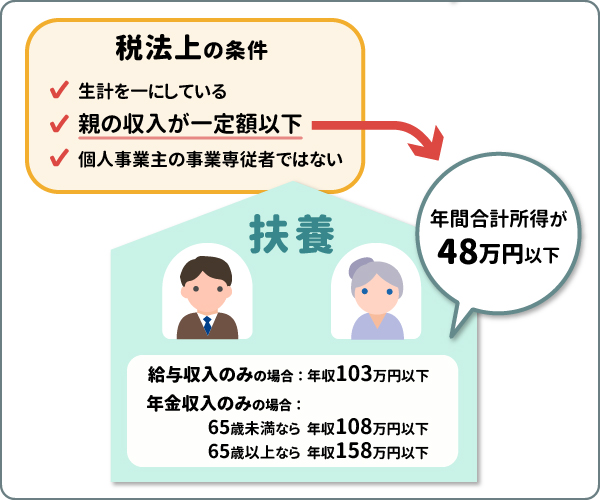

税法上における扶養家族の条件

親を扶養に入れるときの税法上の条件は所得税・住民税ともに以下の3つです。

- 生計を一にしている

- 親の収入が一定額以下である

- 親が個人事業主の事業専従者ではない

では、それぞれの内容を見ていきましょう。

生計を一にしている

親を扶養家族にするには、扶養する人と親が生計を一にしている必要があります。

同居していない親でも、常に生活費や療養費などを仕送りしているのであれば、生計を一にしていることになります。

親の収入が一定額以下である

親の年間合計所得金額が58万円以下でなければ、親を扶養家族にすることはできません。

給与収入のみの場合、年収123万円以下が該当します。

年金収入のみの場合は、65歳未満なら年収118万円以下、65歳以上なら年収168万円以下となります。

まずは親の収入を確認しましょう。

親が個人事業主の事業専従者ではない

親が青色申告者の事業専従者として給与を受け取っていない、もしくは、白色申告者の事業専従者ではないことも条件となります。

たとえば、子が自営業者で親を事業専従者としている場合、扶養家族にはできません。

社会保険における扶養家族の条件

扶養には税法上の扶養だけでなく、社会保険上の扶養もあります。条件さえ満たすことができれば、親を社会保険の扶養に入れることも可能です。

ただし、自営業者や個人事業主が加入する「国民健康保険」には、扶養の概念がありません。

会社や役所などに勤めている人が加入している「健康保険」では、本人が被保険者でその家族が被扶養者となる場合もありますが、「国民健康保険」では加入者一人ひとりが被保険者です。

よって、親が税法上の被扶養者であっても、「国民健康保険」では扶養に入れることができない点は留意しておきましょう。

会社や役所などに勤めている人が加入している「健康保険」では、本人が被保険者でその家族が被扶養者となる場合もありますが、「国民健康保険」では加入者一人ひとりが被保険者です。

よって、親が税法上の被扶養者であっても、「国民健康保険」では扶養に入れることができない点は留意しておきましょう。

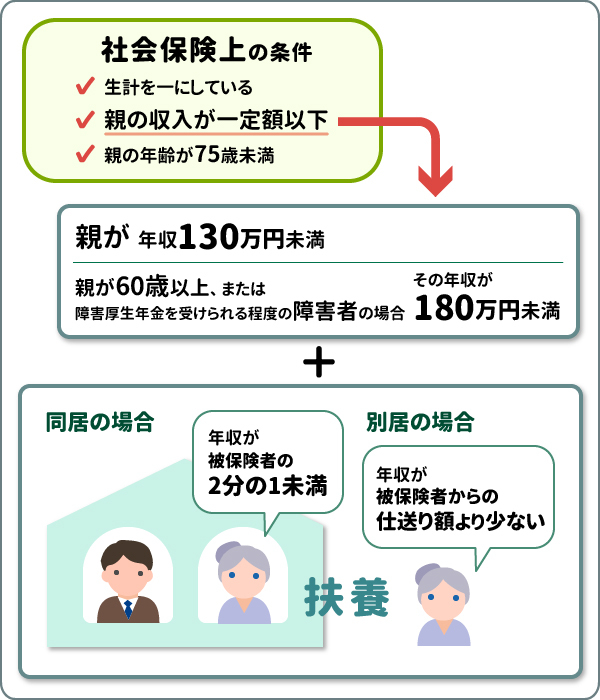

社会保険上の扶養家族の条件は以下の3つです。

- 生計を一にしている

- 親の収入が一定額以下である

- 親の年齢が75歳未満である

では、それぞれの内容を見ていきましょう。

生計を一にしている

社会保険上の扶養の場合も、扶養する人と親が生計を一にしている必要があります。

また、別居している親でも常に生活費などを仕送りしている場合、生計を一にしていることになります。

親の収入が一定額以下である

社会保険上で同居している親を扶養に入れるには、親が年収130万円未満であり、なおかつ親の年収が被保険者の2分の1未満でなければなりません。

ただし、親が60歳以上、または障害厚生年金を受けられる程度の障害者の場合は年収180万円未満で、その年収が被保険者の2分の1未満であれば対象となります。

また、別居している親については、親が年収130万円未満(親が60歳以上または障害厚生年金を受けられる程度の障害者の場合は180万円未満)であり、かつ、親の収入が被保険者からの仕送り額未満の場合、扶養に入れることができます。

親の年齢が75歳未満である

社会保険上の扶養には年齢制限があり、75歳以上の親は扶養家族にすることができません。

なぜなら、75歳以上になると後期高齢者医療制度に加入することになり、扶養する人とは異なる公的医療保険制度の被保険者となるからです。

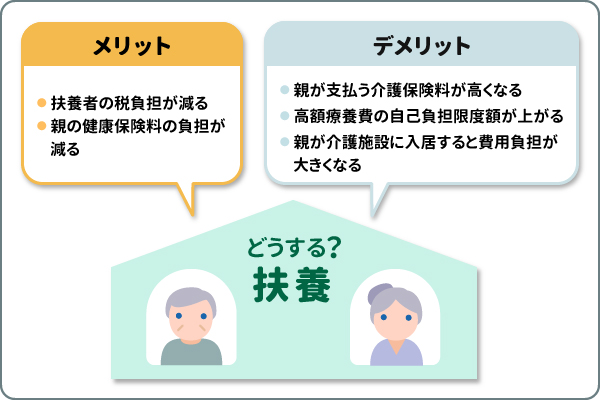

親を扶養に入れるメリット

親を扶養家族にすると、税金面と健康保険上のメリットがあります。

では、具体的にどのようなメリットがあるのでしょうか?

税金面のメリット

親を扶養家族にすると、所得控除の1つである扶養控除が適用されます。

どれくらいの税制メリットがあるのか見てみましょう。

【親を扶養に入れた場合の所得税の控除額】

| 区分 | 控除額 | |

|---|---|---|

| 一般の扶養親族(16歳以上19歳未満及び23歳以上70歳未満の扶養親族) | 380,000円 |

|

| 老人扶養親族 (70歳以上の扶養親族) |

同居老親等以外の者 |

480,000円 |

| 同居老親等 |

580,000円 |

|

-

国税庁「家族と税」

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/02_2.htm

上記の表にあるように、親の年齢や同居の有無によって扶養控除による控除額が変わります。

少しでも税制効果を大きくしたいと考えるのであれば、親を扶養に入れることを検討しても良いでしょう。

健康保険上のメリット

親が子の扶養家族になれば、親自身もメリットが得られます。

親の健康保険料の負担を減らせる

親を社会保険上の扶養家族にすることで、親は子が加入する健康保険に被扶養者として加入できます。

会社や役所などに勤めている人が加入している健康保険では、扶養される人の保険料負担は発生しません。

一方で、親が国民健康保険やアルバイト先の健康保険に加入すると、保険料を負担しなければなりません。

その点、子が加入する健康保険の扶養家族になれば保険料を支払う必要がなくなるので、親は健康保険の保障を受けつつ、家計の負担も減らすことができます。

親を扶養に入れるデメリット

親を扶養家族にすることによるデメリットもあります。

どのような点がデメリットとなるのか確認しておきましょう。

健康保険上のデメリット

親を扶養に入れることで、健康保険上でデメリットが発生します。

医療費や介護保険等の負担がふえる可能性がある

親を扶養家族にすると、65歳以上の親が支払う介護保険料と、高額療養費の自己負担限度額が高くなるので注意が必要です。

親が支払う介護保険料が高くなる

親が65歳以上になると子に扶養されている場合でも、親自身が年金天引きなどで介護保険料を支払うことになります。

このとき、納める保険料は本人の所得と世帯の住民税課税状況によって決まります。

たとえば、親が住民税非課税世帯になる場合、介護保険料を決める所得段階が低くなるので、保険料を安く抑えられます。

しかし、子の扶養家族になることで子の収入が反映されて所得段階が上がり、親の介護保険料が高くなる場合があります。

親の負担増を避けるため、世帯構成や住民税課税状況を事前に確認しましょう。

高額療養費の自己負担限度額が上がる

高額療養費とは、病院の窓口で支払った医療費が1ヵ月の自己負担限度額を超えた場合、超えた分があとから払い戻される制度です。

その際の自己負担限度額は、年齢と健康保険加入者の所得に応じて決まります。

たとえば、親のみの世帯であれば所得が少なくなるので、高額療養費の自己負担限度額は低く抑えられます。

しかし、子の扶養家族になった場合、子の所得によって自己負担限度額が引き上がり、場合によっては親の医療費の自己負担分がふえる可能性があります。

高齢になると、病気などで病院にかかる機会がふえるといわれます。医療費を子が負担するのであれば良いのですが、親自身で支払うのであれば、親の医療費負担も考慮すると良いでしょう。

親が介護施設に入居すると費用負担が大きくなる

親を扶養家族にする場合、将来、親が特別養護老人ホームや老人保健施設などの介護施設に入居する際の食費と居住費に影響が出る可能性があります。

親に介護が必要になり、介護老人福祉施設や介護老人保健施設に入居して施設サービスを受けるとき、食費と居住費は介護保険サービスの対象外となるため全額自己負担となります。

しかし、世帯員全員が住民税非課税世帯であり、かつ年金収入や預金額が一定額以下の人に対しては、自治体が負担軽減制度を実施して利用者の負担を軽減しています。

ただし、子の扶養家族になり住民税課税世帯になったときは、この軽減制度の対象外となり、食費や居住費の自己負担が大きくなる可能性があります。

そのため、親を扶養に入れることで、介護費用の負担が増す可能性があります。

以下の表は、2024年8月以降に親が特別養護老人ホームに入居した場合、1ヵ月にかかる食費と居住費の目安を居住する部屋のタイプ別に表したものです。

【居住費と食費の負担額(月額)】

| 利用者負担段階区分 | 所得・資産の要件 | 居住費(月額) | 食費 (月額) |

|||

|---|---|---|---|---|---|---|

| ユニット型個室 | ユニット型個室的多床室 | 従来型個室 | 多床室 | |||

| 第1段階 | 生活保護受給者 資産要件なし |

26,000円 | 17,000円 | 11,000円 | 0円 | 9,000円 |

| 第2段階 |

|

26,000円 | 17,000円 | 14,000円 | 13,000円 | 12,000円 |

| 第3段階(1) |

|

41,000円 | 41,000円 | 26,000円 | 13,000円 | 20,000円 |

| 第3段階(2) |

|

41,000円 | 41,000円 | 26,000円 | 13,000円 | 41,000円 |

| 第4段階 |

|

62,000円 | 52,000円 | 37,000円 | 27,000円 | 44,000円 |

-

厚生労働省「令和6年度 介護報酬改定について」

https://www.wam.go.jp/content/files/pcpub/top/mseminar/mseminar2401_01.pdf

子の扶養家族になると住民税課税世帯となるため第4段階の費用を負担しますが、ほかの段階に比べると、食費と居住費は高額になります。

また、第4段階の費用は設定されている基準費用額です。施設によっては金額が異なる場合があるので留意しておきましょう。

親の就業に制約が出る可能性がある

親の収入が一定額以下でなければ、親を扶養家族にすることはできません。

税法上の扶養では年収123万円以下、社会保険上の扶養では親が60歳未満の場合年収130万円未満、60歳以上の場合年収180万円未満であれば扶養に入れます。

しかし、年金を受給しながら働く場合、年金収入の受給状況に応じて、扶養の条件に合うよう給与収入を調整する必要があります。

親を扶養家族にすれば、親の働き方に制約が出るので注意が必要です。

親を扶養家族にする際の注意点と手続き

親を扶養家族にするメリットやデメリットを考慮したうえで、すぐに親を扶養に入れたいと考えている人もいるかもしれません。

しかし兄弟姉妹がいる場合は、さらに考慮しておきたいことがあります。

兄弟姉妹との事前の話し合いを大切に

兄弟姉妹がいる場合、親を扶養家族にすることを自分の判断だけで決めるのはおススメできません。

まずは誰が親を扶養するのか、じっくり話し合って決めましょう。独断で話を進めることは、トラブルの原因になります。

扶養におけるメリットを受けられるのは1人だけ

親を扶養家族にする手続きができるのは1人だけです。

ほかの兄弟姉妹も、親を扶養に入れることで税金面のメリットを受けたいと考えているかもしれません。勝手に話を進めると兄弟姉妹の間で不公平感を生み、トラブルに発展する可能性があります。

親を扶養家族にするときは、扶養に入れる条件やメリット・デメリットをよく確認し、兄弟姉妹で十分に話し合ったうえで、全員が納得できる結論を出すことをおススメします。

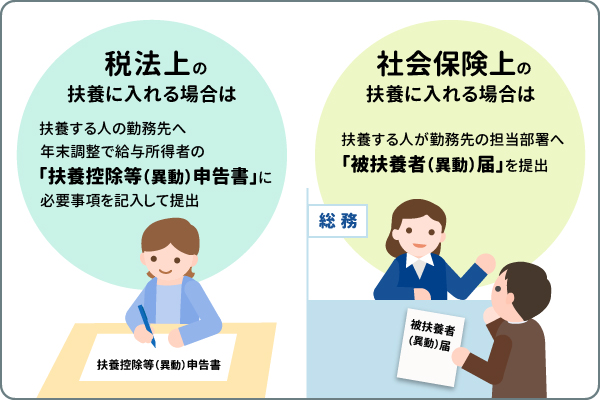

税金と社会保険は別々に手続きが必要

親を扶養家族にする際、税金と社会保険は別々に手続きをする必要があります。

また、税金のみ、あるいは社会保険のみ扶養に入れることも可能です。

税法上の扶養に入れる場合の手続き

税金の手続きは、扶養する人の勤務先へ年末調整のとき、「給与所得者の扶養控除等(異動)申告書」に必要事項を記入して提出します。

年末調整で手続きできなかったときは、確定申告で扶養する親の氏名などを申告しましょう。確定申告書の第二表に扶養する人の氏名やマイナンバーなどを記入する欄があります。

社会保険上の扶養に入れる場合の手続き

社会保険の手続きは、扶養する人が勤務先の担当部署へ「被扶養者(異動)届」を提出します。

手続きの際、親の収入や仕送り額などを確認する書類の添付が必要になります。添付書類の詳細は勤務先で確認しましょう。

親を健康保険の扶養に入れることができたら、親自身はこれまで加入していた国民健康保険の脱退手続きをする必要があります。必要書類など手続き方法は住所地の役所で確認しましょう。

その他の控除枠活用も検討を

家計の負担を軽減するために扶養控除を利用したいが、親を扶養家族にしたときのデメリットを考えると、扶養に入れることが難しい場合があるかもしれません。

そんなときは、別の所得控除を検討してはいかがでしょうか。家計の負担を軽減する方法は扶養控除だけではありません。

ここでは代表的な所得控除を2つ解説します。

生命保険料控除

生命保険や医療保険、個人年金保険などに加入して保険料を支払った場合、一定額の所得控除を受けることができます。これを「生命保険料控除」といいます。

生命保険料控除を利用すれば、控除上限額の範囲内で課税所得を下げることができるので、所得税と住民税を軽減できます。

生命保険料控除の控除額ですが、2012年1月1日以降に締結した保険契約(新契約)と、2011年12月31日以前に締結した保険契約(旧契約)では控除上限額が異なります。

生命保険料控除の新契約には3種類の控除があります。遺族保障などが対象の「一般生命保険料控除」、医療保障や介護保障が対象の「介護医療保険料控除」、老後保障が対象の「個人年金保険料控除」の3つです。

旧契約では、遺族保障や医療保障などが対象の「一般生命保険料控除」、老後保障が対象の「個人年金保険料控除」の2種類に分かれています。

所得税の場合、それぞれの控除上限額は以下のとおりです。

| 新契約 (2012年1月1日以降) |

旧契約 (2011年12月31日以前) |

||

|---|---|---|---|

| 一般生命保険料控除 | 所得税 | 4万円 |

5万円 |

| 住民税 | 2.8万円 | 3.5万円 | |

| 介護医療保険料控除 |

所得税 | 4万円 |

― |

| 住民税 | 2.8万円 | ― | |

| 個人年金保険料控除 | 所得税 | 4万円 | 5万円 |

| 住民税 | 2.8万円 | 3.5万円 |

|

| 控除額合計 | 所得税 | 12万円 | 10万円 |

| 住民税 | 7万円 | 7万円 |

-

国税庁「No.1140 生命保険料控除」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1140.htm - 東京都葛飾区「住民税の生命保険料控除」https://www.city.katsushika.lg.jp/kurashi/1000047/1001463/1026916/1001484/1001501.html

それぞれの控除は併用できますが、その場合の控除上限額は、新契約では所得税が最高12万円、住民税が最高7万円となります。旧契約で併用した場合、所得税が最高10万円、住民税は最高7万円の控除が可能です。

また、新契約と旧契約の両方に加入している場合でも、所得税は最高12万円、住民税は最高7万円の控除額が適用されます。

ただし、保険期間が5年未満の保険のなかには、控除の対象外となるものがあるので注意しましょう。

生命保険料控除は、給与所得者の場合、年末調整で手続きできます。

なお、23歳未満の扶養親族がいる場合、2026年分(令和8年分)所得税の一般生命保険料控除上限が一時的に4万円から6万円に拡大されますが、2026年のみの時限的な措置となり、2025年分は従来通り4万円となります。

小規模企業共済等掛金控除

自らの老後資金の準備として活用できるのがiDeCo(個人型確定拠出年金)です。

iDeCoは掛金が全額所得控除になり、運用で得られた利益が非課税になります。また、老齢給付金を受け取る際も税制優遇を受けられるので、税制メリットが期待できます。

iDeCoで受けられる所得控除は「小規模企業共済等掛金控除」です。

掛金には企業年金などの加入状況に応じた拠出上限額がありますが、掛金額に相当する分の所得税や住民税を軽減できます。

税制優遇を受けながら老後資金の準備もできるiDeCoに加入することで、小規模企業共済等掛金控除を利用してみるのも、家計の負担を軽減させる1つの方法です。

\初心者でもカンタンにはじめられる!/

まとめ

親を扶養家族にすると扶養控除を受けられるので税金の負担が軽減されます。それだけでなく、親自身の健康保険料の負担がなくなるメリットもあります。

ただ、親が子に扶養されることで、親が負担する介護保険料や高額療養費の自己負担限度額が上がるデメリットも考慮したいものです。

また、兄弟姉妹がいる場合、親を扶養に入れられるのは1人だけなので、メリットやデメリットも考慮したうえで事前に話し合うことも必要でしょう。

家計の負担を軽減できる所得控除は扶養控除だけではありません。どの所得控除を受ければ家計に大きなメリットをもたらすことができるのか、じっくり検討してみてはいかがでしょうか。

\お金をためる・ふやすには?/

\お金をためる・ふやすには?/

執筆者:前佛 朋子(ぜんぶつ ともこ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でiDeCoを始める方法

あわせて読みたい

ご注意事項

iDeCoをお申し込みいただく前に、下記についてご確認ください。

- 原則、60歳まで引き出し(中途解約)ができません

- 脱退一時金を受け取れるのは一定の要件を満たす方に限られます。

- ご本人の判断で商品を選択し運用する自己責任の年金制度です

- 確定拠出年金制度では、ご加入されるご本人が自らのご判断で、商品を選択し運用を行いますので、運用結果によっては受取額が掛金総額を下回ることがあります。

- 当行から特定の運用商品の推奨はできません。

- 運用商品の主なリスクについて

- 預金は元本確保型の確定利回り商品です。預金は預金保険制度の対象となります。

- 当行のiDeCoで取り扱う保険は元本確保型商品です。ただし、運用商品を変更する目的で積立金を取り崩す場合は、市中金利と残存年数等に応じて解約控除が適用されるため、結果として受取金額が元本を下回る場合があります。

- 投資信託は価格変動商品です。預金ではなく、預金保険制度の対象ではありません。運用実績は市場環境等により変動し、元本保証はありません。また、当行でお取り扱いする投資信託は、投資者保護基金の対象ではありません。

- 預金、保険および投資信託は異なる商品であり、それぞれリスクの種類や大きさは異なります。

- 初回手続き時、運用時、給付時等で、各種手数料がかかります

- iDeCoには、初回手続き手数料・毎月の事務手数料・資産管理手数料・運営管理機関手数料・給付事務手数料等がかかります。

- 手数料は、加入者となられる方は毎月の掛金から、運用指図者となられる方は積立金から控除されます。年金でお受け取りになられる方は給付額から控除されます。

- 60歳になっても受け取れない場合があります

- 50歳以上60歳未満で加入した場合等、60歳時点で通算加入者等期間(*)が10年に満たない場合は、受給可能年齢が引き上げられます。

- 60歳以上で新規加入した場合、加入から5年経過後に受給可能となります。

- 通算加入者等期間は、iDeCoおよび企業型DCにおける加入者・運用指図者の期間の合算となります。

株式会社 三菱UFJ銀行

(2025年12月29日現在)

(2025年12月29日現在)