【2025年版】住宅ローン控除(減税)とは?変更点や確定申告の流れを解説!

- 2025年9月12日

住宅ローン控除は、住宅ローンを利用して住宅を購入した人の税負担を軽減するための制度です。定期的に税制改正が行われており、これから住宅ローンの借り入れを検討している人は、最新の税制を確認しておく必要があります。

この記事では、2025年入居分の住宅ローン控除(減税)の概要や確定申告の流れなどを解説します。

目次

2025年の住宅ローン控除(減税)のポイント

住宅ローン控除は、正しくは「住宅借入金等特別控除」といい、住宅ローンを利用して住宅を新築・取得・増改築する場合に、毎年の住宅ローン残高の0.7%を最大13年間、所得税から控除することができる制度です。なお、所得税から控除しきれない場合には、翌年の住民税から控除されます。

2025年度の税制改正では、2024年に実施された「子育て世帯や若者夫婦世帯への支援」や「新築住宅の床面積要件の緩和措置」が延長されました。では、2025年の住宅ローン控除のポイントについてみていきましょう。

子育て世帯・若者夫婦世帯に対する優遇措置継続

2024年度に改正した「子育て世帯や若者夫婦世帯に対する控除の拡充」が、2025年も継続されました。対象となるのは、「19歳未満の子を有する世帯」または「夫婦のいずれかが40歳未満の世帯」で、それぞれ他の世帯よりも借入限度額が高く設定されています。より多くの住宅ローンに控除が適用されるのは、「頭金を少なくしたい」、「なるべく手元にキャッシュを残したい」と考えている子育て世帯や若者夫婦世帯にとってうれしいポイントです。

ただし、借入限度額が拡充されるのは、新築もしくは買取再販住宅の省エネ基準を満たす住宅のみで、省エネ基準を満たさない住宅や中古住宅に関しては優遇を受けることができません。

ただし、借入限度額が拡充されるのは、新築もしくは買取再販住宅の省エネ基準を満たす住宅のみで、省エネ基準を満たさない住宅や中古住宅に関しては優遇を受けることができません。

住宅ローン控除は、住宅の種類や、子育て世帯や若者夫婦世帯に該当するかどうかによって、借入金の限度額、税額控除率、控除期間が異なります。くわしくは、以下表にてご確認ください。

【2025年に入居した場合の住宅ローン控除の上限金額】

| 住宅の種類 | 借入限度額 | 控除期間 | 控除率 | ||

|---|---|---|---|---|---|

| 新築/既存など |

住宅の環境性能など |

子育て世帯・若者夫婦世帯(*1) | その他 | ||

| 新築・買取再販住宅 | 長期優良住宅・低炭素住宅 | 5,000万円 | 4,500万円 | 13年 | 0.7% |

| ZEH水準省エネ住宅 | 4,500万円 | 3,500万円 | |||

| 省エネ基準適合住宅 | 4,000万円 | 3,000万円 | |||

| その他の住宅 | 0円(*2) | - |

|||

| 既存住宅 | 長期優良住宅・低炭素住宅 | 3,000万円 | 10年 | 0.7% | |

| ZEH水準省エネ住宅 | |||||

| 省エネ基準適合住宅 | |||||

| その他の住宅 | 2,000万円 | ||||

- 「19歳未満の子を有する世帯」又は「夫婦のいずれかが40歳未満の世帯」

- 2023年までに新築の建築確認した場合は2,000万円

-

国土交通省より筆者作成

https://www.mlit.go.jp/jutakukentiku/house/jutakukentiku_house_tk2_000017.html

新築住宅の床面積要件の緩和措置の継続

住宅ローン控除の適用条件の一つに「床面積が50㎡以上であること」があります。

ただし、合計所得金額1,000万円以下の世帯が新築住宅の借り入れを行う場合は、住宅ローン控除を受けるための床面積要件が「40㎡以上」に緩和される措置が2025年も継続されました。住宅ローン控除が適用される住宅の範囲が広がるため、一人暮らしや二人暮らし用の住宅を購入する場合でも、所得税や住民税の税負担を軽減できる可能性があります。

ただし、合計所得金額1,000万円以下の世帯が新築住宅の借り入れを行う場合は、住宅ローン控除を受けるための床面積要件が「40㎡以上」に緩和される措置が2025年も継続されました。住宅ローン控除が適用される住宅の範囲が広がるため、一人暮らしや二人暮らし用の住宅を購入する場合でも、所得税や住民税の税負担を軽減できる可能性があります。

住宅ローン控除の適用条件(2025年に住宅ローン控除を開始する場合)

住宅ローン控除適用の条件は住宅の種類などによって異なりますが、下記の条件についてはいずれの場合も共通条件として満たす必要があります。

【共通条件】

- 住宅ローンの返済期間が10年以上あること

- 自ら居住していること

- 床面積が50㎡以上あること

- 引渡しまたは工事完了から6ヵ月以内に入居していること

- 居住用割合が1/2以上あること

- 合計所得金額が2,000万円以下であること

なお、「合計所得金額」とは、以下の合計額を指します。

- 給与所得(給与所得控除後の金額)

- 不動産所得

- 譲渡所得(確定申告した株式の売却益や不動産の売却益など)

- 雑所得 など

上記の条件以外にも、住宅の種類などによってそれぞれ適用条件や適用限度額が定められています。くわしく確認していきましょう。

1)新築の場合

新築の住宅については、前述の共通条件を満たすことで最大13年間住宅ローン控除の適用を受けられます。

さらに、2024年度の税制改正によって床面積についての緩和措置が継続されていることから、2024年までに建築確認を受けた場合、かつ合計所得金額が1,000万円以下の場合は床面積40㎡以上で住宅ローン控除の適用を受けることができます。

なお、2024年1月以降に建築確認を受けた新築住宅については、省エネ基準を満たしていなければ住宅ローン控除の適用を受けることができません。

省エネ基準とは、省エネ性能を確保するための設備や構造に関する基準で、エネルギーの消費量や断熱性などの基準が定められています。

借入限度額は省エネ性能が高いほど借入限度額が高くなり、最大4,500万円の借入限度額が適用されます。一方、省エネ基準を満たさない住宅については借入限度額が0円となっており、住宅ローン控除の対象外となるため注意が必要です。

2)買取再販の場合

買取再販住宅とは、不動産会社が取得した既存住宅をリフォームして販売する住宅のことです。

買取再販住宅の取得で住宅ローン控除の適用を受けるには、共通条件に加えて主に下記の条件を満たす必要があります。

- 取得する住宅が新築から10年を経過していること

- リフォームにかかった費用が販売価格の20%(上限300万円)に相当する金額であること

- 大規模修繕、耐震改修工事、一定のバリアフリー改修や省エネ改修など、対象となる工事が行われており、その工事費用が一定以上であること

- 不動産会社が取得した日から2年以内に取得していること

- 建築後使用されたことのある家屋で、次のいずれかに該当すること

- 1982年(昭和57年)1月1日以降に建築されたもの

- 業者が耐震改修工事をしたか居住までに耐震基準を満たすことが証明されたもの

買取再販住宅は中古住宅の一種ですが、一般的な中古住宅と異なるのは、「一度不動産会社が取得してからリフォームを行う」という点です。

買取再販住宅の借入限度額については、新築住宅と同様に住宅の種類によって異なり、最大4,500万円です。また控除期間も最大13年間であるなど、一般の中古住宅に比べて優遇された制度となっています。買取再販住宅とそれ以外の中古住宅では住宅ローン控除の内容が異なりますので、中古住宅を購入する際は買取再販住宅に該当するかどうか確認するようにしましょう。

3)中古住宅の場合

中古住宅を取得した場合は、共通条件に加えて下記の条件を満たすことで住宅ローン控除の適用を受けられます。

建築後使用されたことのある家屋で、次のいずれかに該当すること

- 1982年(昭和57年)1月1日以降に建築されたもの

- 業者が耐震改修工事をしたか居住までに耐震基準を満たすことが証明されたもの

ただし、中古住宅については、新築物件や買取再販住宅に比べて、借入限度額や控除期間が異なっているため注意が必要です。

- 借入限度額:最大3,000万円

- 控除期間:10年間

なお、控除率は0.7%で新築住宅や買取再販住宅と変わりありません。

4)リフォーム(増改築)の場合

住宅ローン控除は新たに自宅を取得した場合だけでなく、バリアフリー化や省エネ改修工事などのリフォームを行った際にも適用されます。

リフォームによって住宅ローン控除の適用を受けるには、共通条件に加えて下記の条件を満たす必要があります。

- リフォームをしたあとの床面積が50㎡以上あること

- 補助金などの額を差し引いたリフォームに要した費用の額が100万円を超えており、その1/2以上が居住用部分の工事費用であること

また、リフォームは次のいずれかに該当しなければなりません。

- 増改築、建築基準法に規定する大規模な修繕または大規模な模様替えの工事

- マンションの専有部分の床、階段または壁の過半について行う一定の修繕・模様替えの工事

- 家屋・マンションの専有部分のうち居室、キッチン、浴室、トイレ、洗面所、納戸、玄関または廊下の一室の床、または壁の全部について行う修繕・模様替えの工事

- 耐震改修工事(現行の耐震基準への適合)

- 一定のバリアフリー改修工事

- 一定の省エネ改修工事

なお、リフォームによる住宅ローン控除の場合、借入限度額は2,000万円で控除期間は10年間 となっています。

\住宅ローン金利の最新情報はこちら/

\住宅ローン金利の最新情報はこちら/

住宅ローン控除で税金はいくら戻ってくる?

住宅ローン控除が適用されると、どれくらいの税金が戻ってくるのでしょうか。

モデルケースをもとに、還付される金額をシミュレーションで試算してみましょう。前提条件を下記のとおりとします。

- 所得600万円

- 妻あり(扶養外)

- 生命保険料控除12万円

- iDeCoによる所得控除12万円

- 年末時点での住宅ローン残高3,000万円

- 新築の認定長期優良住宅に居住

まず、各種控除を引いて課税所得を算出します。

所得600万円 - 基礎控除63万円 - 生命保険料控除12万円 - iDeCo所得控除12万円 = 課税所得513万円

課税所得513万円の場合、所得税の税率が20%、42万7,500円の控除が適用されるため、所得税は下記のとおり計算されます。

513万円 × 20% - 42万7,500円 = 59万8,500円

一方、住宅ローン控除は年末時点の住宅ローン残高の0.7%となるため、下記の計算式が適用されます。

3,000万円 × 0.7% = 21万円

このケースでは、所得税の59万8,500円から21万円を税額控除した388,500円が確定税額となります。源泉徴収などの前払所得税のほうが多い場合は年末調整や確定申告で差額が還付されます。

なお、住宅ローン控除額が所得税から控除しきれなかった場合は、翌年の住民税から控除することができます。この住民税の金額にも上限があるため、詳しい控除条件は居住地の市区町村に確認することをおススメします。

住宅ローン控除を受ける確定申告の必要書類は?

住宅ローン控除の適用を受ける最初の年は、会社員の場合でも確定申告を行う必要があります。確定申告は毎年2月16日から3月15日の間に行いますが、還付申告については1月から行うことができます。

ここからは、確定申告の手続きの流れや必要な書類を確認していきましょう。

1)1年目の手続きに必要なものと手続き方法

住宅ローン控除の適用を受ける1年目は、必要書類を集めて確定申告を行います。必要書類は下記のとおりです。

| 書類 | 取得方法 |

|---|---|

| 確定申告書 |

|

| (特定増改築等)住宅借入金等特別控除額の計算明細書 |

|

| 本人確認書類のコピー ※マイナンバーを記載した紙の確定申告書を税務署へ提出する場合 |

市町村役場など (1.マイナンバーカード 2. 通知カードまたはマイナンバーつきの住民票 + 運転免許証やパスポートなどの本人確認書類) |

| 建物・土地の登記事項証明書 | 法務局 |

| 建物・土地の不動産売買契約書(請負契約書)の写し | 不動産会社 |

| 住宅ローンの残高証明書 | 金融機関 |

| 耐震基準適合証明書等または住宅性能評価書の写し(一定の耐震基準を満たす中古住宅のみ) | 不動産会社 |

| 認定通知書の写しまたは性能証明書等 (認定長期優良住宅・低炭素住宅・省エネ住宅のみ) |

不動産会社 |

確定申告は税務署の窓口へ書類を持参もしくは郵送する方法がありますが、パソコンやスマートフォンからインターネットで電子申告することも可能です。なお、電子申告の場合は本人確認書類の提示又は写しの提出は不要です。

2)2年目以降の手続き・会社員の場合(年末調整)

会社員の場合、2年目以降は勤務先の年末調整で住宅ローン控除が適用されるため、確定申告は不要となります。勤務先に提出する書類は下記のとおりです。

- 金融機関の借入金の年末残高証明書

- 税務署から最初に申告をした年に交付される「年末調整のための住宅借入金等特別控除証明書兼給与所得者の住宅借入金等特別控除申告書」

3)2年目以降の手続き・会社員の場合(通常の確定申告)

年末調整を受けない会社員や個人事業主の方などは、2年目以降も毎年確定申告が必要です。ただし、提出する書類は1年目に比べて少なくなるため、確定申告の負担も軽減されます。

- 住宅借入金等特別控除額の計算明細書

- 金融機関の借入金の年末残高等証明書

住宅ローン控除の確定申告書の書き方

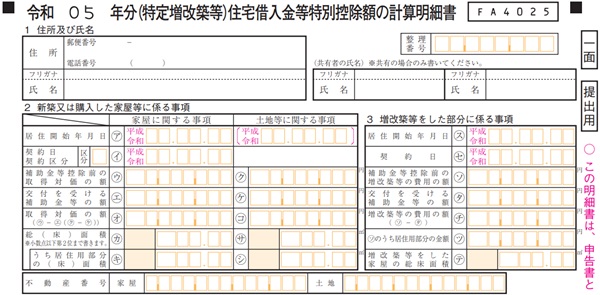

確定申告の際は、「住宅借入金等特別控除額の計算明細書」に必要事項を記入して提出します。初年度の確定申告にそなえて、記入方法を確認しましょう。

「住宅借入金等特別控除額の計算明細書」の書き方

住宅借入金等特別控除額の計算明細書は、不動産から交付された契約書や金融機関が発行した残高証明書をもとに必要事項を埋めていきます。

新築又は購入した家屋等に係る事項

-

国税庁「令和6年分(特定増改築等)住宅借入金等特別控除額の計算明細書」

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r06/14.pdf

まずは、「2新築又は購入した家屋等に係る事項」の記入欄に下記の必要事項を記入します。

- 居住開始年月日・・・居住を開始した日付

- 補助金等控除前の取得対価の額・・・不動産会社との契約書類に記載されている金額

- 取得対価の額・・・不動産会社との契約書類に記載されている金額

- 総(床)面積・・・登記事項証明書に記載されている面積

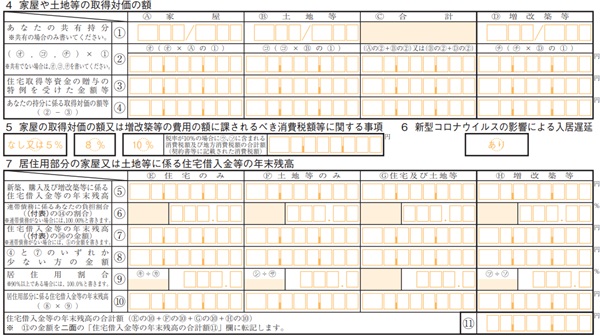

家屋や土地等の取得対価の額

-

国税庁「令和6年分(特定増改築等)住宅借入金等特別控除額の計算明細書」

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r06/14.pdf

次に、「4家屋や土地等の取得対価の額」を記入します。共有持分としている場合は、その割合と取得対価の額を記入します。

共有持分でない場合は、「2新築又は購入した家屋等に係る事項」で記入した金額をそのまま記入してください。

また、「7居住用部分の家屋又は土地等に係る住宅借入金等の年末残高」には、住宅ローンの年末残高を記載します。金融機関から交付された残高証明書に記載されている金額を転記しましょう。

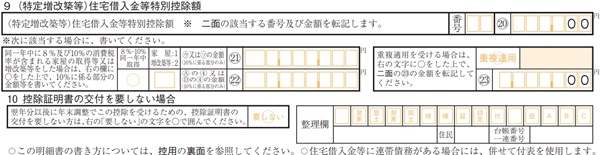

(特定増改築等)住宅購入金等特別控除

-

国税庁「令和6年分(特定増改築等)住宅借入金等特別控除額の計算明細書」

https://www.nta.go.jp/taxes/shiraberu/shinkoku/yoshiki/01/shinkokusho/pdf/r06/14.pdf

最後に、「9(特定増改築等)住宅借入金等特別控除額」を記入します。ここでは、住宅ローン控除の適用によって控除される金額を記載しますが、この金額は「住宅借入金等特別控除額の計算明細書」の二面を使用して算出します。

自分の該当する番号に記載されている計算式で控除額を算出して、その金額を記載しましょう。また、ここで記載した控除額は「確定申告書」にも記入します。

申告期限を過ぎてしまったら

住宅ローン控除の適用を受けるためには、期限内に申告手続きを行う必要があります。もし何らかの事情によって、申告をしないまま申告期限を過ぎてしまった場合、還付申告をする年分の翌年1月1日から5年以内であれば還付申告を行うことが可能です。

ただし、個人事業主で青色申告特別控除の適用を受ける場合などは、還付申告であっても期限内に確定申告を行う必要があります。もし個人事業主で提出した申告書に住宅ローン控除の記載を失念していた場合は、「更正の請求」を行うことによって、正しい還付を受けることができます。

更正の請求の期限は、法定申告期限から5年以内です。また、確定申告の必要のない方が還付を受けるための申告をしている場合は、その提出した日から5年以内となります。

申告を忘れていたり、手続きに誤りがあったりした場合は、速やかに税務署に相談して所定の手続きを行いましょう。

まとめ

住宅ローン控除は、住宅購入者の税負担を軽減する重要な制度ですが、税制改正によって適用条件や控除額が変動する可能性があります。住宅購入を検討する際は、購入・入居時期や住宅の環境性能に合わせて最新の情報を確認したうえで、賢く制度を利用しましょう。

執筆者:執筆者:椿 慧理(つばき えり)

執筆者保有資格:2級ファイナンシャル・プランニング技能士、1種外務員資格、内部管理責任者

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行で住宅ローンをお申し込み

- 受付状況等により審査に日数がかかる場合があります

あわせて読みたい

株式会社 三菱UFJ銀行

(2025年12月5日現在)