がんになったらどうなる?住宅ローンの団信(団体信用生命保険)の種類を解説!

- 2026年2月20日

住宅ローンの団信は「団体信用生命保険」の略であり、金融機関によってさまざまな種類があり保障内容も異なります。

本記事では、団信の保障内容や仕組み、種類について分かりやすく解説します。

団信とは?保障内容と仕組み

もしものときに住宅ローン残高をゼロにできる

団信とは、住宅ローン契約者が死亡または高度障害状態になった場合にそなえられる保険です。

住宅ローン契約者が死亡・高度障害状態になった場合は、保険金によりローンの残額が返済されるので、ご家族に負担が残ることはありません。

高度障害状態とは

団信に加入していないとどうなる?

団信の種類

一般団信

一般団信の加入にあたっては、現在の健康状態や過去の病歴をありのままに告知し、保険会社の審査に通る必要があります。

事実と異なる告知をすると告知義務違反になり、万が一のときに保険金が支払われないので注意が必要です。団信の審査基準は引き受ける保険会社によって異なり、告知内容によっては追加で診断書などの提出を求められる場合があります。

ワイド団信(引受緩和型団体信用生命保険)

ワイド団信とは、疾病や持病があっても加入しやすいよう、条件が緩和された団信です。持病や過去の病歴により、健康上の理由で一般団信の加入が難しい人でも加入できる場合があります。

契約者が死亡または所定の高度障害状態になった際に住宅ローンの残高が0円になる保障内容は通常の団信と同様ですが、住宅ローンの金利に上乗せとなるケースが一般的です。

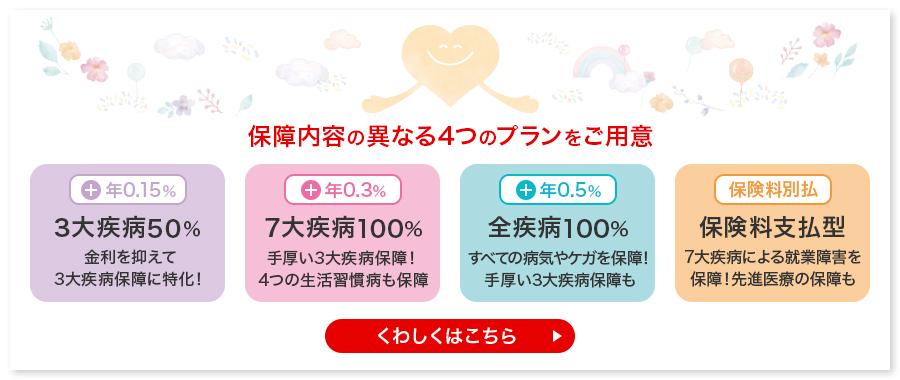

特約付き団信/特定疾病保障保険

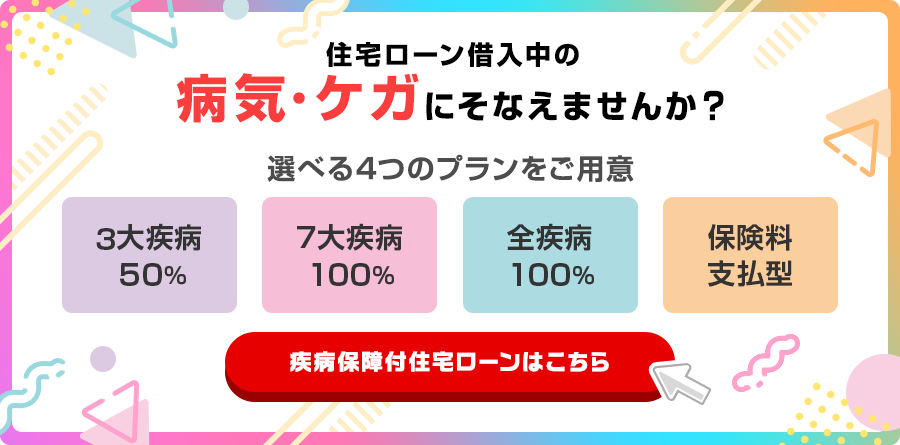

長期にわたる住宅ローンの返済中には、死亡以外にも病気などによってローン返済が困難となるリスクも考えられます。

病気やケガが原因で働けなくなったり、職場復帰したものの収入が減少すると、住宅ローンの返済が家計の大きな負担になってしまいます。病気やケガによる経済的な不安を軽減し、安心して住宅ローンを返済することができるよう保障内容を充実させたものが特定疾病保障保険です。

がんになったらどうなる?

では、住宅ローン借入中に契約者ががんになったらどうなるのでしょうか?

結論からいうと、一般団信やワイド団信に加入していても、がんになっただけでは保障はされません。

がんの保障がある特約付き団信や特定疾病保障保険に加入していた場合は、がんと診断されただけでも住宅ローンの残高が0円になる可能性があります。

支払条件は加入している保険によって異なるため、契約前によく確認する必要性があります。

加入できるのは住宅ローン契約時まで

執筆者:大上 ミカ(おおうえ みか)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 AFP認定者、2級ファイナンシャル・プランニング技能士

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行で住宅ローンをお申し込み

- 受付状況等により審査に日数がかかる場合があります