カードローンの審査は厳しい?甘い?審査基準や必要書類等を徹底解説!

- 2025年11月17日

カードローンを初めて利用するときは、必ず審査が行われます。

その際の審査基準は金融機関により異なり、内容も公開されていません。ただ、どの金融機関も審査項目には共通点があると考えられます。

この記事では、カードローンの審査基準や必要書類、審査に影響するとみられる信用情報について解説します。

またカードローンを申し込む際の注意点や審査に通らないときの対処方法もご紹介します。

目次

カードローンの主な審査基準は「返済能力」

カードローンに申し込むと、まず申込者の審査が行われます。その際の審査基準として重点的に確認されるのが「返済能力」です。

返済能力があると判断されれば審査に通りますが、過去の借入状況や申込者の収入などに問題があれば審査に通らないこともあります。

ただし、カードローンを提供する会社では、審査基準を公表しておらず、審査に通らなかった場合の理由を教えてもらうことはできません。

しかし、どの会社も共通して、以下のような3つの基準のもと、融資が可能かどうかを判断しています。

- 本人の属性

- 信用情報

- 借入状況

くわしく見ていきましょう。

本人の属性

本人の属性とは、カードローン申込者に関する情報のことです。

主な属性には以下のものがあります。

- 勤務先

- 雇用形態

- 勤続年数

- 収入

どのような属性をチェックするかは金融機関によりますが、上記の項目に加え、「20歳以上(*)」「継続した安定収入」の2つは多くの金融機関で共通しています。これらを満たしていない場合、ほとんどの金融機関では申し込みができません。

- 18歳以上での申し込みを可能とする金融機関もあります。

信用情報

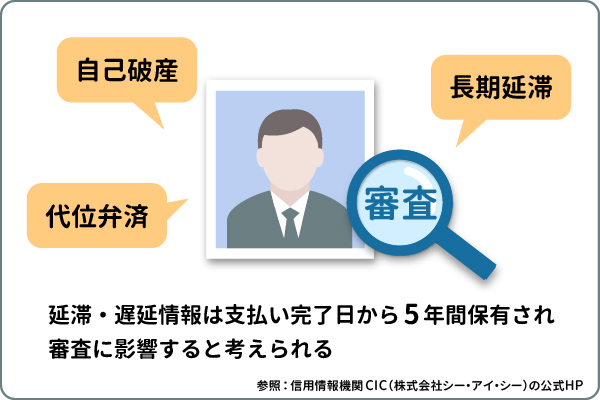

信用情報とは、ローンやクレジットカードの契約などに関する情報のことで、客観的な取引履歴を記録したものです。カードローンを提供する会社では、契約者の信用情報を特に重視しています。

過去に何度も支払い遅延がある場合、それが信用情報に残っていると、カードローンの審査に通らないことがあります。また、債務整理(*)などの経験がある場合は、審査をクリアする可能性が低くなるでしょう。

- 債務整理とは、借金の減額や免除、支払の猶予を目的とした手続きのことです。任意整理、破産手続、個人再生手続、特定調停手続といった方法があります。

借入状況

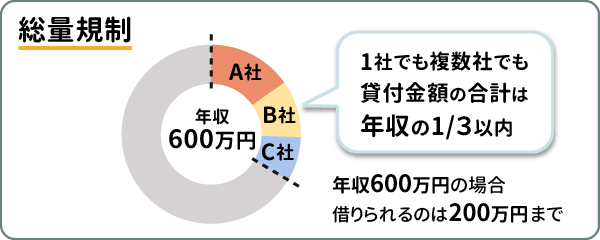

他社を含めた借入状況は、返済能力を判断するための重要な要素です。他社で借り入れがあっても審査に通る可能性は十分ありますが、総量規制に抵触するかどうかがポイントです。総量規制とは「年収の3分の1を超える貸付をしてはならない」という貸金業法上のルールです。

たとえば、年収600万円の人は、他社を含めて総額200万円までしか借り入れできません。貸金業者でない銀行のカードローンは総量規制の対象外ですが、自主的に規制する銀行もあります。総量規制に抵触する場合は、新たな借り入れができないため、審査に通ることができない可能性があります。

主な審査基準の中で、本人の属性は自分でコントロールすることが難しい部分もあります。しかし信用情報や借入状況は、注意していれば避けられる要素もあるため、普段から無理な借り入れなどをしないように気をつけましょう。

自分の信用情報を確認する方法

カードローンの審査では信用情報が重視されますが、自分の信用情報がどうなっているか気になる人がいるかもしれません。そんなとき、信用情報機関に対して信用情報の開示請求をすることができます。

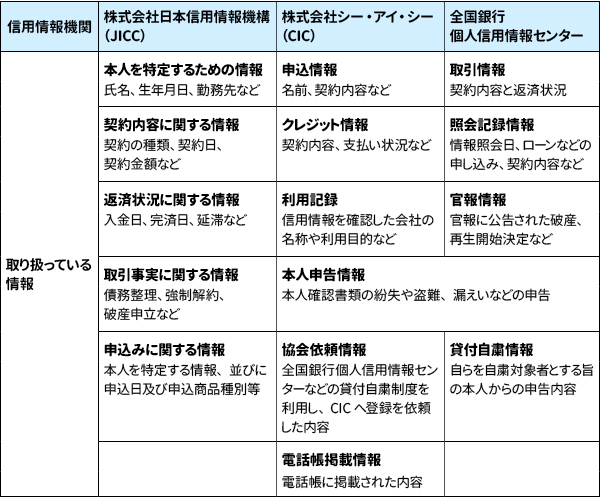

信用情報機関と取り扱う情報

日本には以下のような3つの信用情報機関があります。

- 株式会社日本信用情報機構(JICC)

- 株式会社シー・アイ・シー(CIC)

- 全国銀行個人信用情報センター

また、それぞれの信用情報機関が取り扱う情報は以下の通りです。

信用情報の開示はスマホなどを使ってインターネットから、もしくは郵送にて請求できます。また、開示請求には1,000円程度の手数料がかかります。信用情報の開示方法については、各信用情報機関のホームページで確認してください。

信用情報に傷がつくとどうなる?

ローンやクレジットカードなどの契約内容や支払状況が登録される信用情報ですが、支払いの延滞(遅延)や債務整理、強制解約などがある場合、信用情報に記録され、信用情報に傷がつく原因となります。

信用情報に傷がつくと、以下のような影響が出る場合があります。

- カードローンを利用できなくなる

- 住宅ローンやマイカーローン、教育ローンなど新規にローンが組めなくなる

- クレジットカードが利用停止になる場合がある

- 新規にクレジットカードを作れなくなる場合がある

- スマートフォンなどを分割払いで契約できなくなる

支払いを延滞した回数など、ローンの契約などに影響が出る基準は、カードローンを提供する会社により異なります。

ただ何よりも大事なのは、カードローンの返済やクレジットカードの請求分を期限までに遅れず支払うことです。また、携帯電話料金の支払いが遅れたり、短期間に複数のカードローンに申し込んだりしても信用情報に傷がつく原因になるので注意しましょう。

カードローンの審査の流れと必要なもの(身分証明書・書類等)

カードローンの審査は申込内容をもとに進められます。ここでは一般的な審査の流れと必要書類について確認しましょう。

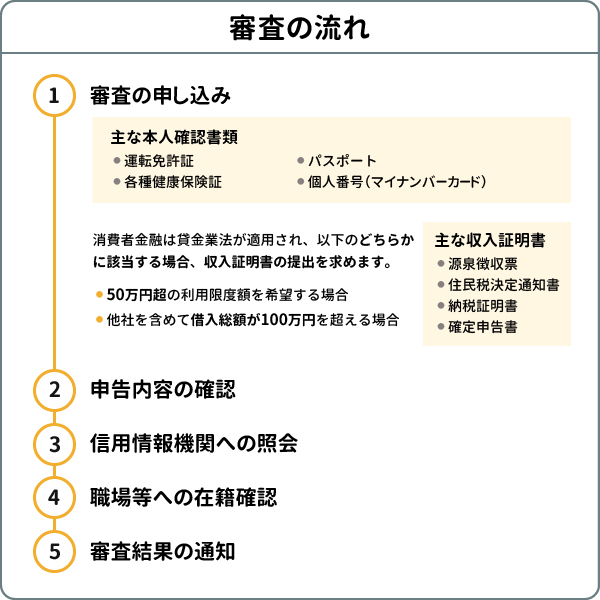

審査の流れ

カードローンを申し込むと、以下の流れで審査が進みます。

- 審査の申し込み

- 申告内容の確認

- 信用情報機関への照会

- 職場等への在籍確認

- 審査結果の通知

申し込み後の審査がスムーズに進むように、提出書類や申告内容に不備がないように気をつけましょう。

審査にかかる期間

審査にかかる時間は、カードローンを提供する会社により異なります。

あくまで目安となりますが、一般的にノンバンクは数分~数時間、銀行・信用金庫などは最短当日で審査結果が判明するようです。

審査に必要なもの(身分証明書・書類等)

カードローンの審査に必要なものは、本人確認書類です。借入金額によっては収入証明書が必要となる場合もあります。

主な本人確認書類には以下のものがあります。

- 運転免許証

- 個人番号カード(マイナンバーカード)

- 各種健康保険等の資格確認書

- パスポート

本人確認書類はいずれも有効期限内のもので、現住所の記載が必要です。金融機関によっては1点のみ提出することもあれば、2点提出することもあります。

主な収入証明書も確認しましょう。

- 源泉徴収票

- 給与の支払明細書

- 住民税決定通知書

- 納税証明書

- 確定申告書

消費者金融は貸金業法が適用されるため、以下のどちらかに該当する場合、収入証明書の提出が求められます。

- 50万円超の利用限度額を希望する場合

- 他社を含めて借入総額が100万円を超える場合

銀行は、貸金業法が適用されませんが、利用限度額50万円超といった一定金額を超える場合など、各銀行独自の判断で提出を求めます。

なお審査の申し込みをする前に、返済額の目安を知りたい場合は、各金融機関がホームページなどで提供しているシミュレーションを活用するのがおススメです。

三菱UFJ銀行のカードローン「バンクイック」の「ご返済額シミュレーション」では、借入希望額と希望返済期間を入力するだけで、毎月の返済額の目安を確認することができます。

借入金額や返済期間を変えると、毎月の返済額がどの程度変わるのか簡単に比較することができますので、シミュレーションを活用してみましょう。

\まずはシミュレーションしてみる/

三菱UFJ銀行のカードローン「バンクイック」

三菱UFJ銀行のカードローン「バンクイック」

-

借り入れすると、毎月返済額はいくら?

借り入れすると、毎月返済額はいくら?

-

金利はどのくらいかかる?

金利はどのくらいかかる?

\まずはシミュレーションしてみる/

三菱UFJ銀行のカードローン「バンクイック」

三菱UFJ銀行のカードローン「バンクイック」

-

借り入れすると、毎月返済額はいくら?

借り入れすると、毎月返済額はいくら?

-

金利はどのくらいかかる?

金利はどのくらいかかる?

カードローンを申し込む際の注意点

カードローンの審査は各金融機関が独自の基準で行っており、通りやすいと言い切れるカードローンはありません。審査基準はわかりませんので、どこなら通りやすいかを考えるより、過度な借り入れにならないかなど、利用状況に目を向けましょう。

審査が甘いカードローンはない

カードローンは各金融機関の基準で返済能力を判断し、融資を行っています。審査基準は異なるものの、審査が甘いところはなく、総量規制や自主規制に抵触する貸付はしてくれません。

仮に、審査が甘い会社があれば、そこは高金利で貸付をする違法業者の可能性があるので注意しましょう。

カードローンの審査は結果が出るまでわからない

カードローンの審査基準は公開されておらず、自分の状況ならどこが通りやすいか・厳しいかといったことは事前にはわかりません。

審査に通りたいからと虚偽の申告をして、それが発覚すると、審査に通らないので注意しましょう。

職場に在籍確認の電話連絡がある

カードローンを契約する際に行われる審査の1つに在籍確認があります。在籍確認とは、申込書に記載された勤務先で働いているかどうかを確認するもので、返済能力の有無を判断するために行われます。

カードローンの提供会社は基本的に電話で在籍確認を行うことが多いです。在籍確認の結果、実際に働いていることがわかれば、継続する定期収入があるとみなされて、審査に通りやすくなるでしょう。

希望通りの借入可能額になるとは限らない

カードローンの審査に通っても、借入金額が希望通りになるとは限りません。返済能力があるかどうかを問われるため、申込者の年収やその他の借入状況などを審査した結果、滞りなく返済可能な金額に抑えられる可能性があります。

決定した借入可能額は返済できると判断された金額です。それ以上の借り入れは返済が滞る可能性があると理解しましょう。

希望通りの金額を借りられないとき、ほかに借り入れがあれば完済させましょう。また、新規の借り入れは滞りなく返済して、問題のない利用実績を積んだうえで、期間を空けて利用してみましょう。

カードローンの審査に通らない理由

前述のとおり、カードローンを申し込んだ後、金融機関でローン実行の可否について審査が行われます。

審査に通らないと借り入れができません。

審査基準は公開されておらず、審査に落ちてもその理由は教えてもらえないため、一概には言えませんが、以下のような場合、審査を通過するのが難しいと言われています。

- 過去に支払いの延滞があった

- 返済能力を超えていると判断された

- すでに他社からの借り入れがある

- 申告内容に誤りがある

過去に支払いの延滞があった場合、返済不安があるとみなされ、審査に落ちることがあります。

借り入れを検討している金融機関以外での借り入れに関する支払いの延滞の情報も参照されるため、支払いの延滞をしないよう注意が必要です。

また、借入希望額が収入や保有資産と比べて高額な場合、返済能力に不安があるとみなされることがあります。他社からの借り入れがすでにある場合、借入総額で審査が行われるため、返済能力を超えていると判断されることがあります。

さらに、申告内容に誤りがある場合は、審査が正しく行えないため、通過できません。

カードローンの審査に通るためにやっておきたいこと

カードローンの審査に通るためには、以下の対処方法を参考にしてみてください。

- カードローン以外の部分を確認する

- 複数の借り入れがある場合は必要な対応を行う

家計の収支状況を確認する

カードローンの審査の前に、まず確認したいのは、収支のバランスです。ほかにも契約中のローンなどがある場合、収入に対する返済額が多くなり返済能力に不安があるとみなされて審査に通らないことがあります。

このようなときの対処方法として、家計の収支状況を確認することをおススメします。収入と生活費、返済額のバランスを確認し、まずは先に借り入れしている分を返済できるよう、家計のやりくりを考えてみましょう。

複数の借り入れがある場合は必要な対応を行う

複数社からカードローンの借り入れがある場合、少額のものを完済したり、おまとめローンで一本化したりすることを検討してみましょう。借り入れを整理して返済を進めることで、審査に通りやすくなる可能性があります。

カードローンの審査に通らない場合、収支や現在の借り入れについて見直しが必要かもしれません。無理な借り入れになっていないか確認し、収支を整えることを優先しましょう。

まとめ

カードローンの審査基準として重視されるのは「返済能力」です。本人の属性や信用情報、借入状況をもとに審査されます。

また信用情報は個人でも開示できるので、必要であれば信用情報サイトで情報開示の手続きをしてみると良いでしょう。

カードローンに審査の甘いものはありません。審査に通らないときは、ほかでの借り入れがあれば完済を目指し、問題のない利用実績を積むことをおススメします。

執筆者:前佛 朋子(ぜんぶつ ともこ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

- 当行口座をお持ちでない方もお申込可能。

- インターネット・バンクイックアプリなら24時間いつでもお申込み可能。

- 金利は年1.4%~年14.6%、利用限度額は10万円から最高800万円まで。

- 全国の当行・セブン銀行ATM・ローソン銀行ATM・イーネットATMで利用可能(カード発行の場合)。

- お借り入れ・ご返済ともにATM利用手数料無料。

- ご自身のライフスタイルに合わせて、カードレスも選択可能。

- 入会金・年会費無料。

当行の普通預金口座がなくてもお申込可能。

お申し込み~ご契約までご来店いただく必要はありません。

お申し込み~ご契約までご来店いただく必要はありません。

お申し込みはWeb完結

24時間いつでもお申し込みが可能です

24時間いつでもお申し込みが可能です

あわせて読みたい

株式会社 三菱UFJ銀行

(2025年11月17日現在)

(2025年11月17日現在)