カードローンの返済方法とは?仕組みや無理のない返済方法について徹底解説

公開日:2023年11月30日

更新日:2025年4月24日

更新日:2025年4月24日

カードローンの返済方法は、毎月決められた金額を返済する約定返済が基本です。約定返済にはいくつかの種類があり、その選択によって返済額や利息の減り方が異なります。そのため、仕組みを理解しておくことが重要です。さらに、カードローンを利用するにあたって、無理なく返済するポイントもご紹介します。

目次

カードローンの返済方式は約定返済と臨時返済(繰り上げ返済)の2種類

カードローンの返済方式には、「約定返済」と「臨時返済(繰り上げ返済)」の2種類があります。約定返済は毎月決まった返済日に一定金額を返済する方法で、臨時返済(繰り上げ返済)は好きなタイミング、かつ好きな金額で返済する方法です。臨時返済は繰り上げ返済とも言います。

それぞれの返済方式は特徴が異なりますので、くわしく見ていきましょう。

約定返済とは

約定返済は毎月の決まった日(返済日)に決まった金額を返済することです。返済方式は基本的にリボ払いが採用されています。リボ払いとは支払金額に関わらず、あらかじめ設定した一定金額を返済する方法で、さらにいくつかの種類に分かれています。

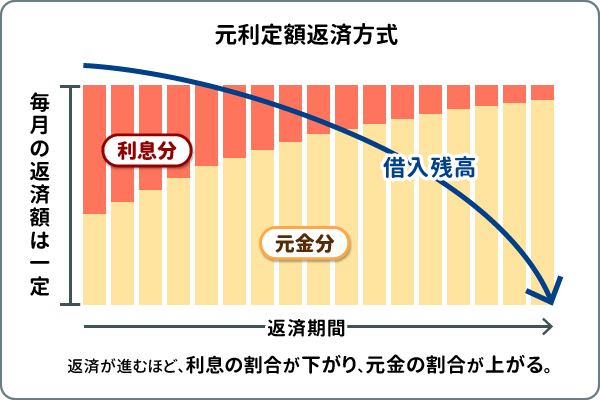

元利定額返済方式

元利定額返済方式は、元金と利息を合わせた毎月の返済額が一定になる方法です。

たとえば、毎月1万円を返済する場合、元金と利息を含めて1万円を返済していきます。返済額は変わりませんが、最初は利息の割合が大きく、返済を進めて元金が減ることで利息の割合も小さくなっていきます。

借入残高の大きさに関係なく毎月一定金額を返済するため、収支の計画を立てやすい方法です。また、追加で借り入れをしても返済額が変わらないため、家計への影響も最小限に抑えられるという利点があります。

ただし、借入残高が多いとなかなか元金が減らず、完済までに時間がかかることもあります。その場合、利息がかさみやすくなるため注意が必要です。

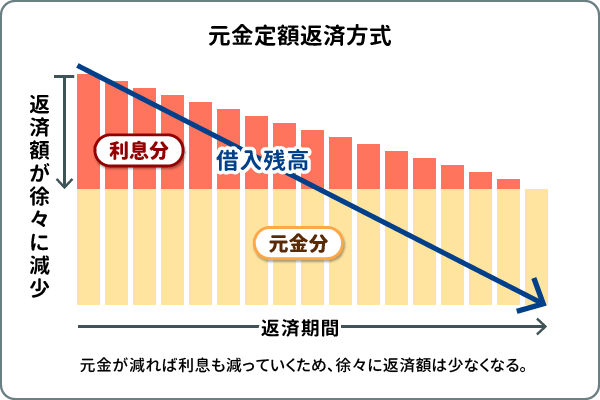

元金定額返済方式

元金定額返済方式は毎月一定の元金を返済し、その上に利息が加算される方法です。

たとえば、毎月1万円の元金を返済する場合、「1万円+利息」が返済額となります。元金の多い最初のうちは返済額も大きいですが、元金が減れば利息も減っていくため、徐々に返済額は少なくなっていきます。

この方式は元金の減り方が早く、元利定額返済と比べて完済までのスピードが早くなります。それだけ利息の支払いも少なくなりますが、借り入れ当初は返済額が多く、家計を圧迫する可能性があるので注意しましょう。

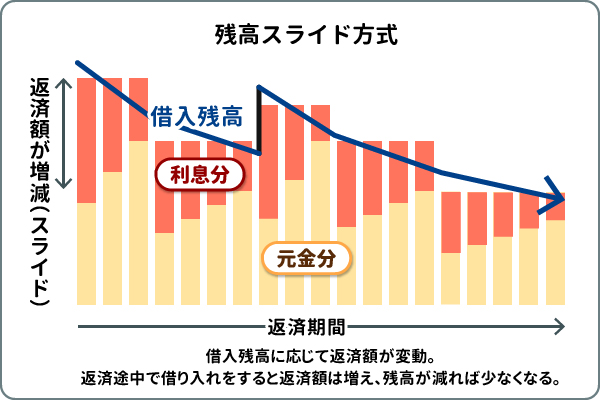

残高スライド方式

残高スライド方式は、借入残高によって毎月の返済額が増減(スライド)する方法です。

仮に残高が10万円以下なら毎月1万円を返済、30万円以下なら毎月3万円を返済というように残高に応じて返済額が変動します。追加で借り入れをすれば返済額は増えますが、残高が減れば返済負担が小さくなるメリットもあります。

残高スライド方式は先ほど紹介した返済方式と組み合わせて採用されているケースもあります。たとえば、「残高スライド元利定額返済」では、元金と利息を合わせた一定額を返済しますが、借入残高によって返済額が変動するのが特徴です。残高がいくらのときに返済額がいくらになるのかは金融機関によって異なるので、事前に確認しましょう。

臨時返済(繰り上げ返済)とは

臨時返済は繰り上げ返済ともいい、毎月の返済とは別に任意のタイミングで追加返済する方法です。

カードローンの利息は一般的に「借入残高」、「金利(借入利率)」、「借入期間」によって決まります。そのため、カードローンでは返済期間が長くなるにつれ、利息が高くなる傾向にあります。臨時返済を行えば(*)利息・借入元本の順序で充当され、返済総額を抑える効果が期待できます。

- カードローンの商品により、臨時返済(繰り上げ返済)金額の充当の順番は異なります。

ただし、臨時返済をしても約定返済はしなければなりません。約定返済を怠ると延滞になってしまいますので、毎月の返済はきちんと行い、余裕のあるときに臨時返済を活用してみましょう。

カードローンの返済額・利息の計算方法

カードローンは毎月の約定返済が基本となります。そこに臨時返済を加えると利息を減らす効果が大きくなります。その違いをシミュレーションで確認してみましょう。

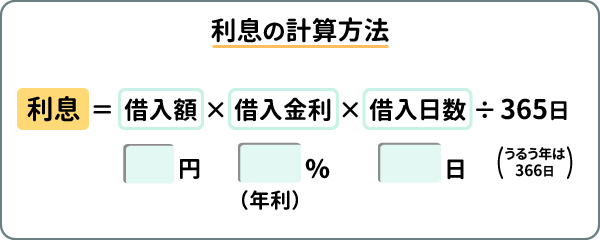

利息の計算方法

利息の計算方法は次の計算式で求められます。

返済期間が長引けば、利息が増えて返済総額も増えていきます。利息を抑えるためには利用日数を短縮する必要があるので、臨時返済を活用することがポイントです。

\まずはシミュレーション!/

三菱UFJ銀行のカードローン「バンクイック」

三菱UFJ銀行のカードローン「バンクイック」

\まずはシミュレーション!/

三菱UFJ銀行のカードローン「バンクイック」

三菱UFJ銀行のカードローン「バンクイック」

カードローンの主な返済方法は3種類

カードローンを返済する方法は、主に以下の3種類です。

- 自動支払い(口座引き落とし)

- ATMでの返済

- 銀行振込での返済

それぞれの特徴、メリット、デメリットを見ていきましょう。

自動支払い(口座引き落とし)での返済

預金口座から毎月返済額が引き落とされる方法です。自動で引き落とされるため、返済忘れがなく手間もかかりません。

残高が足りない場合は引き落としされませんので、前日までに返済額以上の金額を入金しておきましょう。

メリット

- 返済し忘れるリスクが少ない

- 手数料負担がない

- その都度返済手続きをする必要がない

デメリット

- 残高が不足していないか管理する必要がある

- 引き落とし口座として指定できる銀行が限られている場合がある

ATMでの返済

銀行やコンビニのATMから返済する方法です。24時間好きなときに返済できるのがメリットですが、返済し忘れないように気をつける必要があります。

また、返済のたびにATMまで出向くことも必要です。利用できるATMはカードローンによって異なり、手数料がかかるケースもあるので事前に確認しましょう。

メリット

- 24時間好きなときに返済できる

デメリット

- 手数料がかかる場合がある

- 返済を忘れる可能性がある

- 返済のたびにATMまで行く必要がある

- その都度返済手続きが必要

銀行振込での返済

銀行振込で返済する方法です。インターネットバンキングを利用し、スマホやパソコンから返済することも可能です。24時間いつでも返済でき、ATMに出向く必要もありません。多くの場合、インターネットバンキングによる返済は手数料も無料です。

ただし、手続きのタイミングによっては入金が翌営業日になることがあるため、返済日ぎりぎりに振り込みしないように気をつけましょう。

メリット

- 銀行やATMまで行かなくても返済できる

- 手数料無料のケースが多い

デメリット

- 返済日に間に合うように手続きする必要がある

- その都度手続きが必要

カードローンを無理なく返済するためのポイント

カードローンは急な出費にも対応できる便利なサービスです。しかし、無計画に利用すると返済が苦しくなることもあるため、無理なく返済するポイントをご紹介します。

収支を見直し必要な分だけ借りる

借り入れをする前に収支を見直してみましょう。出費を抑えることができれば借入金額を減らせますし、借入後も返済が楽になるでしょう。

見直しをするときは、毎月発生する固定費に目を向けると出費を抑えやすくなります。たとえば次のような費用が対象になります。

- スマホなどの通信料

- 光熱費のプラン

- 保険料

- 駐車場代

- サブスクリプションサービス

固定費を見直せば毎月の収支に余裕が生まれます。そのうえで必要な分だけ借り入れすれば、無理のない返済も行いやすいでしょう。

臨時返済や一括返済を利用する

臨時返済(繰り上げ返済)を行えば(*)利息・借入元本の順序で充当され、返済総額を抑える効果が期待できます。

- カードローンの商品により、臨時返済(繰り上げ返済)金額の充当の順番は異なります。

しかし、余裕がないのに無理な臨時返済や一括返済をすると生活が苦しくなる可能性もあります。必ずしなければならないわけではありませんので、約定返済を確実に行い、余裕があれば追加で返済しましょう。

返済時の手数料の有無を確認する

ATMから返済する場合、手数料が発生することがあります。1回の手数料は安くても何度も利用すれば余計な費用がかさんでいきます。

手数料の有無は事前に金融機関のホームページで確認できるので、手数料のかかるATMや時間帯は避けて利用しましょう。

返済日をリマインドしてくれるカードローンを利用する

カードローンの中には、返済日が近づいてきたらメールやスマホアプリのプッシュ通知でお知らせをしてくれるものもあります。

返済が遅れてしまうと遅延損害金というペナルティが発生してしまうため、返済忘れが心配な場合はリマインドのあるカードローンを選び、確実に返済していきましょう。

まとめ

カードローンは急にお金が必要になった場合などに利用できる便利なサービスです。返済は毎月の約定返済が基本ですが、臨時返済も組み合わせれば利息の軽減効果が高まります。計画的に活用するために、収支を見直すことや手数料をかけずに返済することも検討しましょう。

\初めての方にも、借入・返済のサポートがあるから安心!/

三菱UFJ銀行のカードローン「バンクイック」

三菱UFJ銀行のカードローン「バンクイック」

\初めての方にも、借入・返済のサポートがあるから安心!/

三菱UFJ銀行のカードローン「バンクイック」

三菱UFJ銀行のカードローン「バンクイック」

執筆者:國村 功志(くにむら こうじ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、一種外務員資格

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

- 当行口座をお持ちでない方もお申込可能。

- インターネット・バンクイックアプリなら24時間いつでもお申込み可能。

- 金利は年1.4%~年14.6%、利用限度額は10万円から最高800万円まで。

- 全国の当行・セブン銀行ATM・ローソン銀行ATM・イーネットATMで利用可能(カード発行の場合)。

- お借り入れ・ご返済ともにATM利用手数料無料。

- ご自身のライフスタイルに合わせて、カードレスも選択可能。

- 入会金・年会費無料。

当行の普通預金口座がなくてもお申込可能。

お申し込み~ご契約までご来店いただく必要はありません。

お申し込み~ご契約までご来店いただく必要はありません。

お申し込みはWeb完結

24時間いつでもお申し込みが可能です

24時間いつでもお申し込みが可能です

あわせて読みたい

株式会社 三菱UFJ銀行

(2025年4月24日現在)