新NISAの成長投資枠とは?使い方やつみたて投資枠との違いを解説!

- 2025年7月25日

新NISAの特徴のひとつとして、「つみたて投資枠」と「成長投資枠」を併用できる点が挙げられます。

これまでつみたてNISAで投資していた方や、一括投資の経験がない方、また新たに投資を始める方にとって、成長投資枠を活用した非課税での運用は非常に魅力的です。

この記事では、成長投資枠の概要と、賢く活用するためのポイントについてくわしく解説します。

- この記事では便宜上、NISAをつみたてNISAと区別して、「一般NISA」と呼んでいます(いずれも2023年までのNISA制度に関する表記です)。また、2024年1月制度改正後の新しいNISAを一部便宜的に「新NISA」と表記しています。

目次

新NISAの「成長投資枠」とは?「つみたて投資枠」との違いって?

NISAは、投資で得られる利益に対して税金(通常税率20.315%)がかからない制度です。2023年までの制度では、つみたて専用の「つみたてNISA」と一括での投資も可能な「一般NISA」を併用することができませんでした。しかし、新NISAでは、それぞれつみたて投資枠と成長投資枠に名前が変わり、併用できるようになります。

今までつみたてNISAを利用していた人は、成長投資枠の使い方をイメージしにくいかもしれません。「成長投資枠」についてくわしく解説していきます。

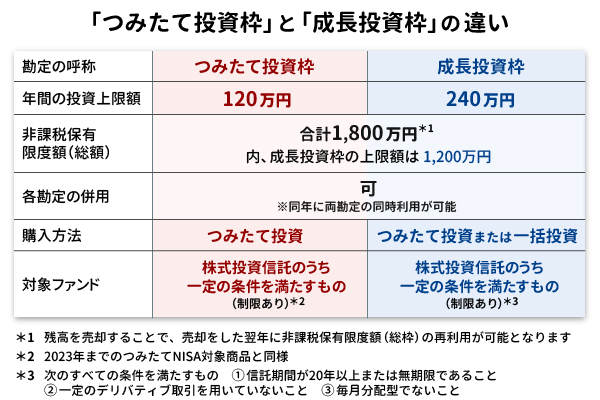

「つみたて投資枠」と「成長投資枠」の違い

新NISAの中でつみたて投資枠と成長投資枠はどのような位置付けなのでしょうか。その違いを確認してみましょう。

-

金融庁HP 「新しいNISA」

https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html

年間の投資上限額は

- つみたて投資枠:120万円

- 成長投資枠:240万円

となっており、2つの枠を併用すると1年間で最大360万円まで投資が可能です。また非課税期間は無期限です。

\成長投資枠はこんな方におススメ!/

\成長投資枠はこんな方におススメ!/

「成長投資枠」では一括投資もつみたて投資も両方できる

成長投資枠は一括投資しかできないと勘違いしていた方もいるかもしれませんが、成長投資枠は、つみたて投資、一括投資、どちらも可能です。

つみたて投資枠と成長投資枠の対象ファンドは重複している銘柄もありますが、同じ投資信託でも購入した枠ごとに別々に管理されます。

ただし、成長投資枠だけでは上の表に記載のとおり、非課税保有限度額を1,200万円までしか使えないので、1,800万円の非課税保有限度額をフル活用するには、つみたて投資枠も使う必要があることに注意しましょう。

では、成長投資枠ではどのような対象商品が購入できるのか、対象ファンドについて次の章でくわしく説明します。

新NISAの「成長投資枠」対象商品、順次発表!「成長投資枠」にはどんな対象商品があるの?

新NISAの「成長投資枠」で買える対象商品が順次発表に

新NISAのスタートまで半年を切った2023年6月、「新NISAの成長投資枠で買える対象商品リスト」の第一弾が公開されました。7月に第二弾、8月に第三弾が発表になっており、成長投資枠で買える対象商品は12月まで順次拡充され、リストも更新される予定です。

現時点のリストによると、成長投資枠で購入できる投資信託は1,614本、上場投資信託(ETF)は207本、上場投資法人(REIT等)は64本となっています(2023年9月1日時点)。

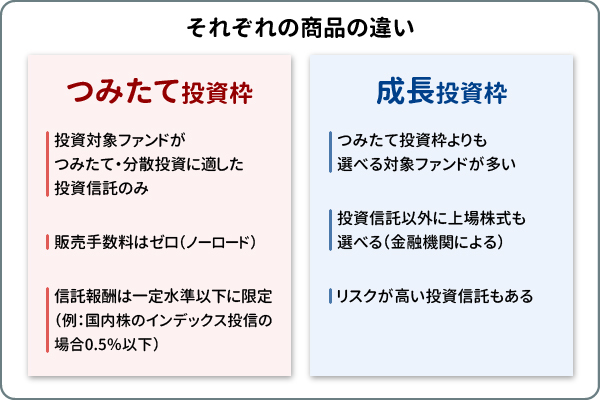

つみたて投資枠と成長投資枠は、投資対象ファンドのラインアップにも違いがあります。どのような違いがあるのかくわしくみていきましょう。

「つみたて投資枠」は、つみたて特化型のラインアップ

新NISAのつみたて投資枠の投資対象ファンドは2023年までのつみたてNISAと変わらず、投資対象ファンドは金融庁の規定により、つみたて・分散投資に適した投資信託のみになっています。

たとえば公募株式投資信託は、以下の要件をすべて満たすものです。

- 販売手数料はゼロ(ノーロード)

- 運用管理費用は一定水準以下(例:国内株のインデックス投信の場合0.5%以下)に限定

- 顧客一人ひとりに対して、その顧客が過去1年間に負担した運用管理費用の概算金額を通知すること

- 信託契約期間が無期限または20年以上であること

- 分配頻度が毎月でないこと

- ヘッジ目的の場合等を除き、一定のデリバティブ取引による運用を行っていないこと

「成長投資枠」は、中級者向けのラインアップも

一方「成長投資枠」は、「つみたて投資枠」よりも対象商品が増え、選べるファンドも多くなります。投資信託以外に金融機関によっては上場株式(金融証券取引所に上場している株式)も選ぶことができます。

成長投資枠の対象商品の中には、値動き(リスク)が大きい投資信託もあります。そのため、リスクは高くてもより多くのリターンが期待できる商品を選ぶことができます。

\成長投資枠の対象ファンドはこちら/

\成長投資枠の対象ファンドはこちら/

知っておきたい投資用語!インデックス型とアクティブ型って?

これから商品選びをする際に、わかりにくいのが投資に関する専門用語ではないでしょうか。この章では知っておくと役立つ用語を解説します。

まず、新NISAで投資対象になっている投資信託に関する用語です。

投資信託は、インデックス型とアクティブ型の2種類に分けられます。「つみたて投資枠」の対象ファンドの多くはインデックス型投資信託です。

インデックス型とは

市場の値動きを示す指数(インデックス)を基準(ベンチマーク)として、その指数に連動するような値動きをめざす投資信託です。指数には日経平均株価、S&P500指数などがあります。S&P500指数については、次節の用語解説で解説しています。

市場の値動きに合わせるために市場を構成する複数銘柄に分散投資をするため、リスクを抑えられ、運用にかかるコスト(運用管理費用)は低くなる傾向があります。

アクティブ型とは

市場の値動きを上回る運用成果を目指す投資信託です。AIなど特定のテーマの銘柄に投資するなど、ユニークな運用を行っているファンドもあります。

高リターンが期待できる銘柄を探すためのリサーチ費用がかかるので、運用にかかるコスト(運用管理費用)は高くなる傾向があります。リスクはあってもより多くのリターンが望める商品を選びたい人に向いています。

「成長投資枠」にはインデックス型もありますが、アクティブ型投資信託もあります。

そのほかの知っておきたい投資用語

投資信託を行う際、知っておくと役に立つ用語を解説します。

- ETF…日経平均株価や東証株価指数(TOPIX)等の指数に連動する運用成果をめざす上場投資信託。東京証券取引所などに上場している投資信託で、価格は株式同様に市場にてリアルタイムで変動し、売買金額を確認しやすい。これに対して一般的な投資信託は、注文を出した当日は売買金額(基準価額)が公表されず、注文した翌営業日に公表される

- S&P500…S&Pダウ・ジョーンズ・インデックス社が公表している、米国株式市場の株価指数のひとつ。ニューヨーク証券取引所やNASDAQに上場している代表的な500銘柄の時価総額を元に算出される

- オルカン…オールカントリー型。全世界の株式を投資対象とするインデックス型投資信託「eMAXIS Slim 全世界株式(オール・カントリー)<愛称:オルカン>」のことを指すことが多い

【ケーススタディ】1,800万円の枠を最大限活用するための作戦を立ててみよう

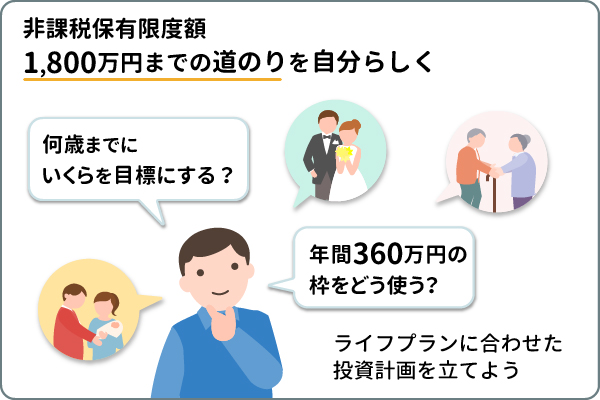

では、非課税保有限度額1,800万円を人生のどのタイミングでどう活用するか作戦を立ててみましょう。1年間の投資額と投資する期間の組み合わせによってさまざまなバリエーションが考えられます。

枠を最大限、かつ最短で活用したいあなたは

つみたて投資枠と成長投資枠を併用すると、制度上は1年で最大360万円、月額30万円ずつを非課税で投資することができます。

その場合、5年間(1,800万円 ÷(月額30万円 × 12ヵ月))で非課税保有限度額をすべて使い切ることになります。

もし6年目以降も新NISAで投資したい場合は、すでに新NISAで購入した商品を売却すると、その売却分の非課税保有限度額は翌年以降復活し、再利用することができます。

新NISAでは、非課税保有限度額をいったんすべて使い切っても、その後の売却で空きが生じれば翌年復活するため、投資した商品が値上がりしているタイミングなどでは売却も視野に入れながら、有効に活用していくと良いでしょう。

\初心者でもカンタンにはじめられる!/

\初心者でもカンタンにはじめられる!/

ゆっくりお金を育てたいあなたは

新NISAの非課税期間は無期限です。そのため、時間をかけてゆっくり1,800万円の非課税保有限度額を使っていくこともできます。

たとえば、1年間につみたてる金額によって1,800万円の非課税保有限度額を使うまでの年数は変わってきます。

- 月額10万円のつみたて(年間120万円)・・・15年

- 月額3万円のつみたて(年間36万円)・・・50年

2024年からのNISAで投資したお金をどのような目的で使いたいかを考えると年数を決めやすいでしょう。たとえば老後費用を準備する目的なら、退職までの年数をつかってじっくり資産形成をすることができます。

つみたてと一括を併用するのも賢いやり方

新NISAではつみたて投資と一括投資を併用することもできます。たとえば、次のような組み合わせも可能です。

- 月額3万円のつみたて投資(年間36万円)と1年間100万円の一括投資

=1年間合計136万円の投資・・・約13年

- 月額2万円のつみたて投資(年間24万円)と1年間50万円の一括投資

=1年間合計74万円の投資・・・約24年

今までつみたてNISAでつみたてのみをしていた人も、ニュースや新聞で相場が下がったと耳にした際には成長投資枠を活用して一括での購入も試してみてはいかがでしょうか。

つみたてをしながら、相場に応じて成長投資枠で対象商品を買い足すことが新NISAなら可能です。

人生でNISAをどう使ってお金と付き合っていくか考えてみよう

ライフプランと照らし合わせて自分が何歳のときに1,800万円の非課税保有限度額に到達すると良いか、投資方法はつみたてが良いか、時には一括投資もしたいのか、一括投資だけが良いか、などを考えてみましょう。

投資方針を定めることで、月々のつみたて額や年間の投資額が見えてくるでしょう。

まとめ

新NISAにおいて、私たちは成長投資枠をどう活用すべきでしょうか。つみたてだけしたい人や、投資に回す金額があまり多くない人は、ついつい、つみたて投資枠だけにとどまり、成長投資枠を見逃してしまうかもしれません。

成長投資枠はつみたて投資もできるので、つみたて投資枠とは違うファンドでつみたてをするなど、柔軟な使い方ができます。

あるいはつみたて投資枠に軸足を置きながら、まとまったお金が入った時に成長投資枠を使うなど、新NISAの利点を上手に活用すれば利用価値が高まるでしょう。

「成長投資枠」は最初から敬遠せず、自分に合う活用方法を検討してみてから利用するかどうかを決めても良いでしょう。

執筆者:岩永 真理(いわなが まり)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

三菱UFJ銀行でNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2025年7月25日現在)