キャピタルゲインとは?インカムゲインとの違いや税金についても解説

- 2025年12月30日

投資に興味がある人は、キャピタルゲインやインカムゲインという言葉を聞いたことがあるでしょう。

実は意味があまりわかっていない人もいるかもしれませんが、投資をするうえではどちらも必ず関係してくるので、知っておきたい言葉です。それぞれどのような意味があるのか、キャピタルゲイン・インカムゲインの具体例を交えながら解説します。

目次

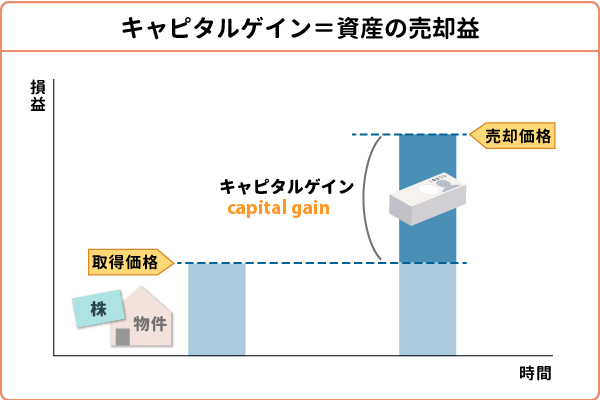

キャピタルゲインとは

キャピタルゲインとは、保有する資産を売却することで得られる売買差益のことです。たとえば、購入した株式を売却し、利益が出ればキャピタルゲインとなります。譲渡所得や値上がり益とも言われます。反対に、損失が出た場合はキャピタルロスと言います。

また、投資で利益が出た場合、利益に対して20.315%の税金がかかります。キャピタルゲイン=利益であるため、売却した際には課税対象となります。たとえば、キャピタルゲインが100万円なら、20万3,150円が税金として徴収されます。

キャピタルゲインの具体例

では、株式を例にキャピタルゲインを計算してみましょう。ざっくり考えれば、購入金額と売却金額の差額がキャピタルゲインですが、実際には手数料や税金もかかります。それらも含めた手取り額の計算方法は次のとおりです。

譲渡価額 −(取得費 + 委託手数料等)= 譲渡所得の金額(譲渡益)

譲渡所得の金額 −(譲渡所得の金額 × 20.315%(*))= 手取り額

- 税率の内訳

所得税15%、復興特別所得税0.315%、住民税5%

- 2013年から2037年までは、復興特別所得税として各年分の基準所得税額に2.1%乗じた額(0.315%)を所得税と併せて申告・納付する。株式のキャピタルゲインは譲渡所得に該当し、申告分離課税が適用になる。申告分離課税は確定申告により他の所得と分離して税金を計算する制度。

ここでは50万円で購入した株式を80万円で売却し、手数料は1,000円かかったとして、手取り額を計算します。

譲渡価額80万円 −(取得費50万円 + 委託手数料等1,000円)= 譲渡所得の金額(譲渡益)29万9,000円

譲渡所得の金額29万9,000円 − 譲渡所得の金額29万9,000円 × 税率20.315% = 手取り額23万8,259円

売却金額から購入金額や手数料を引き、損失になる場合は税金がかかりません。不動産や金などでもキャピタルゲインは得られますが、株式や投資信託とは計算方法が異なります。

\お金をためる・ふやすには?/

\お金をためる・ふやすには?/

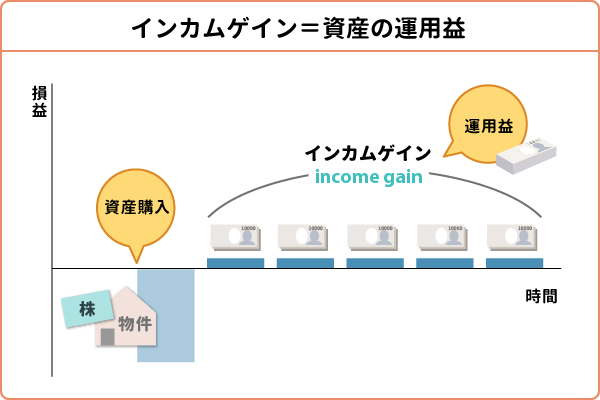

インカムゲインとは

インカムゲインとは、資産の保有中に継続的に得られる収益のことです。株式の配当金、投資信託の普通分配金、預金や債券の利子、不動産の家賃収入などがインカムゲインにあたります。

キャピタルゲインは売却することで手に入れられるものですが、インカムゲインは資産の保有中に継続的な収入を期待できるのが特徴です。

また、インカムゲインにも税金がかかり、配当金や普通分配金、利子に対して20.315%が課税されます。

ただし、投資信託の場合、分配金のうち個別元本を下回って支払われる部分は「元本払戻金(特別分配金)」といい、文字通り元本の払い戻しに当たります。元本払戻金は利益ではないため、課税対象にはなりません。

なお、不動産の家賃収入は不動産所得として総合課税となり、配当金や普通分配金などとは税金の計算方法が異なります。

インカムゲインの具体例

株式の配当金を受け取った場合、実際の手取り額がいくらになるのか計算してみましょう。インカムゲインは資産の保有中に受け取るものなので、売買手数料はかからず、シンプルに税金を差し引いて計算します。

配当金 −(配当金 × 20.315%)= 手取り額

ここではインカムゲインとして配当金を5,000円受け取ったとし、税金の20.315%を控除した金額が手取り額となります。

配当金5,000円 − 配当金5,000円 × 20.315% = 手取り額3,985円

\ 資産運用が必要なワケは? /

\ 資産運用が必要なワケは? /

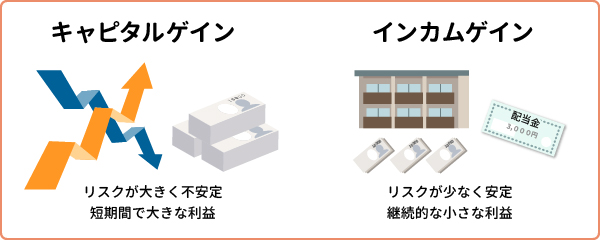

キャピタルゲインを狙うメリット・デメリット、どんな人におススメ?

キャピタルゲインは大きな利益を期待できる一方、思った以上の損失を被る可能性もあります。リスクを軽減して投資することも検討し、資産形成に役立てましょう。

キャピタルゲインを狙うメリット

キャピタルゲインを狙うメリットは、インカムゲインと比べて大きな利益を期待できることです。

インカムゲインは比較的小さな利益を継続して受け取るものですが、株式や投資信託などは短期間のうちに2倍や3倍の利益になることもあります。元手が少なくても始められ、相応の利益も期待できるため、資産形成の方法として有用です。

キャピタルゲインを狙うデメリット

キャピタルゲインを狙うデメリットは、元本割れをする可能性があることです。

キャピタルゲインを得ようとすると、比較的値動きの大きなものが投資対象になります。値動きが大きければ、その分利益も期待できますが、損失が大きくなる可能性があることも意味します。

心配な場合は、分散投資や積立投資などリスクを軽減する方法を取り入れて投資してみましょう。

キャピタルゲインが向いている人

キャピタルゲインは以下のような人に向いています。

- リスクが多少あっても、ハイリターンを望む人

- 短期間で資産をふやしたい人

大きな利益がほしい人は、株式や投資信託などでキャピタルゲインを狙うと良いでしょう。元手が少なくても始めやすいため、これから資産形成をしていきたい人にも向いています。

インカムゲインを狙うメリット・デメリット、どんな人におススメ?

インカムゲインは安定的な利益を期待できることがメリットですが、相応の元手がなければ大きな利益は得づらいでしょう。

長期投資で少しずつ利益を得たい人は検討してみましょう。

インカムゲインを狙うメリット

インカムゲインのメリットは、安定した収益を継続的に得られることです。

その資産を保有している間は定期的に収益を得られ、キャピタルゲインほど金額が変動することもありません。収益が安定しており、売買が必要になることも基本的にはありませんので、売却のタイミングを見極めるなど投資に時間を取られることも少ないでしょう。

インカムゲインを狙うデメリット

インカムゲインを狙うデメリットは、大きな利益を得にくいことです。

インカムゲインは1回ごとの収益が少ないため、大きな利益を得るためには相応の元手が必要になります。

たとえば、株式の配当金利回りが1%の場合、100万円を1年間投資しても利益は1万円です(税金や手数料は考慮していません)。預金の利子と比べれば多いですが、キャピタルゲインのように大きな利益は期待できません。

インカムゲインが向いている人

インカムゲインは以下のような人に向いています。

- なるべくリスクを抑えたい人

- 頻繁に市場をチェックするのが難しい人

インカムゲインは定期的な収益を期待できるため、安定して利益を得たい人に向いています。また、保有しているだけで利益が得られるため、相場のチェックなどに時間を割きたくない人にも向いています。

まとめ

ここまで紹介したキャピタルゲインとインカムゲインの違いをまとめてみましょう。

| キャピタルゲイン | インカムゲイン | |

|---|---|---|

| 特徴 | 売却によって得られる利益 | 資産の保有中に得られる利益 |

| メリット | 大きな利益を期待できる | 継続的な利益を期待できる |

| デメリット | 損失が大きくなる可能性がある | 大きな利益を得にくい |

| 向いている人 | 短期間で資産をふやしたい人 リスクが多少あっても、ハイリターンを望む人 |

なるべくリスクを抑えたい人 頻繁に市場をチェックするのが難しい人 |

キャピタルゲインとインカムゲインは、それぞれ特徴が異なります。どのような運用をしたいかによって重視するポイントが変わりますので、メリットやデメリットを把握したうえで自分に合った運用をしましょう。

ただし、キャピタルゲインとインカムゲインには税金がかかります。税金がかかると最終的な手取り額はその分少なくなりますので、非課税投資制度であるNISAなどを活用するのも良いでしょう。

NISAで購入した金融商品の利益は非課税となり、すべて受け取ることができます。資産運用を始める際には、NISAを利用することを検討してみてはいかがでしょうか。

\初心者でもカンタンに始められる!/

\初心者でもカンタンに始められる!/

執筆者:國村 功志(くにむら こうじ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、一種外務員資格

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、一種外務員資格

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2025年12月30日現在)

(2025年12月30日現在)