つみたてNISAを中心に、コツコツと5年間インデックスファンドに投資してきた私が、アクティブファンドに興味を持った理由

- 2023年1月31日

- 2023年12月26日

「市場の養分」だった

株価の乱高下に狼狽し、自分自身の保有していた投資信託を早まって売却してしまったからです。

結果的には、落ち着いてそのまま持っておけば、損をしないどころかかなりのリターンを得たはずでした。

私は買うべきでないときに買い、売るべきでないときに売ってしまう、まさに「市場の養分」でした。

それ以来「もう二度と投資には手を出さない」と思っていましたが、結局、その数年後、投資を再開することになります。

それは、「大きく儲けよう」という動機ではなく、「低金利のこの時代、貯蓄ではない手段で資産形成をしよう」という目標を持ったからです。

といっても、20冊ほど本を読んで、金融機関に勤める知人の話を聞いただけですが、その甲斐はありました。

私がそのとき必要だった「投資」がどういったものなのかの答えとして、重要なことが多くの本に共通してでてきたおかげで、きちんと定義できたのです。

それは、次の3つの要件からなっています。

- 市場平均のリターンを目指す

- 長期分散投資

- 税制メリット(非課税制度)がある

そして、この要件は、具体的にいえばつみたてNISAなどで提供されている「インデックスファンドへのつみたて投資」を行うことで、実現できました。

そのため、パンデミックが始まった2020年から現在にかけての株価の乱高下は、個人的には全く気になりませんでした。

上の要件に則って、市場の乱高下に左右されることなく、投資を続ける判断ができたのです。

- 引用:ダイヤモンド社「バブルの物語 / ジョン・K・ガルブレイス」

投資初心者はインデックスファンドから

この「インデックスファンド」への投資ですが、1973年の初版発売以来「投資の名著」として読み継がれているベストセラー、バートン・マルキール著「ウォール街のランダム・ウォーカー」では次のように述べられています。

その根拠として「インデックスファンドは各種の手数料と売買コストが安い」ことが挙げられています。

この手数料の安さゆえに「多くのインデックスファンドが、プロのファンドマネジャーが運用する多くの投資信託、いわゆるアクティブファンドを上回る成績をあげている」というのです。

たしかに、統計的にそのような傾向はあります。

「セオリーとしては、まずインデックス投資信託を買うとして、投資する指数を選んで、そのなかで信託報酬の安いものを選ぶ、ということですね。」

という意見が紹介されています。

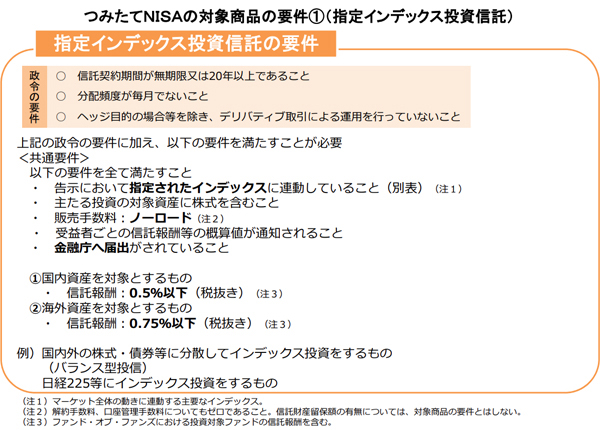

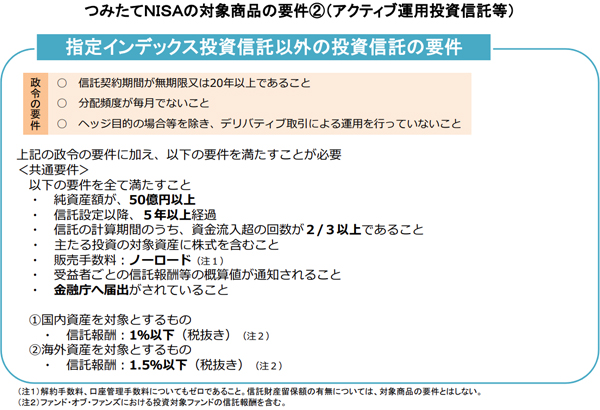

- なお、本文中における、つみたてNISAのインデックスファンドの定義は、つみたてNISAについての金融庁の資料にくわしく記載されているものを採用しています。

- 参考:S&P Dow Jones Indices「SPIVA®」

- 参考:金融庁「第6回 投資商品の選び方」

こうして私は、5年以上にわたって、銘柄の見直しなどの手間をかけずに、年率5%前後のリターンを得てきました。

大きなリターンではないですが、預貯金の金利を大きく上回る数字です。

今以上のリターンを目指すには?

しかし同時に、気付いたこともありました。

たしかに預貯金よりは良いとはいえ、私が取引を行っている金融機関の、全顧客のリターン分布を見ると、私よりもかなり優れたリターンを得ている人がそれなりの数いることも、少し前から気になっていたのです。

私は上述した程度のリターンにとどまっていますが、私が口座を持っている金融機関においては、全体の2割程度の人が、それ以上のリターンを得ているのです。

年率10%以上で運用している人も、全体の6%程度存在していました。

金融庁の発行する「つみたてNISA早わかりハンドブック」にも、過去の実績をもとにした運用のシミュレーション結果が掲載されていますが「保有期間5年」では4割近くの確率で年率6%以上のリターンを得られるという結果になっています。

たしかに、このインフレの時代に、高いリターンを得られることは、非常に魅力的です。

私は日本と世界全体に分散投資するインデックスファンドに投資してきました。

しかし、今以上のリターンを目指すには、アクティブファンドも視野に入れて投資先を選ぶ必要があるのだと思いました。

- 本文中でのつみたてNISAのアクティブファンドの定義は、上と同様に金融庁の発行している資料の定義にしたがっています。

アクティブファンドは「ある程度慣れたあと」の2銘柄目から

ただ、先述したSPIVAレポートを見るにつけ、アクティブファンドで収益をきちんと得ていくのは、インデックスファンドに比べて、それなりの努力が必要だと感じました。

それは繰り返しになりますが「コスト」のためです。

実際、アクティブファンドはインデックスファンドにくらべて、一般的に高い信託報酬が設定されています。

しかし一部のアクティブファンドが、インデックスファンドを上回るパフォーマンスを出しているのも厳然たる事実であり、運用のやり方・選び方を工夫すればインデックスファンドよりも高いリターンを狙うことが可能だと思いました。

また「信託報酬が安ければ安いほどいい」という単純なものでもありません。

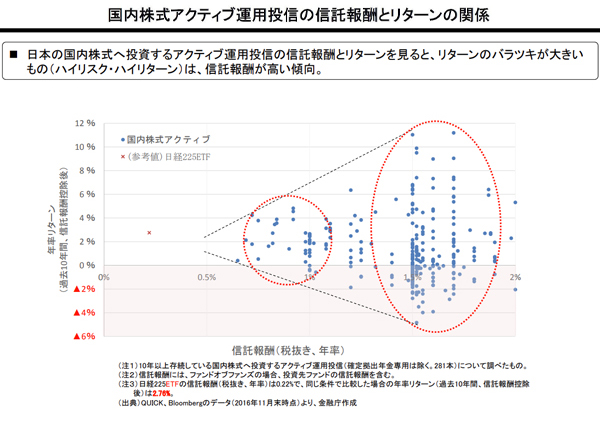

実際、先に紹介した金融庁の「つみたてNISAについて」では、「ハイリスク・ハイリターン」のアクティブファンドは、信託報酬が高い傾向にあると述べています。

以上から、アクティブファンドへの投資は、リスクとリターンを精査し、個別株への投資のように都度、

「どの程度のリターンを期待するのか」

「自分が取れるリスクはどの程度か」

を考えながら投資を行う必要があるのは、間違いありません。

したがって、「初心者」が「最初の投資」を行うには向いていませんが、自身のリスク許容度と期待したいリターンを考慮し、リターン改善のためにアクティブファンドに投資するのは1つの選択だと思います。

私がアクティブファンドを買う時に気にするポイント

以上をふまえると、私にとって、アクティブファンドを買うときは次の4つの要件が重要だと考えています。

2つ目は、ミドルリスク・ミドルリターンを狙う。

3つ目は、定期的に値動きの確認を行う。

4つ目は、インデックスファンドと同じくコストを気にする。

そのバフェットの師匠、ベンジャミン・グレアムによる著書「賢明なる投資家」には、次のようにあります。

インデックスファンドを買って放置するのも、初心者のうちはいいですが、ベンジャミン・グレアムのいう「詳細な分析」をし、かつそれを楽しむためにする投資も、2銘柄目以降であれば良いと思います。

まだ内容は確定ではないようですが、2024年1月にNISAが大きく制度拡充されるという報道がありました。

また、1月はその年のNISAの非課税枠が新たに設定される月です。

この機会に、新しい一歩として、投資先の選択肢をアクティブファンドまで広げてみるのも良いのではないでしょうか。

- 引用:ダイヤモンド社「サイコロジー・オブ・マネー / モーガン・ハウセル」

- 引用:パンローリング株式会社「賢明なる投資家 / ベンジャミン・グレアム」

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

購入時手数料無料のアクティブファンド

つみたてNISAでアクティブファンドを検討!ファンドマネージャーが市場調査・分析で投資先を厳選するアクティブファンドのお取引ができます。

ノーロードファンドを含む多数の投資信託から選べる

三菱UFJ銀行の投資信託検索サイトでは「購入時手数料0円」「年間の運用コストが低い」など、さまざまな切り口でファンドの検索ができます。ファンド選びもスマホでカンタン♪

Web完結! 最短当日に口座開設、同時につみたての申し込みも可能

また、預金口座とまとめて管理でき、投資信託用の口座へ振込(入金)する手間も費用もかかりません。

- NISA優先のつみたて契約をお申し込みいただいた場合、税務署の審査が承認となり、当行が手続きを完了するまで、引き落としは開始されません。

- 投資信託口座と同時にNISA口座またはつみたてNISA口座をお申し込みの場合、税務署審査完了まで2~3週間程度かかりますが、税務署審査完了前でもお取引いただけます。

- お申し込みいただいたNISA優先またはつみたてNISA優先のつみたて契約(投資信託継続購入プラン)は、税務署の審査が承認となり、当行所定の手続きが完了するまで(*)、引き落としは開始されません。

- 税務署の審査が承認となり、当行所定の手続きが完了した場合、その旨をご登録のメールアドレス宛にEメールでご連絡します。

- お申込内容や当行での受付状況、銀行休業日によりお手続きに日数を要する場合もあります。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

(2024年12月20日現在)