年末調整とは?確定申告との違いや対象者、必要書類をわかりやすく解説!

- 2022年10月5日

- 2024年11月26日

年末調整は、所得税の過不足を精算するための手続きです。正しく申告をしないと、所得税や住民税の負担がふえたり、自身で確定申告が必要になったりする可能性があります。勤務先で年末調整を受ける予定がある場合は、その手続きの流れを理解しておくことが重要です。

この記事では、年末調整の対象者や確定申告との違い、必要書類についてわかりやすく解説します。

目次

年末調整とは

年末調整とは、源泉徴収されている所得税の年間合計額と、本来納めるべき税額の過不足を精算する手続きです。

会社員の場合、会社が毎月の給与やボーナスから所得税を源泉徴収し、従業員本人に代わって国に納税しています。しかし、給与などから源泉徴収される所得税は、あくまでも概算の金額です。1年間の所得が確定しないと、正しい所得税額は算出できません。

年末調整では、1年間の所得が確定した段階で、適用される所得控除・税額控除を把握します。そして正しい所得税額を算出し、源泉徴収した所得税額との過不足を精算する仕組みです。正しい所得税額より源泉徴収した所得税額のほうが多ければ、その過払い分を従業員に還付し、逆に少なければ不足分を従業員から追加徴収します。

年末調整は会社が従業員の代わりに行いますが、従業員は必要な書類を提出し、適用される控除を正しく申告する必要があります。

年末調整の対象者

年末調整は誰もが必要なわけではなく、対象となる人が決まっています。また、年末調整は12月前後に行われるのが一般的ですが、状況によっては年の途中で手続きが必要です。

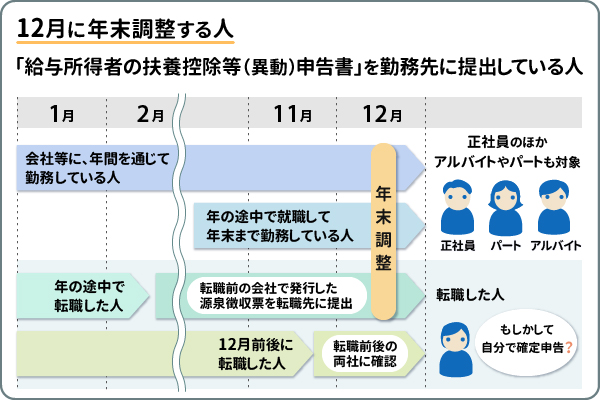

12月前後に年末調整が必要な人

12月前後に年末調整の対象となるのは、勤務先に「給与所得者の扶養控除等(異動)申告書」を提出しており、次のいずれかに当てはまる人です。

- 会社等に年間を通じて勤務している人

- 年の途中で就職して年末まで勤務している人

正社員に限らず、アルバイトやパートとして働いている人も年末調整の対象となります。

年の途中で転職した場合は、退職した会社から発行された源泉徴収票を提出すれば、転職先の会社で年末調整を受けることが可能です。ただし、転職のタイミングによっては年末調整を受けられないケースもあります。たとえば、12月に転職する場合は、勤務先のスケジュールによっては年末調整を受けられず、自分で確定申告を行う必要があるかもしれません。

12月前後に転職する場合は、年末調整について転職前・転職先の両方の会社に確認しておくことが大切です。

年の途中で年末調整が必要な人

次の5つのいずれかに当てはまる人は、年の途中でも年末調整が必要です。

- 海外転勤などの理由により非居住者となった人

- 死亡により退職した人

- 心身の障害が著しく、本年中に再就職の見込みがない人

- 12月に支払われるべき給与(賞与も含む)を受け取ったあとに退職した人

- パートやアルバイトとして働いて退職し、本年中に支払われる給与総額が年間103万円以下の人(退職後に他の勤務先から年末までに給与が支払われる場合を除く)

これらに当てはまる人は、一般的な年末調整の時期である12月前後を待つことなく、退職時や非居住者となったときに年末調整を行う必要があります。

年末調整の対象にならない人

勤務先に「給与所得者の扶養控除等(異動)申告書」を提出している人は、原則として年末調整の対象です。ただし、次のいずれかに当てはまる人は、年末調整の対象にはなりません。

- 本年中の給与収入の総額が2,000万円を超える人

- 災害減免法の規定により、本年分の給与に対する所得税および復興特別所得税の源泉徴収の猶予または還付を受けた人

- 2か所以上から給与の支払を受けている人で、他の給与支払者に「給与所得者の扶養控除等(異動)申告書」を提出している人や、年末調整までに「給与所得者の扶養控除等(異動)申告書」を提出していない人

- 年の途中で退職した人(上記「年の途中で年末調整が必要な人」に該当するケースを除く)

- 非居住者

- 同一の雇用主に継続して雇用されていない人(いわゆる日雇労働者など)

年末調整の対象とならない人は、自身で確定申告をして所得税の過不足を精算する必要があります。

副業をしている人は?

本業の仕事とは別に、副業で収入を得ている人もいるでしょう。会社員やパート、アルバイトなどの給与所得者は、副業で年間20万円を超える所得があると年末調整と確定申告の両方が必要です。

申告義務があるにもかかわらず手続きを行わないと、本来納める税額とは別に加算税や延滞税などがかかることがあるので、忘れないように注意しましょう。

年末調整と確定申告の違い

年末調整と確定申告はどちらも所得税に関する手続きですが、仕組みや対象者、受けられる控除などに違いがあります。

年末調整は、源泉徴収された所得税の過不足を会社が精算する手続きで、主に会社員などの給与所得者が対象です。一方、確定申告は、所得税を納めるために納税者本人が行う手続きです。主に年収2,000万円超の会社員、個人事業主などが対象となります。

年末調整と確定申告の違いについては、以下のとおりです。

| 年末調整 | 確定申告 | |

|---|---|---|

| 手続き | 会社が行う | 納税者本人が行う |

| 対象者 | 会社から給与の支払を受けている給与所得者 | 給与収入が年間2,000万円を超える人、副業の所得が年間20万円を超える人、個人事業主など |

| 申告期間 | 翌年1月31日まで | 翌年2月16日~3月15日 |

| 申告できる控除 |

|

年末調整で申告できる控除に加えて

|

給与所得者であっても、給与収入が年間2,000万円を超える場合、副業の所得が年間20万円を超える場合、医療費控除・寄附金控除・雑損控除を受ける場合などは確定申告が必要です。

年末調整で申告できない控除一覧

年末調整で申告できない控除は次のとおりです。

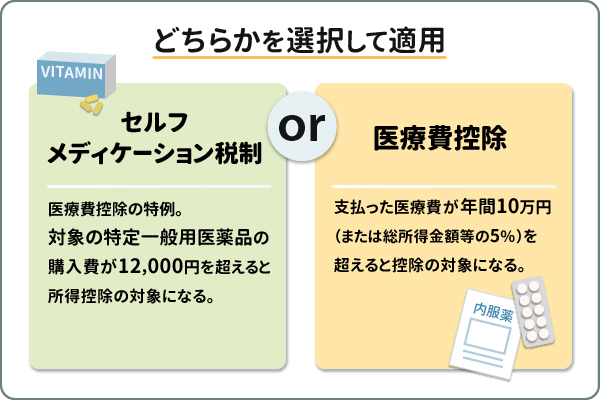

- 医療費控除(またはセルフメディケーション税制)

- 雑損控除

- 寄附金控除(ふるさと納税を除く)

- 住宅借入金等特別控除(初年度のみ)

確定申告をして上記の控除が適用されれば、納めすぎた所得税の還付を受けられます。

セルフメディケーション税制とは、特定一般用医薬品を購入した場合に一定金額の所得控除を受けられる医療費控除の特例です。医療費控除とセルフメディケーション税制は選択適用のため、併用はできません。医療費控除は支払った医療費が年間10万円(または総所得金額等の5%)、セルフメディケーション税制は対象医薬品の購入費が12,000円を超えるかどうかが目安となります。状況に応じて、どちらを利用するか検討すると良いでしょう。

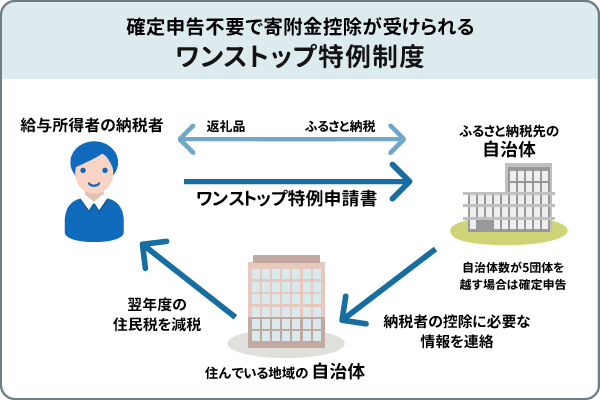

寄附金控除も年末調整の対象外です。ただし、給与所得者がふるさと納税を行う場合は、確定申告不要で寄附金控除を受けられる「ワンストップ特例制度」を利用できます。ふるさと納税先の自治体数が5団体以内で、自治体に申請書を提出することが条件です。

住宅借入金等特別控除(住宅ローン控除)は、2年目以降は年末調整で控除を受けられます。ただし、初年度のみ確定申告が必要です。

年末調整の手続きはいつから?

年末調整は、通常11月ごろから手続きの準備が始まります。年末調整の手続きの流れをまとめると次のようになります。

| 雇用主 | 従業員 | |

|---|---|---|

| 11月ごろ | 従業員へ申告書の提出依頼・回収 | 申告書や添付書類を勤務先へ提出 |

| 12月ごろ | 所得税額の過不足を計算し、還付・徴収の手続き | 所得税の還付または徴収 |

| 1月 | 税務署や市区町村へ法定調書を提出 |

主に雇用主が手続きを行いますが、従業員も必要書類を用意して正しく申告しなくてはならないため、一般的なスケジュールを把握しておきましょう。

11月ごろ:従業員の申告

年末調整は、雇用主が従業員から年末調整に必要な情報を集めるところから始まります。

従業員は、雇用主から4つの必要書類(詳細は後述)の提出を依頼されます。記入例を参考に必要事項を記入し、控除証明書などを添付して指定された期日までに提出しましょう。記入漏れや計算ミスがあると、再提出が必要となるケースもあります。

12月:年末調整の計算

雇用主は、従業員の1年間の給与やボーナスなどの総額から給与所得控除を差し引いて給与所得を計算します。その給与所得から、従業員の申告内容に基づいて所得控除を差し引き、正しい所得税額を求めます。計算された正しい所得税額とこれまでの源泉徴収税額を比較することで、所得税の過不足がわかる仕組みです。

正しい所得税額より源泉徴収税額のほうが多ければ差額が還付され、少なければ追加で徴収されます。還付や徴収は、12月分または1月分の給与で調整されるのが一般的です。

翌年1月:源泉徴収票の作成

雇用主は確定した所得税額を法定調書にまとめ、翌年1月31日までに税務署や市区町村に提出します。

法定調書とは、所得税法や相続税法により税務署に提出が義務づけられている書類です。年末調整をした際、雇用主は法定調書として源泉徴収票や支払調書を作成する必要があります。

源泉徴収票は従業員にも交付されます。源泉徴収票を見ると、その年の所得や社会保険料、適用された控除などがわかります。確定申告や住宅ローン、マイカーローンなどの申し込み時に必要になるケースもあるので、内容を確認のうえ手元に保管しておきましょう。

年末調整で提出が必要な書類一覧

年末調整で勤務先に提出が必要な書類は次の4種類です。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

- 給与所得者の保険料控除申告書

- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書

ここでは、それぞれの書類の内容について見ていきましょう。

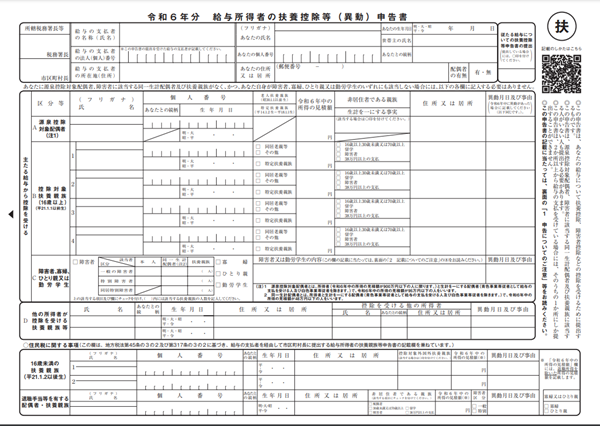

給与所得者の扶養控除等(異動)申告書

-

国税庁ホームページ「給与所得者の扶養控除等(異動)申告書」

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2024bun_01.pdf

控除対象となる扶養者の有無や変更を確認するための書類です。主に扶養控除に関わる書類ではありますが、控除対象となる扶養親族がいない人も空欄のまま提出しなくてはなりません。

この申告書を提出することで扶養控除のほか、障害者控除、勤労学生控除、寡婦控除、ひとり親控除を受けられます。また、住民税に関する扶養控除の手続きにも使用されます。

障害者控除や勤労学生控除などを受ける際は、併せて添付書類の提出が必要です。

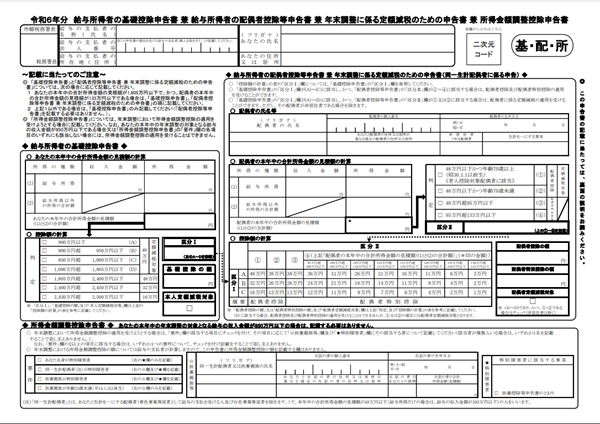

給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書

-

国税庁ホームページ「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 年末調整に係る定額減税のための申告書 兼 所得金額調整控除申告書」

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/teigaku/pdf/0024002-044_02.pdf

基礎控除、配偶者控除または配偶者特別控除、所得金額調整控除を受けるための書類です。

基礎控除は、納税者本人の合計所得金額が2,500万円以下の場合に適用されます(控除額は最高48万円)。年末調整の対象となる給与所得者のほとんどは基礎控除を受けられるため、配偶者控除・配偶者特別控除が適用されなくても申告書の提出は必要です。

所得金額調整控除は、2020年に新設された所得控除です。子どもや特別障害者がいる一部の給与所得者、年金を受給しながら給与所得を得ている一部の人が対象となります。

なお、令和6年分については、基礎控除申告書および配偶者控除等申告書に定額減税に関する記載欄が追加されています。

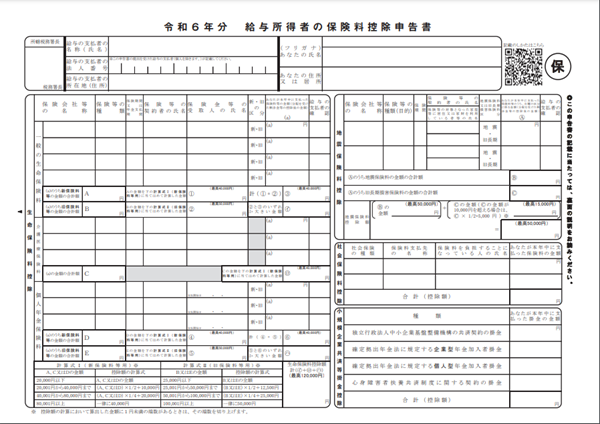

給与所得者の保険料控除申告書

-

国税庁ホームページ「給与所得者の保険料控除申告書」

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/gensen/pdf/2024bun_04.pdf

生命保険料控除や地震保険料控除、小規模企業共済等掛金控除(iDeCo)を受ける際に提出する申告書です。社会保険料控除も受けられますが、給与から天引きされている健康保険料や年金保険料の申告は対象外となります。

生命保険料や地震保険料、iDeCoの掛金を支払っている場合は、保険会社などから届く「控除証明書」の内容を記入し、添付して勤務先へ提出しましょう。

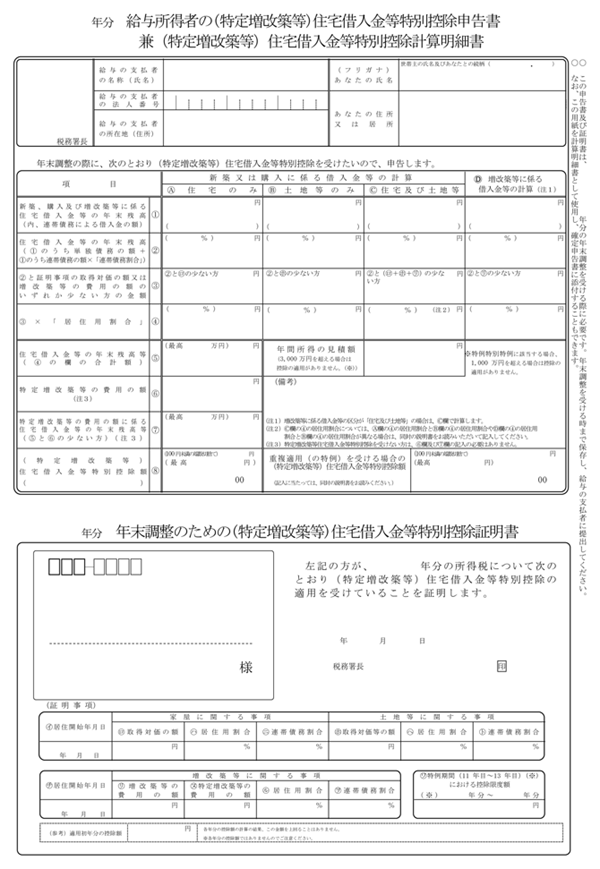

給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書

-

国税庁ホームページ「給与所得者の(特定増改築等)住宅借入金等特別控除申告書兼(特定増改築等)住宅借入金等特別控除計算明細書」

https://www.nta.go.jp/users/gensen/nencho/index/kyuyosyotokusya.htm

住宅の新築や購入、増改築により、住宅ローン控除を受ける人が提出する申告書です。

先述のとおり、年末調整で住宅ローン控除を受けられるのは2年目以降です。住宅を取得後、初めて住宅ローン控除を受ける場合は自身で確定申告を行いましょう。

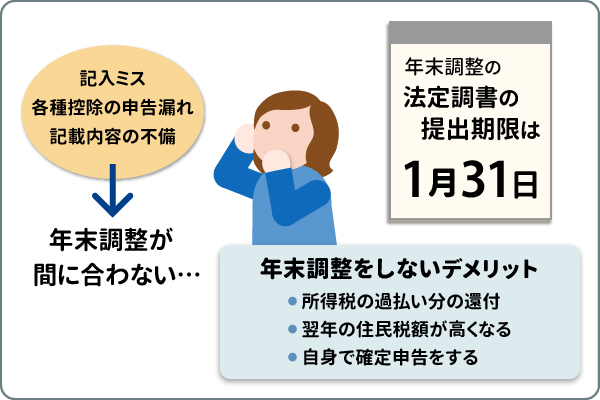

年末調整の申告書を提出しないとどうなる?

年末調整に必要な申告書を勤務先に提出しなかった場合、次のようなデメリットがあります。

- 所得税の過払い分が還付されない

- 翌年の住民税額が高くなる可能性がある

- 自身で確定申告をする必要がある

それぞれくわしく見ていきましょう。

所得税の過払い分が還付されない

毎月の給与やボーナスから源泉徴収される所得税は、あくまでも概算の金額です。年末調整の申告書を提出しないと、勤務先は正しい所得税額を算出できません。

源泉徴収した所得税額と正しい所得税額との過不足を精算できないため、源泉徴収税を納めすぎていたとしても、過払い分の還付を受けられなくなってしまいます。

翌年の住民税額が高くなる可能性がある

翌年の住民税額は、年末調整で所得控除を適用した課税所得をもとに計算されます。年末調整の申告書を提出しないと、本来なら受けられるはずの所得控除が適用されず、課税所得が増えてしまいます。結果として、所得税額だけでなく、翌年の住民税も高くなる可能性があります。

自身で確定申告をする必要がある

期限までに申告書を提出せず、勤務先で年末調整ができなかった場合、各種控除や納めすぎた所得税の還付を受けるには自身で確定申告をする必要があります。各種控除の申告漏れ、記載内容の不備があった場合も同様です。

年末調整の法定調書の提出期限は1月31日のため、申告漏れや記入ミスに気付いた時点ですぐに勤務先に相談すれば間に合うかもしれません。まずは勤務先の担当部署に相談し、年末調整ができなかった場合は確定申告を行うと良いでしょう。

正しく申告しなかった場合の罰則は?

年末調整は雇用主の義務です。年末調整の対象となる従業員がいるにもかかわらず、正しく申告をしないと会社には何らかの罰則が科されるかもしれません。

たとえば、年末調整を行わず、従業員から徴収すべき所得税額を徴収しなかった場合は「1年以下の懲役または50万円以下の罰金(所得税法第242条)」、従業員から徴収した所得税を税務署に納めなかった場合は「10年以下の懲役または50万円以下の罰金(所得税法第240条)」が科される可能性があります。

従業員が年末調整の書類を提出しなかったり、申告内容に間違いがあったりしても罰則はありません。ただし、各種控除を受けられず、過払い分の所得税は還付されないため、自身で確定申告を行う必要があります。

まとめ

年末調整は、毎月の給与やボーナスから源泉徴収された所得税の過不足を精算するための手続きです。勤務先で年末調整ができないと所得税の過払い分が還付されず、翌年の住民税が高くなる可能性があります。また、各種控除を受けるには自身で確定申告をしなければならず、時間や手間がかかります。

年末調整は雇用主の義務ではありますが、勤務先で受けられないと多くのデメリットがあるため、期限内に申告書を提出することが大切です。

雇用主が適切に年末調整の手続きを進めるには、従業員からの正しい申告が不可欠です。本コラムを参考にしていただき、勤務先から年末調整の依頼がきたら速やかに申告書を提出しましょう。

執筆者:大西 勝士(おおにし かつし)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 AFP認定者、2級ファイナンシャル・プランニング技能士

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 AFP認定者、2級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

株式会社 三菱UFJ銀行

(2024年11月26日現在)

(2024年11月26日現在)