住宅ローンとライフプランニング

住宅ローンは多くの方が長期にわたって付き合うもので、その期間中にはさまざまなライフイベントが発生します。長く付き合うものだからこそしっかりとした資金計画をたてましょう。

住宅ローン返済期間中に発生しそうなライフイベント例

住宅ローン返済中には日々の生活費だけでなくそれぞれのライフイベントによってある程度まとまった資金が必要となります。

教育費

-

幼稚園〜大学まですべて

公立約1,045万円 -

幼稚園〜大学まですべて私立(大学は文系)

約2,510万円 -

幼稚園〜大学まですべて私立(大学は理系)

約2,580万円

- 【幼稚園〜高校】文部科学省「平成28年度子供の学習費調査」(金額は、学校教育費、学校給食費と学校外活動費の合計)、【大学】株式会社日本政策金融公庫 平成29年度「教育費負担の実態調査結果」

住宅の補修やリフォーム

-

戸建て平均額

約237万円 -

マンション平均額

約198万円

- 国土交通省住宅局「平成29年度住宅市場動向調査報告書」

万一のケガや病気

-

1日あたりの入院自己負担額の平均額

約19,800円 -

先進医療に係る費用(重粒子線治療の場合)

約315万円

-

【入院自己負担額】公益財団法人 生命保険文化センター「生活保障に関する調査」(平成16年度・平成28年度)

【先進医療に係る費用】厚生労働省 第61回先進医療会議「平成29年6月30日時点における先進医療Aに係る費用/平成29年度実績報告(平成28年7月1日~平成29年6月30日)」を基に技術料を算出

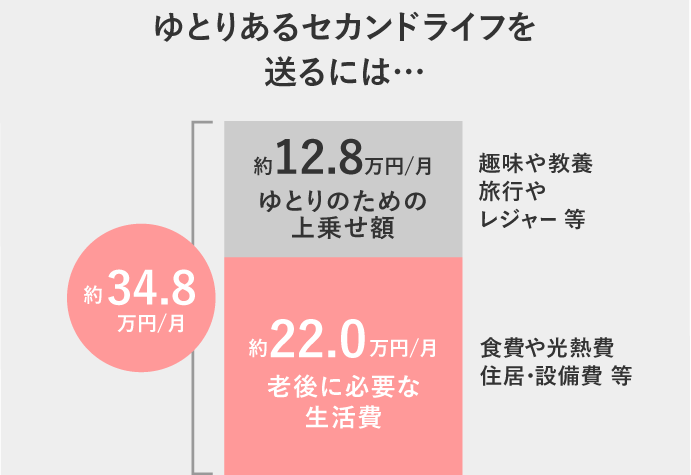

住宅ローン完済後のゆとりあるセカンドライフに向けて

住宅ローンを完済した後も人生は続いていきます。住宅ローンの完済だけを見据えるのではなく、より広い視野での資金計画が必要です。

ゆとりあるセカンドライフに必要な金額例

趣味や旅行を楽しみながら暮らすには、必要な生活費にゆとりのための上乗せ額が必要です。

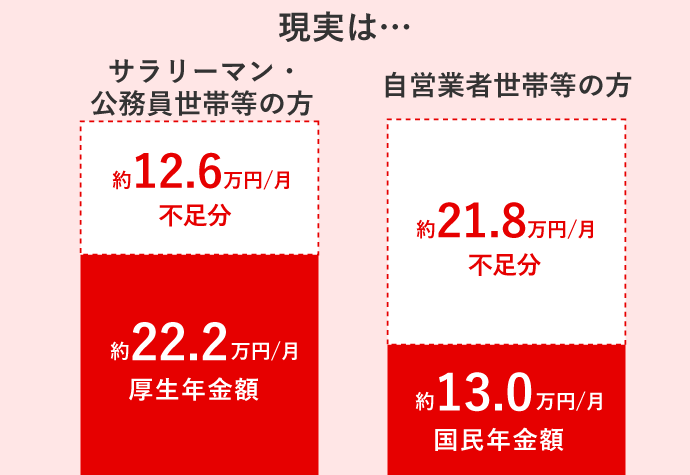

想定される不足分を、どう補っていくかが大切です。

想定される不足分を、どう補っていくかが大切です。

- 公益財団法人 生命保険文化センター「平成28年度 生活保障に関する調査」

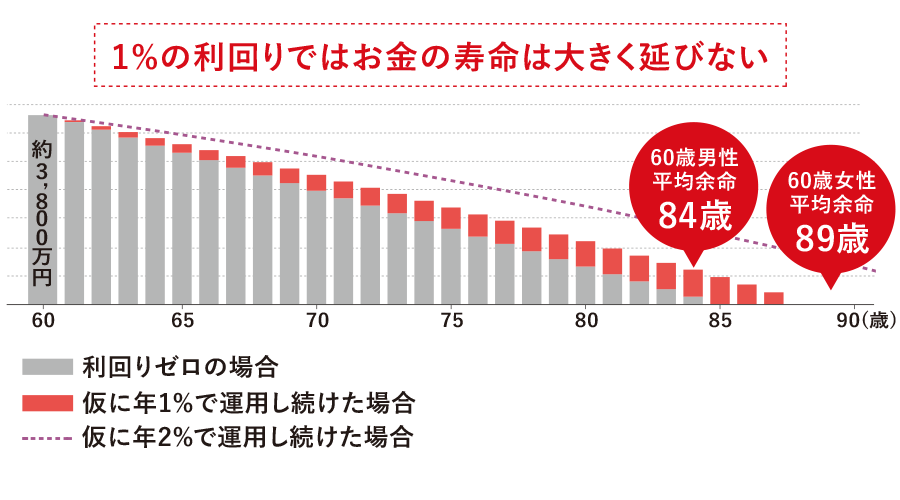

お金の寿命を延ばすことが必要です。

定年後、退職金や貯蓄を取り崩しても約20年でお金は尽きてしまうというシミュレーションがあります。ある程度の利回りを確保しなければ、お金の寿命を大きく延ばすことはできません。

【退職前の平均貯蓄額と退職金の合計 約3,800万円を毎月12.6万円取り崩した場合】

- 本イメージ図は60歳から各利回りで複利運用したと仮定した場合の試算を示したものであり、特定の商品の運用成果を保証または示唆するものではありません。価格変動する商品を運用する場合、利回りがマイナスになるリスクがあります。

さまざまな方法で早めの資産形成を検討しましょう

三菱UFJ銀行なら、

さまざまな方法でお客さまの資産形成をお手伝いできます。

さまざまな方法でお客さまの資産形成をお手伝いできます。

お問い合わせは「三菱UFJ銀行コールセンター」まで。

(2021年3月30日現在)