資産運用10種類を徹底比較!リスクや始め方を初心者向けに解説

- 2025年7月31日

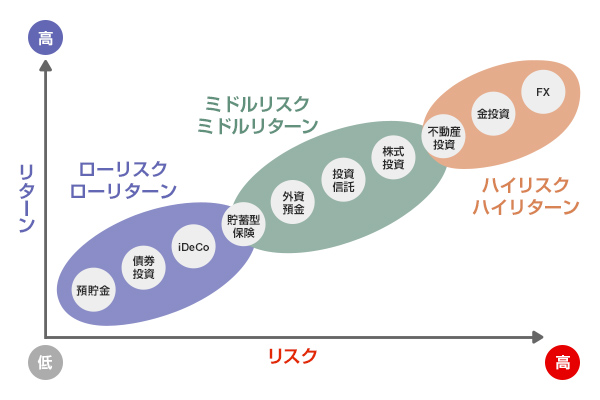

資産運用の種類一覧

| 資産運用の種類 | 特徴 |

|---|---|

| 預貯金 | 【概要】 ・普通預金や定期預金など、銀行などに資金を預けてためる方法 【メリット】 ・必要なときにすぐ引き出せ、資金の流動性が高い ・元本保証される ・いくらからでも始められる 【デメリット】 ・金利が低いため、大きくふえない 【こんな方におススメ】 ・近い将来に使う予定のお金の預け先を検討している方 ・安全性の高い方法で資産を蓄えたい方 |

| 外貨預金 | 【概要】 ・外国の通貨で預金し、利息や為替差益を得る方法 【メリット】 ・日本円での預金に比べ金利が高い傾向 ・為替差益を得られる可能性がある 【デメリット】 ・通貨を交換する際に為替手数料がかかる ・為替差損が発生するリスクがある ・預金保険制度の対象外のため、銀行の倒産リスクがある 【こんな方におススメ】 ・短期ではなく長期で保有できる方 ・通貨分散でリスクを抑えたい方 外貨預金についてくわしくみる |

| 債券投資 | 【概要】 ・国、自治体、企業などの債券を購入し、利息と償還金を得る方法 【メリット】 ・満期償還日まで利息を受け取れる ・満期償還日には元本と利息が返還される 【デメリット】 ・発行体が破綻した場合、利息や償還金の支払いが滞るリスクがある ・満期償還日前に売却する場合、損失が出る可能性もある 【こんな方におススメ】 ・リスクを抑えつつ、満期が決まった形で預貯金よりも高い金利を得たい方 ・少額から始められる資産運用をしたい方 |

| 株式投資 | 【概要】 ・企業が発行する株式を買い、配当金や売買差益の獲得をめざす方法 【メリット】 ・株主優待をもらえる銘柄もある ・大きなリターンを得られる可能性がある 【デメリット】 ・企業の業績悪化や社会情勢、市場動向等の要因により株価が下がるリスクがある ・企業が倒産した場合、株式の価値がなくなるリスクがある 【こんな方におススメ】 ・リスクを取りつつ、売買差益によるリターンを狙いたい方 ・株主優待や配当金等で利益を得たい方 株式投資についてくわしくみる |

| 投資信託 | 【概要】 ・運用会社を通じてさまざまな投資対象に分散投資し、収益を得る方法 【メリット】 ・少額から分散投資ができる ・投資のプロである運用会社に実際の運用を任せられる 【デメリット】 ・各種手数料がかかる ・市場の値動きなどにより損失が出るリスクがある 【こんな方におススメ】 ・分散投資でリスク軽減したい方 ・細かな投資判断をプロに任せたい方 投資信託についてくわしくみる |

| iDeCo(個人型確定拠出年金) | 【概要】 ・公的年金にプラスして給付を受けられる私的年金制度の1つ 【メリット】 ・資産運用しながら税制上の優遇措置を受けられる ・老後を迎える前に資産を使い込んでしまうのを防げる 【デメリット】 ・選ぶ商品によっては元本割れリスクがある ・原則60歳になるまで資産を引き出せない 【こんな方におススメ】 ・税制メリットを活用しつつ老後資金を準備したい方 ・ほかの用途の資金と老後資金を分けて管理したい方 iDeCoについてくわしくみる |

| 貯蓄型保険 | 【概要】 ・掛け捨て型保険と異なり、貯蓄性を持ちながら万が一にそなえる方法 【メリット】 ・月数千円から加入できる ・生命保険料控除により税制優遇を受けることができる 【デメリット】 ・保険期間満了前に解約すると受取額が少なくなる ・保険会社が倒産した場合、解約返戻金や満期保険金の金額が減るリスクがある 【こんな方におススメ】 ・万一の際の保障を受けながら資産を蓄えたい方 ・保険料控除による税制メリットを活用したい方 |

| FX(外国為替証拠金取引) | 【概要】 ・預け入れた証拠金の数倍の金額で為替取引を行い、為替差益を狙う方法 【メリット】 ・少ない資金で大きなリターンを得られる可能性がある 【デメリット】 ・短い時間で大きな損失が出るリスクがある 【こんな方におススメ】 ・為替取引による資産運用に興味のある方 ・外貨預金より大きいリスクを許容でき、その分、大きなリターンを狙いたい方 |

| 金投資 | 【概要】 ・コイン・延べ棒などの金の現物、純金積立、投資信託などで金を購入し、蓄える方法 【メリット】 ・景気の影響を受けにくく、経済危機が起きても値崩れしにくい ・さまざまな投資方法から選べる 【デメリット】 ・現物保管の場合、紛失や盗難リスクがある ・価格変動リスク、為替変動リスクがある 【こんな方におススメ】 ・現物資産とほかの資産運用を併用することで資産を分散させたい方 |

| 不動産投資 | 【概要】 ・賃貸用の不動産物件を取得し、家賃収入を得る方法 【メリット】 ・毎月一定額の家賃収入を得られる ・相続税の軽減効果が見込める 【デメリット】 ・空室リスク、災害リスクがある ・融資が必要な場合がある 【こんな方におススメ】 ・定期収入を得られる資産運用を望む方 ・事業的な要素のある資産運用でリターンを追求したい方 ・現物投資を通じて自分で運営してみたい方 |

【種類別】資産運用のリスクと始め方

預貯金

預貯金はこんな方におススメ

預貯金は資金流動性が高いため、近い将来に使う予定のお金を預けたい方に適しています。

また、元本が一定額まで保証されるため、安全性の高い方法で資産を蓄えたい方にもおすすめです。

外貨預金

外貨預金はこんな方におススメ

債券投資

国や自治体、企業は、資金が必要なときに、返済期日(満期償還日)を定めた債券を発行する場合があります。この債券を購入すると、満期償還日まで利息を受け取れるうえ、満期償還日が来れば元本と利息を返してもらえます。これが債券投資の仕組みです。

基本的に、債券を購入したあとは満期償還日を待つだけで済むため、債券投資は初心者でも取り組みやすい資産運用といえるでしょう。

ほかにも、債券を満期償還日前に売却し、売買差益を狙う方法もありますが、債券の売買価格は変動するため、損失が出る可能性もあり注意が必要です。

ただし、債券を発行する国や自治体、企業が満期償還日前に破綻した場合、利息や償還金の支払いが滞るリスクがあります。

そのため、債券を購入する際は発行体の財政や業績を事前に確認しましょう。外国債に投資する場合は、その国の経済や政治状況を踏まえて判断することも大切です。

債券は銀行や証券会社等の金融機関、郵便局で購入できます。債券投資を始めるなら、まずは購入したい債券の取扱機関を調べてみましょう。

債券投資はこんな方におススメ

債券投資はリスクを抑えて手堅く資産運用したい方に適しています。債券を購入した時点で、受け取れる利息や満期償還日に返ってくる金額が決まっているためです。

株式投資

株式投資において、株価が2倍になった銘柄はダブルバガー、3倍になった銘柄はトリプルバガー、10倍になった銘柄はテンバガーと呼ばれます。購入した株式の株価が大きく上昇すれば、それほど大きなリターンを得られる可能性もあるのです。

ただし、株式投資は特定の企業に投資する資産運用方法のため、投資先の業績によっては大きな損失が発生するリスクもあります。

株式投資を始めるには、証券会社にて証券口座開設の申し込みを行ってください。

株式投資はこんな方におススメ

また配当金や株主優待等、株主ならではの継続的な特典を楽しみたい方にも適しています。

投資信託

投資信託は、運用会社を通じて、株式や債券等のさまざまな投資対象に分散投資を行う金融商品です。運用成果が出たときは、利益の一部または全部が分配金として投資家へ還元されます。

分配金の還元方法は商品によって異なり、定期的に分配金が支払われるもの、投資信託を手放すまで分配金を再投資に回すもの等さまざまです。

手数料の種類や料率は商品によって違うため、初心者は、できるかぎりコストの低い投資信託を検討するとよいでしょう。また、まとまった金額でなく少額から始めることもできます。

投資信託はこんな方におススメ

また、投資先の選定や売買は運用会社が代行するため、購入後の細かな投資判断をプロに任せたい方にも適しています。

iDeCo(個人型確定拠出年金)

iDeCo(イデコ)とは、個人型確定拠出年金と呼ばれる私的年金のことをいいます。公的年金や確定給付企業年金では国や企業に運用を任せるのに対し、iDeCoでは運用商品や月々の掛金を自分で決められるのが特徴です。

iDeCoの対象となる運用商品は、元本確保型の定期預金や保険のほか、投資信託があります。掛金は月5,000円以上1,000円単位で設定できますが、国民年金保険の加入状況等によって限度額が定められているため、あらかじめ確認しておきましょう。

iDeCoのメリットは、資産運用しながら税制上の優遇措置を受けられる点です。iDeCoの掛金は全額が所得控除の対象となるため、所得税や住民税が軽減されるほか、運用益に課される税金が免除され、年金を受け取る際に控除の対象となるメリットもあります。

ただし、iDeCoも選ぶ商品によっては元本割れのリスクがあるため注意が必要です。また、iDeCoで運用している資産は原則60歳になるまで引き出せないため、資金の流動性の面ではリスクが大きいといわざるを得ません。

ただ、老後資金を使い込むことなく残しておきたい方にとって、iDeCoの流動性の低さはむしろ都合がよいでしょう。

iDeCoを始めるには、銀行や証券会社等の金融機関で口座を開設し、月々の掛金と運用方法を決めてください。掛金を設定する際は、生活に支障の出ることがないよう、無理のない金額にすることが大切です。

iDeCoはこんな方におススメ

また原則60歳になるまで引き出せない特徴があるため、ほかの用途の資金と口座を分けて老後資金を管理したい方にも向いています。

貯蓄型保険

保険は、万一の備えとして加入するものですが、掛け捨てタイプのほかに貯蓄性を持つタイプもあるため、資産運用の手段として活用が可能です。なかには月数千円から加入できる貯蓄型保険もあり、余剰資金の少ない方でも無理せず毎月一定額を資産運用に回せます。

貯蓄型保険の種類はさまざまです。例えば、解約時に解約返戻金を受け取れる終身保険、契約期間の満了時に満期保険金がもらえる養老保険があります。

ほかにも、子どもの教育費準備に適した学資保険や、老後の備えに適した個人年金保険等、資産運用の目的に合わせて商品を選択することが可能です。

貯蓄型保険で資産運用する際のリスクとしては、保険会社の倒産が挙げられます。この場合、生命保険契約者保護機構により一定の保護を受けられるものの、解約返戻金や満期保険金の金額が減ってしまうかもしれません。

また、商品や契約内容によっては、受け取れる金額が払込保険料を下回り、元本割れする可能性もあります。特に、契約期間の満了前に解約すると受取額が少なくなってしまうため、途中で解約せずに済むよう無理のない保険料を設定することが大切です。

貯蓄型保険で資産運用を始めるなら、月々の保険料、返戻率、契約期間、保障内容等を確認したうえで申し込みましょう。

貯蓄型保険はこんな方におススメ

貯蓄型保険での資産運用は、万一の際の保障を備えながら資産を蓄えたい方に向いています。

FX(外国為替証拠金取引)

FX(外国為替証拠金取引)は、「米ドルと日本円」「ユーロと日本円」等、2つの通貨間で為替取引を行い、為替差益を狙う資産運用方法です。投資家は為替レートの動きを予想しながら、外貨を「買って売る」もしくは「先に売って買い戻す」という取引を行います。

FXの特徴は、「証拠金」と呼ばれるお金を担保に取引を行う点です。預け入れた証拠金の何倍もの金額で取引ができるため、少ない資金で大きなリターンを得られる可能性があり、これをレバレッジ効果と呼びます。

一方で、為替レートが大きく変動すれば、強制的に損失を確定されたり、数日で数十万円、数百万円を失ったりするケースもあり、リスクは大きめです。

もし損失が出ても冷静に対応できる自信のある方は、余剰資金でFXを始めてみてもよいかもしれません。FX用の口座を開設し、証拠金を入金して売買を始めましょう。いきなり高いレバレッジで取引するのではなく、低いレバレッジから始めることが大切です。

FX(外国為替証拠金取引)はこんな方におススメ

FXは、為替取引による資産運用に興味があり、外貨預金よりハイリスクな方法で大きなリターンを狙いたい方に向いています。

また、生活に必要な資金を投じることはせず、必ず余剰資金の範囲内で無理のない取引ができることも重要です。

金投資

金は実物資産と呼ばれ、預貯金や株式等の金融資産とは異なり、物そのものに価値がある資産です。実物資産にはプラチナやダイヤモンド、不動産等もありますが、なかでも一般的に金は景気の影響を受けにくく、経済危機が起きても値崩れしにくいと言われています。

金は価値がゼロになる可能性が低いため、長期的な資産運用の手段として選ばれる傾向です。

金投資のやり方はさまざまで、金の地金やコイン等の現物を保管する方法、純金積立、投資信託等があります。現物を保管する場合は紛失や盗難リスクがあるため、管理に注意が必要です。

また、そうはいっても金の価格は常に変動しており、為替の影響も受けるため損失が出る可能性もあります。金にも価格変動リスクと為替変動リスクがあることは理解しておきましょう。

金投資を始める場合は、地金商や金属メーカー、宝飾店で金を購入します。投資信託等の金融商品で金投資を行う場合は、証券会社や銀行等の金融機関から購入しましょう。

金投資はこんな方におススメ

すでにほかの資産運用を行っている方は、金投資も検討してみてはいかがでしょうか。

不動産投資

不動産投資は、アパートやマンション等賃貸用の不動産物件を取得し、家賃収入を得る資産運用方法です。規模感はさまざまで、分譲マンションの部屋を1室単位で取得する方法、物件をまるごと1棟取得する方法、ほかのオーナーと共同出資する方法等があります。

不動産投資の特徴は、入居者がいれば毎月一定額の収入が発生する点です。また相続の際、不動産は時価よりも低い価格で評価されるため、相続税を軽減する効果が見込めます。不動産を1棟で所有している場合は、家族や親族に貸し出すことも可能でしょう。

ただし、不動産投資には空室リスクや災害リスクがつきものです。また、物件の見極めや適正な家賃の設定、入居者の募集等、頭を悩ませる場面が多くあります。

不動産投資を始めるなら、まずは不動産を取得しなければなりません。そのあとは入居者を募り、経営していく流れとなりますが、すべてを自分一人で行うのは現実的ではないため、不動産会社のサポートを受けることが一般的です。

不動産投資はこんな方におススメ

その他、金融商品による運用ではなく、一種の事業として取り組み、より多くのリターンを追求したい方にも向いているでしょう。

まとめ

資産運用にはさまざまな種類があり、それぞれ特徴やリスクが異なります。そのため、自分に合う資産運用方法を選択すること、複数の方法を組み合わせてリスクヘッジすること、時間を分散すること等が大切です。

預貯金は安定している点が魅力ですが、金利の低さ、退職金や年金額が減っている現状を考えると、他の資産運用を検討するのも一つの手です。

預貯金のみで資産を持つことに不安を抱いている方は、この記事を参考にしながら現在の資産配分を見直してみてはいかがでしょうか。

記事提供:トランス・コスモス株式会社

執筆者保有資格:2級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 記事の情報は当行が信頼できると判断した情報源から入手したものですが、その確実性を保証したものではありません。

- 記事は外部有識者の方等にも執筆いただいておりますが、その内容は執筆者本人の見解等に基づくものであり、当行の見解等を示すものではありません。

- また、一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- なお、記事の内容は、予告なしに変更することがあります。

あわせて読みたい

外貨預金をお申し込みの際は、次の点にご注意ください。

- 外貨預金は預金保険制度の対象ではありません。

- 為替相場の変動により、円貨を外貨にする際(預入時)の為替相場に比べ、外貨を円貨にする際(引出時)の相場が円高になると引出円貨額が預入円貨額を下回る場合があります。

- 円貨を外貨にする際および外貨を円貨にする際に手数料がかかるため、為替相場に変動がない場合でも、引出円貨額が預入円貨額を下回る場合があります。

- 新興国通貨は先進国通貨に比べて大きなリスク(カントリーリスク等)があります。流動性や市場機能の低下、および大幅な為替変動により、場合によってはお取引を即時停止することがあります。

- お申込前に必ず最新の契約締結前交付書面・説明書をご確認ください。

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

当行では「三菱UFJ銀行の投資信託口座」や「金融商品仲介口座」で投資信託をお取り扱いしております。

それぞれの口座について、くわしくはこちらをお読みください。

金融商品仲介で取り扱いの商品をお申し込みの際は、次の点にご注意ください。

- 当行は各委託金融商品取引業者とは別法人であり、金融商品仲介のご利用にあたっては、各委託金融商品取引業者の証券取引口座の開設が必要です。

- 金融商品仲介で取り扱う有価証券等は、金利・為替・株式相場等の変動や、有価証券の発行者の業務または財産の状況の変化等により価格が変動し、損失が生じるおそれがあります。

- お取引に際しては、手数料等がかかる場合があります。手数料等は商品・銘柄・取引金額・取引方法等により異なり多岐にわたるため、具体的な金額または計算方法を記載することができません。各商品のリスクおよび手数料等の情報の詳細については、各商品の契約締結前交付書面、目論見書または販売用資料等でご確認ください。

- お取引に際しては、契約締結前交付書面、目論見書または約款等をお渡しいたしますので、必ず内容をご確認のうえ、投資判断はご自身でされるようお願い申し上げます。

ご注意事項

iDeCoをお申し込みいただく前に、下記についてご確認ください。

- 原則、60歳まで引き出し(中途解約)ができません

- 脱退一時金を受け取れるのは一定の要件を満たす方に限られます。

- ご本人の判断で商品を選択し運用する自己責任の年金制度です

- 確定拠出年金制度では、ご加入されるご本人が自らのご判断で、商品を選択し運用を行いますので、運用結果によっては受取額が掛金総額を下回ることがあります。

- 当行から特定の運用商品の推奨はできません。

- 運用商品の主なリスクについて

- 預金は元本確保型の確定利回り商品です。預金は預金保険制度の対象となります。

- 当行のiDeCoで取り扱う保険は元本確保型商品です。ただし、運用商品を変更する目的で積立金を取り崩す場合は、市中金利と残存年数等に応じて解約控除が適用されるため、結果として受取金額が元本を下回る場合があります。

- 投資信託は価格変動商品です。預金ではなく、預金保険制度の対象ではありません。運用実績は市場環境等により変動し、元本保証はありません。また、当行でお取り扱いする投資信託は、投資者保護基金の対象ではありません。

- 預金、保険および投資信託は異なる商品であり、それぞれリスクの種類や大きさは異なります。

- 初回手続き時、運用時、給付時等で、各種手数料がかかります

- iDeCoには、初回手続き手数料・毎月の事務手数料・資産管理手数料・運営管理機関手数料・給付事務手数料等がかかります。

- 手数料は、加入者となられる方は毎月の掛金から、運用指図者となられる方は積立金から控除されます。年金でお受け取りになられる方は給付額から控除されます。

- 60歳になっても受け取れない場合があります

- 50歳以上60歳未満で加入した場合等、60歳時点で通算加入者等期間(*)が10年に満たない場合は、受給可能年齢が引き上げられます。

- 60歳以上で新規加入した場合、加入から5年経過後に受給可能となります。

- 通算加入者等期間は、iDeCoおよび企業型DCにおける加入者・運用指図者の期間の合算となります。

個人年金保険・終身保険等の保険(以下「保険」といいます)をお申し込みの際は、次の点にご注意ください。

- 保険は預金ではなく、当行が元本を保証する商品ではありません。

- 保険会社の業務または財産の状況の変化により、ご契約時にお約束した保険金額・給付金額・年金額等が削減されることがあります。

- 商品種類・運用状況・経過年数等によっては、価格変動リスク・金利変動リスク・為替変動リスク・信用リスク等により、積立金額・年金額・解約返戻金額等が払込保険料を下回る場合があります。

- 商品種類によっては、ご契約時の契約初期費用のほか、ご契約後も毎年、保険関係費用・運用関係費用・年金管理費用等がかかる場合があります。また、ご契約から一定の期間内に解約された場合、解約控除(費用)がかかる場合があります。

外貨建保険等では、円貨を外貨に交換して保険料を払い込みになる場合、または、外貨建ての年金・死亡保険金・解約返戻金等を円貨に交換する場合、交換時の為替相場により円貨額が変動します。また、為替相場に変動がない場合でも、円貨からお申し込みの際にはTTS(円貨から外貨への換算相場)、円貨で年金等をお受け取りの際にはTTB(外貨から円貨への換算相場)を基準とする相場を適用するため、為替手数料がかかります。ご負担いただく手数料種類やその料率は商品によって異なります。そのため具体的な金額・計算方法は記載することができません。各商品の費用等の詳細は「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等でご確認ください。

- 当行は保険の募集代理店です。保険の引き受けは行っておりません(保険の引き受けは、引受保険会社で行っております)。

- 当行は契約締結の媒介を行います。そのため、お客さまのお申し込みに対して引受保険会社が承諾したときに契約は成立します。

- 預金保険の対象ではありませんが、保険会社が加入する生命保険契約者保護機構・損害保険契約者保護機構の保護対象です。万一、引受保険会社が破たんした場合には、生命保険契約者保護機構・損害保険契約者保護機構の保護措置が図られますが、ご契約の際にお約束した保険金額・給付金額・年金額等が削減されることがあります。

- 保険業法上の規制にもとづき、商品によっては、お客さまの「お勤め先」や「当行への融資お申込状況」等により、当行で保険をお申し込みいただけない場合があります。

- 保険をお申し込みいただくかどうかが、当行でのお取引(預金・融資等)に影響するものではありません。

- 保険は、スーパー普通預金(メインバンク プラス)ポイントサービスの判定対象外です。

- 商品によっては、被保険者に健康状態等について告知をしていただく必要があります。また、被保険者の健康状態等によりご契約いただけない場合等があります。なお当行の担当者(保険販売資格をもつ募集人)には告知受領権がありませんので、担当者に口頭でお話されても告知していただいたことにはなりません。

- 商品によっては、保険契約を有効に継続させるためには、払込方法に応じた期日までに継続的に保険料を払い込んでいただく必要があります。保険料の払い込みが遅れて、一定期間が経過すると契約が失効します。保険契約が失効した場合には、契約の効力がなくなり、保険金等が受け取れませんので、ご注意ください。

- 保険金・給付金等のお支払事由が生じた場合には、ただちに保険会社または当行までご連絡ください。保険金・給付金等をお支払いできる場合、お支払いできない場合につきましては、各商品の「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等でご確認ください。

- ご検討にあたっては、商品の詳細・諸費用について、各商品の「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等でご確認ください。

- 保険のお申し込みに際しては必ず、保険販売資格をもつ募集人にご相談ください。くわしくは、取扱窓口までお問い合わせください。

- 一部ご利用いただけない店舗があります。

公共債をお申し込みの際は、次の点にご注意ください。

- 公共債は預金ではなく、当行が元本を保証する商品ではありません。

- 公共債は発行者や元利金の支払いを保証しているものの信用状況の悪化等によって損失が生じることがあります。

- ご購入に際しては、必ず契約締結前交付書面により内容をご確認のうえ、ご自身でご判断ください。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

委託金融商品取引業者 三菱UFJモルガン・スタンレー証券株式会社

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

委託金融商品取引業者 三菱UFJ eスマート証券株式会社

金融商品取引業者登録 関東財務局長(金商)第61号

銀行代理業許可 関東財務局長(銀代)第8号

電子決済等代行業者登録 関東財務局長(電代)第18号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 日本STO協会、一般社団法人 日本投資顧問業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2025年7月31日現在)