iDeCo(イデコ:個人型確定拠出年金)とは?仕組みやメリットをわかりやすく解説!

- 2022年3月31日

- 2024年12月1日

iDeCo(イデコ:個人型確定拠出年金)とは公的年金に上乗せできる私的年金制度で、掛金を加入者が自分で運用する、税制優遇を受けられるといった特徴があります。

この記事ではiDeCoの仕組みや税制メリット、注意点などをわかりやすく解説します。

目次

iDeCo(イデコ)とは

iDeCo(イデコ)は正式名称を「個人型確定拠出年金」といい、老後の生活資金を準備するための私的年金制度です。

公的年金(国民年金・厚生年金)とは別に、自分で掛金を積み立てて運用し、60歳以降に老齢給付金として受け取ります。

iDeCoでは、加入者の自助努力による老後資金準備を支援するために、積み立て時・運用時・受取時それぞれに税制優遇措置が用意されています。

iDeCoでは、加入者の自助努力による老後資金準備を支援するために、積み立て時・運用時・受取時それぞれに税制優遇措置が用意されています。

iDeCoの仕組み

iDeCoには以下の3つのステップがあります。

- ステップ1:掛金を積み立てる

- ステップ2:積み立てた掛金を運用する

- ステップ3:老齢給付金を受け取る

iDeCoの運用商品は大きく分けて元本確保型(定期預金・保険)と、投資信託があります。加入者が運用した年金資産は、原則として60歳以降に老齢給付金として受け取れます。

iDeCoの掛金は、加入区分(国民年金の加入者種別)や勤務先の企業年金の有無などによって拠出限度額(掛金の上限)が決められています。拠出限度額については、後述します。

公的年金との違い

iDeCoは私的年金制度のため、国民年金や厚生年金のような公的年金とは異なる特徴を持ちます。それぞれを掛金・運用・受給開始時期などで比較すると次のとおりです。

| 国民年金 | 厚生年金 | iDeCo |

|

|---|---|---|---|

| 加入できる人 |

日本に住む20歳以上60歳未満の人 | 厚生年金の適用事業所に勤務する70歳未満の会社員や公務員 | 20歳以上65歳未満の国民年金被保険者 |

| 掛金(保険料) |

|

加入者の給与額によって決まる(事業主と折半) | 月々5,000円~掛金の限度額は職業等によって異なります。詳細後述 |

| 加入者による運用 |

なし | なし | あり |

| 受給額 |

保険料納付月数に応じて決まる | 現役時の収入と加入期間によって決まる | 運用成果によって決まる |

| 受取方法 | 終身年金 | 終身年金 | 一時金・年金 |

| 受取開始年齢 |

原則として65歳 | 原則として65歳 | 原則として60歳 |

iDeCoの加入資格

iDeCoは65歳未満の国民年金被保険者であれば、原則として加入できます。ただし、詳細な加入条件は職業などによって異なるので、それぞれを以下の表にまとめました。

なお、企業型DCとは企業型確定拠出年金のことです。

なお、企業型DCとは企業型確定拠出年金のことです。

| 職業 | 加入資格 | 備考 |

|---|---|---|

| 自営業者、学生など |

|

農業者年金の被保険者、国民年金の保険料免除者は加入できない |

| 会社員・公務員 |

65歳未満の国民年金第2号被保険者 |

|

| 専業主婦(夫) |

|

iDeCoの掛金

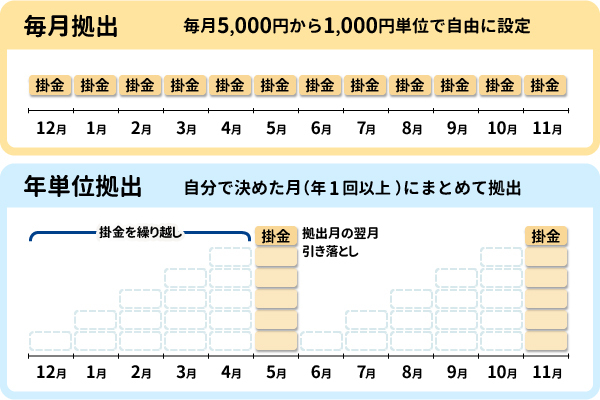

iDeCoの掛金は、毎月5,000円から1,000円単位で自由に設定できます。また、掛金を1年単位の合計で考え、加入者が自分で決めた月(年1回以上)にまとめて拠出(年単位拠出)することも可能です。

ただし事業主が拠出する企業型DCやDB等、他の企業年金制度にも加入する第2号被保険者(会社員・公務員の方)は、掛金の年単位拠出は利用できません。なお、DB等とは確定給付企業年金、厚生年金基金、石炭鉱業年金基金、私立学校教職員共済のことです。

拠出限度額

iDeCoの拠出限度額は、職業や企業年金に加入しているか否かによって以下のように決まっています。なお、企業年金等とは企業型確定拠出年金、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、国家公務員共済組合、地方公務員共済組合、私立学校教職員制度のことを指します。

| 職業 | 拠出限度額 | |

|---|---|---|

| (第1号被保険者・任意加入被保険者) 自営業者など |

月額6.8万円 (年額81.6万円)(*1) |

|

| (第2号被保険者) 会社員・公務員など |

企業年金等(*2)に加入していない方 | 月額2.3万円 (年額27.6万円) |

| 企業年金等(*2)に加入している方 | 月額2.0万円(*3) | |

| (第3号被保険者) 専業主婦(夫) |

月額2.3万円 (年額27.6万円) |

|

- 国民年金基金または国民年金付加保険料との合計となります。

- 企業型確定拠出年金、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、国家公務員共済組合、地方公務員共済組合、私立学校教職員制度のことを指します。

- 下記条件があります。

企業年金等に加入している方の拠出限度額

会社員・公務員等の第2号被保険者が確定給付型の他制度(*2)とiDeCoを併用する場合、iDeCoの拠出限度額は2万円です。ただし、各月の企業型DCの事業主掛金額とDB等の他制度掛金相当額と合算して月額5.5万円が上限です。 式で表すと以下のようになります。

iDeCoの拠出限度額(上限2万円)=月額5.5万円 ー(各月の企業型DCの事業主掛金額+他制度掛金相当額)

そのため、企業型DCの事業主掛金と他制度掛金相当額が高い場合、iDeCoの拠出限度額が減少または拠出できなくなることがあります。

また、以下の加入条件があります。

また、以下の加入条件があります。

- 企業型DC・iDeCoの掛金が年単位拠出でないこと

- マッチング拠出を利用していないこと

- 拠出額が上限内であること

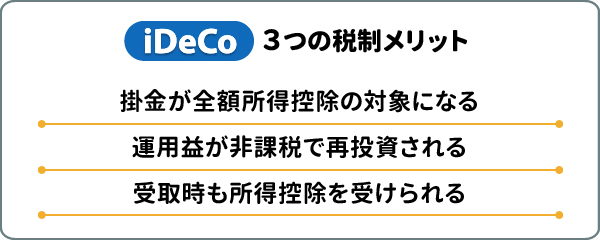

iDeCoの3つの税制メリット

iDeCoには、掛金の積み立て時、運用中、老齢給付金の受取時に、以下の3つの税制メリットを受けられます。

それぞれについて、以下にて解説します。

掛金が全額所得控除の対象になる

iDeCoの掛金は、全額所得控除(小規模企業共済等掛金控除)の対象となります。加入者の支払った掛金が収入から差し引かれ、課税される所得が減るために税額が軽減されるのです。

たとえば、年収500万円の30代の給与所得者が毎月1万円をiDeCoに拠出しているとします。その場合、所得控除の対象となるのは年間12万円で、約2.4万円の税制メリットを期待できます。

iDeCoの所得控除を適用させるには会社員や公務員は年末調整、自営業者などは確定申告が必要です。ただし、事業主払込(給与天引)を選択している人は、所得控除を適用させる手続きは必要ありません。

運用益が非課税で再投資される

iDeCoの運用商品から得られた利益は、非課税で再投資されます。通常、投資信託や株式などで得た利益には20.315%の税金がかかりますが、iDeCoの場合はかかりません。

受取時も所得控除を受けられる

iDeCoの老齢給付金は、受取方法を一括で全額を受け取る「一時金」か、毎月一定額を受け取る「年金」から選択できます。金融機関によっては、一時金と年金の併用が可能です。

一時金を選択した場合は退職所得として退職所得控除、年金を選択した場合は雑所得として公的年金等控除が適用できます。

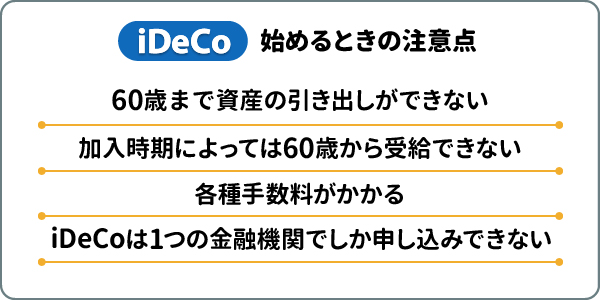

iDeCoを始めるときの注意点

iDeCoは税制優遇の強みがあり、老後のための資産形成に有効ですが、注意したい点もあります。特に注意したいポイントは、以下のとおりです。

それぞれについて、以下で解説します。

60歳まで資産の引き出しができない

iDeCoは老後の資金準備のための制度であるため、原則60歳まで資産の引き出しができません。例外として脱退一時金の給付がありますが、「通算拠出期間が5年以下または個人別管理資産の額が25万円以下」といった要件をすべて満たした場合に限られます。

また、加入者が60歳になる前に一定以上の障害状態となった場合は障害給付金、死亡した場合は遺族が死亡一時金を受け取れます。

加入時期によっては60歳から受給できない

iDeCoは通算加入者等期間が10年以上ないと、60歳から受給できません。通算加入者等期間とはiDeCoを含む確定拠出年金の老齢給付金の支給要件となる期間で、加入者期間と運用指図者期間を合計した期間です。

通算加入者等期間が10年未満の場合、受給できる年齢が以下のように繰り下がります。

| 通算加入者等期間 | 受給できる年齢 |

|---|---|

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1ヵ月以上2年未満 | 65歳 |

各種手数料がかかる

iDeCoでは実施者である国民年金基金連合会や、関係する金融機関に対して各種手数料がかかります。国民年金基金連合会への手数料は以下のとおりです。

- 加入・移換時手数料(初回のみ):2,829円

- 加入者手数料(掛金納付の都度):105円

- 還付手数料(その都度):1,048円

その他、iDeCoを取り扱う金融機関など(運営管理機関)への手数料は、それぞれに定められています。また、事務委託先金融機関(信託銀行)の手数料も、別途かかります。

iDeCoの口座は1つの金融機関でしか開設できない

iDeCoは、加入者1人につき1つの金融機関でしか口座を開設できません。現在、約160の金融機関が運営管理機関としてiDeCoを取り扱っていて、その中から選べるのは1社だけです。金融機関ごとに取り扱う運用商品やサービスが異なるため、比較検討して自分の希望に合う金融機関を選びましょう。

まとめ

iDeCoは個人が自助努力で老後の資金を準備するために、国が税制優遇で支援する制度です。加入者が自分で運用する、60歳まで引き出せないといった制限はありますが、制度を理解して取り組めば公的年金の上乗せができます。

iDeCoは早く始めるほど税制メリットを享受でき、多くの資金を拠出できます。ゆとりある老後のために資金準備を希望する方は、iDeCoを活用してみてはいかがでしょうか。

執筆者:松田 聡子(まつだ さとこ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、DCアドバイザー

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でiDeCoを始める方法

あわせて読みたい

ご注意事項

iDeCoをお申し込みいただく前に、下記についてご確認ください。

- 原則、60歳まで引き出し(中途解約)ができません

- 脱退一時金を受け取れるのは一定の要件を満たす方に限られます。

- ご本人の判断で商品を選択し運用する自己責任の年金制度です

- 確定拠出年金制度では、ご加入されるご本人が自らのご判断で、商品を選択し運用を行いますので、運用結果によっては受取額が掛金総額を下回ることがあります。

- 当行から特定の運用商品の推奨はできません。

- 運用商品の主なリスクについて

- 預金は元本確保型の確定利回り商品です。預金は預金保険制度の対象となります。

- 当行のiDeCoで取り扱う保険は元本確保型商品です。ただし、運用商品を変更する目的で積立金を取り崩す場合は、市中金利と残存年数等に応じて解約控除が適用されるため、結果として受取金額が元本を下回る場合があります。

- 投資信託は価格変動商品です。預金ではなく、預金保険制度の対象ではありません。運用実績は市場環境等により変動し、元本保証はありません。また、当行でお取り扱いする投資信託は、投資者保護基金の対象ではありません。

- 預金、保険および投資信託は異なる商品であり、それぞれリスクの種類や大きさは異なります。

- 初回手続き時、運用時、給付時等で、各種手数料がかかります

- iDeCoには、初回手続き手数料・毎月の事務手数料・資産管理手数料・運営管理機関手数料・給付事務手数料等がかかります。

- 手数料は、加入者となられる方は毎月の掛金から、運用指図者となられる方は積立金から控除されます。年金でお受け取りになられる方は給付額から控除されます。

- 60歳になっても受け取れない場合があります

- 50歳以上60歳未満で加入した場合等、60歳時点で通算加入者等期間(*)が10年に満たない場合は、受給可能年齢が引き上げられます。

- 60歳以上で新規加入した場合、加入から5年経過後に受給可能となります。

- 通算加入者等期間は、iDeCoおよび企業型DCにおける加入者・運用指図者の期間の合算となります。

株式会社 三菱UFJ銀行

(2025年1月27日現在)