20代、30代、40代、50代など年代別の貯金平均額と中央値は?人生に必要なお金を解説

- 2025年11月12日

-

この記事はこんな方におススメ!

この記事はこんな方におススメ!

-

年代別の平均貯金額・中央値を知りたい方

年代別の平均貯金額・中央値を知りたい方

-

お金をためる習慣をつけたい方

お金をためる習慣をつけたい方

この記事では、年代別の平均貯金額や中央値、主なライフイベントにかかる平均的な費用、お金のため方についてわかりやすく解説します。

目次

20代〜50代の平均貯金額は?

金融広報中央委員の「家計の金融行動に関する世論調査」によると、20代〜50代の貯金額の平均値および中央値は次のとおりです。

| 単身世帯 | 2人以上世帯 | |||

|---|---|---|---|---|

| 平均値 | 中央値 | 平均値 | 中央値 | |

| 20代 | 121万円 | 9万円 | 249万円 | 30万円 |

| 30代 | 594万円 | 100万円 | 601万円 | 150万円 |

| 40代 | 559万円 | 47万円 | 889万円 | 220万円 |

| 50代 | 1,391万円 | 80万円 | 1,147万円 | 300万円 |

-

金融広報中央委員「家計の金融行動に関する世論調査[単身世帯調査](令和5年)」

「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」より筆者作成

https://www.shiruporuto.jp/public/document/container/yoron/tanshin/2023/23bunruit001.html

https://www.shiruporuto.jp/public/document/container/yoron/futari2021-/2023/23bunruif001.html

全体的に平均値と中央値がかけ離れていることから、平均値は貯金額が多い世帯に引き上げられており、多くの人の実態とは異なるかもしれません。実際の貯金額としては中央値に近い世帯が多いと考えられます。

【データの見方】平均値だけにとらわれず、中央値も参考に

ここで記されている「平均値」と「中央値」はどのような違いがあるのでしょうか。年代ごとの貯金額を見る前に、データの見方として「平均値」と「中央値」の違いを確認しましょう。それぞれの値は意味が異なるため、両方のデータを参考にすることが大切です。

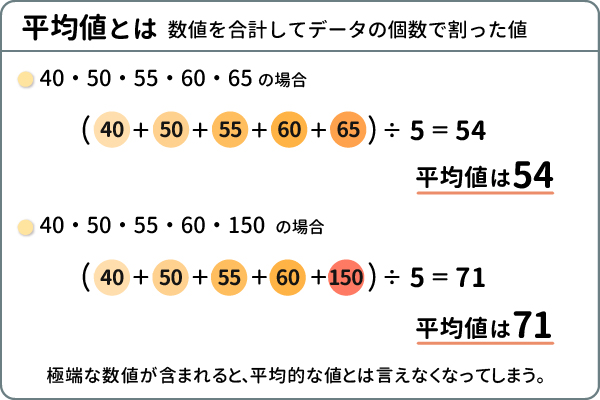

平均値とは

平均値とは、数値を合計してデータの個数で割った値のことです。

たとえば、5人の貯金額の平均を考えてみましょう。それぞれの貯金額が「400万円・500万円・550万円・600万円・650万円」だった場合、平均540万円の貯金があると言えます。

では1人だけ貯金額が多い場合、平均はどうなるのでしょうか。それぞれの貯金額が「400万円・500万円・550万円・600万円・1,500万円」とした場合、貯金額の平均は710万円です。最初のケースと比べて1人だけ貯金額が多かったため、平均額もその分増加しています。

この結果からわかるように、平均値はデータ全体が反映されるため、数値の変化を追いやすい反面、極端な数値に引っ張られやすいというデメリットがあります。

平均値というと真ん中あたりの数値を示すイメージがあるかもしれませんが、データの中心とは限りません。

中央値とは

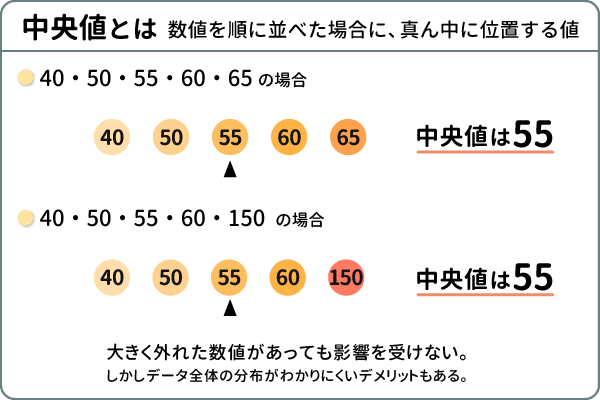

平均値のデメリットを補うものが中央値です。

中央値とは、データを大きい値または小さい値から順に並べた場合に、真ん中に位置する値のことです。5人それぞれの貯金額が「400万円・500万円・550万円・600万円・650万円」のケースと、「400万円・500万円・550万円・600万円・1,500万円」ケースでは、平均値が異なることを説明しましたが、中央値で見るとどちらも真ん中の数字は550万円です。また、データの個数が偶数の場合は中央の2つの平均値を使います。

このように中央値は真ん中の値に注目するため、データに大きく外れた数値があったとしても影響を受けません。しかし、データ全体の分布がわかりにくいというデメリットもあります。

各年代の貯金額の平均値と中央値は?

平均値と中央値の違いがわかったら、各年代の貯蓄額の平均値と中央値をくわしく見ていきましょう。

20代の貯金額

20代の貯金額は、単身世帯で平均121万円、中央値は9万円、2人以上世帯で平均249万円、中央値は30万円です。

| 単身世帯 | 2人以上世帯 | |||

|---|---|---|---|---|

| 平均値 | 中央値 | 平均値 | 中央値 | |

| 20代 | 121万円 | 9万円 | 249万円 | 30万円 |

20代はほかの世代よりも貯金額が少なく、30代と比べると平均値と中央値ともに2分の1以下となっています。一般的に社会人としての期間が短く、収入もまだそれほど高くないでしょうから、あまり貯蓄に回す余裕がないのかもしれません。

30代の貯金額

30代の貯金額は、単身世帯で平均594万円、中央値は100万円、2人以上世帯で平均601万円、中央値は150万円です。

| 単身世帯 | 2人以上世帯 | |||

|---|---|---|---|---|

| 平均値 | 中央値 | 平均値 | 中央値 | |

| 30代 | 594万円 | 100万円 | 601万円 | 150万円 |

30代は、20代から貯金額が大幅にふえた印象です。結婚や子育て、住宅購入などのライフイベントをより身近に感じやすくなる世代であり、将来を意識して貯金する人も多いのではないでしょうか。

40代の貯金額

40代の貯金額は、単身世帯で平均559万円、中央値は47万円、2人以上世帯で平均889万円、中央値は220万円です。

| 単身世帯 | 2人以上世帯 | |||

|---|---|---|---|---|

| 平均値 | 中央値 | 平均値 | 中央値 | |

| 40代 | 559万円 | 47万円 | 889万円 | 220万円 |

40代以降は教育費の負担がふえやすい世代です。入学金や授業料などまとまったお金が必要になることもあり、貯金が厳しくなる家庭もあるでしょう。また、老後資金や将来にそなえ、貯蓄をしている人も多いでしょう。

50代の貯金額

50代の貯金額は、単身世帯で平均1,391万円、中央値は80万円、2人以上世帯で平均1,147万円、中央値は300万円です。

| 単身世帯 | 2人以上世帯 | |||

|---|---|---|---|---|

| 平均値 | 中央値 | 平均値 | 中央値 | |

| 50代 | 1,391万円 | 80万円 | 1,147万円 | 300万円 |

50代は引き続き教育費の負担が続きつつも、家庭によっては支出が落ち着き、経済的なゆとりが生まれるところもあるでしょう。もう一段の収入アップが望める年代でもあることから、しっかり貯金ができている家庭もあるようです。

-

金融広報中央委員「家計の金融行動に関する世論調査[単身世帯調査](令和5年)」

「家計の金融行動に関する世論調査[二人以上世帯調査](令和5年)」

https://www.shiruporuto.jp/public/document/container/yoron/tanshin/2023/23bunruit001.html

https://www.shiruporuto.jp/public/document/container/yoron/futari2021-/2023/23bunruif001.html

人生設計によって必要な貯金額は変わる

ここまでの貯金データはあくまでも全体の傾向を表す数値です。実際にはご自身が経験するであろうライフイベントにそなえ、資金計画を立てる必要があります。なかでも特にお金がかかるのは「住宅購入資金」、「教育資金」、「退職後の生活費」で「人生の三大資金」と呼ばれています。

では、主なライフイベントで一般的にどれくらい費用がかかるのか見ていきましょう。

住宅購入資金

住宅購入は、頭金や諸費用といった手持金を準備して残りをローンで支払う方が多いでしょう。そのため、まずは当初必要となる手持金を、計画的にためていくことが重要です。住宅購入にかかる平均的な所要資金と手持金は次のとおりです。

| 住宅区分 | 平均所要資金 | 平均手持金 | 手持金の割合 |

|---|---|---|---|

| マンション | 5,592万円 | 1,337.9万円 | 23.9% |

| 土地付注文住宅 | 5,007万円 | 460.7万円 | 9.2% |

| 注文住宅 | 3,936万円 | 729.0万円 | 18.5% |

| 建売住宅 | 3,826万円 | 322.8万円 | 8.4% |

| 中古マンション | 3,033万円 | 524.4万円 | 17.3% |

| 中古戸建 | 2,573万円 | 232.5万円 | 9.0% |

-

住宅金融支援機構「2024年度 フラット35利用者調査 調査結果」より筆者作成

https://www.jhf.go.jp/files/a/public/jhf/400374389.pdf

平均的な手持金の割合は、物件購入の所要資金に対して9%〜24%弱となっています。ただし、所要資金の総額は新築なら4,000万円以上することも珍しくありません。手持金を準備するだけではなく、無理なく返済していけるかどうかも大切なポイントです。また、物件費用のほかにも引越費用や新居の家具・家電費用などがかかることも想定しておきましょう。

教育資金

教育資金は、進学先が国公立か私立かで大きく異なります。平均的な費用は次のとおりです。

| 国公立 | 私立 | |

|---|---|---|

| 幼稚園(*1) | 約53万円 | 約104万円 |

| 小学校(*1) | 約202万円 | 約1,097万円 |

| 中学校(*1) | 約163万円 | 約467万円 |

| 高等学校(*1) | 約179万円 | 約308万円 |

| 大学 | 約243万円(*2) | 約474万円 |

- 学校外活動の費用も含む

- 国立大学の費用

-

文部科学省「令和5年度子供の学習費調査 調査結果の概要」・「私立大学等の令和5年度入学者に係る学生納付金等調査結果について」

https://www.mext.go.jp/content/20241225-mxt_chousa01_000039333_3.pdf

https://www.mext.go.jp/a_menu/koutou/shinkou/07021403/1412031_00005.htm

仮に高校・大学が私立、大学のみ私立、すべて国公立のパターンだと合計金額はいくらになるのでしょうか。

<パターン別教育費>

- 中学までは公立、高校・大学は私立:1,200万円

- 大学のみ私立:1,071万円

- すべて国公立:840万円

上記のパターンでは、いずれも大学卒業まで1,000万円前後かかります。しかし、公立なら高校まではまとまったお金がかかることは少ないので、この時期に貯金をふやすのが良いでしょう。

そのため、教育費の基本は大学費用を念頭に貯金していきます。私立に進学する可能性を考えると、400万円〜500万円程度を目標にしたいところです。

ただし、大学進学時に実家から通学ではなく下宿や一人暮らしをする場合、生活費の仕送りをする可能性があるため、プラスアルファの資金計画を想定しておきましょう。

退職後の生活資金

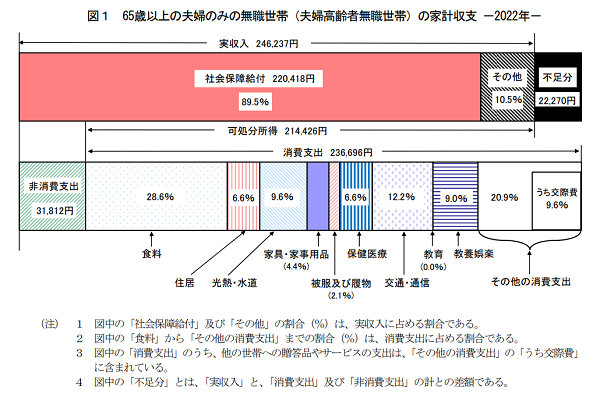

退職後の主な収入源は年金となり、支出額が収入額を超える分は貯金などから取り崩して生活することになるでしょう。その不足分が用意すべき金額の目安です。

総務省のデータによると、65歳以上の夫婦2人のみの世帯における平均的な収入は252,818円、支出は286,877円であることから、不足額は月額34,058円です。

-

総務省「家計調査報告(家計収支編)2024年(令和6年)平均結果の概要」

https://www.stat.go.jp/data/kakei/sokuhou/tsuki/pdf/fies_gaikyo2024.pdf

老後の生活が30年間と考えると、不足額はおよそ1,226万円です。夫婦2人で準備して退職金も合わせれば、十分到達できそうな金額ではないでしょうか。

ただし、ゆとりある老後生活を送るためには、上記の金額では足りない可能性があります。

生命保険文化センターのアンケート(*)によれば、一般的な認識として、ゆとりある老後生活費は平均37.9万円でした。

- 参考:生命保険文化センター『「生活保障に関する調査」/2022(令和4)年度』

https://www.jili.or.jp/lifeplan/lifesecurity/1141.html

先ほどの平均収入との差額は126,182円です。この不足が30年間続くと考えれば、ゆとりある老後生活を送るためには約4,543万円が足りない計算になります。

退職金などを含めれば実際に準備すべき金額はもっと少ないでしょうが、理想的なセカンドライフに向けて、計画的に準備をしていく必要はあるでしょう。

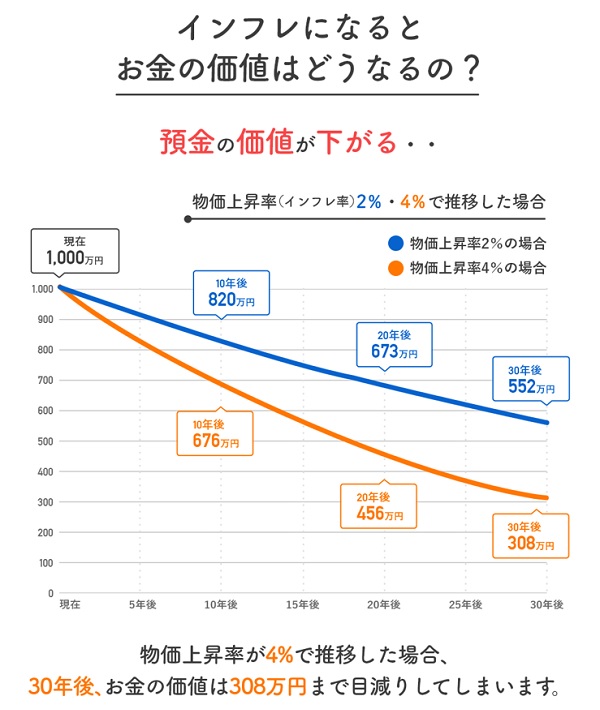

ものの値段が上がると「お金の価値」が目減りすることも考慮しよう

将来や万が一にそなえて貯金をすることは大事です。しかし、単に貯金するだけではインフレによってお金の価値が目減りする可能性があります。そうならないためにも貯金以外の対策も考えてみましょう。

インフレとは

インフレとは、商品やサービスの値段、いわゆる物価が上がることです。日本でもインフレが進んでおり、モノの値段が上がったと感じている人も多いのではないでしょうか。実際、下の図のようにさまざまなモノの値段が上昇しています。

インフレで物価が上がると、相対的にお金の価値は下がります。たとえば上の図の小麦粉(1袋・1kg)は2018年には300円あれば購入でき、お釣りもありました。しかし、2024年には300円以上出さなければ同じ小麦粉は購入できません。つまり、同じお金を持っていても、同じ商品を買うことができなくなるということ、これが相対的にお金の価値が下がるということです。

では、この先もインフレが続いていくとすれば、お金の価値はどうなるでしょうか。仮に毎年2%または4%のインフレが起こった場合、次の図のように実質的なお金の価値は下がっていきます。

- 三菱UFJ銀行オンラインセミナー資料を基に作成

現在の1,000万円は、毎年2%のインフレで30年後には552万円、4%のインフレで308万円の価値しかなくなります。このため、貯金だけでは将来必要なお金をまかなえない可能性があります。

インフレがずっと続くとは限りませんが、物価が上がっても安心できるようにそなえておくことは大切でしょう。

インフレにどうそなえるべきか

インフレにそなえるためには、投資が1つの対策になります。

たとえば株式はインフレに強い資産といわれます。株式とは企業が事業などに必要なお金を集めるために発行する証券のことで、証券取引所で売買できます。株式を購入した人は株主となり、株は企業の業績などにより価格が変動するので、投資した元本が返ってくる保証がない代わりに、売却益や配当金といった利益を得られる可能性があります。

株式がインフレに強いと言われる理由は、モノやサービスの価格が上がれば、企業の売上が上がり、利益の拡大が期待できるからです。その結果、企業の株価が上がって投資したお金もふえ、インフレ時の物価上昇によって目減りしたお金の価値を補える可能性があるためです。

しかし、個別株に投資するのはハードルが高いでしょうから、投資が初めての方は投資信託を使って投資を始めることを検討してみてはいかがでしょうか。

投資信託はあらかじめ投資先や運用方法が決まっている商品です。複数の投資家から集めたお金を1つにまとめ、株式などのさまざまな資産に投資をします。実際の運用は投資のプロ(ファンドマネージャー)が行うため、専門的な知識が少ない初心者の方にもおススメの商品です。好きな金額で始められ、一括で投資することも毎月決まった金額を積み立てて投資することもできます。

\メリットを知りたい方はこちら!/

\メリットを知りたい方はこちら!/

【20代~30代】「先取り積立」で貯金ぐせをつけよう

将来にそなえるためには若いときから投資を始めたいですが、貯金などで現金を確保しておくことも大切です。確実にためていくためには、収入から先取りして積み立てていきましょう。

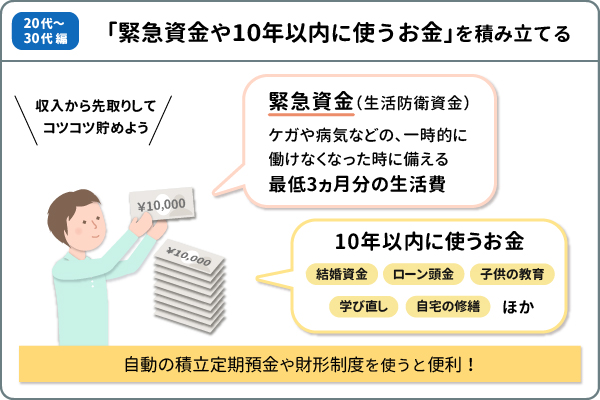

「緊急資金や10年以内に使うお金」を積み立てる

貯金で確保しておきたいお金は、緊急資金や10年以内など近い将来に使うお金です。

緊急資金はケガや病気で一時的に働けなくなるなど、急な出費に対応するためのお金です。生活防衛資金とも呼ばれ、最低3ヵ月分の生活費を確保できると安心でしょう。

そして10年以内に使うお金は、住宅購入や子どもの教育費などに必要なお金です。まとまったお金はすぐに用意できない可能性があるため、なるべく若いうちから少しずつためていきましょう。

このようなお金を無理なく貯金するためには、たとえば、銀行の自動つみたて定期預金や会社の福利厚生である財形制度(勤労者財産形成促進制度)を利用する方法があります。

自動つみたて定期預金は、毎月指定した日に普通預金から定期預金へ自動的に振替ができる便利なサービスです。給与を受け取るタイミングで振替設定をしておけば、手間なく貯金ができ、いつのまにかお金がたまっているはずです。

\自動つみたて定期預金の詳細はこちら!/

\自動つみたて定期預金の詳細はこちら!/

また、財形制度は給与から天引きで積み立てができる制度なので、貯金が苦手でも確実にためられます。種類は3つあり、使い道を問わない「一般財形貯蓄」、住宅資金目的の「財形住宅貯蓄」、年金受け取りが目的の「財形年金貯蓄」があります。

こうしたサービスや制度を上手に使えば、収入から先取りして貯金ができるため、意識しなくてもお金をためていけるでしょう。

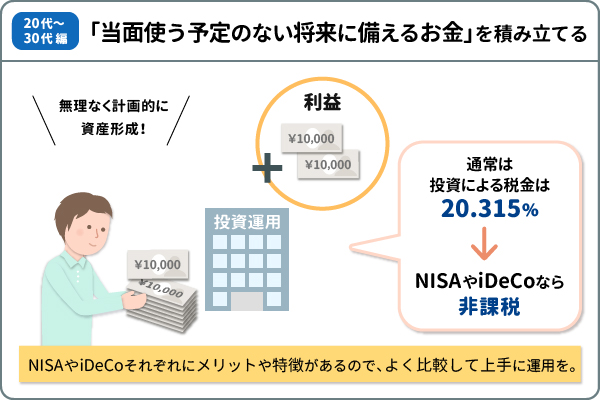

「当面使う予定のない将来にそなえるお金」を積み立てる

10年以上など当面使う予定のないお金については、投資を検討してみましょう。まとまったお金がなくても、積み立てなら無理なく投資を始められます。その際、投資信託の積み立てであれば、毎月1万円や3万円など一定金額を投資できるため、計画的に資産形成もしていきやすいでしょう。

また、投資を始めるならNISAやiDeCo(個人型確定拠出年金)といった制度を利用したいところです。通常、投資で得た利益には20.315%の税金がかかりますが、これらの制度を使えば非課税で投資ができます。

NISAは自分の投資経験にあわせて一括投資も積立投資もでき、投資初心者でも使いやすい制度なので、利用を検討してみてください。

\初心者でもカンタンにはじめられる!/

\初心者でもカンタンにはじめられる!/

iDeCoとは、毎月積み立てたお金を原則60歳以降に受け取る私的年金制度です。途中解約ができないなどの制約があるものの、運用益の非課税に加え、掛金を全額所得控除できる仕組みがあり、所得税や住民税が軽減されます。また、将来受け取るときも非課税枠が用意されており、高い税制優遇メリットのある制度です。

\もっと知りたい方はこちら!/

\もっと知りたい方はこちら!/

NISAやiDeCoを使えば、同じ利益でも税金の軽減分だけ受け取れる金額に差が出ます。上手に活用して将来にそなえていきましょう。

【40代~50代】まとまったお金で一括投資することも検討

大きな支出が一段落すれば、積み立ては継続しつつ、まとまったお金で投資することを検討してみても良いでしょう。

一括投資はタイミングによっては損失額が大きくなりますが、老後までの運用期間を10年以上確保できるなら、まとまったお金での運用も選択肢になります。一括投資のほうが積み立てより複利効果も期待できるでしょう。

複利とは、投資で得た利益を当初の元本と一緒に運用し、さらに利益がふえていくことです。複利効果は投資期間が長いほど大きくなる傾向があるため、少しずつ投資する積み立てよりも一括投資のほうが運用益がふえる可能性があります。

NISAは一括投資ができる「成長投資枠」と、積み立てで投資ができる「つみたて投資枠」の2つの枠があり、自分の投資経験やリスク許容度にあわせて利用できます。これらの枠は併用ができ、成長投資枠は年間240万円まで、つみたて投資枠は年間120万円まで非課税で投資できます。また、2つの枠をあわせて生涯1,800万円まで(うち成長投資枠は1,200万円まで)利用できるので、うまく活用して、自分のペースで資産運用をしてきましょう。

まとめ

20代〜50代の貯金額を紹介しましたが、数値はあくまでも一般的な金額です。全体の傾向を知るうえで参考にはなるものの、実際には今後の自分自身のライフイベントを想定し、必要な貯金額を考えてみてください。

その際、目的に合わせて投資をすることも検討してみましょう。たとえば、老後資金が目的なら時間をかけて準備できるため、ある程度のリスクを取って投資しても良いでしょう。投資はインフレ対策にもなり、インフレによってお金の価値が目減りしてしまう分を補うことができる可能性があります。

投資をするときは、NISAやiDeCoといった運用益が非課税になる制度の活用を検討してみてください。

執筆者:國村 功志(くにむら こうじ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、一種外務員資格

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、一種外務員資格

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

三菱UFJ銀行でiDeCoを始める方法

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

ご注意事項

iDeCoをお申し込みいただく前に、下記についてご確認ください。

- 原則、60歳まで引き出し(中途解約)ができません

- 脱退一時金を受け取れるのは一定の要件を満たす方に限られます。

- ご本人の判断で商品を選択し運用する自己責任の年金制度です

- 確定拠出年金制度では、ご加入されるご本人が自らのご判断で、商品を選択し運用を行いますので、運用結果によっては受取額が掛金総額を下回ることがあります。

- 当行から特定の運用商品の推奨はできません。

- 運用商品の主なリスクについて

- 預金は元本確保型の確定利回り商品です。預金は預金保険制度の対象となります。

- 当行のiDeCoで取り扱う保険は元本確保型商品です。ただし、運用商品を変更する目的で積立金を取り崩す場合は、市中金利と残存年数等に応じて解約控除が適用されるため、結果として受取金額が元本を下回る場合があります。

- 投資信託は価格変動商品です。預金ではなく、預金保険制度の対象ではありません。運用実績は市場環境等により変動し、元本保証はありません。また、当行でお取り扱いする投資信託は、投資者保護基金の対象ではありません。

- 預金、保険および投資信託は異なる商品であり、それぞれリスクの種類や大きさは異なります。

- 初回手続き時、運用時、給付時等で、各種手数料がかかります

- iDeCoには、初回手続き手数料・毎月の事務手数料・資産管理手数料・運営管理機関手数料・給付事務手数料等がかかります。

- 手数料は、加入者となられる方は毎月の掛金から、運用指図者となられる方は積立金から控除されます。年金でお受け取りになられる方は給付額から控除されます。

- 60歳になっても受け取れない場合があります

- 50歳以上60歳未満で加入した場合等、60歳時点で通算加入者等期間(*)が10年に満たない場合は、受給可能年齢が引き上げられます。

- 60歳以上で新規加入した場合、加入から5年経過後に受給可能となります。

- 通算加入者等期間は、iDeCoおよび企業型DCにおける加入者・運用指図者の期間の合算となります。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2025年11月12日現在)

(2025年11月12日現在)