複利とは?複利の効果や計算式、有効な活用法をわかりやすく解説

公開日:2023年8月22日

預金や投資信託などの運用方法には「複利」と「単利」の2種類があり、それぞれ元本と利益の取り扱い方が異なります。元本に利益を加えて運用する複利では、どのような運用成果が得られるのでしょうか。

この記事では、複利と単利の違いや成果、計算方法について解説します。

目次

複利とは?単利との違い

単利は「当初の元本の金額のまま」で運用する方法であるのに対し、複利とは「当初の元本+利益」を再投資して新たな利益を得る方法です。

複利は「利益が利益を生む」仕組みであることから、長期的に運用することで効率よく資産を増やせるメリットがあります。まずは、複利と単利の違いについて学んでいきましょう。

複利とは

複利とは、運用で得た利益を元本にプラスして再投資し、その合計金額をもとに利益を得る方法です。

複利では利益が利益を生むため、運用期間が長くなるほど発生する利益の金額が大きくなります。これを「複利効果」と呼び、効率よく利益を得るための方法として知られています。

単利とは

一方、単利とは当初の元本の金額のまま運用して収益を得る方法です。

複利では利益を加えて再投資するため得られる利益の金額が次第に増加していきますが、単利では毎回利益を受け取ることから、運用が長期化しても得られる利益の金額が変わらないことが特徴です。

複利と単利の比較

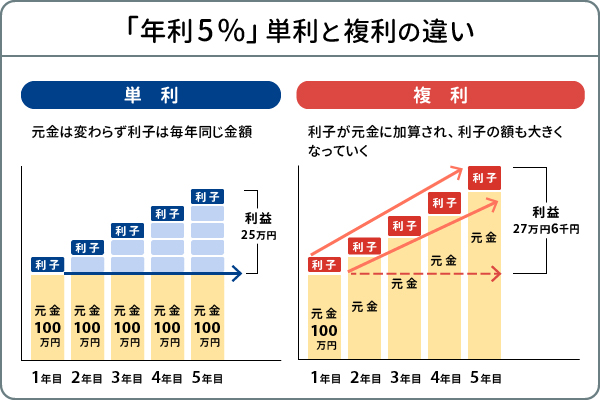

複利と単利の違いを押さえたうえで、運用効果のシミュレーションを比較してみましょう。

元本100万円を年利5%で5年間運用したとします。単利・複利それぞれで得られる利益は次のとおりです。

単利で得られる利益は5年間で総額25万円であるのに対し、複利では総額約27万6,000円の利益が得られる計算となりました。

単利は毎年同じ金額(5万円)の利益を受け取りますが、複利運用では「元本+利益の合計額」に対して利益が発生するため、毎年利益の金額が増加していくことが分かります。

運用期間が長くなるほど得られる利益に差が出てきますので、運用を始めるときは複利と単利のどちらを選ぶかよく考えることが大切です。

複利と単利の計算方法

複利・単利それぞれで得られる投資効果は、計算式によって算出することが可能です。複利と単利どちらがよいか悩んだときは、これから紹介する計算方法を用いて運用成果をシミュレーションしてみましょう。

複利の計算方法

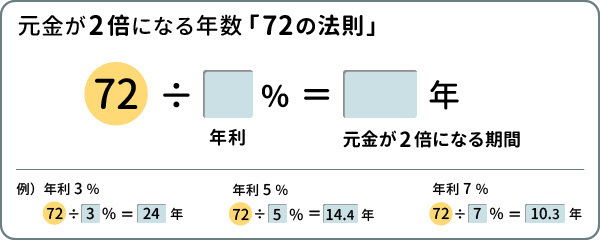

複利効果を計算するときに便利なのが「72の法則」です。「72の法則」とは、複利運用で資産が倍になるまでかかる年数を算出するもので、下記の計算式で求められます。

72 ÷ 金利(年利)= 資産が2倍になるまでの年数

たとえば年利5%で複利運用すると、資産が倍になるまでに72 ÷ 5 = 14.4年かかる計算となります。

また、この計算式を応用して、「決められた期間内で資産を倍にするためには、どれくらいの利回りが必要か」ということも算出できます。

72 ÷ 運用期間 = 資産を倍にするのに必要な利回り

仮に10年間で資産を倍にしたい場合、72 ÷ 10年 = 7.2%の利回りが必要となる計算です。複利運用を用いる場合は、「目標とする金額にどれくらいで到達できるのか」、「どれくらいの利回りが必要なのか」を計算しておくと良いでしょう。

ただし上記のシミュレーションは、あくまで運用利回りが一定であることを前提とした単純計算です。利回りが変動すれば、当然運用成果にも変化が生じることを理解しておきましょう。

単利の計算方法

単利の場合は、次の計算式で資産が倍になるまでの期間を算出できます。

100 ÷ 金利(年利)= 資産が2倍になるまでの年数

年利5%で運用すると100 ÷ 5% = 20年となり、複利の場合と比べて約6年長いことになります。

この場合もあくまで一定の利回りを得た前提での計算となりますが、単利での運用に取り組む際はあらかじめ資産を倍にするのにどれくらいの期間がかかるのか確認しておくとよいでしょう。

いつ資産が倍になる?「72の法則」で計算!

前述の「72の法則」を活用すると、資産が2倍になるまでの期間を簡単に計算できます。ここからは、利回り別に資産が2倍になるまでの期間を比較してみましょう。

複利の「72の法則」でシミュレーション

3%、5%、7%で複利運用した場合、資産が2倍になるまでの期間は下記の通りです。

上記シミュレーションから、得られる利回りによって資産が増えるスピードが異なることが分かります。

複利運用に取り組む際は、この「72の法則」を活用して10年・20年後と長期のマネープランを立ててみましょう。

複利の効果は運用期間と利回りで変わる

前述の「72の法則」でシミュレーションしたように、複利運用の効果は運用期間と得られる利回りによって異なります。

より早く資産を2倍にするためには、利回りの高い商品で運用することが効果的ですが、大きなリターンを期待できる商品はその分リスクも大きくなってしまいます。「早く資産を増やしたい」という一心でハイリスク商品ばかりに偏っていると、市場に変動が起きたときに大きな損失を抱えてしまうかもしれません。

「72の法則」を活用してマネープランを立てるときは、自分がどれだけのリスクに耐えられるかということについてもきちんと考えましょう。

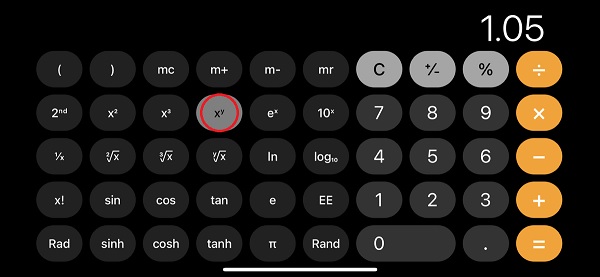

iPhoneでも複利の計算ができる!

複利運用で得られる効果は、iPhoneの電卓機能でも簡単に計算できます。iPhoneに搭載されている電卓アプリは、画面を横向きにすることで関数計算ができるようになります。

複利運用で得られる利益を算出するときは、次の計算式を活用しましょう。

元本 ×(1+年利率)^n = 運用期間で得られる元本 + 利益

(※nは運用年数)

(※nは運用年数)

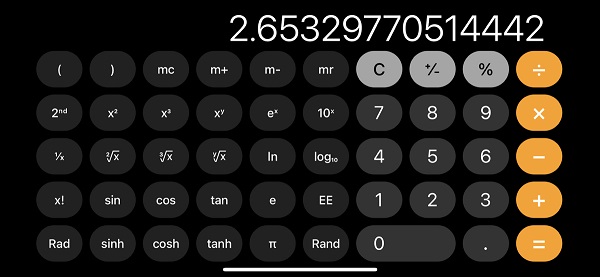

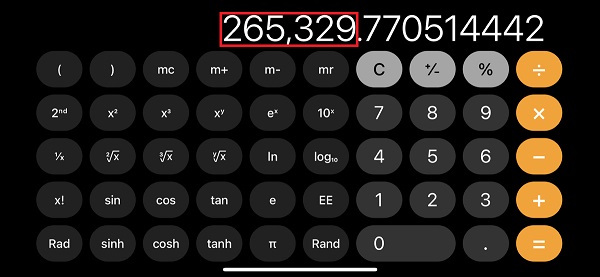

具体的な計算方法を画面キャプチャと共に紹介します。

長期運用の計算方法

ここでは、元本10万円を年利5%で20年間する場合の運用成果をシミュレーションしてみましょう。

まず、iPhoneの画面を横向きにして関数機能を表示させます。

この場合は年利5%で運用期間が20年ですので、「1.05」と入力した後に「Xy」をタップし、「20」と入力します。

次に、元本の10万円をかければ計算完了です。

20年後に得られる運用成果は約26万5,000円となりました。

このとおり、複利運用の成果はiPhoneでも簡単に計算ができますので、ぜひ活用してみましょう。

FPが教える、複利を有効に活用する方法

ここまでのシミュレーションから、複利運用は効率的に利益を得るメリットがあることが分かりました。しかし、低金利環境が続く現在において、ただ預貯金に預けておくだけでは十分な複利効果が得られるとはいえません。

複利運用を有効に活用するためには、どのような運用方法があるのでしょうか。

運用初心者の方でも複利を活用できる運用方法がある

「資産運用」と聞くと、「初心者には難しそう」と感じる人もいるかもしれません。しかし、政府が「貯蓄から投資へ」を後押ししているように、初心者でも取り組みやすい制度が設けられています。

NISA制度

NISAとは、投資信託や株式の運用によって得られた利益が非課税となる制度です。2024年1月から新しいNISAとしての制度改正が決定しており、より長期投資に適した制度として生まれ変わる予定です。

少額から申し込める金融機関が多いため、「初めての運用だから、まずは少額で運用を始めたい」という人にも向いています。

iDeCo

iDeCo(個人型確定拠出年金)とは、将来の年金を自ら準備する「私的年金制度」です。毎月の掛金を自分で選んだ金融商品で運用し、その運用成果を原則60歳以降に年金として受け取ります。

また、iDeCoは税制上の優遇を受けられることも特徴です。毎月の掛金は全額所得控除されるため、「税負担を軽減したい」という人にも向いています。

毎月の掛金は5,000円から1,000円単位で設定できますので、収支に合わせて掛金を設定しましょう。ただし、iDeCoは拠出金の上限額がある点と、原則60歳まで引き出しができない点に注意が必要です。

まとめ

効率的に資産運用に取り組むためには、複利効果を活用することがポイントです。

複利運用は長期運用になるほど効果が得られやすいため、まずは10年後・20年後のマネープランをしっかりと立てて計画的に資産運用に取り組みましょう。

執筆者:椿 慧理(つばき えり)

執筆者保有資格:2級ファイナンシャル・プランニング技能士、1種外務員資格、内部管理責任者

執筆者保有資格:2級ファイナンシャル・プランニング技能士、1種外務員資格、内部管理責任者

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でつみたてNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2024年12月16日現在)

(2024年12月16日現在)