NISA活用実態アンケート!2024年から始まる新NISAとは

- 2023年5月29日

- 2023年12月28日

資産形成の1つとして注目を集めているNISAは、制度改正によって2024年以降はさらに利用しやすい制度になります。すでにNISAを活用している人は、具体的にどのようなきっかけで始めたのでしょうか。

一般NISAを利用している人500名、つみたてNISAをしている人500名を対象として、「毎月の積立金額は?」「資産運用を始めてよかったことは?」など、20~60代の各年代200名ずつにNISA活用実態アンケートを実施しました。

【調査概要】

- NISA・資産運用に関する調査

- NISA・資産運用を経験したことのある20歳以上の男女1,000人(20歳~69歳)

- 2023年3月8日~2023年3月13日

- リサーチ会社を利用したWEBアンケート

- この記事ではつみたてNISAと区別するために、NISAを便宜的に一般NISAと表記しています。

目次

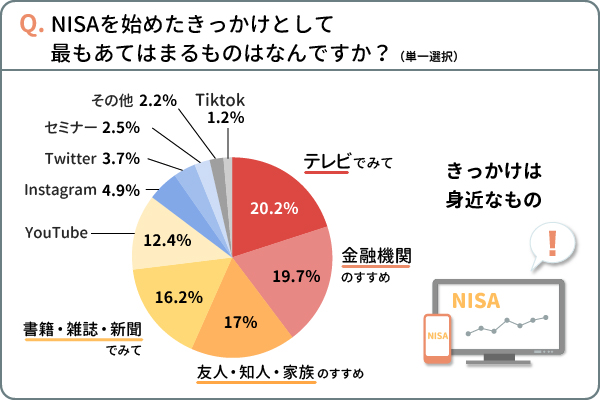

NISAを始めたきっかけは?

NISAは、少額からの長期・積立・分散投資ができる非課税投資制度です。制度改正によって、2024年以降はさらに利用しやすく、資産形成に役立つ制度として注目を集めています。

すでにNISAを始めている人は、どのようなきっかけがあったのでしょうか。

NISAを始めたきっかけ

アンケート結果から、NISAを始めたきっかけを見てみましょう。

NISAを始めたきっかけとして最も多かった回答は、「テレビで情報をみて」の20.2%です。

続く「金融機関からのすすめ」は、19.7%と同じくらいの割合になっており、いつも使っている金融機関の店頭や郵送物等で案内を受ける機会があったのかもしれません。

次に「友人・知人・家族からのすすめ」が17.0%で、上位3つのきっかけはいずれも僅差でした。

このアンケート結果から、身近なところにNISAを始めるきっかけがあったことが伺えます。

年代別に見る、つみたてNISA or 一般NISA?

NISAには、つみたてNISAと一般NISAがあり、どちらの利用者が多いのか、年代別に見てみましょう。

2つの制度の違いについては、以下の表を参考にしてみてください。

| つみたてNISA | 一般NISA | |

|---|---|---|

| 制度開始時期 | 2018年1月 | 2014年1月 |

| 非課税期間 | 20年間 | 5年間 |

| 年間投資枠 | 40万円 | 120万円 |

| 投資対象商品 | 金融庁の基準を満たした 一定の投資信託・ETF |

投資信託、株式、ETFなど |

| 投資方法 | 積立投資 | 一括投資・積立投資 |

アンケートで、年代別の利用状況を確認してみましょう。

| つみたてNISA | 一般NISA | |||

|---|---|---|---|---|

| 20代 | 127人 | 64% | 73人 | 37% |

| 30代 | 117人 | 59% | 83人 | 42% |

| 40代 | 106人 | 53% | 94人 | 47% |

| 50代 | 105人 | 53% | 95人 | 48% |

| 60代 | 45人 | 23% | 155人 | 78% |

- 20代~60代までの各年代200名に質問

20代・30代は、およそ6割がつみたてNISAを利用しており、将来のためにコツコツと積み立てている方が多いようです。

一方、60代は一般NISAの割合が8割近くとなり、ある程度まとまったお金を運用している人が多いと考えられます。

全体的な傾向として、若い世代ほどつみたてNISAの利用者が多く、年齢が上がるにつれ、一般NISAの利用者が多いという結果でした。

一般NISA、つみたてNISA、それぞれ選んだ理由は?

まずは、つみたてNISAを選んだ理由を見てみましょう。

| つみたてNISAを選んだ理由 | 割合 |

|---|---|

| 非課税期間が20年で一般NISAより長いから | 35.0% |

| 毎月33,333円以下の積立投資で充分だから | 22.0% |

| 非課税総額が800万円で一般NISAより大きいから | 16.6% |

上記の理由を見ると、少額から積立を行い、長期的に資産形成を行いたいと考えて選んだ人が多そうです。

一般NISAでも積立はできますが、毎月の積立金額が3万円程度で十分だったり、非課税期間が20年と長かったりすることがつみたてNISAの魅力なのかもしれません。

20代・30代につみたてNISAの利用者が多いという結果も、毎月の収入からコツコツ積立を続けられる点が合っているからでしょう。

次に一般NISAを選んだ理由を確認しましょう。

| 一般NISAを選んだ理由 | 割合 |

|---|---|

| つみたてNISAがまだ開始されていない時期に開設したから | 36.4% |

| 株式投資に興味があったから | 25.8% |

| 毎月33,333円以上積立投資したかったから | 10.2% |

つみたてNISAは2018年に開始しましたが、一般NISAはそれよりも早い2014年に始まったので、つみたてNISAが開始される前に一般NISAで投資を始めて、そのまま利用している人も多いようです。

また、つみたてNISAでは投資できない株式に興味がある人も多くいます。

表には記載していませんが、「自分のタイミングで買い付けることができる」も9.0%いることから、運用の中級者・上級者が一般NISAを選択するケースも多いかもしれません。

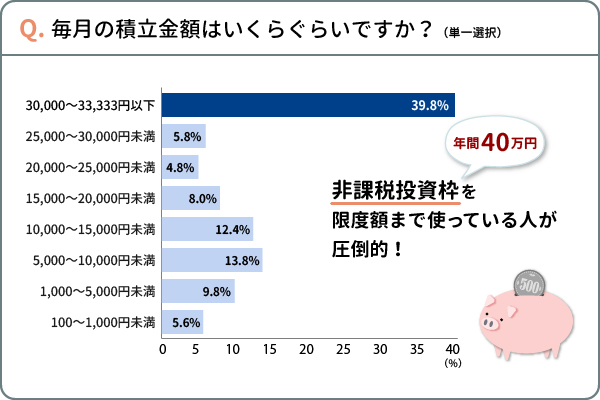

つみたてNISAをしている人に聞きました!毎月の積立金額は?

つみたてNISAをしている人に毎月の積立金額を質問したところ、以下のような回答結果になりました。

<毎月の積立金額はいくらくらいですか?(つみたてNISA)>

- 「30,000~33,333円以下」:39.8%

- 「5,000~10,000円未満」:13.8%

- 「10,000~15,000円未満」:12.4%

回答を見ると、約4割の人が非課税投資枠を限度額程度まで使っていることがわかります。

一方、その他の約6割の人は3万円未満で家計に無理なく続けられる金額を設定しているようです。

「5,000~10,000円未満」や「10,000~15,000円未満」と回答した人も多くいました。金額は後から変更もできるので、まずは少額から始める人も多いのかもしれません。

\口座から自動引き落とし、初心者にもおススメ!/

三菱UFJ銀行のNISA

三菱UFJ銀行のNISA

\口座から自動引き落とし、初心者にもおススメ!/

三菱UFJ銀行のNISA

三菱UFJ銀行のNISA

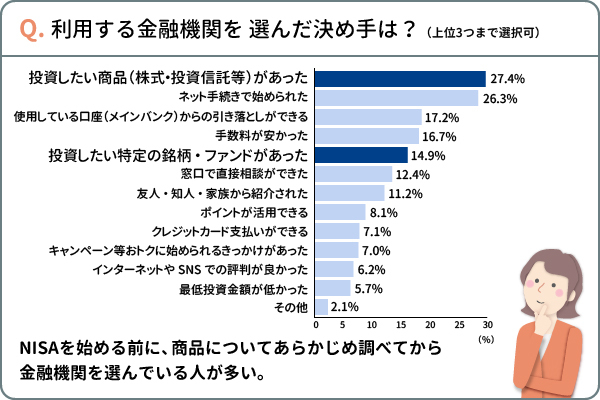

NISA口座を開設する金融機関の選び方は?

NISA口座を開設した人は、どのように金融機関を選んだのでしょうか。

金融機関を選んだ決め手として、多くの人が「投資したい商品(株式・投資信託等)があったから」「投資したい特定の銘柄・ファンドがあったから」を選んでいます。

このことから、NISAを始める前に何の商品に投資をするのか考えて金融機関を選んでいる人が多いようです。事前情報を得た上で、買いたい商品をある程度決めている人が多いのかもしれません。

同じくらい多かったのは、「ネット手続きで始められたから(26.3%)」です。

今はネットで口座開設や手続きができる金融機関がほとんどなので、スマホやパソコンからカンタンに手続きができ、窓口に出向かなくてもNISAを始められます。

そのほかには、「使用している口座(メインバンク)からの引き落としができるから(17.2%)」があります。メインバンクで取引できれば、管理が楽で続けやすいでしょう。

また、「手数料が安かったから(16.7%)」も選ばれており、投資を始めるにあたって、コストを抑えたいと考える人も多いようです。

投資信託の手数料は3つあり、購入時、保有中、売却時にかかります。

投資信託を購入する時にかかる手数料は購入時手数料です。中には購入時手数料がかからない投資信託もあり、それらは「ノーロードファンド」と呼ばれています。

つみたてNISAの商品はすべてがノーロードファンドなので、購入時手数料を気にせずに選ぶことができます。一般NISAの商品は購入時手数料がかかるものとかからないものがあるため、購入時に確認しましょう。

保有中の手数料は、運用残高に対してかかる運用管理費用(信託報酬)です。保有中に少しずつ引かれていくため、特に長期投資をする場合は低いほうが望ましいです。

こちらはすべての投資信託にかかりますが、つみたてNISAの商品は運用管理費用(信託報酬)が一定以下に抑えられているので、低コスト商品も選びやすい制度になっています。

投資信託を売却する時にかかる手数料は信託財産留保額と呼ばれます。信託財産留保額がかからない投資信託もあるので、購入前に目論見書などで確認するといいでしょう。

資産運用を始めてよかったことは?新NISAにも興味はある?

NISAで資産運用を始めてよかったと実感する人は多いようです。2024年から始まる新NISAへの関心も高まっています。

資産運用を始めてよかったことは?

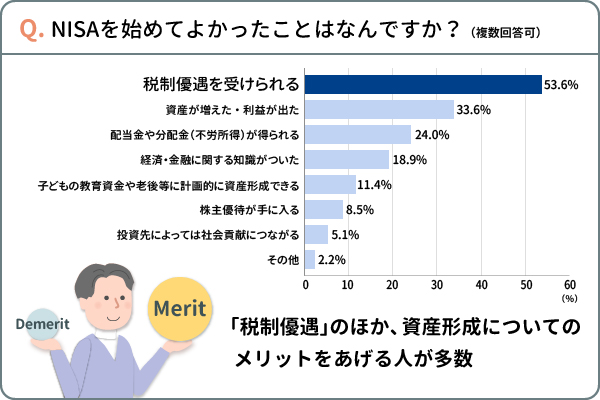

NISAで資産運用を始めてよかったことには、どんなものがあるのでしょうか。

NISA最大のメリットは、「税制優遇を受けられること」であるため、よかったこととして挙げている人が50%以上いました。

「資産が増えた・利益が出たこと」「配当金や分配金(不労所得)が得られること」といった資産形成についての利点を実感している人も多くいます。

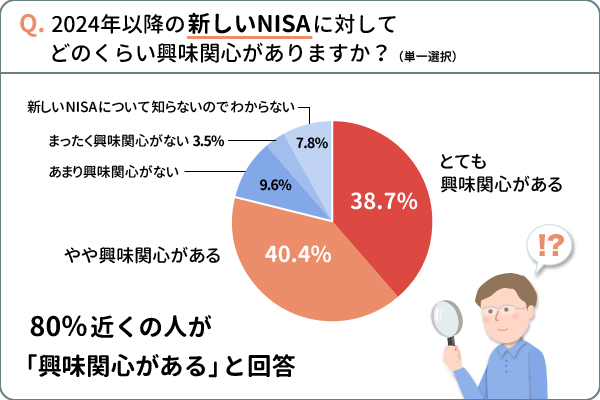

新NISAに興味はある?

現行NISAで投資できるのは2023年までで、2024年からは新NISAが始まります。新NISAについては、どのくらい関心を持たれているのでしょうか。

アンケートで聞いたところ、「とても興味関心がある」「やや興味関心がある」と答えた人は、およそ8割もいました。すでにNISAをしている人はメリットを実感しているためか、新NISAにも関心が高いようです。

また、「新NISAをきっかけに、投資額を増やしますか?」という質問に対しては、「増やす・増やしたい」と回答した人は半数近い48.6%でした。「増やさない」は7.2%だったため、多くの人が新NISAに期待していることが伺えます。

さらに、「新NISAをきっかけに追加で投資を考えているものはありますか?」に対しては、42.5%の人が投資信託、38.8%の人が株式と回答しています。

新NISAは年間投資枠が大幅に増えるため、積立金額の増額や追加投資することを検討している人が多いのかもしれません。

2024年から始まる新NISA制度のメリットと注意点

新NISAについて、現行NISAと比較しながらくわしく見ていきましょう。

現行NISAと新NISAの比較

新NISAは、一般NISAとつみたてNISAが1つの制度になり、大幅に利用しやすくなります。

| 2023年までのNISA | 2024年からのNISA | |||

|---|---|---|---|---|

| 勘定の呼称 | 一般NISA | つみたてNISA | 成長投資枠 | つみたて投資枠 |

| 制度期間 | 2023年まで | 2023年まで | 無期限 | |

| 非課税期間 | 最長5年間 | 最長20年間 | 無期限 | |

| 年間の 投資上限額 |

120万円 | 40万円 | 240万円 | 120万円 |

| 非課税保有限度額 (総枠) |

600万円 | 800万円 | 合計1,800万円(*1) 内、成長投資枠の上限は1,200万円 |

|

| 各勘定の併用 | 不可 ※ 年単位でいずれかの勘定のみ利用可能 |

可 ※ 同年に両勘定の同時利用可能 |

||

| 購入方法 | 一括・積立 | 積立 | 不変 | 不変 |

| 対象ファンド | 投資信託 (制限なし) |

つみたてNISA 専用ファンド |

投資信託 (制限あり)(*2) |

不変 |

- 残高を売却することで、売却をした翌年に非課税保有限度額(総枠)を再利用可能

- 次のすべての条件を満たすものが対象「①信託期間が20年以上または無期限であること、②高レバレッジ型でないこと、③毎月分配型でないこと」

現行制度の一般NISA部分(成長投資枠)とつみたてNISA部分(つみたて投資枠)の併用もできるので、より柔軟な運用ができるようになります。

アンケートの「新NISAのどこに最も興味関心がありますか?」の結果を見てみましょう。

| 「新NISAのどこに最も興味関心がありますか?」に対する回答 | 割合 |

|---|---|

| 一般NISAとつみたてNISAの併用が可能なこと | 32.0% |

| 年間の投資上限額が360万円になること | 26.7% |

| 非課税保有期間が無期限になること | 26.4% |

| 非課税保有限度額が最大1,800万円で新設されたこと | 13.4% |

| 成長投資枠で購入可能なファンドは長期投資運用に適したファンドに限られたこと | 1.3% |

「一般NISAとつみたてNISAの併用が可能なこと(32.0%)」が最も選ばれているため、両方を利用したいと考えている人が多くいるのではないでしょうか。

ほかには、投資上限額の増額(年間360万円まで)や、非課税期間が無制限になることに対する関心も高いようです。

非課税保有限度額が最大1,800万円に大幅に引き上げられたことも大きな変更です。くわしく見ていきましょう。

新NISAのメリットと注意点

新NISAについて、メリットと注意点を確認しましょう。

メリット

新NISAの主なメリットは、一般NISA部分の「成長投資枠」とつみたてNISA部分の「つみたて投資枠」の併用ができるようになったこと、NISA制度期間の無期限化、非課税期間の無期限化、非課税枠の拡大が挙げられます。

現行NISAでは、一般NISAとつみたてNISAを併用することができないため、どちらか一方を選ぶ必要がありました。ところが、新NISAは一般NISAが「成長投資枠」、つみたてNISAが「つみたて投資枠」に変更となり、併用できるようになります。

現行のつみたてNISAの利用者は非課税枠を利用した一括購入ができませんが、新NISAでは毎月の積立も一括での購入も両方できるようになります。

NISA制度期間は、現行NISAが2023年までですが、新NISAでは期限が撤廃され無期限化されます。非課税期間も無期限化され、2024年以降にNISAで購入した商品は、期間に縛られず非課税で保有できるようになります。

そして、非課税投資枠も大幅に拡充されます。年間の投資上限額は成長投資枠が一般NISAの2倍の240万円、つみたて投資枠がつみたてNISAの3倍の120万円となり、両方の枠を使って年間360万円まで非課税での投資が可能です。

また、非課税保有限度額は1,800万円(内、成長投資枠は1,200万円まで)に増え、2024年以降、NISA制度で購入した商品を売却した場合、非課税保有限度額が翌年以降復活し、再利用が可能になることも大きなメリットでしょう。

注意点

注意点は、現行NISAから新NISAへのロールオーバーができないことです。

ロールオーバーは一般NISAだけの仕組みで、5年間の非課税期間が終了した際に、翌年の非課税投資枠に保有商品を移し、さらに5年間運用できます。しかし、新NISAへのロールオーバーはできませんので、新たな投資で制度を活用しましょう。

なお、すでに現行の一般NISA・つみたてNISAを利用している場合や、2023年末までに一般NISA・つみたてNISAを開設した場合(2023年の非課税投資枠が設定されているもの)、2024年1月に新NISA(成長投資枠・つみたて投資枠)が自動的に設定されるため、手続不要で新NISAへスムーズに移行することができます。

まとめ

NISAは2種類あり、つみたてNISAは若い世代に、一般NISAは年配の世代に選ばれる傾向があります。いずれにしても税制優遇などのメリットを感じる人が多く、新NISAも利用を検討する価値があります。

新NISAは、一般NISAが「成長投資枠」、つみたてNISAが「つみたて投資枠」に変更になり、併用できるようになります。加えて、NISA制度期間が無期限化され、非課税期間も無期限になるなど、さらに利便性が向上します。

新NISAの非課税保有限度額(総枠)は1,800万円ですが、現行NISAを利用した2023年までの投資額は1,800万円には含まれません。例えば、2023年に一般NISAを始めて投資信託を120万円購入した場合、2023年から2027年までの5年間は1,800万円とは別に非課税で投資信託を保有できます。

非課税投資枠をより多く活用するために、現行NISAを早めに始めて新NISAに移行するのがおススメです。

執筆者:國村 功志(くにむら こうじ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、一種外務員資格

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、一種外務員資格

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

三菱UFJ銀行でNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2024年12月27日現在)