年金の受給開始年齢は何歳から?いつもらうとおトク?繰り上げ・繰り下げ受給も解説!

- 2025年11月26日

-

この記事はこんな方におススメ!

この記事はこんな方におススメ!

-

年金の種類や受給開始年齢を知りたい方

年金の種類や受給開始年齢を知りたい方

-

年金の繰り上げ・繰り下げを検討中の方

年金の繰り上げ・繰り下げを検討中の方

公的年金の受給開始は原則として65歳からですが、繰り上げによって受給の時期を早めたり、繰り下げによって遅らせたりすることも可能です。そのため、自分にとって最適な受給開始年齢が気になる方も多いでしょう。

この記事では、公的年金の受給年齢や受給要件について説明し、さらに繰り上げ受給や繰り下げ受給など受け取りがおトクになる時期について解説します。ご自身に最適な受給開始年齢を考え、将来のマネープランにお役立てください。

この記事では、公的年金の受給年齢や受給要件について説明し、さらに繰り上げ受給や繰り下げ受給など受け取りがおトクになる時期について解説します。ご自身に最適な受給開始年齢を考え、将来のマネープランにお役立てください。

目次

年金はいつから受給できる?種類も紹介

日本の公的年金は国民年金と厚生年金の2種類で構成されています。最初に、公的年金の種類と受給開始年齢について解説します。

公的年金は大きく2種類ある

日本の公的年金には国民年金(基礎年金)と厚生年金の2種類があり、2つの年金制度の関係は「2階建て」と呼ばれます。20歳以上60歳未満のすべての方が対象となる国民年金に、会社員・公務員には厚生年金が上乗せされる構造のためです。

国民年金と厚生年金の主な違いは、以下の表のとおりです。

| 国民年金(基礎年金) | 厚生年金 | |

|---|---|---|

| 加入対象 | 20歳以上60歳未満のすべての方 | 会社員、公務員など |

| 受給要件 | 保険料納付済期間と保険料免除期間などを合算した受給資格期間が10年以上ある | 老齢基礎年金の受給要件を満たす方に厚生年金の加入期間がある |

| 保険料(月額) | 定額(令和7年度は月額17,510円) | 給与に応じて(事業主と折半) |

| 主な給付 | 老齢基礎年金、障害基礎年金、遺族基礎年金 | 老齢厚生年金、障害厚生年金、遺族厚生年金 |

| 老齢年金の受給額 | 加入期間に応じて | 報酬額と加入期間に応じて |

| 受給開始年齢 | 原則65歳 | 原則65歳(生年月日によって60歳から64歳で受給できる方もいる) |

老齢基礎年金は65歳から受給できる

老齢基礎年金は、原則として65歳から受け取れますが、受け取るためには10年以上の受給資格期間が必要です。受給資格期間に含まれる期間は、以下のとおりです。

- 保険料納付済期間:国民年金保険料を払い込んだ期間と厚生年金保険(船員保険を含む)加入期間、各共済組合等の組合員期間

- 保険料免除期間 :国民年金保険料を免除・納付猶予された期間

- 合算対象期間 :海外在住など国民年金への加入が任意である期間において被保険者にならなかった期間

上記の保険料免除期間と合算対象期間は資格期間に含まれますが、年金額には反映されません。

65歳以降に受給資格を得た方は、その時点から老齢基礎年金を受け取ることができます。

令和7年度の年金額は昭和31年4月2日以後生まれの方の場合、年額831,700円(月額69,308円)です。昭和31年4月1日以前生まれの方の年金額は、年額829,300円(月額69,108円)です。

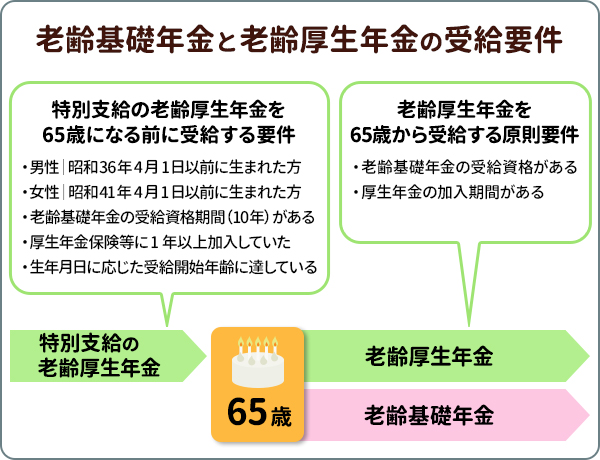

老齢厚生年金も65歳から受給するケースが多い

老齢厚生年金は、以下の要件を満たす方が原則として65歳から受給できます。

- 老齢基礎年金の受給資格があること

- 厚生年金の加入期間があること

老齢厚生年金は老齢基礎年金に上乗せして支給され、年金額は加入期間中の報酬額や加入期間によって計算される仕組みです。

特別支給の老齢厚生年金

一定の要件を満たす方は、65歳になる前に「特別支給の老齢厚生年金」を受け取ることができます。特別支給の老齢厚生年金の受給要件は、以下のとおりです。

- 男性の場合、昭和36年4月1日以前に生まれた方

- 女性の場合、昭和41年4月1日以前に生まれた方

- 老齢基礎年金の受給資格期間(10年)があること

- 厚生年金保険等に1年以上加入していたこと

- 生年月日に応じた受給開始年齢に達していること

特別支給の老齢厚生年金は生年月日と性別によって、それぞれ受給開始年齢が異なります。受給要件に該当する方は自分がいつから受け取れるのかを、「ねんきん定期便」などで事前に確認しておきましょう。

受給金額は受け取り時期によって変わる

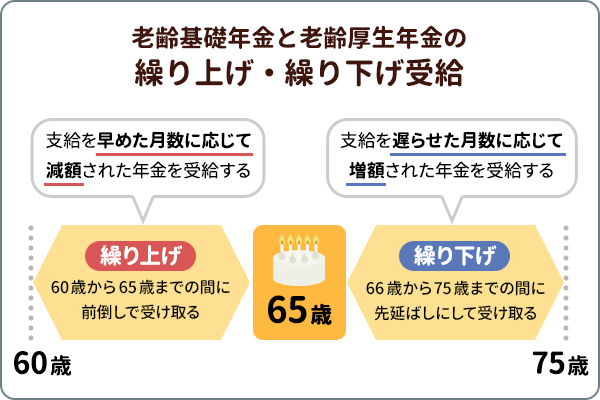

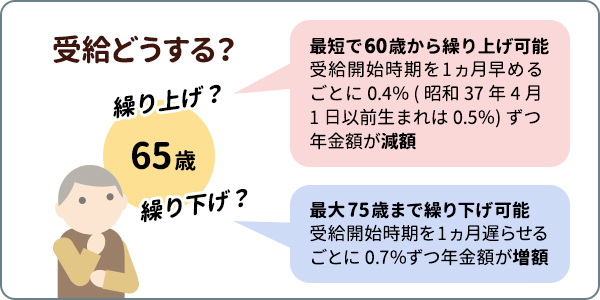

老齢基礎年金と老齢厚生年金は本来の受給開始年齢である65歳より前に受け取る繰り上げ受給と、66歳以降に受け取る繰り下げ受給が可能です。

繰り上げ受給とは、60歳から65歳までの間に年金を前倒しで受け取ることです。支給を早めた月数に応じて、減額された年金を受給します。

たとえば、65歳で受け取る予定の老齢基礎年金が年額831,700円(月額69,308円)の場合、60歳で繰り上げ受給すると年額632,092円(月額52,674円)と、24%減額されます。

一方、繰り下げ受給は66歳から75歳までの間に年金を先延ばしに受け取ることです。支給を遅らせた月数に応じて、増額された年金を受給します。

先ほどの例で、70歳まで繰り下げ受給すると年額1,181,014円(月額98,417円)と、42%増額されます。仮に75歳まで繰り下げると年額1,530,328円(月額127,527円)と、84%増額となります。

繰り上げ受給と繰り下げ受給のそれぞれのメリットやデメリットについて、次の章で詳しく見ていきましょう。

【支給を早める場合】年金の繰り上げ受給

公的年金は原則として65歳からの受け取りとなっていますが、手続きによって受給開始時期を早める繰り上げ受給も可能です。ここからは、公的年金の繰り上げ受給について解説します。

繰り上げ受給の概要

繰り上げ受給は、本来の受給開始年齢である65歳よりも早く年金を受け取りたい場合に選択できます。繰り上げは最短で60歳から可能で、受給開始時期を1ヵ月早めるごとに0.4%(昭和37年4月1日以前生まれは0.5%)ずつ年金額が減額されます。

国民年金と厚生年金を受給できる方が繰り上げ受給をする場合、どちらか一方だけという選択肢はありません。両方の年金が同時に繰り上げとなる点に注意しましょう。

繰り上げ受給の手続きは、希望する時期に請求書を年金事務所または年金相談センターへ提出します。申請した時点で繰り下げの減額率が決まり、翌月分から年金が支給されます。そのため、手続きの時期には注意しましょう。

繰り上げ受給のメリット

繰り上げ受給のメリットは、以下のとおりです。

メリット1 65歳より前に仕事を辞めても生活費に活用できる

メリット2 健康に不安がある方が、年金で医療費や生活費の一部を賄える

メリット3 自身のライフプランに合わせて、旅行や趣味など生活費の他に娯楽等にも活用できる

メリット2 健康に不安がある方が、年金で医療費や生活費の一部を賄える

メリット3 自身のライフプランに合わせて、旅行や趣味など生活費の他に娯楽等にも活用できる

公的年金を繰り上げ受給すると、毎月定額の収入を得られます。65歳になる前に失業や病気で収入が途絶えた場合でも、年金の繰り上げ受給によって生活費や医療費の一部をまかなえるでしょう。

また、自分の望むライフスタイルを実現するための資金に充てることも選択肢のひとつです。旅行や趣味など、健康なうちにやりたいことに年金を使えば、充実した時間を過ごせるでしょう。

繰り上げ受給のデメリット

繰り上げ受給には、以下のようなデメリットもあります。

デメリット1 国民年金の任意加入や保険料の追納ができない

デメリット2 一度手続きすると請求を取り下げられない

デメリット3 減額された年金額は生涯続く

デメリット2 一度手続きすると請求を取り下げられない

デメリット3 減額された年金額は生涯続く

公的年金の繰り上げ受給では申請時に決定された減額率が生涯続くため、受給総額が減少します。障害基礎年金や寡婦年金といった他の年金を受け取れなくなり、65歳までは遺族厚生年金との同時受給もできません。

また、繰り上げ期間中は国民年金の任意加入や保険料の追納ができないため、将来の年金額をふやす機会を逃してしまいます。

一度繰り上げ受給の手続きをすると、請求を取り下げることはできません。公的年金の繰り上げ受給はメリットだけでなくデメリットもよく考慮し、慎重に判断する必要があります。

【支給を遅らせる場合】年金の繰り下げ受給

公的年金は繰り上げだけでなく、66歳以降75歳までの間に繰り下げて受け取ることも可能です。ここからは公的年金の繰り下げ受給について解説します。

繰り下げ受給の概要

繰り下げ受給は、本来の受給開始年齢である65歳よりも遅く年金を受け取りたい場合に選択できます。繰り下げは最大75歳まで可能で、受給開始時期を1ヵ月遅らせるごとに0.7%ずつ年金額が増額されます。

ただし、昭和27年4月1日以前に生まれた方、または平成29年3月31日以前に老齢年金を受け取る権利が発生している方は、繰り下げの上限年齢は70歳までです。

繰り上げ受給と異なり、老齢基礎年金と老齢厚生年金のうち、どちらか一方のみの繰り下げも可能です。ただし、66歳になる前に遺族年金や障害年金を受ける権利がある場合、繰り下げ受給の申請ができません。例外として障害基礎年金のみ受給権がある方は、老齢厚生年金の繰り下げができます。

繰り下げ受給をしたい場合は、66歳以降で受給を開始したい時期に請求書を年金事務所または年金相談センターに提出します。

繰り下げ受給のメリット

公的年金の繰り下げ受給には、以下のようなメリットがあります。

メリット1 1回当たりの年金受給額がふえる

メリット2 長生きするほど年金を多く受け取れる

メリット3 国民年金・厚生年金を別々に繰り下げできる

メリット2 長生きするほど年金を多く受け取れる

メリット3 国民年金・厚生年金を別々に繰り下げできる

公的年金の繰り下げ受給は年8.4%(0.7%×12ヵ月)という高い増額率が適用され、一生涯にわたって増額された年金を受け取れます。

ただし、繰り下げ期間中は年金を受け取れないため、その間の生活費を確保するために十分な貯蓄を用意するか、働いて収入を得る必要があります。

繰り下げ受給では、いつから年金の受給を開始するかの判断が重要です。繰り下げによってどの程度年金額が増額するのかを事前に把握しておくと、将来の生活設計がより具体的になるでしょう。

繰り下げ受給のデメリット

繰り下げ受給には、以下のようなデメリットもあります。

デメリット1 早く亡くなると年金の受給総額が減るおそれがある

デメリット2 税金や社会保険料の負担がふえる

デメリット3 繰り下げ待機期間は加給年金や振替加算が受け取れない

デメリット2 税金や社会保険料の負担がふえる

デメリット3 繰り下げ待機期間は加給年金や振替加算が受け取れない

繰り下げ受給をした方が早期に亡くなった場合、年金の増額効果を得られず、受給総額が減ってしまう可能性があります。そのため、健康状態を考慮し、受給時期を慎重に検討する必要があります。

また、年金受給額がふえると所得税や住民税、社会保険料の負担も増加し、手取り金額が期待していたほどふえないおそれもあります。

さらに、加給年金や振替加算は繰り下げの増額対象外であり、繰り下げ期間中は受け取れません。

このように、公的年金の繰り下げ受給には将来の年金受給額や税金、健康状態など、さまざまな要素を考慮する必要があります。

\三菱UFJ銀行でお金をためる・ふやすには?/

\三菱UFJ銀行でお金をためる・ふやすには?/

年金はいつから受給するとおトク?

これまでの内容を踏まえ、ご自身にとって最適な年金の受給開始年齢が気になる方も多いでしょう。年金の受給開始年齢は健康状態や経済状態、ライフプランによってさまざまですが、繰り上げや繰り下げが適した、いくつかのケースを紹介します。

繰り上げ受給がおススメなケース

繰り上げ受給が適しているのは、以下のようなケースです。

働くことが難しく、貯蓄額も十分ではない

働くことが難しく、貯金額も十分ではない場合、年金の繰り上げ受給は生活費を確保するために有効な選択肢の1つです。繰り上げ受給によって年金額は減ってしまいますが、定期的な収入を得られるため、生活の安定につながります。

安定した仕事があれば、繰り上げずに将来の年金額をふやすほうが良いという考えもあります。しかし、それが難しい場合は、生活を維持するために繰り上げ受給を選択するのが現実的といえるでしょう。

早い段階で年金を受給し、趣味や娯楽を楽しみたい場合

年金の繰り上げ受給は早い段階で年金を受け取り、趣味や娯楽を楽しみたいと考える方にとって魅力的な選択肢です。繰り上げ受給を選択すれば65歳よりも最大5年早く、60歳から年金の受給が可能です。早く受け取った年金収入を旅行やスポーツといった趣味や娯楽に充て、充実した生活を送りたいと考える方は繰り上げ受給をするのも良いでしょう。

繰り下げ受給がおススメなケース

繰り下げ受給が適しているのは、以下のようなケースです。

65歳以降も働く場合

65歳以降も働いて就労で得た収入が十分にあれば、年金を繰り下げても生活に困らないと考えられます。そのような方は、年金の繰り下げ受給のメリットを享受しやすいでしょう。

しかし、厚生年金に加入して働く場合、在職老齢年金制度によって年金の一部または全額が支給停止になるケースに注意が必要です。在職老齢年金とは一定以上の賃金を得ている60歳以上の老齢厚生年金受給者を対象に、老齢厚生年金の一部または全部の支給を停止する仕組みです。さらに、支給停止になった部分は、繰り下げによる増額の対象外となります。

つまり、厚生年金を繰り下げ受給して65歳以降も働いた場合、在職老齢年金制度によって支給停止になった部分がある人は、その部分の増額は受けられないのです。

具体的には年金の基本月額と総報酬月額相当額の合計が月額51万円を超えると、その超過分の半額が支給停止の対象になります。ここでいう基本月額とは加給年金額を除いた老齢厚生年金(報酬比例部分)の月額、総報酬月額相当額は標準報酬月額と直近1年間の賞与を12で割った額の合計です。

支給停止額は以下の計算式で求められます。

支給停止額 =(基本月額 + 総報酬月額相当額 - 51万円)× 1/2

たとえば、基本月額15万円、総報酬月額相当額が32万円の場合、基本月額と総報酬月額相当額の合計が47万円となり、支給停止はありません。よって、基本月額の15万円が繰り下げ増額の対象となります。

基本月額15万円、総報酬月額相当額が42万円の場合、以下のように支給停止となります。

支給停止額:(15万円 + 42万円 - 51万円)× 1/2 = 3万円

この場合、繰り下げ増額の対象となるのは12万円(15万円 - 3万円)となります。

65歳以降も働いて厚生年金を繰り下げる方は、在職老齢年金制度も意識しながら働き方を考えてみるとよいでしょう。なお、老齢基礎年金は在職老齢年金制度の対象ではないため、全額が繰り下げ増額の対象となります。

2026(令和8)年4月、在職老齢年金の支給停止額は62万円に

平均寿命・健康寿命がのびる中で、働き続けることを希望する高齢者がふえており、また人材確保や技能継承等の観点から、高齢者の活躍を求める世の中のニーズも高まっています。

そういった背景もふまえ、働きながらより年金を受給しやすくなるように、2026(令和8)年4月から支給停止調整額が62万円に引き上げられます。

そういった背景もふまえ、働きながらより年金を受給しやすくなるように、2026(令和8)年4月から支給停止調整額が62万円に引き上げられます。

- 62万円は2026(令和8)年度までの賃金変動率に応じて、適宜改定されます。

働きたい人がより働きやすい仕組みとなりますので、ご自身の健康状態やライフプランと照らし合わせて、働く時間を考え直してみるのもよいでしょう。

受け取る老齢年金が少ない場合

老齢年金の受給額が少ない方は、繰り下げ受給による恩恵が大きいといえます。繰り下げによって増額された年金額は一生涯続くため、繰り下げの効果を実感しやすいでしょう。

たとえば、国民年金のみに加入する自営業者は、満額でも年間約83万円の受給です。この年金を5年間繰り下げて70歳から受け取る場合、年金額は42%増額されて年間約118万1,000円となります。

ただし、年金を受け取るまでの期間に生活のための安定した収入、またはまとまった貯蓄が必要です。

まとめ

年金の受給開始年齢は原則として65歳ですが、繰り上げや繰り下げなど受給開始の時期の選択が可能です。受給開始時期を変える場合にはそれぞれメリットとデメリットがありますので、現在の経済状況や健康状態、将来のライフプランなどを総合的に考慮し、慎重に決定する必要があります。

また、繰り上げや繰り下げ受給をする際には申請手続きが必要です。

制度概要や手続きに少しでも不安がある方は、年金ダイヤルまたは最寄りの年金事務所へご相談ください。

さらに、老後資金を確保する方法は、今回紹介した制度だけではありません。iDeCo(個人型確定拠出年金)や個人年金保険等があるため、自分に合った金融商品を選んで老後の資金計画に役立てるのはいかがでしょうか。

\もしものために、そなえませんか?/

執筆者:松田 聡子(まつだ さとこ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、DCアドバイザー

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、DCアドバイザー

- 記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

三菱UFJ銀行でiDeCo(イデコ)を始める

iDeCo(イデコ)は、加入者が掛金を積み立て、自身で選んだ商品で運用していくことで、原則60歳以降に受け取ることができる私的年金制度です。掛金額は月額5,000円から拠出限度額の範囲内で加入者が1,000円単位で自由に設定できます。必要なお手続きなど、くわしくは以下をご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

ご注意事項

iDeCoをお申し込みいただく前に、下記についてご確認ください。

- 原則、60歳まで引き出し(中途解約)ができません

- 脱退一時金を受け取れるのは一定の要件を満たす方に限られます。

- ご本人の判断で商品を選択し運用する自己責任の年金制度です

- 確定拠出年金制度では、ご加入されるご本人が自らのご判断で、商品を選択し運用を行いますので、運用結果によっては受取額が掛金総額を下回ることがあります。

- 当行から特定の運用商品の推奨はできません。

- 運用商品の主なリスクについて

- 預金は元本確保型の確定利回り商品です。預金は預金保険制度の対象となります。

- 当行のiDeCoで取り扱う保険は元本確保型商品です。ただし、運用商品を変更する目的で積立金を取り崩す場合は、市中金利と残存年数等に応じて解約控除が適用されるため、結果として受取金額が元本を下回る場合があります。

- 投資信託は価格変動商品です。預金ではなく、預金保険制度の対象ではありません。運用実績は市場環境等により変動し、元本保証はありません。また、当行でお取り扱いする投資信託は、投資者保護基金の対象ではありません。

- 預金、保険および投資信託は異なる商品であり、それぞれリスクの種類や大きさは異なります。

- 初回手続き時、運用時、給付時等で、各種手数料がかかります

- iDeCoには、初回手続き手数料・毎月の事務手数料・資産管理手数料・運営管理機関手数料・給付事務手数料等がかかります。

- 手数料は、加入者となられる方は毎月の掛金から、運用指図者となられる方は積立金から控除されます。年金でお受け取りになられる方は給付額から控除されます。

- 60歳になっても受け取れない場合があります

- 50歳以上60歳未満で加入した場合等、60歳時点で通算加入者等期間(*)が10年に満たない場合は、受給可能年齢が引き上げられます。

- 60歳以上で新規加入した場合、加入から5年経過後に受給可能となります。

- 通算加入者等期間は、iDeCoおよび企業型DCにおける加入者・運用指図者の期間の合算となります。

株式会社 三菱UFJ銀行

(2026年1月29日現在)