20代は収入の何割を貯めるべき?残りはどう使うのがベスト?

- 2020年10月21日

社会人となり毎月安定した収入を得られるようになっても、計画なしにお金を使ってしまうのは避けたいところです。考えておきたいのは、社会人らしいお金との付き合い方。近い将来を見据えた貯蓄や計画的な使い方を、社会人1年目の段階から身につけていくことが大切です。この記事では、20代の“有意義なお金の使い方”をまとめてみました。

目次

社会人1年目の初任給!みんなは何に使った?

ソニー生命保険株式会社が実施した「社会人1年目と2年目の意識調査2019」(就職してから1~2年の男女1,000人を対象)で、社会人2年目の対象者に初任給をどのように使ったかを尋ねたところ(複数回答)、「貯蓄に回す」が38.0%、次いで「生活費に充てる」が32.6%、「自分にちょっと良い物を買う」が29.6%との結果になりました。

また、「親への贈り物を買う」が26.8%、「親をご馳走につれていく」が22.4%と、初任給で親孝行した人も多いことが分かりました。

社会人1年目から貯蓄分を捻出して貯蓄体質に

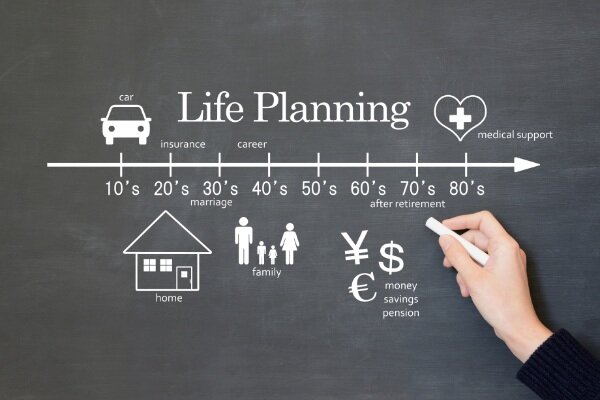

同調査によれば20~30代で、結婚や出産、車や住宅購入といったライフイベントを想定している人も多く、それを見据えて貯蓄に励もうと考えている人も多いようです。

近い将来お金がかかることを踏まえつつ、社会人1年目から貯蓄分を先取りする習慣を身につけて、貯蓄体質を身につけることが大切です。

毎月の給与から、どのくらい貯蓄に回す?

貯蓄の理想は、給与の20%と言われています。手取り額が20万円なら、4万円は貯蓄分にあてる計算です。「残った分を貯蓄に回そう」という考えでは、なかなか貯蓄できないもの。財形貯蓄や自動積立を活用して、自動的に貯蓄できるようにしておくことが重要です。

貯蓄した分は“ないもの”と考え、残りのお金でやりくりするクセを付けておくのが良いでしょう。

貯蓄用口座を用意して、“お金が出て行かない場所”を確保

給与が振り込まれる口座にお金を貯めようとすると、どれくらい貯蓄できているか把握しにくくなるので、貯蓄用口座を別に開設するのがベストです。貯蓄用口座からは引き出しをしないと決めて、期間や目標金額を決めて貯めていきましょう。

貯蓄分を差し引いた“残り80%”の使い方がポイント!

手取り給与から貯蓄分を差し引いた“残りの80%”をいかに価値ある使い方ができるかどうかが、20代を意義のある時間にできるかどうかの分かれ道と言えるでしょう。

金融投資で将来の資産形成を図ろう!

将来の資産を増やすため、また金融について学ぶため、金融投資をはじめてみましょう。「つみたてNISA」で投資信託を購入する、株式投資でさまざまな企業について学ぶ、老後に備えて「iDeCo(イデコ)」をはじめるなど、さまざまな方法があります。

元本が減る可能性がありますが投資についての基礎知識は、経済や企業の財務情報の理解にもつながるため、キャリアアップや転職にも役立つでしょう。

自己投資で自分磨きを図るのも◎

また、20代は自己投資に力を入れておきたいタイミング。資格を取得する、セミナーに参加する、本を読むなど、自分を高める自己投資は考え方や意識が柔軟な20代からはじめるのが効果的です。

自分の視野を広げるため、幅広い業界の人と会う機会を作ったり、海外旅行してみたりと、自己投資にはさまざまな方法がありますよ。これからのライフプランに応じた自己投資を検討してみましょう。

ボーナスをあてにしたマネープランを立てるのは危険!

ボーナスの支給額や支給の有無は企業によって異なるため、ボーナスありきで貯蓄計画を立てていると計画が立ち行かなくなることが考えられます。貯蓄はボーナス分を省いて考えておき、ボーナスが出たら通常分にプラスして貯蓄するのがいいでしょう。

頑張った自分へのご褒美も

資産形成に励もうと「ボーナスは全額貯蓄に回す!」と意気込んでいる人もいるかもしれませんが、頑張って働いた自分へのご褒美も大切。欲しかったアイテムを購入する、旅行を計画する、ちょっと贅沢な食事を楽しむなど、まとまったお金があるからこそできるお金の使い方も人生経験の1つですよ。

貯蓄分は確保しつつ、自分を豊かにするボーナスの使い方も検討してみましょう。

20代はお金の使い方を身につけるタイミング

学生時代と比べて安定した収入を得られる20代は、お金の使い方を身につけるベストタイミング。あるだけお金を使っていては、後悔することになりかねません。社会人1年目から貯蓄をスタートさせ、毎月少しずつでも貯めていくのが理想です。

20代からしっかりお金と向き合っておくことで、ライフステージが変化しても慌てない基盤を作ることができるはず。貯蓄の習慣を身につけ、意義のあるお金の使い方を実践していきましょう。

執筆者:株式会社ZUU

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

ご注意事項

iDeCoをお申し込みいただく前に、下記についてご確認ください。

- 原則、60歳まで引き出し(中途解約)ができません

- 脱退一時金を受け取れるのは一定の要件を満たす方に限られます。

- ご本人の判断で商品を選択し運用する自己責任の年金制度です

- 確定拠出年金制度では、ご加入されるご本人が自らのご判断で、商品を選択し運用を行いますので、運用結果によっては受取額が掛金総額を下回ることがあります。

- 当行から特定の運用商品の推奨はできません。

- 運用商品の主なリスクについて

- 預金は元本確保型の確定利回り商品です。預金は預金保険制度の対象となります。

- 当行のiDeCoで取り扱う保険は元本確保型商品です。ただし、運用商品を変更する目的で積立金を取り崩す場合は、市中金利と残存年数等に応じて解約控除が適用されるため、結果として受取金額が元本を下回る場合があります。

- 投資信託は価格変動商品です。預金ではなく、預金保険制度の対象ではありません。運用実績は市場環境等により変動し、元本保証はありません。また、当行でお取り扱いする投資信託は、投資者保護基金の対象ではありません。

- 預金、保険および投資信託は異なる商品であり、それぞれリスクの種類や大きさは異なります。

- 初回手続き時、運用時、給付時等で、各種手数料がかかります

- iDeCoには、初回手続き手数料・毎月の事務手数料・資産管理手数料・運営管理機関手数料・給付事務手数料等がかかります。

- 手数料は、加入者となられる方は毎月の掛金から、運用指図者となられる方は積立金から控除されます。年金でお受け取りになられる方は給付額から控除されます。

- 60歳になっても受け取れない場合があります

- 50歳以上60歳未満で加入した場合等、60歳時点で通算加入者等期間(*)が10年に満たない場合は、受給可能年齢が引き上げられます。

- 60歳以上で新規加入した場合、加入から5年経過後に受給可能となります。

- 通算加入者等期間は、iDeCoおよび企業型DCにおける加入者・運用指図者の期間の合算となります。

株式会社 三菱UFJ銀行

(2024年12月16日現在)