つみたて投資枠とは?成長投資枠との違いやメリット・デメリットまで徹底解説!

- 2025年9月30日

-

この記事はこんな方におススメ!

この記事はこんな方におススメ!

-

最近NISAが気になっている方

最近NISAが気になっている方

-

自分に合った投資方法を見つけたい方

自分に合った投資方法を見つけたい方

NISAのつみたて投資枠は、投資信託のつみたて投資で長期的な資産形成を目指す非課税投資枠です。この制度を利用することで、年間120万円までの投資から得た利益が非課税となります。

この記事では、NISAのつみたて投資枠の基礎知識やメリット・デメリット、金額変更などについてくわしく解説します。

- この記事では便宜上、2023年までのNISAを「一般NISA」、2023年までのつみたてNISAを「つみたてNISA」、2024年からの新制度を「NISA」と呼びます。

目次

NISAのつみたて投資枠とは

NISAのつみたて投資枠とは、長期・つみたて・分散投資による資産形成のための非課税投資枠です。最初につみたて投資枠の概要について見ていきましょう。

つみたて投資枠とは

つみたて投資枠は、2024年1月から始まったNISA制度で導入された非課税投資枠のひとつで、長期的かつ安定的な資産形成を支援する目的で設計されています。旧制度では、つみたてNISAと一般NISAのどちらかを選択する必要がありましたが、新制度ではつみたて投資枠と成長投資枠の2つが設けられ、両方を併用できるようになりました。

つみたて投資枠は、毎月など一定の間隔で任意の一定額を投資できる仕組みです。金融機関によって最少購入金額は異なりますが、毎月1,000円などの少額から始められる点が特徴です。この仕組みにより、まとまった資金がなくても無理のない範囲でつみたて投資を続けていくことができます。そのため、長期的にコツコツと資産形成をしたい方に適しているといえます。

つみたてNISAとの違い

つみたて投資枠は、つみたてNISAを引き継いだ投資枠です。ただし、年間投資枠の拡大をはじめ、制度が拡充されています。

つみたて投資枠では年間投資枠が、つみたてNISAの40万円から120万円へと3倍に拡大しました。また、非課税保有期間が20年から無期限となり、非課税保有限度額も800万円から1,800万円(成長投資枠と合算)と大幅に増加しています。

さらに、売却した分の投資枠を翌年以降に再利用できるようになり、制度自体も無期限化されました。これらの変更により、長期的な資産形成がより柔軟にできるようになったのです。

以下の表は、2023年までのつみたてNISAと2024年からのつみたて投資枠の主な違いを比較したものです。

<2023年までのつみたてNISAとの違い>

| 2023年までのつみたてNISA | 2024年からのつみたて投資枠 | |

|---|---|---|

| 年間の投資上限額 | 40万円 | 120万円 |

| 非課税保有限度額 | 800万円 | 1,800万円(成長投資枠との合計。うち、成長投資枠は1,200万円以内) |

| 非課税期間 | 20年間 | 無期限 |

| 制度の併用 | つみたてNISAと一般NISAのどちらかひとつを選択 | つみたて投資枠と成長投資枠の併用が可能 |

| 投資対象商品 | 長期のつみたて・分散投資に適した一定の投資信託(およびETF(*1)) | |

- 三菱UFJ銀行ではETFのお取り扱いはございません。

\つみたて投資枠はこんな方におススメ!/

\つみたて投資枠はこんな方におススメ!/

成長投資枠との違い

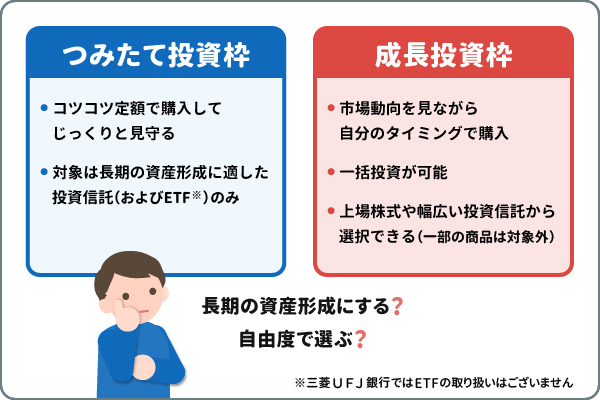

つみたて投資枠と成長投資枠は、投資方法や対象商品に大きな違いがあります。つみたて投資枠はつみたて投資に特化した投資枠で、長期の資産形成に適した投資信託(およびETF)のみが対象となっています。

一方、成長投資枠は投資方法の自由度が高く、つみたて投資だけでなく一括投資も可能です。また、投資対象商品も上場株式や幅広い投資信託から選択できるため、より柔軟に運用できます。ただし、成長投資枠では信託期間20年未満の商品や毎月分配型の投資信託など、一部の商品は対象外となっている点に注意が必要です。

以下の表は、つみたて投資枠と成長投資枠の主な違いを比較したものです。

<成長投資枠との違い>

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間の投資上限額 | 120万円 | 240万円 |

| 非課税保有限度額 | 1,800万円(うち、成長投資枠は1,200万円以内) | |

| 投資対象商品 | 長期のつみたて・分散投資に適した一定の投資信託(およびETF) | 上場株式・投資信託等(除外対象あり) |

| 購入方法 | つみたて投資のみ | 一括投資とつみたて投資の両方が可能 |

\成長投資枠はこんな方におススメ!/

\成長投資枠はこんな方におススメ!/

つみたて投資枠の対象商品

つみたて投資枠で購入できる商品は、金融庁が定めた基準を満たした投資信託やETF(*1)に限定されています。長期的な資産形成を支援する制度の趣旨に沿って、購入時手数料が無料で運用管理費用(*2)が低く設定された、低コスト商品のみが対象となっているのが特徴です。

ただし、投資対象は金融庁指定の商品に限られるため、成長投資枠で購入可能な国内外の上場株式や、より幅広い投資信託やETFは選択できないという制約があります。

対象商品は随時更新されており、最新の情報は金融庁のホームページで確認できます。

金融庁「つみたて投資枠対象商品」

https://www.fsa.go.jp/policy/nisa2/products/

https://www.fsa.go.jp/policy/nisa2/products/

- ETF:上場投資信託とも呼ばれ、株式と同じように取引所で売買できる投資信託の一種

- 運用管理費用:信託報酬とも呼ばれ、投資信託の運用や管理にかかる費用

つみたて投資枠のメリット・デメリット

つみたて投資枠で着実に運用していくには、事前にメリット・デメリットを確認しておく必要があります。それぞれについて解説します。

つみたて投資枠のメリット

つみたて投資枠には、以下のような特徴的なメリットがあります。

- 安定的な運用ができる

- 初心者にも始めやすい

- 運用に手間がかからない

- 低コストで運用できる

安定的な運用ができる

つみたて投資枠では定期的に一定額を投資する「ドル・コスト平均法」を活用できるため、市場の変動に左右されにくい長期的に安定した運用が期待できます。

ドル・コスト平均法とは、価格変動のある金融商品を定期的に一定額で購入し続ける投資手法です。

たとえば、毎月1万円ずつ投資する場合、1口1,000円のときは10口、1口2,000円のときは5口というように、価格変動に応じた数量(口数)を購入していきます。つまり、価格が低いときには多くの数量(口数)を購入でき、高いときには少ない数量(口数)を購入することで、購入単価の平準化が期待できます。

このように、投資のタイミングの分散によって平均購入単価を抑え、価格変動リスクを軽減する効果が期待できます。そのため、特に長期投資に適した手法といえるでしょう。

初心者にも始めやすい

つみたて投資枠の投資対象は金融庁が定めた基準を満たした投資信託やETFのみであるため、商品選びにあまり悩まずに取り組めます。また、毎月1,000円程度の少額投資も可能です。このような特徴から、商品選びに自信がなく、最初は少額から始めたい投資初心者に適しているといえます。

運用に手間がかからない

つみたて投資枠ではつみたて設定により毎月の入金や買い付けを自動化できるため、運用に手間がかかりません。買い付けのタイミングを考える必要もないため、忙しい方でも無理なく続けられます。

低コストで運用できる

つみたて投資枠の投資信託は、購入時手数料が無料で運用管理費用も低く抑えられています。低コストで運用できるため、長期的に収益性を高める効果を期待できます。

\メリットをさらに知りたい方はこちら/

\メリットをさらに知りたい方はこちら/

つみたて投資枠のデメリット

つみたて投資枠には、以下のようなデメリットがあることを理解しておく必要があります。

- 成長投資枠と比較して上限額が少ない

- 投資対象商品が限定されている

- つみたて購入のみで運用の自由度が低い

- 元本割れのリスクがある

成長投資枠と比較して上限額が少ない

つみたて投資枠では年間の投資上限額が120万円に設定されているため、毎月10万円のつみたてをすると上限に達してしまいます。そのため、余裕資金があり、資産をふやす意欲がある方にとっては物足りなく感じる可能性があります。より多くの資金を非課税で運用したい場合は、成長投資枠を併用すると良いでしょう。

投資対象商品が限定されている

つみたて投資枠で購入できる商品は、金融庁が定めた基準を満たした投資信託やETFに限定されています。上場株式や、幅広い種類の投資信託やETFに投資できません。つみたて投資枠で購入ができない種類の投資信託やETFに関心のある方は、成長投資枠の利用を考える必要があります。

つみたて購入のみで運用の自由度が低い

つみたて投資枠はつみたて投資に特化していて一括投資はできないため、運用の自由度は低いといえます。そのため、まとまった資金を一度に投資したい場合には適していません。また、長期的な資産形成を目的としており、短期での売買や値上がり益の獲得には向いていない仕組みです。

元本割れのリスクがある

つみたて投資枠の投資対象である投資信託やETFには値下がりの可能性もあるため、元本割れが生じるリスクがあります。

ただし、投資対象は金融庁の定めた投資信託とETFに限定されるため、長期的には安定した運用成果を期待できます。また、非課税保有期間が無期限であるため、一時的に元本割れを起こしても値上がりを待つことが可能です。

長期のつみたてを前提にした場合はあまり心配する必要はありませんが、投資信託やETFは値上がりも値下がりもすることを知っておきましょう。

つみたて投資枠の金額変更はいつでもできる?

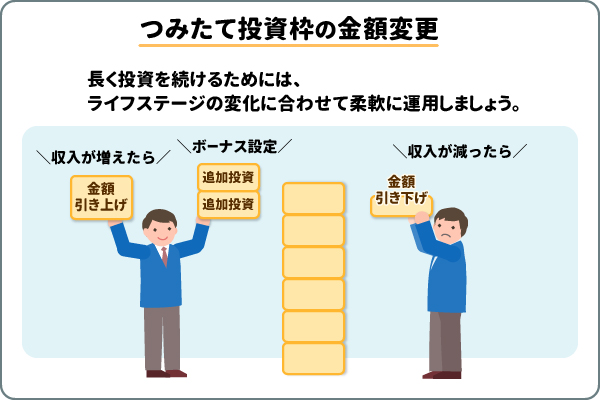

つみたて投資枠でのつみたて金額は、基本的にいつでも変更が可能です。しかし、ドル・コスト平均法の効果を最大限に活かすには、同じ金額を長期間継続して投資することが望ましいとされています。

とはいえ、生活環境の変化や資産形成の目標に応じて、つみたて金額の見直しが必要になる場合もあります。以下のようなケースでは、金額の変更を検討してみましょう。

家計の状況に変化があったとき

NISAに限らず、投資は余裕資金の範囲内で行うことが大切です。家計の状況に変化があったときにはつみたて金額の見直しも検討しましょう。

たとえば、予期せぬ出費が重なったり、収入が減少したりした場合は、つみたて金額の引き下げやつみたての一時停止を検討しましょう。家計が苦しい状況で無理に投資を続けると、かえって生活を圧迫されてしまいます。つみたて投資枠は、毎月1,000円程度の少額でのつみたてが可能です。

反対に、昇進や転職で収入が増加した場合や、支出の見直しなどで家計に余裕が生まれた場合には、つみたて金額の増額を検討してみましょう。

大切なのは、無理のない範囲で長く投資を続けることです。ライフステージの変化に合わせて柔軟に金額を調整していくと、長期的に安定した資産形成を期待できます。

臨時収入があったとき

ボーナスなどの臨時収入があり、年間の上限額120万円を有効活用したい場合、一時的な増額が可能です。

増額の方法は大きく分けて2つあります。ひとつは毎月のつみたて金額を引き上げる方法、もうひとつはボーナス月に合わせて年2回まで追加投資できるボーナス設定を利用する方法です(三菱UFJ銀行では、ボーナス設定は取扱いしておりません)。

ボーナス設定は特定の月に投資金額が集中するため、ドル・コスト平均法の効果が薄まる可能性があります。そのため、長期的な資産形成をめざす場合は、毎月のつみたて金額を均等に引き上げる方法がおススメです。

まとめ

つみたて投資枠は、長期的な資産形成を支援するために設計されたNISAの非課税投資枠です。少額から始められ、投資初心者でも継続しやすい特徴があり、定期的なつみたて投資により安定的な運用が期待できます。つみたて金額は家計の状況に応じて柔軟に変更できるため、ライフステージの変化にも対応しやすい仕組みです。

つみたて投資枠は長期投資を前提とした制度設計により、コツコツと少額から資産を育てたい方に特に適しています。将来に向けた資産形成の第一歩として、活用を検討してみてはいかがでしょうか。

執筆者:松田 聡子(まつだ さとこ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、DCアドバイザー、二種外務員資格

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、DCアドバイザー、二種外務員資格

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2025年9月30日現在)

(2025年9月30日現在)