NISAの始め方は?金融機関の選び方や注意点をわかりやすく解説!

- 2024年5月14日

- この記事では便宜上、2023年までのNISAをつみたてNISAと区別し「一般NISA」、2024年からの新制度を「NISA」と呼びます。

NISAとは?2023年までのNISAとの違い

NISAとは

2024年1月からは、それまでの制度内容を見直したNISAが始まりました。NISAの主な特徴は、非課税保有期間が無期限となり、年間の投資上限額が拡大された点です。

NISAのつみたて投資枠と成長投資枠の概要は以下のとおりです。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間の投資上限額 | 120万円 | 240万円 |

| 非課税期間 | 無期限 | |

| 非課税保有限度額 | 1,800万円 (内、成長投資枠の上限額は1,200万円)

|

|

| 口座開設期間 | 無期限化 | |

| 投資ファンド | つみたて投資枠対象ファンド (株式投資信託) |

株式投資信託(*1)のうち 一定の条件を満たすもの(*2) (制限あり) |

| 購入方法 | つみたて投資 | 一括投資またはつみたて投資 |

| 対象年齢 | 18歳以上 | |

- 三菱UFJ銀行では、株式投資信託のみを取り扱っています。

- 次のすべての条件を満たすもの「①信託期間が20年以上または無期限であること②デリバティブ取引を用いていないこと③毎月分配型でないこと」。

-

金融庁「NISAを知る」

https://www.fsa.go.jp/policy/nisa2/know/index.html

つみたて投資枠と成長投資枠はどう違う?

NISAの「つみたて投資枠」は、年間の投資上限額が120万円で、投資対象商品は金融庁が認めた長期・分散・積立投資に適した一定の投資信託です。

また、「成長投資枠」は、年間の投資上限額が240万円で、投資対象商品は上場株式や投資信託など、つみたて投資枠よりも対象商品は多くなります。

以上のように、つみたて投資枠と成長投資枠は年間の投資上限額と投資対象商品に違いがあります。

2023年までのNISAとの違い

2023年までのNISAには一般NISAとつみたてNISAがあり、この2つは併用ができなかったため、NISAで投資をする際はどちらか一方を選ぶ必要がありました。

また年間の投資上限額は、一般NISAは120万円、つみたてNISAは40万円と、新制度のNISAに比べ限られた範囲内でしか投資ができませんでした。

さらに非課税期間は、一般NISAは5年間、つみたてNISAは20年と期限がありました。

しかし、新制度のNISAになってからは年間の投資上限額が拡大され、非課税期間が無期限化されました。なおかつ新制度のNISAではつみたて投資枠と成長投資枠の併用が可能になったので、自身の方針に沿って投資をしやすくなっています。

ちなみに、2023年までのNISAと新制度のNISAは別口座となります。2023年までのNISAでの購入分は、NISAの非課税保有限度額(総枠)1,800万円とは別管理になります。

NISAの始め方

これからNISAを始めるときは、どのように手続きをするのでしょうか?ここでは、NISAの始め方を解説します。

NISAを始める際、2023年までのNISA口座がなければ新たに口座開設を

これまで2023年までのNISAを利用してきた場合、金融機関が自動的に新しいNISA口座を作ってくれます。そのため、旧制度のNISAの利用者は特に口座開設の手続きをする必要はありません。

銀行でNISAを始めるときは、普通預金口座と投資信託口座を開設します。また、証券会社ではNISAを始める際、証券総合口座を開設します。その後、マイナンバーカード等の提出などを経てNISA口座が開設されます。

NISA口座は1人につき1つまで。金融機関選びが大切

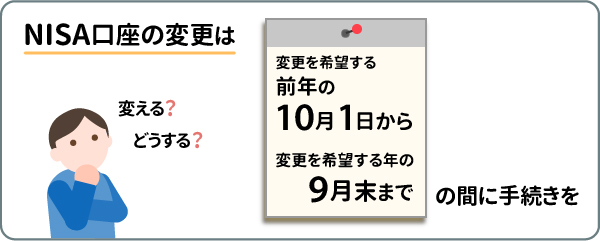

NISA口座は、1人につき1つの口座しか開設することができません。NISA口座を開設している金融機関の変更は可能ですが、年単位での変更となります。

ただし、利用中のNISA口座で一度でも取引をしたら、その年は金融機関の変更ができなくなるので注意が必要です。

このように、NISAは1つの金融機関でしか口座を持てないため、利用する金融機関選びが大切になります。

開設に必要な書類

- 非課税口座開設届出書(各金融機関に申し出て取得する)

- マイナンバー確認書類

(マイナンバーカード、マイナンバー通知カード、マイナンバー記載の住民票の写し) - 本人確認書類

(運転免許証、パスポート、健康保険証、住民票の写しなど)

2023年までのNISAの口座を持っている場合

2023年までのNISA口座を保有している場合、金融機関が新しいNISA口座を自動的に開設しているので、何も手続きする必要はありません。

2024年に入って一度でもNISAの投資をした場合、2024年中は金融機関の変更ができません。その場合は、2024年10月1日以降に金融機関の変更手続きをしましょう。ただし、この変更手続きによる金融機関の変更は2025年からとなります。

金融機関を選ぶ3つのポイント

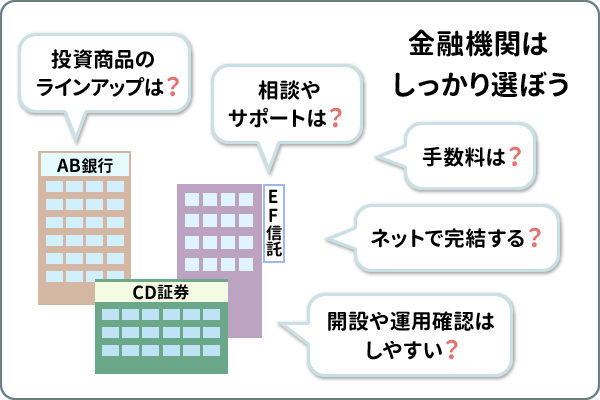

NISAを利用する金融機関選びは重要です。なぜなら、金融機関によってNISAの取扱商品が異なり、かかる手数料や受けられるサポートやサービスにも違いがあるからです。

NISAを始めるなら、自分が投資したい商品を扱い、自分の希望に合った金融機関を選びたいものです。そこで、ここでは金融機関の選び方をご紹介します。

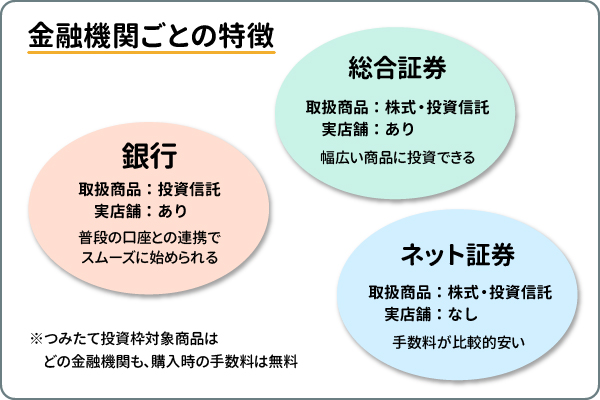

金融機関ごとの特徴を知って選ぶ

NISA口座を開設する金融機関を選ぶには、まず金融機関ごとの特徴を知っておくのが良いでしょう。

銀行

銀行でNISAを利用する際、投資対象となるのは投資信託です。銀行のなかには、ネット証券で販売上位銘柄となっている投資信託を取り扱っているところもあるので、ぜひチェックしてみましょう。

また、インターネットバンキングに力を入れている銀行では、初心者でも手軽に投資を始められるサービスが充実しています。なかでも普段使っている預金口座と紐づけてNISA口座を開設すれば、投資資金は自動的に引き落とされるので、手間がかからずスムーズにNISAを利用できるでしょう。さらに、Webでのサポート体制もあり、店頭窓口でも投資の相談ができるため、どのような商品に投資していいのかわからない投資初心者には向いているでしょう。

総合証券(店舗型証券)

株式や投資信託など、幅広くNISA対象商品を取り揃えているのが証券会社です。

なかでも、店舗を持つ総合証券は、店頭窓口で投資の相談ができるので、さまざまな商品に投資したい人には向いているといえるでしょう。

ネット証券

また、手続きから購入まですべてがネットで完結するため、自分で自由に商品を選びたい人には向いています。

ただし、つみたて投資枠対象商品はどの金融機関で購入しても、購入時手数料は無料です。また、実店舗がないため、いざというときの相談窓口やサポート体制などを確認しておく必要があるでしょう。

運用状況のわかりやすさで選ぶ

どの金融機関でも、ホームページでNISAの案内をしています。また、実店舗のある金融機関でも、ネット完結の手続きを導入しています。

そのため、金融機関のホームページを見て、口座開設の手順がわかりやすいか、また、商品の購入手順はわかりやすく記載されているかを見極める必要があるでしょう。

相談のしやすさなどサポートの充実度で選ぶ

初めてNISAで投資をする人は、口座開設の手続きや商品の選び方など、わからないことが多々出てくるかもしれません。

そんな場合にそなえて、相談窓口やサポート体制が充実しているかどうかも金融機関を選ぶ際のチェックポイントになります。

実店舗のないネット証券でも、Web上のチャットで相談できるところや、電話によるサポート体制を設けているところがあります。

NISAを始める際の注意点

NISAを始めるにあたって、注意しておきたい点があります。

つみたて投資枠と成長投資枠の併用は、1つの金融機関内での扱いとなる

NISAのつみたて投資枠と成長投資枠は併用することができます。

あくまでも、NISAの取引は1人につき1つの金融機関に限る点は留意しておきましょう。

配当金の受け取りには手続きが必要

- 三菱UFJ銀行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

元本割れのリスクがある

NISAでは、投資信託や株式など日々価額が変動する商品が対象となっているため、場合によって元本割れする可能性があります。

社会情勢や投資先企業の経営状況などによっては、自分の投資する商品が元本割れすることがある点は留意しておきましょう。

2023年までのNISAからのロールオーバーは不可

2023年までのNISAで投資をしている場合、旧制度のNISA口座で保有している商品は新制度のNISA口座へロールオーバーすることができません。

まとめ

NISAは、NISA口座内で購入した金融商品から得られる利益が非課税になる制度です。2024年1月からは旧制度のNISAを制度改正したNISAが始まりました。

NISAは非課税保有期間が無期限となり、年間の投資上限額が拡大されました。また、つみたて投資枠と成長投資枠の2つの非課税枠があり、これらは併用することができます。

NISAでは「つみたて投資枠」で積立投資をして、さらに長期にわたって分散投資を続ければリスクの軽減も期待できます。

2023年までのNISA口座を開設していた場合、金融機関が自動的に新しいNISAの口座を作ってくれます。

しかし、初めてNISAで投資をする場合は、金融機関でNISA口座を開設する必要があります。

NISA口座は1人につき1口座しか開設できないため、金融機関選びが大切です。Webサイトの案内や運用状況のわかりやすさを確認し、サポート体制が充実しているかどうかを見極めましょう。

また、自分が投資したい商品を扱っている金融機関を選び、無理のない範囲で投資を始めてみてはいかがでしょうか。

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でNISAを始める方法

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

(2024年5月14日現在)