NISAの手数料はいくらかかる?つみたてNISAとの変更点は?運用管理費用などわかりやすく解説!

- 2025年7月31日

2024年1月から新NISAが始まりました。

新NISAは2023年までの一般NISAやつみたてNISAと同じく、投資で得られた利益が非課税になる、少額投資非課税制度です。

一般的な投資には一定の手数料がかかるものですが、新NISAでも手数料はかかるのでしょうか。この記事では新NISAの手数料(費用)の種類と引かれるタイミングについて解説します。

- この記事では、旧制度の「一般NISA」「つみたてNISA」と区別するために、2024年1月から始まった新制度を「新NISA」と呼びます。

目次

新NISAとは?

新NISAは、2023年までの一般NISAとつみたてNISAの制度改正により、2024年1月から始まった新制度で、「つみたて投資枠」と「成長投資枠」の2つの投資枠が設定されています。どちらの枠も併用が可能となり、さらに口座開設期間と非課税期間が無期限になるなど、より使いやすい制度に生まれ変わりました。

また、年間投資枠が拡大され、自分のペースに合わせた投資がしやすくなっています。

新NISAのメリットとは

新NISAの大きなメリットといえば、非課税で運用できる点です。

新NISAは、成長投資枠では年間240万円、つみたて投資枠では年間120万円まで非課税で運用できます。通常、運用で得た利益には、20.315%の税金がかかりますが、新NISAではかかりません。利益が丸ごと手元に残るので、非常におトクな制度です。

また、非課税期間が無期限となったこともメリットの1つといえるでしょう。期限を気にせず投資ができるので、管理がしやすくなったのではないでしょうか。

さらに、新NISAは売却した分が再利用できるようになりました。非課税保有限度額(総枠1,800万円、うち成長投資枠は1,200万円まで)と年間投資枠360万円の範囲内であれば、売却した枠を再利用した投資が可能になります。

ただし、枠を再利用できるのは、売却した翌年以降になるので注意しましょう。

\メリットをさらに知りたい方はこちら/

\メリットをさらに知りたい方はこちら/

新NISAでかかる費用とは?

新NISAで取り扱う商品を購入する際、通常の金融商品と同様に手数料がかかります。

ただ、購入時手数料のようにつみたて投資枠ではかからないものもあれば、投資信託や株式ならではの手数料もあります。

では、新NISAではどのような手数料がかかるのか見ていきましょう。

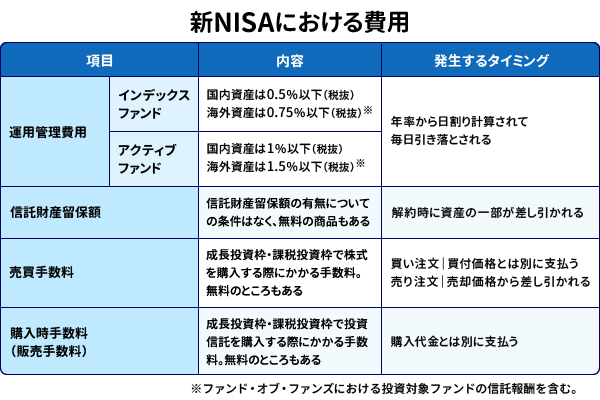

1.運用管理費用

「運用管理費用」は信託報酬ともいいますが、それぞれの投資信託に設定されている費用です。

新NISAではつみたて投資枠、成長投資枠のいずれも、投資信託を保有している間、運用管理費用がかかります。

投資信託では、投資信託財産から、販売する会社、信託財産を管理・運用する信託銀行、運用の指示を出す運用会社に、運用・管理の対価として費用が支払われます。

投資家は、運用管理費用を支払うことで、間接的にその費用を負担していることになります。運用管理費用は、保有する信託財産の純資産総額に対し、何%という料率で決められています。

たとえば、つみたて投資枠の場合、運用管理費用は一定水準以下に限定されています。具体的には、旧制度のつみたてNISAと同様に、日経平均株価などの株価指数に連動する運用を目指すインデックスファンドの場合、国内資産は0.5%以下(税抜)、海外資産は0.75%以下(税抜)と定められています(*)。

また、株価指数を上回る運用を目指すアクティブファンドの場合、国内資産は1%以下(税抜)、海外資産は1.5%以下(税抜)と定められています(*)。

また、株価指数を上回る運用を目指すアクティブファンドの場合、国内資産は1%以下(税抜)、海外資産は1.5%以下(税抜)と定められています(*)。

- ファンド・オブ・ファンズにおける投資対象ファンドの信託報酬を含む。

2.信託財産留保額

「信託財産留保額」とは、投資信託を解約する際、発生する費用です。投資信託は株式や債券などで運用されているため、現金に換金する際にさまざまなコストが生じます。

その費用で母体である投資信託の財産が減ってほかの投資家に迷惑をかけないよう、解約する人が少しお金を置いていくという意味合いのものです。金融庁が定める新NISA対象の投資信託の条件のなかには、信託財産留保額の有無についての条件はありませんが、無料で設定されている商品も多くあります。

3.売買手数料

株式を購入、売却するときには「売買手数料」がかかります。

新NISAの成長投資枠で株式を購入する際でも売買手数料がかかりますが、金融機関によっては新NISAにおける売買手数料を無料としているところがあります。

4.購入時手数料(販売手数料)

通常、成長投資枠・課税投資枠で投資信託を購入する際は「購入時手数料」がかかります。

ただし、ノーロードの投資信託を選択すれば、購入時手数料はかかりません。

また、新NISAのつみたて投資枠ではノーロードの商品が対象になっているので、購入時手数料は0円となります。

\初心者でもカンタンにはじめられる!/

\初心者でもカンタンにはじめられる!/

新NISAの運用管理費用はいつ・どのように引かれるのか

運用管理費用・信託財産留保額は、投資信託財産(投資して保有している資産)や解約代金から差し引かれるため、投資家が別途支払う必要はありません。

しかし、手数料によっては差し引かれるタイミングが異なりますので、ひとつずつ見ていきましょう。

運用管理費用は毎日差し引かれる

投資信託の運用管理費用は、保有する純資産総額から毎日差し引かれます。運用管理費用は年率で、毎日引き落とされる金額は日割り計算されたものとなります。

信託財産留保額は解約時に差し引かれる

信託財産留保額は解約時にかかる費用です。解約した際、資産の一部から差し引かれる形です。

成長投資枠で株式を売買する際の売買手数料

新NISAの成長投資枠で株式を購入する際、株式の買付価格に加えて売買手数料を支払います。

また、売り注文の際は売却価格から売買手数料が差し引かれます。

ただ、金融機関によっては売買手数料を無料にしているところもあります。

成長投資枠で投資信託を購入する際の購入時手数料

新NISAの成長投資枠で投資信託を購入すると、購入代金に加えて購入時手数料を支払います。

ただ、購入する投資信託がノーロードの商品の場合、購入時手数料はかかりません。

また、つみたて投資枠で購入できる投資信託はすべてノーロードの商品なので、購入時手数料は不要です。

\成長投資枠はこんな方におススメ!/

\成長投資枠はこんな方におススメ!/

運用管理費用に気をつける

新NISAで投資信託を買う際、特に気をつけたい費用は運用管理費用です。毎日資産から差し引かれるものなので、10年、20年という長期運用においては、たとえわずかな料率の差でも、資産形成に与える影響は大きくなります。

投資信託を選ぶ際は、運用管理費用をしっかりチェックするようにしましょう。運用管理費用は、金融機関のホームページや、商品の目論見書、運用報告書などで確認できます。

できるだけ、運用管理費用の安い商品を選ぶ

運用管理費用が安いと、「運用成績もそれなりなのでは?」と思ってしまうかもしれませんが、あまり関係がありません。

投資信託には、「インデックスファンド」と「アクティブファンド」というカテゴリがあり、このうち「インデックスファンド」と呼ばれる投資信託は、日経平均株価やTOPIXなどの指数と連動するタイプの投資信託です。指数に連動させれば良いため、運用会社もそれほど運用の指示が大変ではなく、運用管理費用が比較的安く押さえられているのが特徴となっています。

一方、「アクティブファンド」は、指数より上の運用を目指す投資信託で、こちらは運用管理費用が高めです。ただし、あくまでも指数より上の運用を目指すというもので、約束されるわけではありません。

運用管理費用が高いと、それ以上の運用ができない限り、資産はマイナスになってしまいますので、できるだけ運用管理費用の安いインデックスファンドを選んでおくのがおススメです。

新NISAのつみたて投資枠には、運用管理費用の安いインデックスファンドが多数ラインナップされています。金融機関の取り扱いを見て選ぶようにしましょう。

新NISAを始めるメリットとは

新NISAのつみたて投資枠の対象となる投資信託は、購入時手数料が無料(ノーロード)のものに限られています。

つみたて投資枠では手数料を抑えられますが、成長投資枠を利用すると手数料かかる場合があるかもしれません。

とはいえ、多少の手数料がかかったとしても、新NISAでは非課税という最大のメリットを得られる点は見逃せません。

また、新NISAを利用すれば、次のようなメリットも得られます。

長期運用に適した商品を選びやすい

新NISAのつみたて投資枠で販売できる投資信託・ETF(上場投資信託)の商品は、金融庁の定めた基準をクリアしたものだけです。低コストで長期運用に適した商品に絞られていますので、初心者でも安心して選ぶことができます。

iDeCoと異なりいつでも売却できる

新NISAは、非課税期間が無期限なので、長期運用で資産を成長させるのがおススメですが、必要があれば売却して現金化することもできます。

そもそもほとんどの投資商品は、いつでも売却できるものですが、同じ非課税の積み立て制度であるiDeCoと比べると、この点はメリットともいえます。また、指定された商品のなかであれば、積み立てる商品や金額の変更も自由です。

これから運用を始めたいという方は、メリットの多い新NISAを利用してみてはいかがでしょうか?

\メリットをさらに知りたい方はこちら/

\メリットをさらに知りたい方はこちら/

まとめ

新NISAでかかる費用のうち、特に注目したいのは、つみたてNISAと同様に、運用管理費用と信託財産留保額の2つです。

購入時手数料や売買手数料は商品および金融機関によっては無料のところもあります。しかし、投資信託を購入する場合、運用管理費用と信託財産留保額の負担が必要になります。

信託財産留保額は無料の商品もありますが、運用管理費用は保有する資産から毎日差し引かれるため、わずかな料率の差でも、長い年月では大きな差になります。

投資のコストをできるだけ抑えたいという方は、運用管理費用の低い銘柄を選ぶことがポイントです。運用管理費用は金融機関のウェブサイトに記載されていますので、必ず確認するようにしましょう。

執筆者:前佛 朋子(ぜんぶつ ともこ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2025年7月31日現在)