【投資初心者向け】何からはじめる?投資の種類やポイントを解説!

- 2025年9月30日

投資をはじめてみたいけれど、株式投資や投資信託など種類が多すぎて何から手をつけて良いかわからない方も多いのではないでしょうか。

この記事では、代表的な投資商品やサービスの特徴と、初心者におススメの投資方法を紹介します。

目次

投資とは

将来に向けての資産形成の方法には、「預金」と「投資」の2つの方法があります。

預金とは、銀行や信用金庫などの金融機関にお金を預けることを指します。これに対し投資とは株式や投資信託の購入のように、利益を期待してお金を出すことです。

投資によって得られる収益の種類

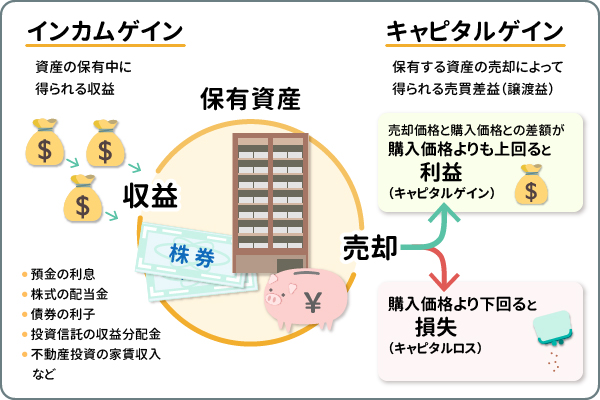

投資によって得られる収益には、「インカムゲイン」と「キャピタルゲイン」の2種類があります。

インカムゲイン

インカムゲインとは、資産の保有中に得られる収益を指します。インカムゲインに該当する投資の収益には、以下のような種類があります。

- 株式の配当金

- 債券の利子

- 投資信託の収益分配金

- 不動産投資の家賃収入

キャピタルゲイン

インカムゲインに対し、保有する資産の売却によって得られる売買差益(譲渡益)をキャピタルゲインといいます。株式や土地が買ったときよりも値上がりした場合、売却価格と購入価格との差額がキャピタルゲインです。

たとえば、100万円で購入した株式を110万円で売却した場合、10万円がキャピタルゲインとなります(手数料や税金を考慮しません)。

キャピタルゲインと反対に売却価格が購入価格を下回る場合には、キャピタルロスという損失が発生します。

代表的な投資の種類

投資商品にはさまざまな種類があり、それぞれの特徴や取扱う金融機関が異なります。ここでは、代表的な10種類の投資商品やサービスをご紹介します。

【銀行で取扱う、代表的な投資商品】

- 投資信託(NISA)

- 外貨預金

- 生命保険

- 個人型確定拠出年金(iDeCo)

- 国債

- ファンドラップ

【銀行で取扱いがない、代表的な投資の種類】

- 株式投資

- FX(外国為替証拠金取引)

- 暗号資産(仮想通貨)

- ETF(上場投資信託)

銀行で取扱う、代表的な投資商品

ここでは、銀行で取扱う代表的な投資商品やサービスを紹介します。

投資信託(NISA)

投資信託とは、投資家から集めた資金を専門家が株式や債券に分散投資し、その成果を分配する金融商品です。

自分で金融商品を買い付けるには、銘柄選びや売買のタイミングの判断といった知識が必要です。投資信託は専門家に運用を任せられるので、初心者でも気軽に取り組めます。

NISA(少額投資非課税制度)口座で投資信託を購入すると、分配金や売却益に税金がかかりません。投資信託を買うなら、まずはNISAを利用すると良いでしょう。

\初心者でもカンタンにはじめられる!/

\初心者でもカンタンにはじめられる!/

外貨預金

外貨預金とは、日本円ではなく米ドルや豪ドルのような外国の通貨で預金する商品です。一般的に外貨預金の利息は日本円より高い傾向にあるため、円預金より高利回りを期待できます。

外貨預金は為替変動の影響を受け、預け入れのときより円安になれば為替差益を得られます。反対に円高になれば為替差損が発生する仕組みです。

外貨預金は、預け入れた金融機関が破たんしたときに、預金保険の対象外となる点に注意が必要です。

生命保険

生命保険には保険料が掛け捨てにならずに、解約返戻金や満期返戻金などを受け取れる貯蓄型の商品もあります。貯蓄型の保険商品は途中で解約したときには解約返戻金を、満期を迎えたときには満期保険金を受け取れます。

貯蓄型の生命保険には終身保険、養老保険、学資保険、個人年金保険などがあります。

個人型確定拠出年金(iDeCo)

個人型確定拠出年金(iDeCo)は、加入者が老後に向けて毎月一定額を積み立て、原則60歳以降に老齢給付金を受け取る私的年金制度です。iDeCoは掛金を加入者自身が運用し、資産形成をしていく仕組みです。

\もっと知りたい方はこちら!/

\もっと知りたい方はこちら!/

国債

国債とは国が発行する債券です。債券とは企業や団体が投資家からお金を借り入れたときに発行する、借用証書にあたる有価証券です。元本と利子の支払いを国が約束する、安全性の高い投資商品といえます。

銀行で取扱う国債には「個人向け国債」と「新窓販国債(新型窓口販売方式)」の2種類があり、このうち個人向け国債は証券会社や銀行、信託銀行、信用金庫など多くの金融機関が取扱っています。

個人向け国債は1万円から購入でき、最低金利が保証されていて、中途換金時にも元本割れしません。満期によって3年(固定金利)、5年(固定金利)、10年(変動金利)の3つの商品があります。

ファンドラップ

ファンドラップとは投資家が金融機関と投資一任契約を結び、資産の運用・管理を金融機関に任せる金融サービスです。投資一任契約とは投資家が金融機関のような投資運用業者に投資判断の一部または全部を一任し、その投資判断による売買等権限を委任する契約です。

ファンドラップではそのサービスの対価として投資顧問報酬や口座管理料(名称は金融機関ごとに異なります)がかかります。また、最低契約金額は他の商品と比べて高く、300万円から500万円程度が一般的です。

銀行で取扱いがない、代表的な投資商品

次に銀行で取扱いがない、代表的な投資商品について解説します。投資商品にはさまざまな種類があり、他にも個人向け社債、純金積立、先物取引などがあります。ここでは代表的なものを紹介しますが、他の投資商品に興味がある方はぜひチェックしてみてください。

株式投資

株式投資とは株式会社が発行する株式を購入して、値上がり益や配当金を得る投資です。市場に上場している株式の株価は、企業の業績や景気によって変動します。購入時より株価が上昇したタイミングで売却できると、売却益を得られます。

また、企業が株主に支払う配当金も、株式投資の収益の一種です。株式投資は預金に比べて高い収益を期待できる反面、株価が大きく値下がりするおそれのある点に注意が必要です。

FX(外国為替証拠金取引)

FXとは、異なる2つの通貨を売買して収益を得る投資です。FXの大きな特徴は「レバレッジ」という仕組みで、証拠金の差し入れによって取引金額より大きな投資ができる点です。

資金効率に優れている反面、証拠金以上の損失を被るおそれがあります。

資金効率に優れている反面、証拠金以上の損失を被るおそれがあります。

暗号資産(仮想通貨)

暗号資産とはインターネット上でやり取りされる、通貨のような機能を持つ電子データです。代表的なものにビットコインやイーサリアムなどがあります。暗号資産は中央銀行や政府によって管理される法定通貨とは異なるため、その価値は保証されていません。暗号資産は高い値上がり益を期待できる反面、価格が非常に変動しやすい点や、暗号資産交換業者が破たんしても補償を受けられないおそれがある点に注意が必要です。

ETF(上場投資信託)

ETF(上場投資信託)はTOPIXや日経平均株価などの指数に連動する特徴を持つ投資信託で、証券取引所に上場しています。ETFは市場が開いている間、その時々の価格での売買が可能です。また、一般的にETFと投資信託の運用管理費用は、ETFのほうが低めです。

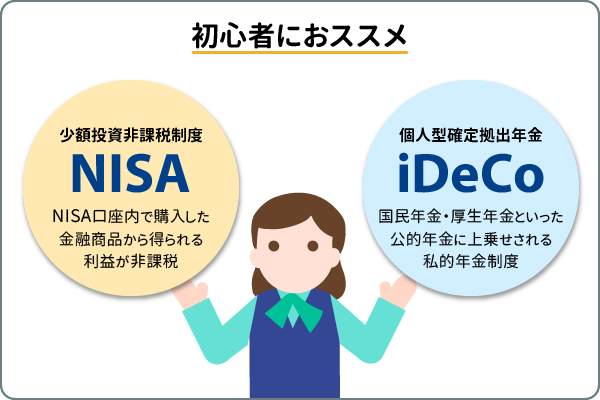

初心者の方におススメな投資方法

投資に興味があるけれども何からはじめればいいかわからないという方には、NISAやiDeCoといった制度の活用がおススメです。それぞれの制度の特徴やメリットを解説します。

NISA(少額投資非課税制度)とは

NISA(少額投資非課税制度)とは、NISA口座内で購入した金融商品から得られる利益が非課税になる制度です。通常、株式や投資信託の売買で得た利益や受け取った配当金・分配金には約20%の税金がかかります。しかし、NISA口座から発生した利益には税金がかからず、全額を受け取れます。

NISAは2024年1月から旧制度の「一般NISA」と「つみたてNISA」が一本化され、新しい制度になりました。新NISAでは一般NISAが成長投資枠に、つみたてNISAがつみたて投資枠になり、それぞれの併用が可能です。また、旧制度は非課税期間が限定されていましたが、新NISAは無期限化されました。

以下の表は、成長投資枠とつみたて投資枠の主な特徴を比較したものです。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間の投資上限額 | 120万円 | 240万円 |

| 非課税期間 | 無期限 | |

| 非課税保有限度額 | 1,800万円(内、成長投資枠の上限額は1,200万円) ※ 売却して空いた非課税枠の翌年以降の再利用が可能 |

|

| 投資対象商品 | つみたて投資枠対象ファンド (株式投資信託) |

上場株式・投資信託等(*) (制限あり) |

| 購入方法 | つみたて投資 | 一括投資またはつみたて投資 |

- 次のすべての条件を満たすもの「①信託期間が20年以上または無期限であること②デリバティブ取引を用いていないこと③毎月分配型でないこと」。

新NISAでは、つみたて投資枠と成長投資枠で年間合計360万円もの非課税投資が可能です。ただし、投資上限額が大きいからといって全額を使い切る必要はありません。余裕資金のないときは少額で、まとまったお金を投資したいときは上限額いっぱいにというような使い分けができます。

また、NISAは資産の引き出し(売却)が自由にでき、引き出して(売却して)空いた非課税枠を再利用できます。たとえば、買付額1,000万円分の資産を持つ人の残りの非課税枠は800万円です。しかし、買付額で500万円分を売却するとその分の非課税枠が復活し、翌年以降に1,300万円まで投資できるようになります。

そのため、教育資金や老後資金の多くをNISAで準備できるでしょう。

\初心者でもカンタンにはじめられる!/

\初心者でもカンタンにはじめられる!/

iDeCo(個人型確定拠出年金)とは

iDeCo(個人型確定拠出年金)とは、国民年金・厚生年金といった公的年金に上乗せされる私的年金制度です。掛金額は加入資格によって上限が異なり、月額5,000円から1,000円単位で設定できます。

iDeCoには、以下のような特徴があります。

- 加入者は税制優遇を受けられる

- 掛金は加入者が自分で運用する

- 60歳になるまで資産の引き出しができない

- 国民年金基金連合会や金融期間への手数料がかかる

- 受け取り方法を選べる

iDeCoの加入者が受けられる税制優遇とは、以下の3つです。

- 掛金が全額所得控除の対象となり、所得税と住民税が軽減される

- 運用益が非課税で再投資される

- 受け取り時にも所得控除の対象になる

iDeCoの投資対象には、定期預金のような「元本確保」商品と投資信託があります。投資信託を選んだ場合、毎月の掛金で加入者が選んだ銘柄を買い付けるため、「長期・分散・積立」によるリスク軽減が期待できます。また、加入者に提供される運用商品は、1金融機関あたり35本までが上限です。そのため、初心者でも商品を選びやすくなっています。

\もっと知りたい方はこちら!/

\もっと知りたい方はこちら!/

はじめて投資をする際の注意点

投資にはリスクがともないます。そのため、投資をはじめるにあたっては、以下の3つの視点が大切です。

- 余剰資金で少額からスタートする

- 資産は銘柄(商品)・地域・時間の分散をする

- 自分で勉強して、正しい情報を見極める

それぞれについて、くわしく解説します。

余剰資金で少額からスタートする

投資に使うのは生活費や急な出費にそなえるお金ではなく、余剰資金であることが大切です。また、最初は少額からはじめると購入した投資商品が値下がりしても、ダメージが少なくすみます。投資商品の値動きに慣れてから、徐々に投資する金額をふやすと良いでしょう。

資産は銘柄・地域・時間の分散をする

投資のリスクを軽減する方法の1つに、分散投資があります。分散投資とは、複数の銘柄や地域に投資対象を分散して、リスクを減らす投資の方法です。分散投資を目的とした複数の資産の組み合わせを、ポートフォリオといいます。ポートフォリオは定期的なリバランスが必要です。

銘柄(商品)の分散

値動きの異なる複数の商品を組み合わせて投資する方法を、「銘柄(商品)の分散」といいます。投資対象となる株式や債券などの資産やそれぞれの銘柄は、同じ値動きをするわけではありません。

たとえば、一般的に株式と債券は反対の値動きをする傾向があるといわれています。銘柄(商品)の分散を取り入れると、特定の資産や銘柄が値下がりした場合でも資産全体には大きな影響を及ぼさない、という効果を期待できます。

地域の分散

投資対象を日本だけでなく、アメリカやヨーロッパといったさまざまな国や地域の資産に分散することもリスク軽減に有効です。投資対象の価格変動は、国や地域の政治経済の状況や為替の影響を受けます。

世界各国への分散投資をすると、ある国で大きな経済変動が起きて資産が値下がりしても、他の地域の資産には影響が及ばない場合もあります。地域の分散は、特定の国や地域の経済変動によるリスク軽減につながるのです。

時間の分散

一度に多額の投資をするのではなく、定期的に一定額を投資することで、時間の分散ができます。たとえば、ある投資信託を毎月1万円ずつ積み立てで購入するといったやり方です。

これはドル・コスト平均法と呼ばれる手法で、同じ銘柄を価額が高いときには少なく、価格が低いときには多く購入できます。その結果、1回あたりの購入価格が平均化され、急激な価格変動の影響を軽減できます。

自分で勉強して、正しい情報を見極める

投資は自己責任であるため、自分で勉強して正しい情報の見極めが重要です。最近では投資や副業のような儲け話によるトラブルが多発しています。たとえば、金融商品取引法に基づく登録を受けていない業者が、セミナーで若年者に怪しい「投資話」を持ち掛けてトラブルとなっているケースなどです。セミナーに参加する場合は主催者をよく確認し、不信を感じたら参加しないようにしましょう。また、自分の目的や期間に合わせて、適切な投資商品を選ぶことも大切です。

まとめ

投資にはさまざまな種類があり、それぞれ期待できるリスクやリターンが異なります。リスクとリターンは比例するため、自分のリスク許容度に合った投資対象の選択が大切です。

投資をはじめるのはそれほど難しい手続きは必要なく、インターネットやアプリから手軽にはじめられるものもあります。まずは今回ご紹介した投資で興味のあるものをご自身で情報収集し、実際の投資をはじめてみてはいかがでしょうか。

執筆者:松田 聡子(まつだ さとこ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、DCアドバイザー

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、DCアドバイザー

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2026年2月27日現在)

(2026年2月27日現在)