iDeCo(イデコ)は専業主婦(夫)も始めるべき?メリット・デメリットを徹底解説!

- 2022年11月7日

- 2024年12月1日

iDeCoには掛金を所得控除できるという税制メリットがありますが、賃金労働に従事していない専業主婦(夫)にはメリットが少ないと耳にしたこともあるかもしれません。しかし、所得控除以外にもメリットがあり、老後を見据えた年金作りにも役立ちます。将来、扶養範囲を超えて働く方なら、所得控除を受けられる可能性もあります。

専業主婦(夫)がiDeCoに加入するメリット、デメリットも把握したうえで検討してみましょう。

目次

そもそもiDeCoとは?

iDeCoは個人型確定拠出年金とも呼ばれ、専業主婦(夫)の加入者も増えています。掛金はご自身の状況にあわせて設定でき、将来に向けた年金を準備できる制度です。

専業主婦(夫)も加入できる私的年金制度

iDeCoとは、公的年金にプラスして給付を受けられる私的年金制度です。任意で加入でき、毎月一定の掛金を支払うことで、60歳以降に「掛金と運用益との合計額」を一時金、年金、一時金と年金の併用のいずれかの方法で受け取ることができます。

拠出時・運用時・給付時それぞれに対する税制上の優遇もあり、メリットの多い制度です。専業主婦(夫)は2017年1月の制度改正によって加入できるようになり、多くの方が加入しています。

専業主婦(夫)の加入者数は?

どれくらいの専業主婦(夫)がiDeCoに加入しているのか見てみましょう。

ここで言う専業主婦とは、厚生年金の被保険者(第2号被保険者)に扶養されている20歳〜60歳未満の配偶者のことで、第3号被保険者といいます。第1号被保険者は自営業者や学生のことです。

第3号被保険者は、2024年8月末時点でおよそ14.8万人の方が加入しており、加入者は年々増えています。

| 加入区分 | 2022年7月 | |

|---|---|---|

| 累計加入者数 | 新規加入者数 | |

| 第1号被保険者 | 284,765⼈ | 5,432⼈ |

| 第2号被保険者 | 2,162,909⼈ | 43,239⼈ |

| 第3号被保険者 | 111,489⼈ | 2,371⼈ |

参考:iDeCo公式サイト「加入者数等について(令和6年8月時点)」

掛金の上限は?

iDeCoの掛金は最低で月額5,000円ですが、上限額は加入区分によって決まっています。専業主婦(夫)の場合はいくらでしょうか。

| 対象 | 企業年金等(*1) | 月額/年額の上限 |

|---|---|---|

| 自営業者・学生等 (第1号被保険者) |

- | 68,000円/816,000円(*2) |

| 会社員・公務員等 (第2号被保険者) |

あり | 20,000円 |

| なし | 23,000円/276,000円 | |

| 専業主婦(夫) (第3号被保険者) |

- | 23,000円/276,000円 |

- 企業型確定拠出年金、確定給付企業年金(DB)、厚生年金基金、石炭鉱業年金基金、国家公務員共済組合、地方公務員共済組合、私立学校教職員制度のことを指します

- 国民年金基金の掛金または国民年金の付加保険料との合算した金額です

専業主婦(夫)の上限額は月額23,000円、年額だと276,000円です。年金制度が充実している会社員や公務員と比べれば、掛金の枠が多めに確保されています。

最低5,000円から1,000円単位で掛金を設定できるため、ご自身のライフスタイルに合わせて無理のない負担で老後に備えられます。

iDeCoについて、くわしく知りたい方はこちらの記事をご覧ください。

専業主婦(夫)がiDeCoに加入する3つのメリット

iDeCoには、運用益が非課税になることや受取時に控除を受けられるというメリットがあります。専業主婦(夫)の場合は、公的年金にプラスした年金資産を準備できることもメリットとして大きいでしょう。

メリット1:運用益が全額非課税になる

運用で得た利益には、通常は20.315%の税金がかかります。100万円の利益が出たとすれば、税金が引かれて手取りは796,850円です。およそ20万円も税金がかかることになりますが、iDeCoの場合は運用益が全額非課税になります。

同じく100万円の利益があったとしても、課税されることはありませんので、まるまる利益を受け取ることができ、資産形成効果も高まります。

メリット2:受取時にも大きな控除の枠がある

iDeCoは年金制度のため、公的年金と同じく、受取時に課税対象になります。しかし、年金受取には「公的年金等控除」、一時金受取には「退職所得控除」が利用でき、税金を抑えられる仕組みがあります。

年金受取は「公的年金等控除」の対象

iDeCoを年金受取する場合、「公的年金等控除」を利用できます。控除額は年齢や年金額によって違い、以下のように計算して雑所得になります。

収入 − 公的年金等控除額 = 雑所得

公的年金等の合計収入金額が、65歳未満は60万円以下、65歳以上は110万円以下の場合、所得が0円となり税金はかかりません。

一時金受取は「退職所得控除」の対象

iDeCoを一時金として受け取る場合は退職所得となり、「退職所得控除」を利用できます。退職所得は以下のように計算します。

(収入 − 退職所得控除額)× 1/2 = 退職所得

退職所得控除額は、加入者期間(掛金を支払った期間)によって変わります。

| 加入者期間 | 退職所得控除額 |

|---|---|

| 20年以下 | 40万円 × 加入者期間(80万円未満の場合は80万円とみなす) |

| 20年超 | 800万円 + 70万円 ×(加入者期間−20年) |

参考:国税庁「No.1420 退職金を受け取ったとき(退職所得)」

- 遷移先は、国税庁ホームページのTOPへ遷移します。

加入期間が25年間であれば、1,150万円が控除額です。それを一時金から差し引き、その半分の退職所得が課税対象になります。ただし、退職所得控除は通常の退職金にも適用され、重複して利用できません。

iDeCoの一時金受取より過去19年以前に退職金を受け取っていれば、重複期間分は差し引いて退職所得控除額を計算しなければならない点は知っておきましょう。こうした公的年金等控除と退職所得控除を受けられるのは、iDeCoのメリットです。

メリット3:自分の年金資産を準備できる

専業主婦(夫)は国民年金に加入しているため、将来は年金を受け取れます。国民年金に40年間加入して満額を受け取る場合、年金額は2024年度で月額68,000円です。

iDeCoに加入していれば、国民年金にプラスして受け取れるため、将来の年金額をさらに増やせることになります。国民年金のように生涯受け取れるわけではありませんが、年金が増えれば、老後をより豊かに過ごしやすくなるでしょう。

専業主婦(夫)がiDeCoに加入する3つのデメリット

iDeCoの一般的なデメリットには、途中解約できないこと、口座管理に手数料がかかること、元本割れの可能性があることがあります。専業主婦(夫)の場合は、所得控除を受けられない可能性も認識し、将来の年金作りをしていきましょう。

デメリット1:原則60歳まで途中解約できない

iDeCoは老後に向けた資産形成が目的のため、原則60歳まで途中解約ができません。商品の売買や掛金の拠出の停止などはできますが、解約して引き出すことはできない仕組みです。

しかし、老後のお金と考えれば、途中で使ってしまう心配はありません。そのため、デメリットとは言い切れない面もあります。貯蓄が苦手な人にとっては、毎月強制的にお金を積立できる手段になり、メリットとも考えられるでしょう。

ちなみに60歳から受け取るには、確定拠出年金の加入期間がiDeCo・企業型通算で10年以上必要です。10年未満の場合は、以下の年齢以降から自分で受取時期を選べます。

| 通算の加入期間等 | 受給開始年齢 |

|---|---|

| 10年以上 | 60歳 |

| 8年以上10年未満 | 61歳 |

| 6年以上8年未満 | 62歳 |

| 4年以上6年未満 | 63歳 |

| 2年以上4年未満 | 64歳 |

| 1ヵ月以上2年未満 | 65歳 |

デメリット2:口座管理に毎月手数料がかかる

iDeCoは、口座管理に毎月手数料がかかります。金額は金融機関によって違い、たとえば三菱UFJ銀行では、コースによって2通りの手数料があります。

| 手数料 | 月額 | |

|---|---|---|

| 標準コース | ライトコース | |

| 事務手数料 | 105円 | 105円 |

| 資産管理手数料 | 66円 | 66円 |

| 運営管理機関手数料 | 385円 | 260円 |

| 合計 | 556円 | 431円 |

参考:三菱UFJ銀行「iDeCo(個人型確定拠出年金)手数料」

手数料は掛金から引かれますので、別途支払うことはありません。手数料を引いて残りの掛金で商品を購入します。

こうした手数料がかかることからも、利回りの低い元本確保型(定期預金や保険)の商品に積み立てるのは、あまりおススメできません。元本確保型はほとんど利益が期待できず、手数料負けする可能性があるためです。老後のための資産形成であれば、長期投資で運用益を期待できる投資信託に積み立てるほうが良いでしょう。

なお、加入時には、金融機関共通で初回のみ2,829円の手数料がかかります。

デメリット3:元本割れの可能性がある

iDeCoは掛金を運用する制度であるため、元本割れする可能性もあります。投資信託は、株式や債券など値動きのある資産で運用するためです。

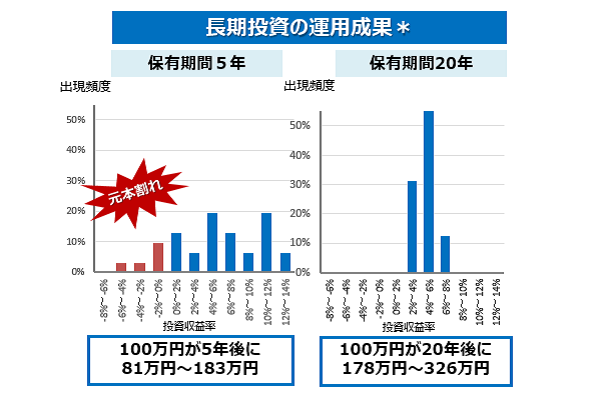

ただし、投資信託でも長期投資をすれば、元本割れしにくくなります。常にそのとおりの結果になるとは限りませんが、下記の金融庁の資料を見ても長期的な運用を続けていくことが重要と言えます。

元本割れの確率がゼロになるわけではありませんが、長く続けていけば、そのリスクが下がる傾向にあります。

- 1985年以降の各年に、毎月同額ずつ国内外の株式・債券の買付けを行ったもの。各年の買付け後、保有期間が経過した時点での時価をもとに運用結果及び年率を算出(金融庁作成)

出典:金融庁「高校生のための金融リテラシー講座」

早めにiDeCoを始めれば、老後までの運用期間を長く取れるため、元本割れリスクも抑えやすくなるでしょう。

収入が少ない場合は所得控除を受けられないことにも注意しましょう

iDeCoは掛金を所得控除できることがメリットです。たとえば、所得税率20%の方が年額276,000円を支払った場合、一律10%の住民税とあわせ、年間82,800円の所得税と住民税の負担が少なくなります。

276,000円 × 30% = 82,800円

専業主婦(夫)には所得税や住民税がかかるほど収入がない方もいるため、その場合は所得控除を受けられません。税金がかかる収入は、住民税の場合、自治体にもよりますが、100万円が目安です。所得税は103万円を超えると納税義務が発生します。

これよりも低い収入の場合、デメリットというほどのことではありませんが、所得控除は受けられません。また、iDeCoは本人名義の口座からしか掛金を支払えませんので、働いている夫(妻)の所得控除にすることもできません。

しかし、運用益の非課税や将来の年金作りというメリットはありますので、所得控除だけにとらわれず、iDeCoの利用を検討してみてください。

将来、専業主婦(夫)から会社員に復帰したときiDeCoはどうなる?

結婚や出産などで専業主婦(夫)になったものの、会社員への復帰を考えている方もいるはずです。その場合、加入しているiDeCoは継続できるのでしょうか。

会社員に復帰してもiDeCoの継続加入は可能

会社員に復帰しても、原則iDeCoは継続加入できます。確定給付企業年金のみの場合や、そもそも企業年金がない場合は、加入に問題はありません。企業型DC(企業型確定拠出年金)がある会社でも、条件を満たせば加入できます。

これまでは、勤務先で企業型DCに加入する会社員は、ほとんどiDeCoに加入できませんでした。しかし、2022年10月の法改正により、以下の条件を満たせば、企業型DCとiDeCoに同時加入できるようになりました。

<企業型DCとiDeCoの併用条件>

- 企業型DCの事業主掛金とiDeCoの掛金が毎月拠出であること

- 企業型DCとiDeCoの掛金が基準金額以内であること

- 企業型DCでマッチング拠出をしていないこと

条件1は、企業型DCもiDeCoも掛金が毎月支払いでなければいけません。まとめて支払う年単位拠出もありますが、その場合はiDeCoには加入できません。

条件2については、それぞれ下記のように掛金上限額が決まっています。

| 企業型DCの事業主掛金額 | 月額5.5万円-DB等の他制度掛金相当額(経過措置あり) |

|---|---|

| iDeCoの掛金額 | 月額5.5万円-(各月の企業型DCの事業主掛金額+DB等の他制度掛金相当額) (ただし、月額2万円を上限) |

条件3は、企業型DCで会社が支払う掛金に加え、加入者自身も掛金を支払う「マッチング拠出」をしていないことが必要です。マッチング拠出をしている場合は、iDeCoには加入できません。停止したい場合は、勤務先で手続きしましょう。

会社員でもiDeCoを続けるには届出が必要

会社員に復帰してからもiDeCoを続ける場合、国民年金基金連合会に届出をしなければいけません。掛金を支払わず、運用のみ行っている場合は必要ありませんが、掛金を支払っている場合は、以下の2つの書類が必要です。

<会社員でもiDeCoを続ける場合の必要書類>

- 加入者被保険者種別変更届(第2号被保険者用)

- 事業主払込(登録・納付方法変更等)に関する証明書

(掛金を事業主払いにする場合のみ)

2つ目の書類は勤務先の総務部や人事部で記入してもらいます。書類自体は金融機関から取り寄せしましょう。

企業型DCがあれば資産を移換する選択肢もある

企業型DCのある会社なら、iDeCoの運用資産を移換するという選択肢もあります。その場合、勤務先の担当者に移換したい旨を告げれば、必要な手続きを案内してくれるはずです。

企業型DCに移換するときは、iDeCoの運用資産を一旦すべて売却し、現金化してから移換します。移換後は現金化したお金で商品を購入し、運用を続けていきます。このとき、たとえ現金化するとしても、そのお金は原則60歳未満になるまで引き出せません。途中解約できない制度であることは押さえておきましょう。

専業主婦(夫)でもiDeCoに加入するメリットはある

専業主婦(夫)のなかには、iDeCoで所得控除を受けられない人もいますが、老後に向けて掛金を非課税で運用できるメリットがあります。国民年金のみの専業主婦(夫)にとって、公的年金にプラスした給付を受けられることは大きなメリットでしょう。

iDeCoは途中解約できないため、積み立てさえやめなければ老後資産を貯蓄できます。自分年金作りをするためにも、iDeCoの加入を検討してみましょう。

執筆者:國村 功志(くにむら こうじ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、一種外務員資格

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でiDeCoを始める方法

あわせて読みたい

ご注意事項

iDeCoをお申し込みいただく前に、下記についてご確認ください。

- 原則、60歳まで引き出し(中途解約)ができません

- 脱退一時金を受け取れるのは一定の要件を満たす方に限られます。

- ご本人の判断で商品を選択し運用する自己責任の年金制度です

- 確定拠出年金制度では、ご加入されるご本人が自らのご判断で、商品を選択し運用を行いますので、運用結果によっては受取額が掛金総額を下回ることがあります。

- 当行から特定の運用商品の推奨はできません。

- 運用商品の主なリスクについて

- 預金は元本確保型の確定利回り商品です。預金は預金保険制度の対象となります。

- 当行のiDeCoで取り扱う保険は元本確保型商品です。ただし、運用商品を変更する目的で積立金を取り崩す場合は、市中金利と残存年数等に応じて解約控除が適用されるため、結果として受取金額が元本を下回る場合があります。

- 投資信託は価格変動商品です。預金ではなく、預金保険制度の対象ではありません。運用実績は市場環境等により変動し、元本保証はありません。また、当行でお取り扱いする投資信託は、投資者保護基金の対象ではありません。

- 預金、保険および投資信託は異なる商品であり、それぞれリスクの種類や大きさは異なります。

- 初回手続き時、運用時、給付時等で、各種手数料がかかります

- iDeCoには、初回手続き手数料・毎月の事務手数料・資産管理手数料・運営管理機関手数料・給付事務手数料等がかかります。

- 手数料は、加入者となられる方は毎月の掛金から、運用指図者となられる方は積立金から控除されます。年金でお受け取りになられる方は給付額から控除されます。

- 60歳になっても受け取れない場合があります

- 50歳以上60歳未満で加入した場合等、60歳時点で通算加入者等期間(*)が10年に満たない場合は、受給可能年齢が引き上げられます。

- 60歳以上で新規加入した場合、加入から5年経過後に受給可能となります。

- 通算加入者等期間は、iDeCoおよび企業型DCにおける加入者・運用指図者の期間の合算となります。

株式会社 三菱UFJ銀行

(2024年12月1日現在)