【2026年最新版】確定申告とは?期間や必要書類などやり方をわかりやすく解説

- 2026年2月12日

-

この記事はこんな方におススメ!

この記事はこんな方におススメ!

-

確定申告の申告期間や対象者を知りたい方

確定申告の申告期間や対象者を知りたい方

-

確定申告のやり方と手順について知りたい方

確定申告のやり方と手順について知りたい方

確定申告は、1年間に得た所得に基づき、所得税を計算して申告・納税する手続きです。

年末調整を受けている会社員でも確定申告をすることで所得税の還付を受けられる場合があります。

年末調整を受けている会社員でも確定申告をすることで所得税の還付を受けられる場合があります。

この記事では、確定申告の申告期間や対象者、確定申告で減税や還付につながるケース、申告手続きなどについてわかりやすく解説します。

目次

確定申告とは

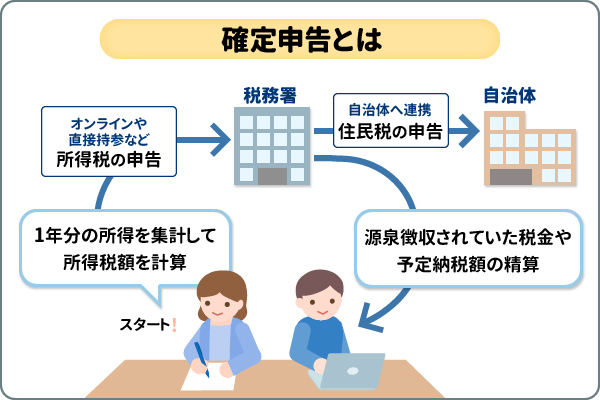

確定申告とは、毎年1月1日から12月31日までの1年間に得た所得から、その額に応じた所得税額を計算し、税務署へ申告・納税する一連の手続きのことです。

日本では、納税者が自ら納税額を申告する「申告納税制度」を採用しており、一定の要件に当てはまる場合に確定申告が必要となっています。

また、確定申告を行うことで、源泉徴収されていた税金や予定納税額がある場合には、その過不足を精算する役割もあります。

なお、所得税の確定申告をすると、その内容は自治体へも連携されるため、原則、住民税の申告も行ったものとみなされます。

確定申告の期間

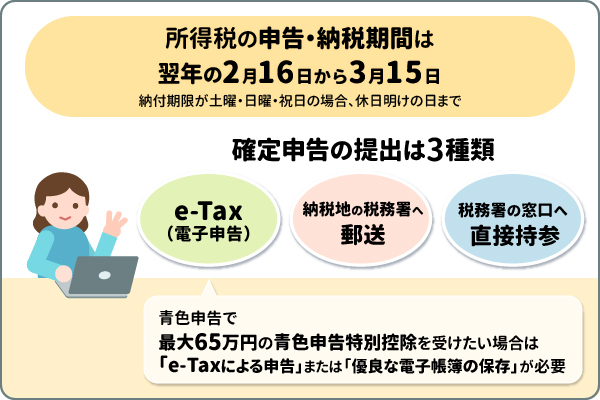

原則として、確定申告は以下の期間で行います。

- 申告する所得の対象期間:毎年1月1日から12月31日

- 申告・納税期間:原則、翌年2月16日から3月15日(休日の場合は翌開庁日)

上記期間中に所得の申告と所得税の納税を行います。

2025年(令和7年)分の所得税の申告期間は、2026年(令和8年)2月16日(月)から3月16日(月)までです。3月15日が日曜日のため、翌月曜日が最終日になります。

上記のように、確定申告の納付期限日が税務署の閉庁日(土曜・日曜・祝日など)の場合、休日明けの日が納付期限日となるので、事前に申告期間を確認しておきましょう。

ただし、医療費控除など税金が戻ってくる還付申告の場合、対象となる年の翌年1月1日から5年間、申告が可能です。

いずれの場合も、期限内に申告ができるよう余裕を持って準備しましょう。

確定申告と年末調整の違い

確定申告と年末調整は、どちらも本来納めるべき所得税額を算出し、源泉徴収された税額との過不足を精算する手続きですが、「誰が行うか」「対象となる所得」「手続きの時期」などに違いがあります。

主な違いは以下のとおりです。

| 確定申告 | 年末調整 | |

|---|---|---|

| 手続きを行う人 | 納税者本人(個人事業主、会社員など) | 会社(勤務先) |

| 主な対象者 |

|

ほとんどの給与所得者(会社員、パート、アルバイトなど) |

| 対象となる所得 | 1年間のすべての所得(事業所得、給与所得、不動産所得など) | 1年間の給与所得のみ |

| 手続きの時期 | 原則、翌年の2月16日〜3月15日(年度により若干の前後あり) | 勤務先が11月〜12月頃に行う |

| 適用できる控除 | すべての所得控除(医療費控除、雑損控除なども含む) | 一部の所得控除(扶養控除、配偶者控除、生命保険料控除、地震保険料控除など) |

会社員やパート・アルバイトの場合、通常は会社が年末調整により税金の計算・精算を行うため、自ら確定申告をする必要がないケースが多くなります。

一方で、自営業者やフリーランスなど個人事業主は、確定申告を通じて税金を正確に算出し、自ら申告・納税します。

ただし、会社員など年末調整を受ける人も、状況によっては確定申告が必要になります。自分自身が確定申告を行うべきかどうかを見極めることは、とても重要です。

確定申告の対象者

ここではどのような場合に確定申告が必要になるのか、具体的なケースをご紹介します。

自分が確定申告の対象になるか確認しましょう。

自分で確定申告をする必要がある人

以下のケースにあてはまる人は、原則として確定申告が必要です。

- 自営業やフリーランスなどの個人事業主(年間所得が基礎控除を超える人)

- 給与収入が2,000万円を超える人

- 副業など給与所得以外の所得が年間20万円を超える人

- 給与所得者で年末調整を受けていない人

- 公的年金の受給額が一定基準を超えている人

- 退職所得があり「退職所得の受給に関する申告書」を提出していない人

- 災害減免法により源泉徴収の猶予などを受けている人 など

会社員やパート、アルバイトの人も、上記のいずれかに当てはまるものはないか確認しましょう。

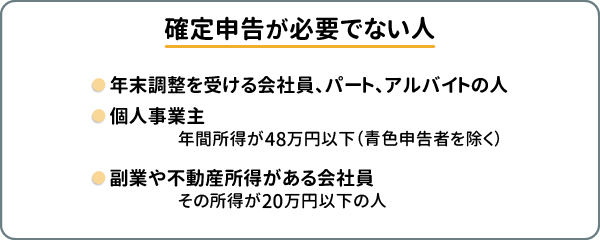

確定申告が原則不要な人

確定申告が原則不要となることが多いケースは、以下のとおりです。

- 給与の支払いを受けているのが1ヵ所のみであり、給与収入が2,000万円以下、かつ年末調整を受ける会社員、パート、アルバイトの人

- 副業や不動産所得などがある会社員で、その所得が20万円以下の人

- 年間所得が95万円以下の個人事業主

(2026年1月時点)

以下、それぞれのケースについて具体的な内容を見ていきましょう。

年末調整を受ける会社員、パート、アルバイトの人

会社が年末調整を行っている給与所得者(会社員、パート、アルバイト)は、勤務先が1ヵ所であり、給与収入が2,000万円を超えないかぎり、原則として確定申告をする必要はありません。

ただし、後述のとおり、医療費控除や寄附金控除(ふるさと納税)などを受ける場合は、確定申告をしたほうが良いケースもあります。

年間所得が95万円以下の個人事業主

基礎控除の改正により、合計所得金額によって「確定申告が不要になる基礎控除額」 が変更されました。これにより、2025年分は年間所得が95万円以下の個人事業主は、原則として確定申告が不要になりました。所得から基礎控除額を差し引くと、結果として所得が0円になるからです。

2025年分の確定申告の基礎控除の金額は、以下のとおりです。

| 合計所得金額 | 基礎控除額 | ||

|---|---|---|---|

| 改正後 | 改正前 | ||

| 令和7・8年分 | 令和9年分以後 | ||

| 132万円以下 | 95万円 | 48万円 | |

| 132万円超336万円以下 | 88万円 | 58万円 | |

| 336万円超489万円以下 | 68万円 | ||

| 489万円超655万円以下 | 63万円 | ||

| 655万円超2,350万円以下 | 58万円 | ||

- 合計所得金額2,350万円超の場合の基礎控除額に改正はありません。

-

国税庁「令和7年度税制改正による 所得税の基礎控除の見直し等について」

https://www.nta.go.jp/publication/pamph/gensen/0025004-025.pdf

ただし、青色申告の届出をしている場合、青色申告特別控除を受けるためには、所得金額に関係なく確定申告が必要です。

また、所得が基礎控除以下(2025年分は95万円以下)の個人事業主で確定申告をしない場合でも、住民税の申告は必要なので、忘れずに行うようにしましょう。

副業や不動産所得などがある会社員で、その所得が20万円以下の人

会社員のなかには副業をしている人や家賃収入を得ている人もいるでしょう。

給与所得以外の所得があれば確定申告が必要ですが、副業や不動産収入などから必要経費を差し引いた所得が20万円以下であれば、所得税の確定申告は不要です。

ただし、所得税の確定申告が不要な場合でも、住民税の申告は必要となるため注意しましょう。

ただし、所得税の確定申告が不要な場合でも、住民税の申告は必要となるため注意しましょう。

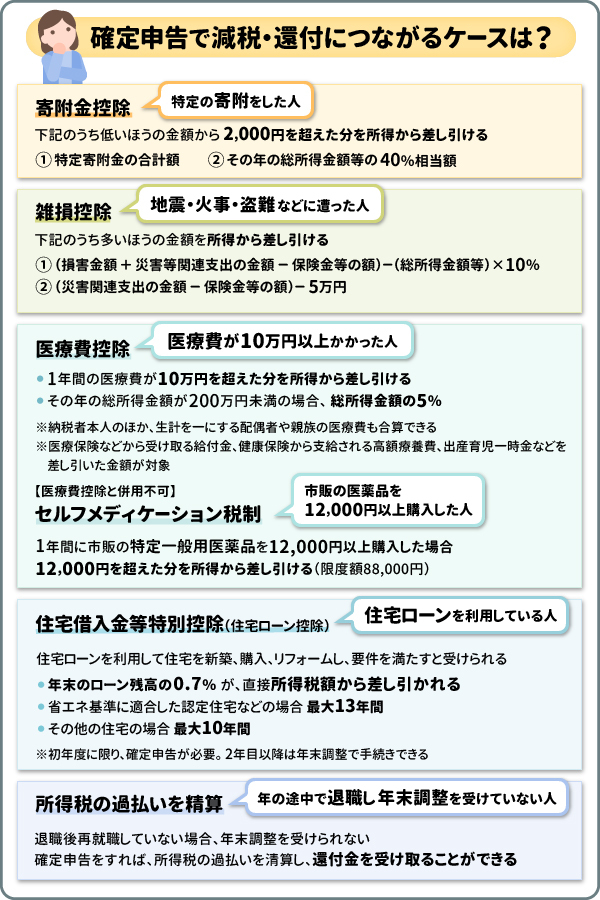

確定申告で減税・還付につながるケース

所得控除や税額控除などの「控除」には、年末調整で処理できるものと、確定申告でしか手続きできないものがあります。

たとえば会社員の場合、年末調整で手続きできるものであれば、すべて会社が処理してくれるので確定申告は必要ありません。

しかし、会社で年末調整を行っている人でも、確定申告をすることで税金が軽減できるケースがあります。

確定申告で手続きする控除は下記のとおりです。

- 寄附金控除(ふるさと納税でワンストップ特例制度を利用していない場合を含む)

- 雑損控除

- 医療費控除

- 住宅借入金等特別控除(住宅ローン控除)※初年度の場合

会社で年末調整をしている人でも、ここから紹介する5つのケースに該当すれば、所得税の還付や翌年の住民税が軽減されるかもしれません。もし利用できるものがあれば確定申告をしましょう。

ふるさと納税など特定の寄附をした人【寄附金控除】

ふるさと納税のほか、国や地方公共団体、公益社団法人などへの特定寄附金を支出した場合、次のうちいずれか低いほうの金額から、2,000円を引いた金額が寄附金控除になります。

- 特定寄附金の合計額

- その年の総所得金額等の40%相当額

私たちにとって身近な寄附金控除といえば、ふるさと納税です。寄附金控除は所得控除になるので、ふるさと納税をした寄附金の合計額から2,000円を差し引いた金額がその年の所得から所得税および翌年度の住民税から控除されます。

寄附金控除では、収入や家族構成による控除上限額があります。この控除上限額までの寄附なら自己負担額2,000円を除く金額が所得控除となり、場合によっては返礼品を受け取ることもできます。

寄附金控除の手続きは通常、確定申告で行います。しかし、会社員の場合、寄附先が5ヵ所以内であれば、「ふるさと納税ワンストップ特例制度」を利用することで確定申告を省くことが可能です。

ふるさと納税は、上手に活用すれば税金が軽減される制度です。ふるさと納税のポータルサイトなどで自分の控除上限額を確認したうえで、利用してみてはいかがでしょうか。

地震・火事・盗難などに遭った人【雑損控除】

地震や火事などの災害により自宅が損害を受けたり、盗難や横領の被害に遭い損失を受けたりした場合、次のうちいずれか多いほうの金額を雑損控除として差し引くことができます。

- (損害金額 + 災害等関連支出の金額 - 保険金等の額)-(総所得金額等)× 10%

- (災害関連支出の金額 - 保険金等の額)- 5万円

- 災害等関連支出の金額とは、災害に遭った住宅を取り壊したり、家財を除去したりするのにかかった費用、または盗難に遭った資産の原状回復などにかかった支出のことです。

-

国税庁「No.1110 災害や盗難などで資産に損害を受けたとき(雑損控除)」

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1110.htm

雑損控除は所得控除であり、控除を受けるには確定申告が必要です。

災害などで被害を受けた場合には、金銭的に損失が生じる可能性があります。その際は、条件に当てはまるかを確認したうえで、雑損控除の適用を検討するとよいでしょう。

ただし、詐欺や恐喝による損害については雑損控除の対象外となるため、注意しましょう。

ただし、詐欺や恐喝による損害については雑損控除の対象外となるため、注意しましょう。

1年間に10万円以上の医療費を支払った人【医療費控除】

医療費控除は所得控除の一つで、1月1日から12月31日までの1年間に、本人および生計を一にする親族のために支払った医療費が一定額を超えた場合に利用できます。

その年の総所得金額が200万円未満の場合は、医療費控除の金額は総所得金額の5%の金額となります。

また、医療費控除は納税者本人のほか、生計を一にする配偶者や親族の医療費も合算できます。ただし対象となる金額は、医療保険などから受け取る給付金や、健康保険から支給される高額療養費や出産育児一時金などは差し引いた額となるので注意しましょう。

医療費控除は確定申告で手続きする所得控除です。病院にかかる機会が多い年は医療費控除の対象となるかもしれないので、領収書などで支払った医療費の集計をしておくと良いでしょう。

さらに、医療費控除には特例として「セルフメディケーション税制」という制度もあります。これは、健康に対して一定の取り組み(健診など)を行っている市民が1年間に市販の特定一般用医薬品を12,000円以上購入した場合、12,000円を超える分が所得控除(限度額88,000円)となるものです。

特定一般用医薬品はパッケージに記載があり、レシートにも対象品には印が付きます。特定一般用医薬品を購入したときは、レシートや領収書を保管しておきましょう。

なお、医療費控除とセルフメディケーション税制は5年前までの分であればさかのぼって確定申告ができます。

ただし、医療費控除とセルフメディケーション税制は併用できないので注意しましょう。

住宅ローンを利用している人【住宅借入金等特別控除(住宅ローン控除)】

住宅ローンを利用して住宅を新築、購入、リフォームした人で、一定の要件を満たす場合、住宅借入金等特別控除(以下、住宅ローン控除)を受けられます。

住宅ローン控除とは、要件を満たせば年末のローン残高の0.7%が、省エネ基準に適合した認定住宅などの場合は最大13年間、その他の住宅の場合は最大10年間、税額控除になる制度です。

税額控除は直接、所得税額から控除額が差し引かれるので、税制メリットは大きくなるでしょう。所得税から控除しきれない場合、前年分の所得税の課税総所得金額に応じて住民税から控除されます。

また、住宅ローン控除は新築住宅だけではなく中古住宅も対象となります。自宅のリフォームも対象となるので、住宅ローンを組んだときは忘れずに住宅ローン控除の手続きをしましょう。

なお、住宅ローン控除は初年度に限り、確定申告が必要です。2年目以降は年末調整で手続きできます。

年の途中で退職し、年末調整を受けていない人

年の途中で退職をし、その後再就職していない場合、年末調整ができていないため、所得税を多く払い過ぎている可能性があります。

そこで、自分が本来払うべき所得税額になるよう精算するため、確定申告をしましょう。

もし所得税を多く払い過ぎていれば、その分が還付されます。

もし所得税を多く払い過ぎていれば、その分が還付されます。

なお、実際にご自身が対象であるかは、国税庁の案内や税務署で必ずご確認ください。

確定申告のやり方・手順

ここでは確定申告はどのように手続きすればいいのか、わかりやすく解説します。

確定申告は次の手順で行います。

- 青色申告 or 白色申告を決める

- 必要書類を準備・作成する

- 確定申告書を提出する

- 所得税の納付または還付を受ける

- 必要書類を保存する

では、確定申告の方法をくわしく見ていきましょう。

STEP1:青色申告 or 白色申告を決める

確定申告には「青色申告」と「白色申告」の2種類の方法があり、事前にどちらで申告をするか決めます。

原則として、青色申告は事業所得、不動産所得、山林所得がある場合に選択できる方法です。

個人事業主やフリーランスは青色申告を選択することが可能です。また、会社員でも副業での年間所得が20万円を超えれば青色申告を選択できます。しかし、営利目的のフリマアプリや不用品の販売、原稿料など所得が雑所得になる場合、青色申告は選択できません。

青色申告を選択する場合、確定申告をする年の3月15日まで、または、その年の1月16日以後に新規事業を開業したときは、事業を開始した日から2ヵ月以内に納税先の税務署へ「青色申告承認申請書」を提出する必要があります。開業届とあわせて提出すると良いでしょう。

青色申告と白色申告の違いは下記のとおりです。

| 青色申告 | 白色申告 | |

|---|---|---|

| 税制メリット (特典) |

非常に大きい | 優遇措置なし |

| 特別控除 | 最大65万円(申告方法によって55万円/10万円)の控除あり | 控除なし |

| 記帳方法 | 複式簿記(専門知識を要するが、会計ソフトでも対応可) | 単式簿記(簡易的な記帳) |

| 提出書類 | 確定申告書、青色申告決算書(損益計算書・貸借対照表など) | 確定申告書、収支内訳書 |

白色申告は簡易的な記帳で会計処理ができ、事前手続きが不要です。

それに比べ、青色申告は青色申告特別控除や赤字の3年間繰越控除などさまざまな税制メリットを受けられますが、帳簿の記載方法や書類作成などが複雑になる点は留意しておきましょう。

STEP2:必要書類を準備・作成する

ここでは確定申告に必要な書類をご紹介します。

確定申告で提出する書類は以下のとおりです。

- 確定申告書(第一表・第二表)

- マイナンバーカード

- マイナンバーを確認できる書類と本人確認書類(マイナンバーカードがない場合)

- 各種控除証明書

- 給与所得があり、税務署等で申告書等を作成する人は源泉徴収票

- 青色申告の人は青色申告決算書

- 白色申告の人は収支内訳書

また、確定申告書の作成には以下の方法があります。

- 確定申告ソフトを利用する

- 国税庁のWebサイト「確定申告書等作成コーナー」で作成する

- 手書きで作成する

- 税理士などの専門家へ代行依頼する

自分の申告内容にあわせて準備し、作成しやすい方法を選びましょう。

STEP3:確定申告書を提出する

確定申告書の提出には、以下の3つの方法があります。

- e-Tax(電子申告)

- 納税地の税務署へ郵送

- 税務署の窓口へ直接持参

このなかで手間なく確定申告書を作成でき、税制メリットがある方法はe-Taxです。

青色申告をする人で最大65万円の青色申告特別控除を受けたいときは、e-Taxによる申告または優良な電子帳簿の保存が必要です。e-Taxについて最新情報は国税庁のWebサイトでご確認ください。

STEP4:所得税の納付または還付を受ける

確定申告により納めるべき所得税を計算し、納付する場合は納付期限(原則3月15日)までに納付します。

所得税の納付方法は以下のとおりです。

- 振替納税(口座引き落とし)

- ダイレクト納付(e-Taxによる口座振替)

- クレジットカード納付

- インターネットバンキングやATMからの納付

- スマートフォンアプリ納付(納付可能な金額は30万円以下)

- コンビニ納付(納付可能な金額は30万円以下)

- 金融機関の窓口から現金で納付

振替納税は、事前にe-Taxまたは税務署か預貯金口座の金融機関へ「預貯金口座振替依頼書」を提出する必要があります。

ダイレクト納付は、預貯金口座から指定した期日に口座振替で納付する方法ですが、事前に税務署へ「ダイレクト納付利用届出書」を提出します。

インターネットバンキングやATMからの納付は、事前にe-Taxから利用開始手続きを行います。

自分が納付しやすい方法を選ぶと良いでしょう。

また、所得税を払い過ぎている場合は還付を受けられます。

確定申告書に記載した預貯金口座に還付金が振り込まれます。また、e-Taxソフト(Web版)のマイページでは還付金処理状況を確認できます。

STEP5:必要書類を保存する

確定申告の際、作成した確定申告書などの各種書類や帳簿は、一定期間保存することが義務付けられています。

また、申告方法により保存する帳簿や書類が異なり、書類ごとに保存期間が定められています。

各種書類や帳簿の保存期間は以下のとおりです。

| 保存期間 | 青色申告 | 白色申告 |

|---|---|---|

| 7年 |

|

|

| 5年 |

(消費税の仕入税額控除を適用する場合、インボイス制度により7年間の保存が必要)

|

|

上記の書類は、税務調査を受けることになった際、申告内容が正しいことを証明するものになりますので、必ず保存しておきましょう。

確定申告のやり方でよくある質問

ここでは、確定申告のやり方について、よくある質問をご紹介します。

Q1. 確定申告をする必要がある人は、どのような人ですか?

所得税の確定申告は必要なのは、自営業やフリーランスなどの個人事業主のほか、会社員で副業の所得が年間20万円を超えている、給与収入が2,000万円を超えている、給与所得者で年末調整を受けていない、などに該当する人です。

Q2. 確定申告はいつからいつまでにすればいいのですか?

原則として、確定申告は所得があった年の翌年2月16日から3月15日までに行います。ただし、還付申告(税金が戻ってくる人)の場合は、その年の翌年1月1日から申告が可能です。

Q3. 確定申告はどのように行えばいいのですか?

確定申告は、確定申告書を作成したあと、e-Tax(電子申告)、税務署に郵送、税務署の窓口に持参のいずれかの方法で提出します。e-Taxは自宅から手続きができ、マイナポータル連携も進んでいます。

Q4.確定申告の期限に遅延、申告内容に間違いのあった場合はどんなペナルティがありますか?

確定申告の期限に遅れた場合、無申告加算税がかかり、納付する所得税に延滞税が上乗せになる場合があります。また、実際の税額よりも少なく申告していることに気付き修正申告を行った場合、過少申告加算税や延滞税がかかる場合があるので注意が必要です。

Q5.所得20万円以下の場合は申告不要ですか?

基本的には所得が20万円以下の場合、確定申告は不要です。しかし、給与所得があり副業の所得が20万円以下の人など、場合によっては住民税の申告が必要になります。

まとめ

確定申告は、自営業者やフリーランスなど個人事業主だけの手続きではありません。会社で年末調整を受けている会社員やパート・アルバイトの人でも、副業の所得が20万円を超えていたり、寄付金控除や医療費控除などの所得控除を受けたりする場合は確定申告が必要です。

今は副業や投資など収入が多様化してきています。そのため、どのような場合に確定申告が必要になるかを知り、自分の所得状況を確認することはとても大切です。

また、確定申告をすることで所得税が還付され、翌年の住民税が軽減される場合があります。税金が軽減される可能性のある控除を確認し、必要であれば確定申告をしましょう。

確定申告について、申告方法の詳細や必要書類などは国税庁のホームページでご確認ください。

また、確定申告で自分の収入と支出、控除の内容を整理できたタイミングは、家計全体を見直す絶好の機会です。この機会に、万一の保障や老後の生活費についても一度立ち止まって考え、保険や年金を通じて「将来のためのそなえ」を検討してみてはいかがでしょうか。

\もしものために、そなえませんか?/

執筆者:前佛 朋子(ぜんぶつ ともこ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

株式会社 三菱UFJ銀行

(2026年2月12日現在)

(2026年2月12日現在)