住宅ローンって変動金利がいいの?メリット・デメリットを知ろう!

- 2026年1月31日

長らく低金利政策が続いていた影響もあり、住宅ローンで変動金利を選択している方も多いのではないでしょうか。ただし、2024年の日本銀行(以下、日銀)のマイナス金利解除以降、金融政策に連動し、変動金利は上昇傾向にあります。

本記事では、住宅ローンの変動金利の仕組み・ルールやメリット・デメリットについて解説します。

目次

変動金利とは

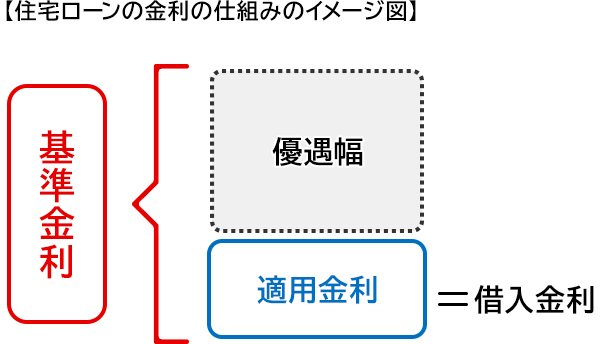

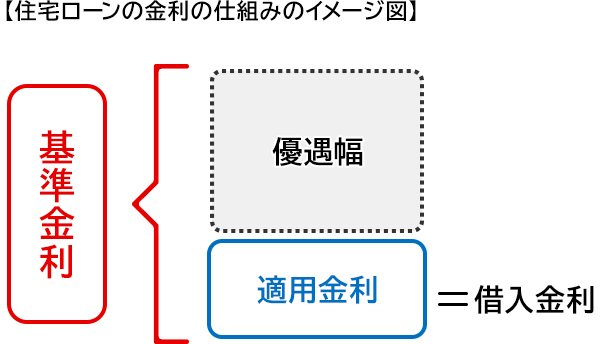

住宅ローンの借入金利は、「基準となる基準金利ー借入当初に定めた優遇幅(引下幅)」の利率となります。基準金利とは、各金融機関が独自に定めた金利であり、市場の動向に左右されやすく、景気に合わせて上下する傾向があります。

変動金利の借り入れのうち通期優遇型の優遇幅で契約した場合、優遇幅自体は最終返済日まで変わりませんが、基準となる基準金利が変動すれば借入利率も変動します。つまり変動金利で住宅ローンを借り入れする際は、借入後の変動金利の基準金利に注意する必要があります。

変動金利の借り入れのうち通期優遇型の優遇幅で契約した場合、優遇幅自体は最終返済日まで変わりませんが、基準となる基準金利が変動すれば借入利率も変動します。つまり変動金利で住宅ローンを借り入れする際は、借入後の変動金利の基準金利に注意する必要があります。

変動金利の基準金利の指標

変動金利の基準金利は、多くの金融機関で短期プライムレートを指標に金利を決めています。短期プライムレートとは、優良企業への1年未満の短期貸し出しにおける最優遇金利であり、日銀の政策金利の影響を受けます。2024年の日銀のマイナス金利解除政策以降、政策金利の利上げに連動して、多くの金融機関で変動金利の基準金利も上昇しています。

変動金利のルール

住宅ローンの返済で利用者の多い「元利均等返済方式」かつ変動金利で借り入れの場合は、緩和措置として5年ルール・125%ルールを設けているケースがあります。5年ルールが適用されると、金利が上昇した場合でも、次回見直すタイミングまでは現在の返済額に影響はありません。加えて、返済額見直しのタイミングでも現在の125%以上の返済額にはなりません。

【5年ルール】

返済額は5年ごとに見直しします。金利が変更になっても、次回の見直しまで返済額は変わりません(元金と利息の内訳は変わります)。

【125%ルール】

返済額は5年ごとに見直ししますが、金利上昇により返済額が大きくなる場合でも、新返済額は前回までの返済額の125%を限度とします。

返済額は5年ごとに見直しします。金利が変更になっても、次回の見直しまで返済額は変わりません(元金と利息の内訳は変わります)。

【125%ルール】

返済額は5年ごとに見直ししますが、金利上昇により返済額が大きくなる場合でも、新返済額は前回までの返済額の125%を限度とします。

- 10月1日を1回経過する毎に1年経過したものとみなします。

- 適用利率が急上昇して利息分だけで返済額を超えてしまった場合、超過分は未払利息として翌月以降に繰り延べします。

- 三菱UFJ銀行公式HP

ただし、上記ルールはあくまで緩和措置です。金利の上昇にともない返済額を大きく上がると家計を圧迫し住宅ローンの返済ができないケースが出ることを避けるために、返済額を上げる場合は段階を経て徐々に上げていくというのが両ルールの仕組みです。そのため、金利が上昇した分の利息は「未払利息」として蓄積され、後日支払う必要があります。

5年ルールにより、毎月の返済額は5年間変わりませんが、いずれ未払利息を支払うことになり、総返済額としては増加するため注意が必要です。未払利息の支払いタイミングは、金融機関によって異なります。

また、5年ルール・125%ルールは返済額には適用されますが、金利そのものには適用されません。住宅ローンの利息は、住宅ローン残高(元金)に対する金利で計算されます。変動金利の急激な金利上昇が続いた場合、5年ルールや125%ルールで返済額は大きく上がらなくても、返済に占める利息の割合が多くなり、元金の返済が進まない可能性があります。

元金均等返済方式の場合は、変動金利で借り入れしていても5年ルールや125%ルールは適用されません。毎回の返済額は、借入元本額を返済回数で割った均等額に1ヵ月ごとの利息支払額を加えた金額となるため、利息支払額の変動額に上限はありません。

5年ルールにより、毎月の返済額は5年間変わりませんが、いずれ未払利息を支払うことになり、総返済額としては増加するため注意が必要です。未払利息の支払いタイミングは、金融機関によって異なります。

また、5年ルール・125%ルールは返済額には適用されますが、金利そのものには適用されません。住宅ローンの利息は、住宅ローン残高(元金)に対する金利で計算されます。変動金利の急激な金利上昇が続いた場合、5年ルールや125%ルールで返済額は大きく上がらなくても、返済に占める利息の割合が多くなり、元金の返済が進まない可能性があります。

元金均等返済方式の場合は、変動金利で借り入れしていても5年ルールや125%ルールは適用されません。毎回の返済額は、借入元本額を返済回数で割った均等額に1ヵ月ごとの利息支払額を加えた金額となるため、利息支払額の変動額に上限はありません。

変動金利のメリット・デメリット

変動金利の最大のメリットは、他の金利タイプに比べて借入時の金利が低いことです。

借入時点では固定金利と比べても金利が低いため、借入時の毎月の返済額を抑えることができます。また、前述の5年ルールがある場合は、金利が上昇しても毎月の返済額がただちに上昇するわけではありません。

また金利が横ばい、または下落した場合は、結果的に総返済額が少なくて済む可能性があります。

逆に、変動金利のデメリットは、金利上昇によって返済額や総返済額が当初の計画とかい離してしまう恐れがあることです。

先述のとおり、5年ルールがある場合は毎月の返済額が大幅に変わることはないものの、返済額のうち利息の占める割合が増加するため元金の返済が進まず、結果的に総返済額が当初の計画より増加します。

また、将来どのタイミングで金利が上昇するのかは予測するのは困難であり、長期的な返済計画が立てにくいこともデメリットの一つです。

借入時点では固定金利と比べても金利が低いため、借入時の毎月の返済額を抑えることができます。また、前述の5年ルールがある場合は、金利が上昇しても毎月の返済額がただちに上昇するわけではありません。

また金利が横ばい、または下落した場合は、結果的に総返済額が少なくて済む可能性があります。

逆に、変動金利のデメリットは、金利上昇によって返済額や総返済額が当初の計画とかい離してしまう恐れがあることです。

先述のとおり、5年ルールがある場合は毎月の返済額が大幅に変わることはないものの、返済額のうち利息の占める割合が増加するため元金の返済が進まず、結果的に総返済額が当初の計画より増加します。

また、将来どのタイミングで金利が上昇するのかは予測するのは困難であり、長期的な返済計画が立てにくいこともデメリットの一つです。

\住宅ローン金利の最新情報はこちらから/

変動金利に向いている人とは?

変動金利に向いている人の例として、以下が挙げられます。

金利の動向を注視できる人

普段から経済や市場の動向を確認している人で、今後も金利があまり変わらないまたは変動したとしても固定金利ほどの金利水準まで上がらないと考えている人には変動金利は向いています。

情報収集により、金利上昇局面で固定金利型に変更するなどの柔軟な対応も考えられます。

情報収集により、金利上昇局面で固定金利型に変更するなどの柔軟な対応も考えられます。

経済的余裕のある人

収入が安定していて経済的余裕がある人にも変動金利は向いています。もし金利が上昇した場合も、経済的余裕があれば、住宅ローンの返済に支障が出る可能性が低いからです。ある程度の資金がある場合は、手持ち資金を頭金に使うのも1つの方法ですが、金利が上がった際に繰り上げ返済として利用するといった方法もあります。また、夫婦共働きで、将来的に両者とも仕事を続ける予定の場合も、世帯収入は安定することが考えられます。

借入額が少ない人・返済期間が短い人

借入額が少ない人や返済期間が短い人は、金利上昇のリスクが弱まります。また、繰り上げ返済を活用しながら早めに返済できれば、変動金利における低金利のメリットを享受しやすくなります。

まとめ

変動金利は借入時の金利が低く抑えられる反面、日銀の金融政策に連動して借入中の金利が上がるリスクがあります。将来、金利がいつ、どれくらい上がるのかを予想することは難しいため、金利上昇への不安を抱えたくない人や安定的に返済したい人は固定金利を選ぶことも選択肢の一つです。

変動金利を選ぶ際には、借入時の金利だけでなく、今後の金利上昇リスクも考えておきましょう。

\住宅ローン金利の最新情報はこちら/

執筆者:菊原浩司

2級FP技能士、一種証券外務員資格保有、管理業務主任者

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行で住宅ローンをお申し込み

- 受付状況等により審査に日数がかかる場合があります

あわせて読みたい

株式会社 三菱UFJ銀行

(2026年1月31日現在)