初心者でも始めやすいつみたてNISA(積立NISA)。メリットや特徴をわかりやすく解説!

- 2022年3月31日

- 2023年12月29日

つみたてNISAはコツコツ資産形成をしていくための非課税投資制度です。金融庁の基準をクリアした商品に少額から投資でき、初心者にもおススメです。

これから投資を始めたい人のために、この記事ではつみたてNISAのメリットや特徴をわかりやすく解説し、利用するにあたって気をつけておきたいことも紹介します。

- 現行制度は、2024年1月以降に制度内容が大きく改正される予定です。

本ページは2022年12月16日(金)「令和5年度の税制改正大綱」で公表された情報をもとに作成しております。今後変更となる可能性もございますので、あらかじめご了承ください。

つみたてNISAとは?

投資初心者でも始めやすく、コツコツと資産形成を行えます。制度改定によって、2024年以降はさらに利用しやすい制度になります。

つみたてNISAの特徴

- 投資方法は積立投資のみ

- 投資で得た利益が最長20年間非課税になる

- 積立上限金額は毎年40万円まで

特徴1:投資方法は積立投資のみ

積立投資は毎月決まった日にちに一定金額を投資する方法で、少額から投資をおこなえます。

積立を一度設定した後は自分で投資タイミングを考える必要がないため、投資初心者でも実践しやすい方法です。

特徴2:投資で得た利益が最長20年間非課税になる

つみたてNISAの非課税期間は最長20年間です。

たとえば、2023年に投資したものは2042年末までが非課税期間となり、その間の売却益と普通分配金が非課税になります。

つみたてNISAは非課税のため、同じ利益が出ても課税金額が0円となり、100万円の利益なら約20万円もの差になります。

特徴3:積立上限金額は毎年40万円まで

つみたてNISAで投資できる金額は年間40万円までです。

いつでもインターネットで金額変更ができる金融機関も多く、家計状況に変化があったときでも柔軟に対応できるでしょう。

なお2024年以降は制度改定により、3倍の年間120万円まで投資できるようになります。

新制度における非課税保有限度額は1,800万円ですが、現行のつみたてNISAで投資した分は算入されません。

そのため、たとえば2023年からつみたてNISAを開始すると、最大で1,840万円の非課税投資残高を保有することが可能になります。

つみたてNISAとNISAの違いとは

| つみたてNISA(*1) | NISA(*2) | |

|---|---|---|

| 非課税期間 | 20年間 | 5年間 |

| 非課税投資枠 | 年間40万円 | 年間120万円 |

| 投資方法 | 積立のみ | 一括・積立 |

| 投資対象商品 | 一定の基準をクリアした投資信託・ETF (上場投資信託) |

投資信託、国内外の株式・ETF、 国内外のリートなど |

| ロールオーバー(*3) | 不可 | 不可(*4) |

(*1)参考:金融庁『つみたてNISAの概要』

(*2)参考:金融庁『一般NISAの概要』

(*3)5年間の非課税期間が満了する際に、保有する商品を翌年の非課税投資枠に移管すること

(*4)2024年以降に設定される新しい勘定にロールオーバーはできません。

少額投資非課税制度(NISA)は2種類あり、積立専用のつみたてNISAと一括でも購入できるNISAです。

つみたてNISAもNISAも非課税投資ができる点は同じです。

違いは非課税期間が20年か5年、非課税投資枠が年間40万円か年間120万円、投資方法が積立のみか一括でも購入可能か、投資対象商品が決まっているかどうかです。

それぞれ特徴が異なり、つみたてNISAは少額からの「長期・積立・分散」投資によって資産形成を後押しする制度です。

長期投資に適した商品も厳選されており、NISAよりも商品選択に迷いにくく、利用しやすい制度となっています。

現行制度ではどちらかを選択して利用しますが、2024年以降の新制度では、つみたてNISAは「つみたて投資枠」、NISAは「成長投資枠」として1つの制度になり、併用が可能になります。

その際、現行NISAの保有商品は新制度のNISA(成長投資枠)へのロールオーバーはできませんが、5年間の非課税期間が終わるまで保有できます。

つみたてNISAのメリット

つみたてNISAは無理のない金額で投資でき、手間もかからない制度です。

早く始めることで運用期間も長く確保できます。具体的にメリットを見ていきましょう。

メリット1:少額から投資できて始めやすい

つみたてNISAは少額から投資を始められます。

毎月5,000円や1万円など、任意の金額で積み立てられるので、生活に負担がない範囲で継続できます。金額変更もいつでも可能です。

設定できる金額は金融機関によって異なりますが、三菱UFJ銀行の場合は、1,000円〜33,333円の範囲で積み立てられます。

メリット2: 18歳から利用でき長期的に運用できる

メリット3:購入タイミングに迷わずほったらかしで運用できる

つみたてNISAの投資方法は「積立」のみです。

設定した間隔で定期的に買い付けていくため、自分でタイミングを考える必要がありません。

運用に手間がかからず、一度始めればほったらかしで継続できるのがメリットです。

三菱UFJ銀行のNISA・つみたてNISA

三菱UFJ銀行のNISA・つみたてNISA

つみたてNISAがおススメな人

つみたてNISAは投資初心者でも始めやすい制度といわれています。

初めて投資をする、もしくは投資経験が少ない人

つみたてNISAの対象商品は、長期・積立・分散投資に適した投資信託があらかじめ選ばれています。

具体的には以下の要件を満たす商品が対象になっており、投資経験が少ない人にも向いています。

- 購入時手数料がゼロ

- 運用管理費用(信託報酬)が一定水準以下

- 分配頻度が毎月ではない

つみたてNISA対象商品は、購入時手数料がかからないため、投資金額をそのまま運用に充てることができ、その分利益が減ってしまうことはありません。

また、運用管理費用は投資信託の保有中にずっとかかる費用であるため、運用期間が長ければその分コストがかさんで利益を押し下げる要因になります。

そのため、一定水準以下に抑えられていることは、長期投資をするうえでメリットと言えます。

分配金については、運用資産(信託財産)の還元にあたりますが、あまり支払頻度が高いと運用資産の減少につながり、運用効率が落ちてしまいます。

そのため、長期投資が前提のつみたてNISAでは、分配頻度が毎月ではない投資信託が対象になっています。

このように、つみたてNISAの商品は金融庁の基準をクリアした投資信託のため、投資初心者でも商品選びをしやすいのが特長です。

金融機関によっては選びやすいようにさらに商品数を絞っているところもあります。

商品の選び方がわからない人は、そのような金融機関を選択肢の1つにしてみましょう。

リスクの少ない投資なら始めてみたいと思っている人

つみたてNISAは長期投資が前提の制度です。

長く運用するほどリターンが安定する傾向があるため、リスクの少ない投資なら始めてみたいという人に向いています。

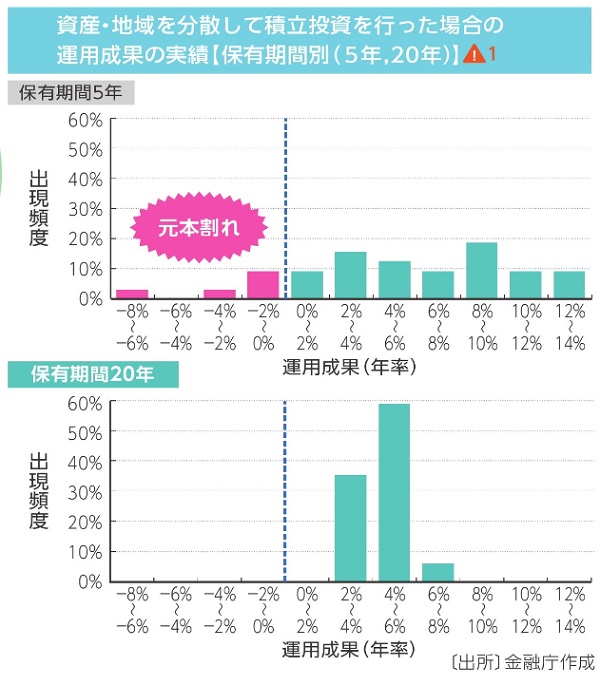

実際に運用期間が5年と20年では、20年間運用したほうがリターンが安定し、リスクを抑えられたという調査結果があります。

必ずしも上図のようになるとは限らないものの、長期投資でリスクが小さくなる傾向はあるため、将来に向けて資産形成をしたい人は検討してみましょう。

少額からコツコツ投資したい人

つみたてNISAは、無理のない金額からコツコツ積立ができます。

自分の好きな金額を設定でき、まとまったお金を用意する必要もないため、いつからでも始めやすい制度です。

一括投資はできないので、年の途中から始める場合、早めにスタートすることでその年の非課税投資枠を活用しやすくなります。

つみたてNISAを始めるときに気をつけたいこと

つみたてNISAには気をつけたいこともあります。

口座開設をする前に知っておきましょう。

元本割れのリスクもある

必ずしも運用益が出るわけではなく、運用中に値下がりして損を抱えてしまうこともあります。

しかし、下落して損になっているときでも積立を続けることで、平均購入単価を引き下げる効果が働き、相場が回復した際には利益が出やすくなります。

途中で積立をやめると、その効果が弱くなりますので、相場下落時にも継続購入することが結果的に元本割れリスクの低減につながります。

リスクがゼロになるわけではありませんが、損を抱えたときでも慌てて売らず、長い目で積立を続けることを意識しましょう。

口座開設は1人1口座のみ

1つの金融機関でしか利用できませんが、商品ラインアップは金融機関で異なるため、口座開設するときは事前に取扱商品を確認しましょう。

つみたてNISA口座の開設後に金融機関変更もできますが、変更したい年の9月末までに手続きしなければいけません。

その年につみたてNISA口座で買付をしていないといった条件を満たす必要もあり、いつでも気軽に変更できるものではないため注意しましょう。

非課税投資枠の繰り越しはできない

たとえば、非課税投資枠40万円のうち10万円が余ったとしても、繰り越して翌年に利用することはできません。

まとめ

つみたてNISAは非課税で長期投資ができる制度です。

少額からスタートでき、運用の手間が非常に少ない仕組みになっています。

長期投資でリスクを抑えた運用ができるため、投資初心者にもおススメです。

ただしつみたてNISAは1人1口座までしか開設できません。

商品ラインアップは金融機関によって異なるため、自分に合ったところで口座開設しましょう。

執筆者:國村 功志(くにむら こうじ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、一種外務員資格

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でつみたてNISAを始める方法

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2024年12月20日現在)