20代に聞く!どれくらい貯金している?貯金を増やすために心がけていることは?

- 2022年6月30日

- 2024年3月8日

20代のうちから貯金ができている人は、貯金の目的や目標額が明確で、自分に合った貯金の方法を見つけているようです。

今回は、フルタイムで働く20~29歳の男女400名を対象に、トータルの貯金額や貯金の方法等を聞いてみました。アンケート結果とともに、貯金しやすい仕組み作り・貯金を増やすための資産運用方法等についてもファイナンシャルプランナーが解説しているので、参考にしてください。

【調査概要】

調査方法:インターネットでのアンケート

対象者:20~29歳の男女で、フルタイムで働いている方400名

調査期間:2022年5月

- 20代の年収は「300万円~500万円未満」が半数程度

- 毎月コツコツお金を貯めている人が多い

- 毎月の貯金額は「1万円~3万円未満」が約34%

- 20代は「円普通預金」での貯金が最多

- 興味のある貯金の方法は「投資信託」が「円普通預金」を上回る

- トータルの貯金額は約半数が「30万円~200万円未満」の範囲内

- 約42%の人が「いざというときのお金」のために貯金をしている

- 目標貯金額は「1,000万円以上」「特に決めていない」

- あと「6年~10年以内」に目標貯金額を貯めたい人が最も多い

- 現在の貯金額の満足度は「不満」「やや不満」が合計57.0%

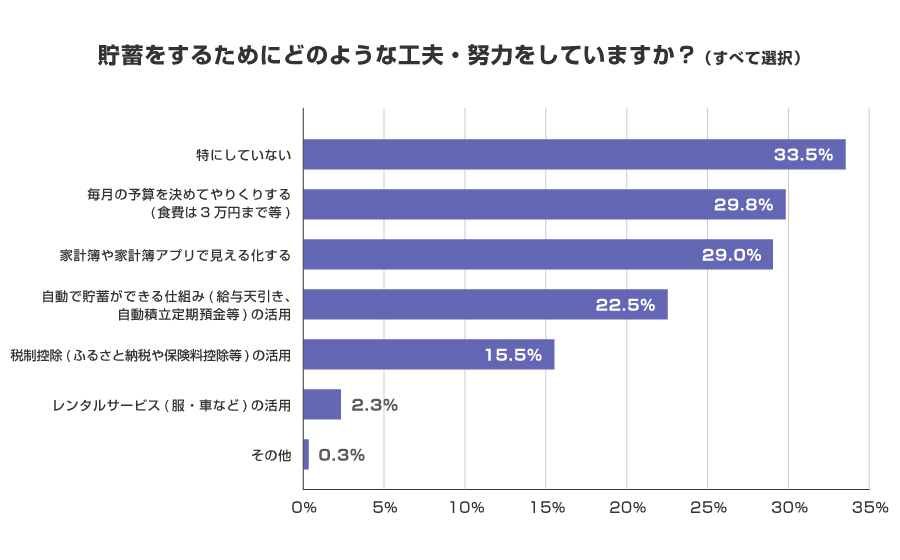

- 貯金をするための工夫・努力は約33.5%が「特にしていない」

- まとめ

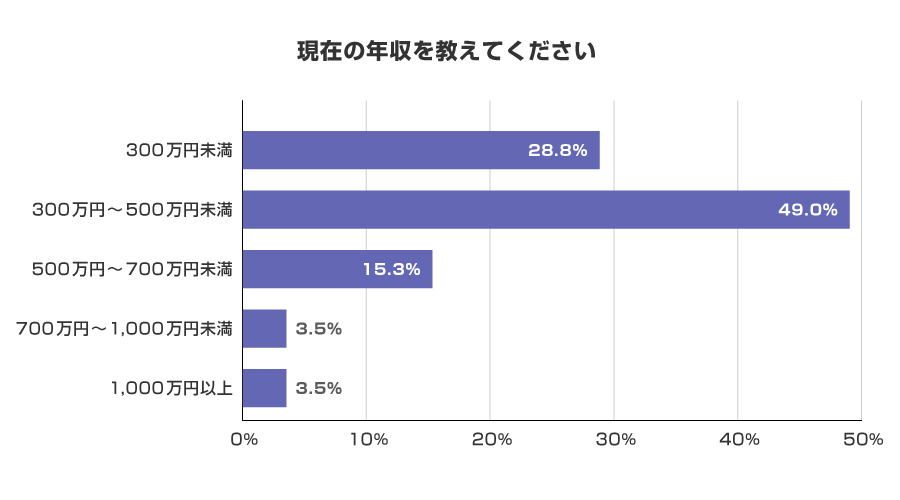

20代の年収は「300万円~500万円未満」が半数程度

フルタイムで働く20代の年収は、どれくらいなのでしょうか。

最も多い回答は「300万円~500万円未満」の49.0%で、回答者の半数近くに上ります。

一方、20代ながら、年収500万円以上の人は22.3%いることがわかりますが、一般的には年齢が上がれば年収も増えると考えられるため、今から焦る必要はありません。

年収は、勤務先の規模や業務内容等にも左右されることから、20代のうちは年収よりも「多くの経験を積むこと」を重視しましょう。

また、年収が高いほど、貯金額が多くなるとは限りません。20代は、現在の年収額を踏まえつつ、家計簿をつけて毎月の収入と支出を把握する等、貯金しやすい仕組み作りから始めることが大切です。

なお、手書きで家計簿をつけるのは手間や時間がかかるため、スマートフォンで簡単に家計管理ができる「家計簿アプリ」を活用してみましょう。

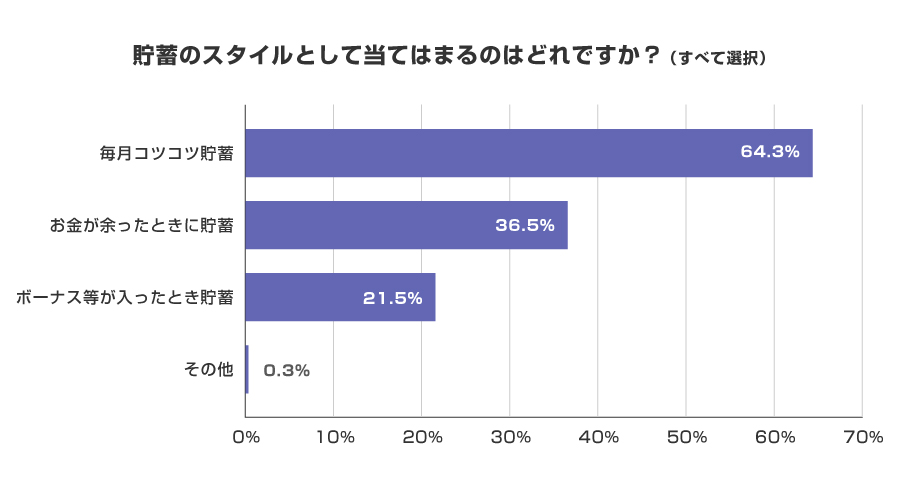

毎月コツコツお金を貯めている人が多い

貯金のスタイルは、64.3%が「毎月コツコツ」お金を貯めていると回答し、手取り収入のなかから、毎月一定額を貯金に回している人が多いことがわかります。

前問の年収についてのアンケート結果からわかるとおり、社会人になって間もない20代の多くは、あまり年収が高くありません。

また、結婚・出産・マイホーム購入等のライフイベントの発生も想定され、出費がかさみやすくなります。そのような環境下でも、コツコツとお金を貯めている人が半数以上もいるのは、注目すべきポイントです。

次に多い回答は「お金が余ったとき」で36.5%を占めますが、限られた収入のなかでは、お金に余裕がある状況になりにくく、貯金のタイミングを逃してしまうかもしれません。

その場合は、以下のような商品を活用し、毎月コツコツお金を貯めるスタイルへ変えてみるのもおすすめです。

- 積立式定期預金:定期預金とは、例えば「5年」「10年」等、あらかじめ預け入れ期間を決めてお金を預けることを指します。そのうち積立式定期預金は、毎月一定額を決まった日に普通預金から定期預金へと自動で振り替えることで、お金を積み立てていく商品です。

- 投信つみたて:投資信託は、投資家から集めたお金をひとつの大きな資金としてまとめ、個人の投資家に代わり、投資のプロが株式や債券等に分散投資をしてくれる商品です。まとまったお金で一括購入する方法に対し、投信つみたてでは、毎月一定額を決まった日に自動で継続購入できます。

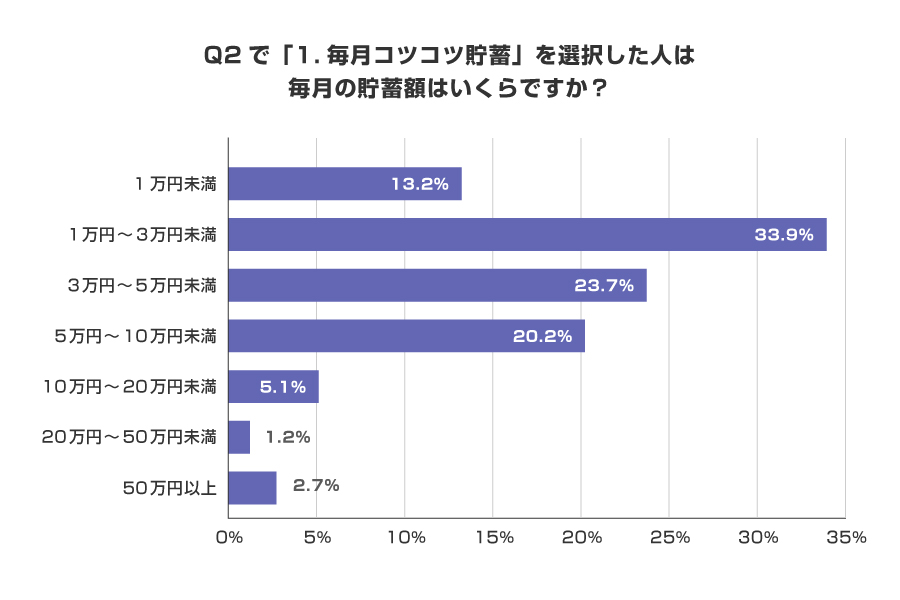

毎月の貯金額は「1万円~3万円未満」が約34%

前問で「毎月コツコツ」お金を貯めていると回答した20代に、毎月の貯金額を尋ねたところ、「1万円~3万円未満」が最も多く33.9%を占めました。他には「3万円~5万円未満」が23.7%、「5万円~10万円未満」が20.2%と続きます。

一方「1万円未満」と回答した人も13.2%おり、例えば「毎月5,000円」のように、少額ながらも継続してお金を貯めているようです。金額の大小よりも、まずはコツコツ貯金する習慣を身につけていきましょう。

会社によっては、指定した金額が毎月の給与から天引きされる「財形貯蓄」を利用できるので、貯金の習慣がない人は財形貯蓄から始めるのも選択肢の一つです。

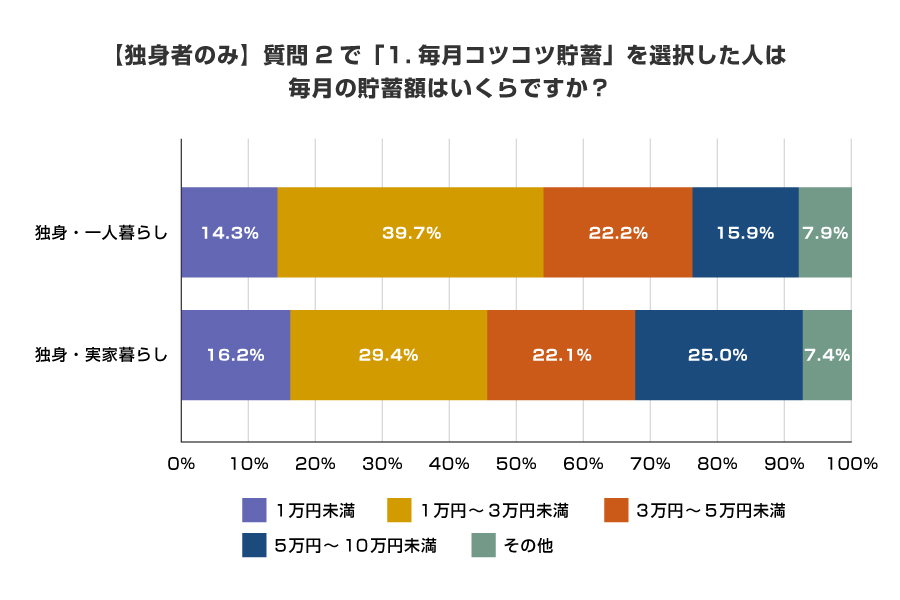

「毎月コツコツ」お金を貯めていると回答した人のうち、独身者に限定した毎月の貯金額の結果を見てみましょう。

一人暮らしと比べ、実家暮らしのほうが「1万円~3万円未満」の回答割合が少なく、「5万円~10万円未満」の回答割合が多いことがわかります。

しかし、「1万円未満」と回答した実家暮らしの人は16.2%で、一人暮らしよりも多い割合となりました。実家暮らしは、住居費や水道光熱費等の負担を抑えられるのにも関わらず、このような結果となっていることから、貯金は本人の意識が重要だといえるかもしれません。

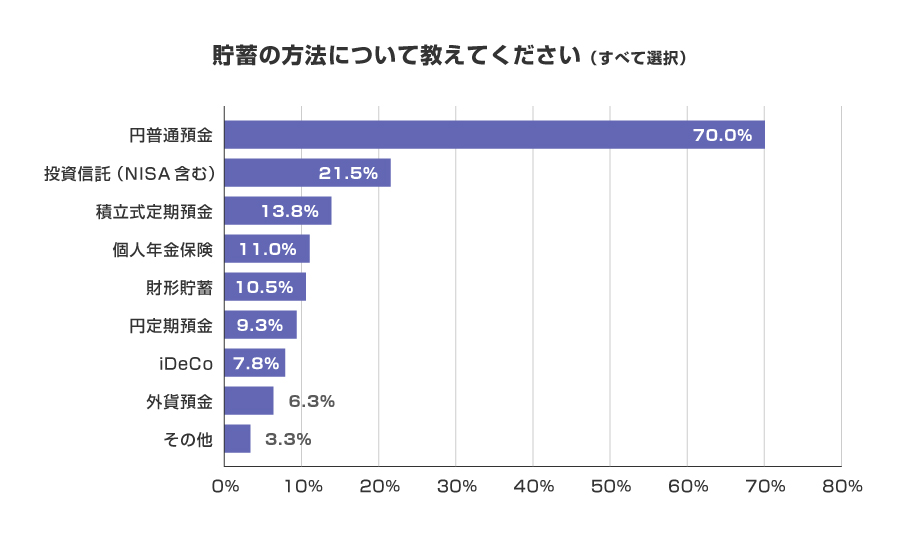

20代は「円普通預金」での貯金が最多

20代は、どのような方法で貯金している人が多いのでしょうか。

最も多い回答は「円普通預金」の70%です。「投資信託(NISA含む)」は21.5%でしたが、円普通預金と大きな差が開いています。

ただし、円普通預金を選択する人のなかには、「なんとなく普通預金にしている」「他の金融商品に興味はあるけれど、どんな商品で運用してよいか分からない」という人もいるのではないでしょうか。次のアンケート結果を見ると、そのような傾向が見えてきます。

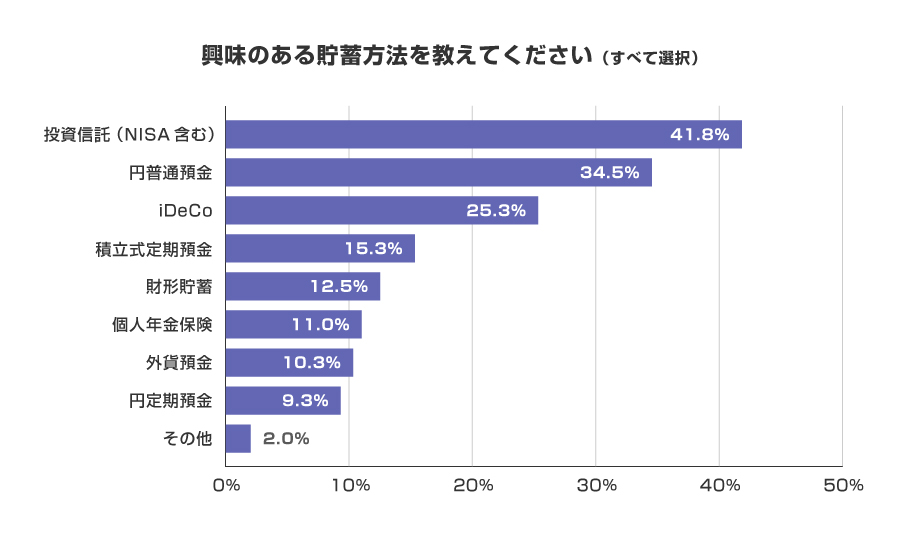

興味のある貯金の方法は「投資信託」が「円普通預金」を上回る

20代にどのような貯金の方法に興味があるか尋ねたところ、最も多い回答は「投資信託(NISA含む)」の41.8%で、「円普通預金」の34.5%を上回りました。前問の、現在の貯金の方法についてのアンケート結果では、「円普通預金」がその他の方法と大きく差をつけていましたが、実際に興味がある方法は分散しているようです。

資産運用の方法のなかでも、特にNISAやiDeCoは認知度が高いかもしれません。最近ニュースでも話題になりましたが、岸田内閣が「資産所得倍増プラン」の中で、貯蓄から投資に資産をかえるために、NISAやiDeCoの拡充・改革を行おうとしています。

NISAという税制優遇制度を活用すれば、投資信託で得た利益や分配金等が、一定の条件のもとで非課税になります。

また、iDeCoとは、自分でお金を積み立てて運用し、その掛金や運用益を公的年金にプラスして受け取れる任意加入の年金制度のことです。どちらも毎月少額から始めることができる点も、まとまったお金を確保しにくい20代には大きなメリットになるのではないでしょうか。

貯金の方法は一つではないため、さまざまな方法を自分なりに比較・選択したほうが、楽しみながらお金を貯めるきっかけにもなります。

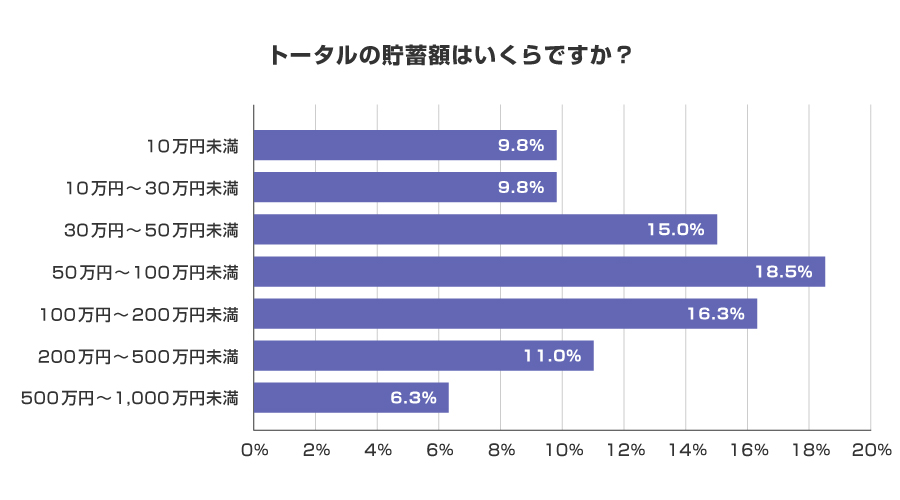

トータルの貯金額は約半数が「30万円~200万円未満」の範囲内

トータルの貯金額は、多い順に「50万円~100万円未満」が18.5%、「100万円~200万円未満」が16.3%、「30万円~50万円未満」が15.0%でした。結果として、20代の貯金額は、30万円~200万円未満が約半数を占めます。

貯金額が30万円に満たない場合は、最初の目標額を100万円~200万円程度に設定してみてはいかがでしょうか。また、目標額だけではなく、「結婚資金を貯めたい」「車を購入したい」等の目的を持ったほうが貯金しやすくなります。

一方、ある程度まとまった額の貯金があってしばらく使う予定がない場合は、投資信託のほか、以下のような商品を活用するのもおすすめです。

- 外貨預金:日本円ではなく、金利が高い傾向にある外国の通貨で預金する方法です。基本的にはお金を引き出す際に、預け入れたときよりも、円安が進んでいれば、利益が生まれます。

- 株式:株式は、株式会社が事業に必要な資金を調達するために発行する証券で、売買を通じた値上がり益や、配当金等の利益を期待できる商品です。企業の業績や経営状況により、株式の価値は上がることもあれば、下がることもあるため、そのリスクを考慮しておく必要があります。

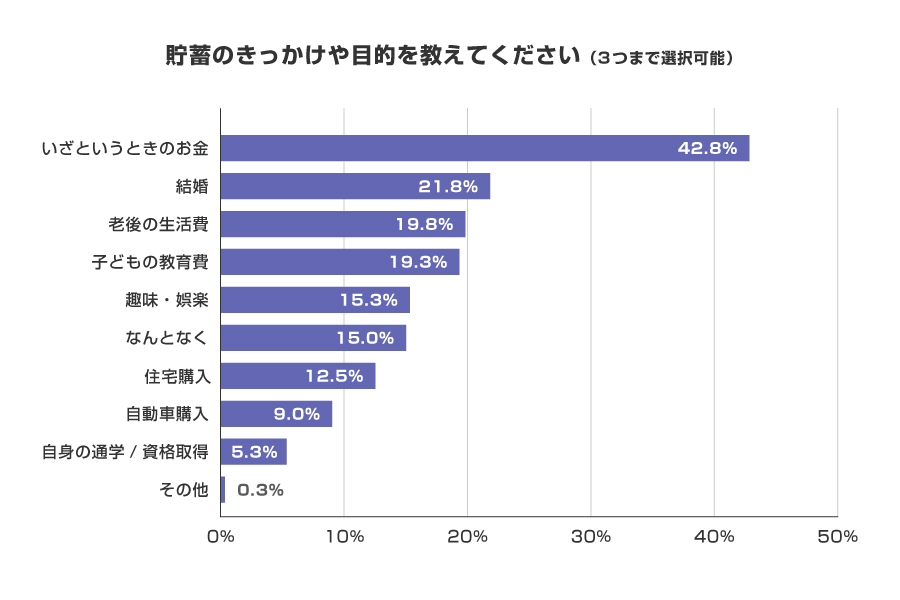

約42%の人が「いざというときのお金」のために貯金をしている

どのようなきっかけ・目的で貯金を始めたのか、最大3つまで選択してもらうと、「いざというときのお金」と回答した人が最も多く42.8%でした。それ以外では「結婚」が21.8%、「老後の生活費」が19.8%、「子どもの教育費」が19.3%と続きます。

「いざというとき」に当てはまるケースは人それぞれですが、例えば「病気・ケガで働けなくなったとき」等が考えられるのではないでしょうか。

加えて、新型コロナウイルス感染症の流行や、ウクライナ・ロシア情勢等、先行きが不透明な世の中だからこそ、いざというときに備えたい気持ちが強まるのかもしれません。

万が一のために備える生活費の目安は、独身・既婚、子どもの有無等によって異なるものの、最低6ヵ月~1年分程度を貯金しておくと安心です。

また、結婚資金を貯めるなら、婚約・結婚式・新婚旅行にかかるお金を合計し、カップルで200万円~500万円程度が貯金の目安でしょう。

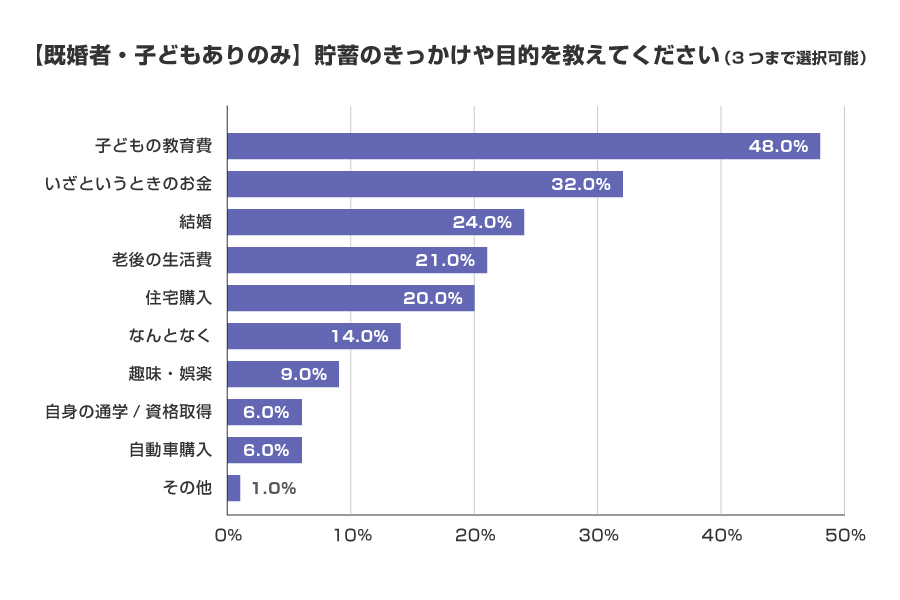

貯金のきっかけや目的について、子どもがいる既婚者に限定した場合の結果を見てみましょう。

全体では4番目だった「子どもの教育費」が48.0%と、最も多くなりました。

子どもの教育費は、幼稚園から大学まですべて国公立の場合でも合計1,000万円以上、すべて私立の場合は合計2,500万円程度が必要です。

とはいえ、質問5でトータルの貯金額は「50万円~100万円未満」が最も多かったことからもわかるとおり、20代から1,000万円以上を確保するのは容易ではありません。

状況に応じて、子どもの教育費を目的にお金を借りられる、教育ローンや奨学金の利用も考えてみてください。なお、教育ローンは保護者が借り入れ・返済をするものですが、奨学金は子どもが債務者となって返済を行わなければならないという違いがあるため、注意しましょう。

| 借り入れ方法 | 利息 | 返済義務 | |

|---|---|---|---|

| 教育ローン | 入学前にまとめて受け取ることも可能 | 借りた翌日から利息が発生する | 保護者が返済する |

| 奨学金 (返済が必要なもの) |

在学中に毎月分割で受け取る | 在学中は利息が発生しない | 子どもが自分で返済する必要がある |

また、今のうちから教育費を貯められるよう、以下のような商品も検討してみてください。

- 学資保険:毎月決まった額の保険料を支払うことで、子どもの教育費を貯められる保険です。子どもが一定の年齢に達したときに、まとまった給付金を受け取れます。

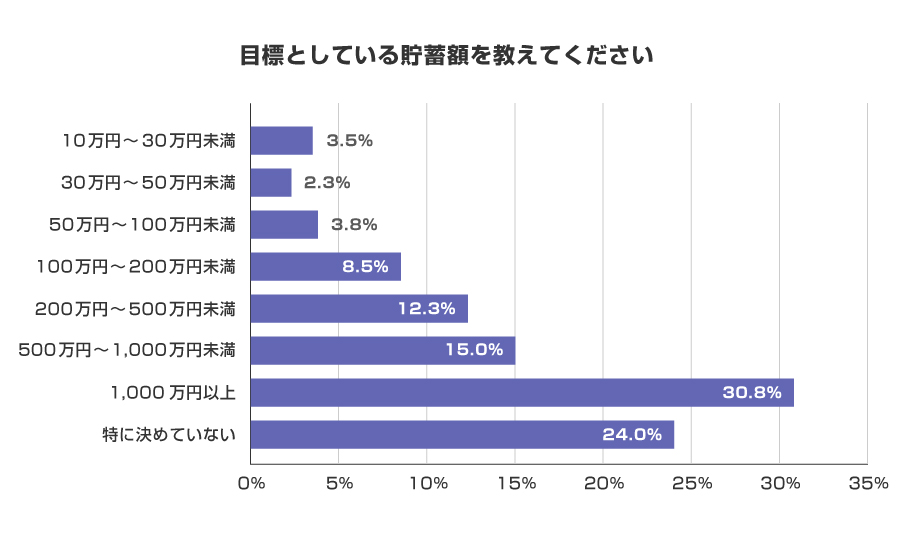

目標貯金額は「1,000万円以上」「特に決めていない」

貯金のきっかけや目的には「いざというときのお金」「子どもの教育費」等の回答が挙がりましたが、それらの目標貯金額はいくらなのでしょうか。

最も多い回答は、「1,000万円以上」の30.8%でした。しかし、次に多いのは「500万円~1,000万円未満」ではなく、「特に決めていない」の24.0%です。この結果から、「特に具体的な理由はないが、貯金額は多いほうがよい」という理由で「1,000万円以上」を選択している人が一定数いるのかもしれません。

もし貯金の目的も目標額も決まっていない場合は、「ライフプラン=人生の計画」を立てるのがおすすめです。結婚・出産・住宅購入等、これからの人生で起こりうる出来事を洗い出すことで、いつ・いくらお金が必要になるのかが見通しやすくなります。

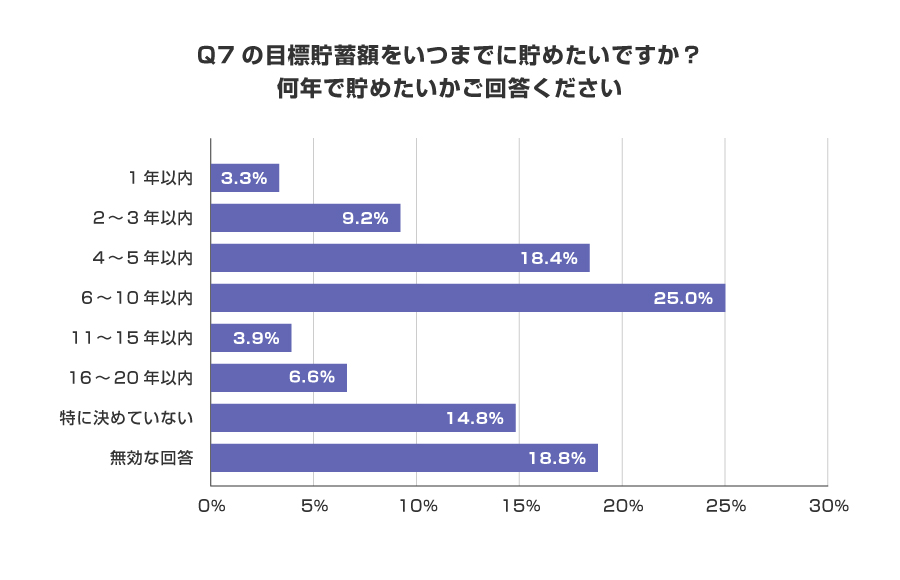

あと「6年~10年以内」に目標貯金額を貯めたい人が最も多い

前問の目標貯金額について、あと何年で貯めたいか尋ねたところ、「6~10年以内」が最も多く25.0%を占めました。続いて「4~5年以内」が18.4%、「特に決めていない」が14.8%と続きます。

目標貯金額を決めていないと、あと何年で貯めたいかもイメージしにくいため、前問の結果を考慮すれば「特に決めていない」が多いのは予想どおりではないでしょうか。

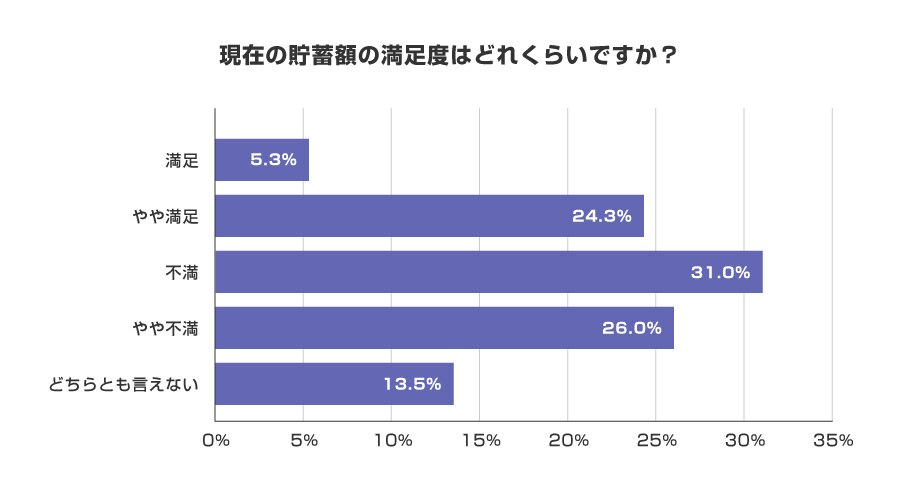

現在の貯金額の満足度は「不満」「やや不満」が合計57.0%

現在の貯金額の満足度については、合計57.0%が「不満」「やや不満」と回答し、「満足」「やや満足」の合計29.6%を大きく上回りました。

一口に「不満」といっても、なんとなく不満に思う状態と、目標があって達成程度に不満がある状態では、意味合いが異なります。やはり、まずは貯金の目的や目標額を明確にし、貯金しやすい仕組み作り・毎月コツコツと続けられる資産運用等から始めてみることが大切です。

貯金をするための工夫・努力は約33.5%が「特にしていない」

最後に、20代が貯金をするためにどのような工夫・努力をしているのか見てみましょう。

最も多い回答は「特にしていない」の33.5%でしたが、特に、現在の貯金額に多少なりとも不満がある人は、何らかの工夫をしてみるとよいかもしれません。例えば、以下のような税制控除を活用して税負担を減らすことも、貯金の工夫の一つです。

- ふるさと納税:地元や応援したい自治体に寄附をすることで、寄附額のうち2,000円を超える部分について税金の控除を受けられる制度です。

- 生命保険料控除:生命保険や医療保険等に加入している場合、払い込んだ保険料を申告することで、税金の控除を受けられる制度です。

また、服や車等をあえて購入せず、一定の料金を支払い、必要な期間だけ利用するレンタルサービスを活用している人もいます。買い切りとレンタルサービスのどちらが節約になるかは、その人のライフスタイル等にもよるので、それぞれの支出をシミュレーションしてみてください。

まとめ

今回のアンケート結果から、20代の貯金額は人によってばらつきがありますが、現在の貯金額に対しては不満を抱いている人が多いことがわかりました。また、毎月コツコツ貯金できている人がいる一方で、貯金をするための工夫・努力は特にできていない人もいます。

これから年齢を重ね、いざお金が必要になったときに困らないよう、20代の今だからこそ、無理せず継続できることから貯金を始めてみてください。余裕があれば、少額でコツコツ始められる資産運用も検討してみてはいかがでしょうか。

記事提供:トランス・コスモス株式会社

執筆者保有資格:2級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 記事の情報は当行が信頼できると判断した情報源から入手したものですが、その確実性を保証したものではありません。

- 記事は外部有識者の方等にも執筆いただいておりますが、その内容は執筆者本人の見解等に基づくものであり、当行の見解等を示すものではありません。

- また、一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- なお、記事の内容は、予告なしに変更することがあります。

あわせて読みたい

外貨預金をお申し込みの際は、次の点にご注意ください。

- 外貨預金は預金保険制度の対象ではありません。

- 為替相場の変動により、円貨を外貨にする際(預入時)の為替相場に比べ、外貨を円貨にする際(引出時)の相場が円高になると引出円貨額が預入円貨額を下回る場合があります。

- 円貨を外貨にする際および外貨を円貨にする際に手数料がかかるため、為替相場に変動がない場合でも、引出円貨額が預入円貨額を下回る場合があります。

- 新興国通貨は先進国通貨に比べて大きなリスク(カントリーリスク等)があります。流動性や市場機能の低下、および大幅な為替変動により、場合によってはお取引を即時停止することがあります。

- お申込前に必ず最新の契約締結前交付書面・説明書をご確認ください。

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

当行では「三菱UFJ銀行の投資信託口座」や「金融商品仲介口座」で投資信託をお取り扱いしております。

それぞれの口座について、くわしくはこちらをお読みください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

ご注意事項

iDeCoをお申し込みいただく前に、下記についてご確認ください。

- 原則、60歳まで引き出し(中途解約)ができません

- 脱退一時金を受け取れるのは一定の要件を満たす方に限られます。

- ご本人の判断で商品を選択し運用する自己責任の年金制度です

- 確定拠出年金制度では、ご加入されるご本人が自らのご判断で、商品を選択し運用を行いますので、運用結果によっては受取額が掛金総額を下回ることがあります。

- 当行から特定の運用商品の推奨はできません。

- 運用商品の主なリスクについて

- 預金は元本確保型の確定利回り商品です。預金は預金保険制度の対象となります。

- 当行のiDeCoで取り扱う保険は元本確保型商品です。ただし、運用商品を変更する目的で積立金を取り崩す場合は、市中金利と残存年数等に応じて解約控除が適用されるため、結果として受取金額が元本を下回る場合があります。

- 投資信託は価格変動商品です。預金ではなく、預金保険制度の対象ではありません。運用実績は市場環境等により変動し、元本保証はありません。また、当行でお取り扱いする投資信託は、投資者保護基金の対象ではありません。

- 預金、保険および投資信託は異なる商品であり、それぞれリスクの種類や大きさは異なります。

- 初回手続き時、運用時、給付時等で、各種手数料がかかります

- iDeCoには、初回手続き手数料・毎月の事務手数料・資産管理手数料・運営管理機関手数料・給付事務手数料等がかかります。

- 手数料は、加入者となられる方は毎月の掛金から、運用指図者となられる方は積立金から控除されます。年金でお受け取りになられる方は給付額から控除されます。

- 60歳になっても受け取れない場合があります

- 50歳以上60歳未満で加入した場合等、60歳時点で通算加入者等期間(*)が10年に満たない場合は、受給可能年齢が引き上げられます。

- 60歳以上で新規加入した場合、加入から5年経過後に受給可能となります。

- 通算加入者等期間は、iDeCoおよび企業型DCにおける加入者・運用指図者の期間の合算となります。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

委託金融商品取引業者 三菱UFJモルガン・スタンレー証券株式会社

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会