金融緩和とは?私たちの生活にどう影響するの?

この記事は7分で読めます。

公開日:2022年9月30日

2022年9月には、1ドル140円台に達し、1998年以来の円安を記録しました。急激な円安進行の背景の一つに、日本が金融緩和を続けていることが挙げられます。

金融緩和についてはよくニュース等で耳にするものの、くわしくは分からないという方もいるのではないでしょうか。

この記事では、金融緩和の具体的な方法や得られる経済効果について、ファイナンシャルプランナーが解説します。

諸外国との金融政策の違いや、金融緩和が私たちの生活におよぼす影響についても分かりやすく説明しているので、参考にしてください。

金融緩和とは?

金融緩和とは、市場に出回るお金の供給量を増やして経済を活発化させ、景気回復を図る金融政策のことです。国の中央銀行(日本では日銀)が行います。

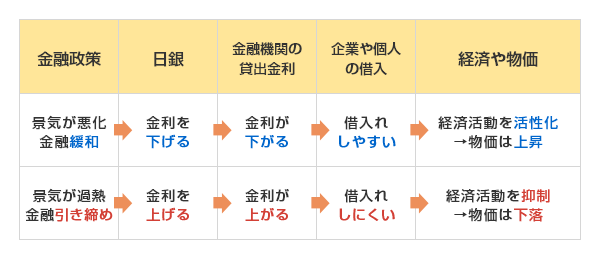

金融政策には緩和と引き締めがある

金融政策は、景気をコントロールするための施策です。

景気が悪いときには、政策金利の引き下げ・資産の買い上げ等によって、資金の供給量を増やす金融緩和を行います。その結果、企業や個人はお金を借りやすくなるため、経済活動が活発になり、景気の上昇が期待できるのです。

一方、景気がよすぎると過度なインフレが生じることもあります。インフレとは、モノやサービスの値段が継続的に上がることで、相対的にお金の価値が下がることです。

インフレが過度になった場合には、緩和とは逆に政策金利の引き上げ・資金の供給量の縮小等、お金を借りにくくする金融引き締めを行うことで、経済活動を抑制します。

金融緩和の目的と方法

先述のとおり、金融緩和の目的は景気回復です。金融緩和により経済がどうなるのか、もう少しくわしく見ていきましょう。

金融緩和の方法には、大きく分けて政策金利の引き下げ・国債等の資産買い上げの2つがあります。

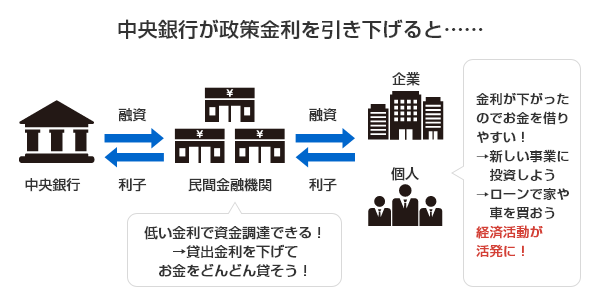

政策金利とは、中央銀行が一般の金融機関にお金を貸し出す際の金利です。

政策金利が下がれば金融機関の貸出金利も下がり、企業や個人がお金を借りやすくなります。

企業は大規模な設備購入のための借入れを、個人は家を買うための住宅ローン等が組みやすくなるため、事業投資や個人消費等の経済活動が活発になるでしょう。その結果、物価上昇や景気回復が期待できるのです。

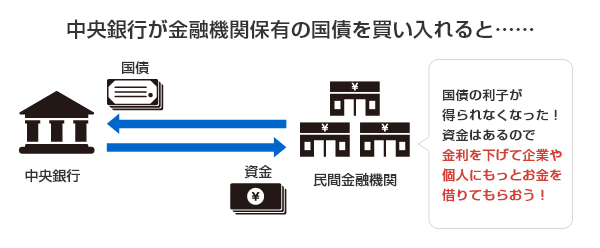

しかし、金利の引き下げは無限ではありません。これ以上金利を下げることができないときに有効な施策が、金融機関の保有する国債等を買い上げる「量的緩和」です。

中央銀行が金融機関から国債等を買い入れると、金融機関の保有するお金が増えます。

金融機関は国債でも資金を運用していますが、国債を買い上げられると、お金を貸し出さなければ利益を得られません。

企業や個人にお金を借りてもらうために、金融機関は貸出金利を下げるようになります。そのため、政策金利引き下げと同様の経済効果が期待できるのです。

日本とアメリカの金融政策の違い

2022年に入り急激に円安が進行している背景には、日本が欧米諸国と異なり金融緩和を継続していることがあります。現状を理解するために、日本とアメリカの金融政策の違いについて政策の推移とともに見ていきましょう。

日本は金融緩和を継続

日本はデフレ対策のために金融緩和を実施しています。デフレとはインフレとは反対にモノやサービスの値段が継続的に下がることで、相対的にお金の価値が上がることをいいます。

デフレが続くと、個人は「もっと値段が下がってから購入しよう」と消費を先送りにする心理が働くため、モノが売れなくなり、長期的に経済状態の悪化を招く恐れがあります。

また、個人の消費が停滞すると、企業の生産活動も停滞してしまう悪循環(デフレスパイラル)に陥るでしょう。

現在も需要とそれにともなって上がるべき商品やサービス等の値段が期待する水準になっていないため、日本はマイナス金利をはじめとした金融緩和でデフレ脱却を目指しています。

日本は、1990年代のバブル崩壊以降、1999年にゼロ金利政策による金融緩和を開始し、以降景気状況に応じてゼロ金利の解除と復活を繰り返してきました。

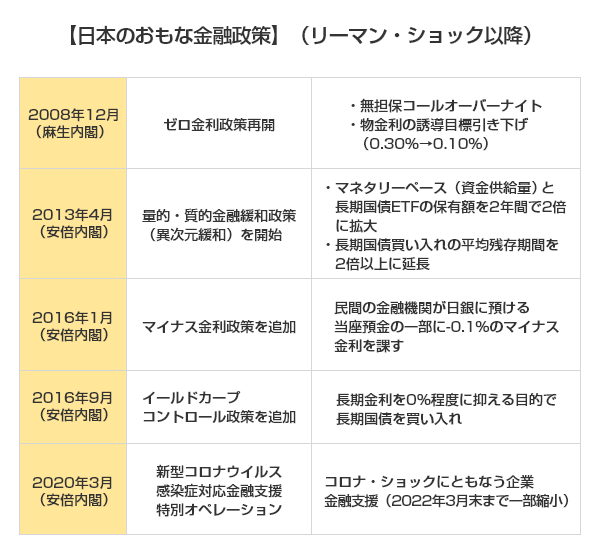

再度ゼロ金利政策に舵を取ったのは、2008年12月です。リーマン・ショックに連鎖して顕在化した、世界金融危機による景気低迷の打開が目的でした。

さらに、2%の物価安定目標を実現するために、2013年4月から長期国債やリスク性資産の買い入れを拡大する「量的・質的金融緩和」を導入し、緩和策を強化します。さらに、2016年1月にはマイナス金利を、同年9月には長短金利操作(イールドカーブ・コントロール)も加える異次元緩和を導入しました。

以降も金融緩和を継続し、コロナ禍の2020年3月以降は、「新型コロナウイルス感染症対応金融支援特別オペレーション」を追加実施しています。

2022年に入り、利上げに踏み切る海外との金利差で円安が進みましたが、日銀は緩和の縮小には慎重な姿勢です。

アメリカ等先進国は金融引き締めに転向

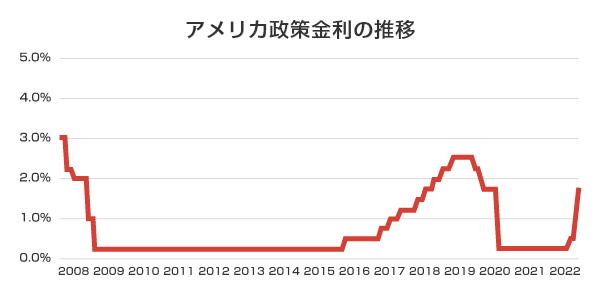

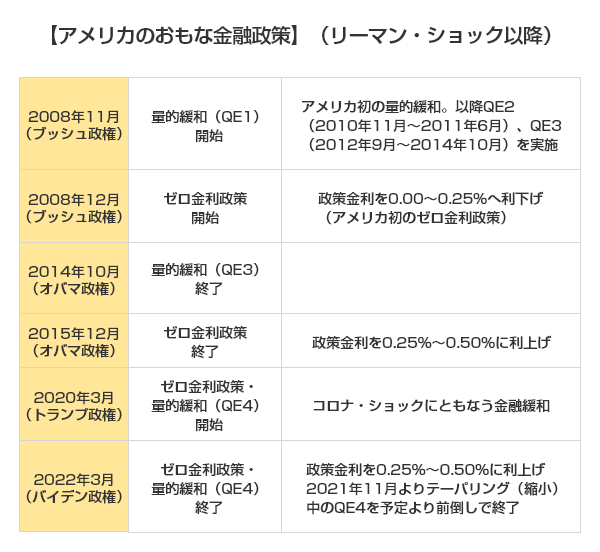

アメリカでも、リーマン・ショック以降利下げと量的緩和を実施され、2008年12月からはアメリカ史上初のゼロ金利政策が取られました。

しかし、景気回復の兆しが見えるようになり、2014年10月で量的緩和を終了、2015年12月にはゼロ金利を解除し利上げに踏み切っています。

コロナ禍の2020年3月からは、再びゼロ金利政策と量的緩和を実施しましたが、2021年11月の会合で資産購入縮小(テーパリング)を決定し、2022年3月に資産購入を終了、利上げに転向しました。

なお、欧州中央銀行(ECB)も2022年7月に資産購入プログラムを終了、利上げに転向しています。

金融緩和で私たちの生活にどのような影響がある?

金融緩和によって金融機関の貸出金利が下がれば、理論的には景気回復が期待できます。金利低下による経済や私たちの生活におよぶ影響を、具体的に見ていきましょう。

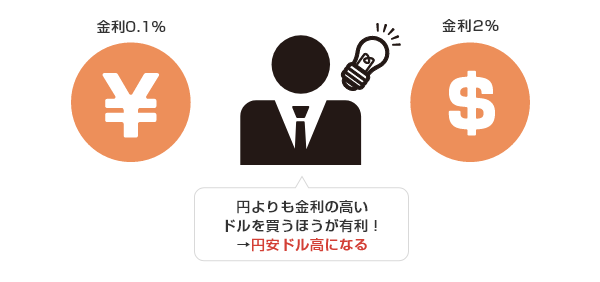

円安の進行

金融緩和によって金利が低い水準にとどまっていると、金利の低い円を売って金利の高いドル等の外貨が買われるようになるため、円の価値が下がってドルの価値が上がる円安が進行します。

円安が進行すると海外からは日本製品が安く買えるようになります。日本製品の販売量が増えるので、輸出企業は業績アップが期待できるでしょう。

輸出企業が国内での設備投資の拡大や賃金の上昇を行えば、国内の景気上昇につながります。一方、身近なところでは輸入品(海外製の電化製品等)が値上がりする可能性もあります。

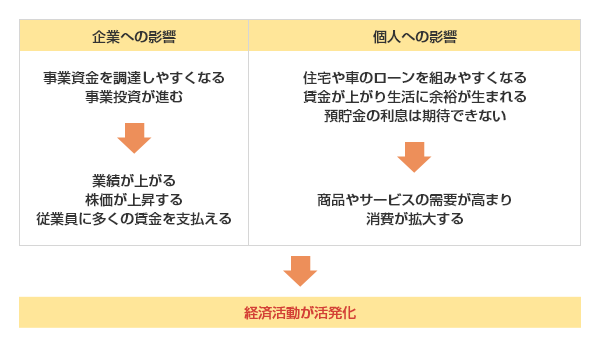

経済活動の活発化

貸出金利が低下すれば、企業や個人がお金を借りやすくなります。

企業は事業投資を積極的に進められるようになり、業績向上や株価上昇が期待できるでしょう。

個人の賃金も上昇するので消費が拡大し、経済が活発になる効果も期待できます。また、ローン金利が下がることで、住宅や車等を買いやすくなる点もメリットです。

しかし、現状では生産コストの上昇により企業業績や賃金は上がっておらず、理論どおりにはいっていません。そのため、私たちの生活は苦しい状況が続いているのが実態です。

日銀が円安進行にも関わらず緩和継続の姿勢を見せているのも、この実態を加味しているためとされます。

物価の上昇

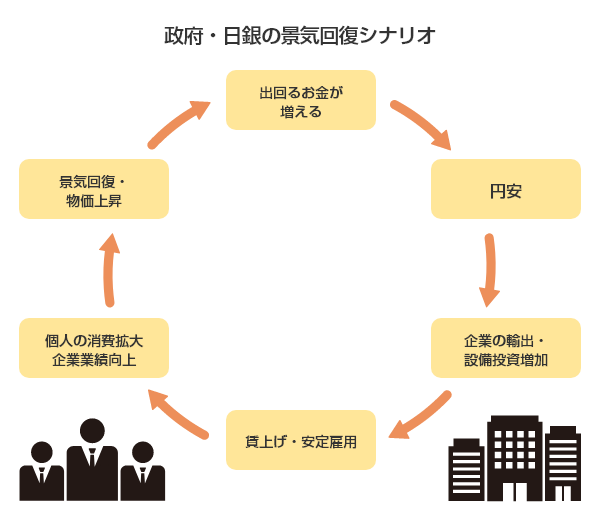

金融緩和で資金の供給量が増えると、企業の設備投資等に回せる資金が増えて業績向上につながり、賃金上昇や雇用安定が期待できます。

その結果、個人の消費意欲が高まりモノやサービス等の需要も高まるため、物価が上がります。円安による原材料価格高騰も、上昇の後押しとなるでしょう。

物価が上がれば、さらに企業の業績や賃金が上昇するという経済成長サイクルが期待できます。これが、政府・日銀が想定する景気回復シナリオです。

物価上昇には、あまりよいイメージを持たない方もいるかもしれません。しかし、経済的にはプラスの効果があり、緩やかなインフレは経済成長をもたらします。日本ではデフレを脱却するため、金融緩和により2%の物価上昇を目指してきました。

しかし、インフレは必ずしも景気の拡大によって起こるとは限らない点に注意が必要です。現に日本では、ウクライナ危機によるエネルギー価格の上昇が物価の上昇を牽引しており、景気が回復している状況とはいえません。

まとめ

金融緩和は、景気回復を目的とした経済政策です。市場に出回るお金を増やして経済活発化を狙ったものですが、日本では残念ながら企業業績や賃金の上昇には至っていません。現状物価だけが上昇する、回復をともなわないインフレにより、生活の負担が増しています。

そのため、日本は依然として金融緩和を続けており、預金金利はしばらく上がらない可能性が高いでしょう。そんななかインフレに備えるには、資産を日本円だけでなく外貨へ分散しておくのが有効な方法の一つです。外貨に関する知識を深め、資産の一部を外貨で保有するということも検討してもよいかもしれません。

記事提供:トランス・コスモス株式会社

執筆者保有資格:2級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

執筆者保有資格:2級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 記事の情報は当行が信頼できると判断した情報源から入手したものですが、その確実性を保証したものではありません。

- 記事は外部有識者の方等にも執筆いただいておりますが、その内容は執筆者本人の見解等に基づくものであり、当行の見解等を示すものではありません。

- また、一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- なお、記事の内容は、予告なしに変更することがあります。

あわせて読みたい

株式会社 三菱UFJ銀行

(2022年9月30日)

(2022年9月30日)