色々な平均で見る「子育て費用」 教育費、所得、貯蓄・借入金

この記事は9分10秒で読めます。

- 2021年10月27日

- 2023年1月1日

子育てにはお金がかかる、と聞いたことがある人も多いでしょう。具体的に、何にいくらくらいのお金がかかるのか、ほかの家庭ではどうしているのか、どうやって教育資金を用意すればいいのか、子育てにまつわるお金の疑問についてお答えします。

子育て費用はいくらかかるかわからないと不安

(画像提供:takasu/stock.adobe.com)

お金に対する「漠然とした不安」を抱えている人は多いでしょう。その不安を解消するためには、できるだけ具体的な数字に置き換えて考えてみることが有効です。

なんとなく「いっぱいお金がかかるらしい」と思っていると心配は尽きませんが、いついくら必要なのか知っていて、そのお金を用意する方法もわかっていれば、同じくらいの貯蓄額があったとしても安心感はまったく違うものになるでしょう。

「危機感は持っているけれど何をしたらいいのかわからない状態」から、「何をどうすればいいのかわかってすぐに実践できる状態」になるために、まずは教育にかかるお金についてさまざまな観点から見ていきましょう。

教育費の平均はいくら?

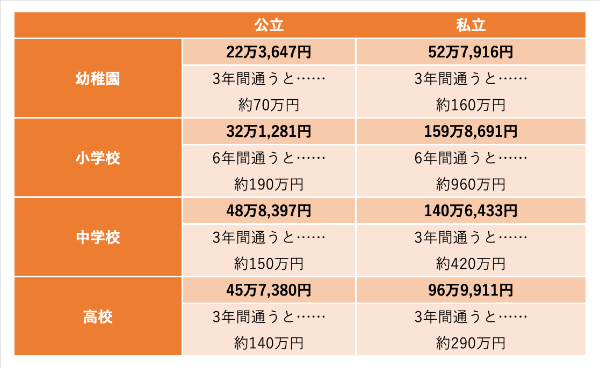

(出典:文部科学省「平成30年度 子供の学習費調査の結果について」)

教育費はいくらくらいかかるのでしょうか。文部科学省では、子ども1人あたりにかかる学習費(学校の授業料、給食費、行事費、塾や家庭教師、習い事代などの合計)を隔年で調査しています。2018年度の調査結果によると、幼稚園から高校まで1年間に保護者が支出した学習費の平均は以上のとおりでした。

幼稚園から高校までの学習費は、すべて公立だと550万円程度、すべて私立だと1,830万円程度になります。

ただし、この調査が行われたあとに「幼保無償化」や「私立高校授業料実質無償化」という政策がスタートしています。最新の調査が公表されれば、上記の表の数字から、幼稚園や保育施設の利用料、高校の授業料の分は軽減されているでしょう。

高校卒業後、進学したらいくらかかる?大学等にかかる費用

高校からさらに大学等へ進学した場合、1年目に学校に納入する金額(授業料+入学金+施設設備費)の平均は以下のとおりです(2018年度入学者)。

(出典:国立大学等の授業料その他の費用に関する省令、文部科学省「私立大学等の平成30年度入学者に係る学生納付金等調査結果」)

もし子どもが遠方の学校に進学して1人暮らしすることになったり、海外留学を望んだりした場合はさらに負担が増すことになるでしょう。2年目以降は、入学金の支払いがないため負担が軽減されます。

子育て費用、ほかの家庭はどうしてる?

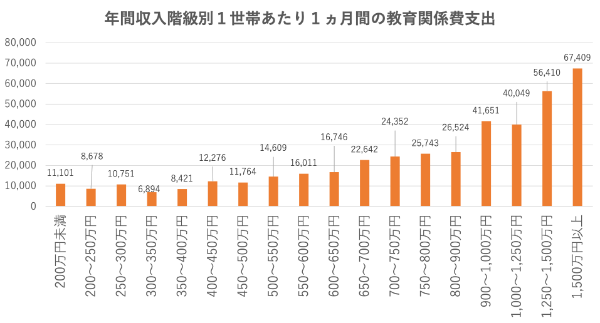

(出典:総務省「家計調査(家計収支編)」2020年 )

ここからは視点を変えて、ほかの子育て世帯の家計状況について見てみましょう。

ソニー生命が大学生以下の子どもがいる20歳以上の男女1,000名を対象に実施した「子どもの教育資金に関する調査2020」によると、「子どもの教育費の負担を重いと感じる」という設問に「非常にあてはまる」と答えた人は25.6%、「ややあてはまる」が43.8%でした。この割合は子どもが大きくなるほど増えていき、大学生の子がいる家庭では8割以上が「負担を重い」と感じています。

この調査で高校生までの子どもを持つ親と予備校生・浪人生の親に、進学費用の準備として毎月いくら支出しているか尋ねたところ、平均は1万5,776円でした。ただ、詳しく見てみると「0円」の家庭が28.5%、「1万円~1万4,999円」が20.2%、「3万円以上」が15.8%など家庭によってかなり差があります。

ちなみに、総務省の「家計調査」(2020年)によると、全国の勤労者世帯(2人以上世帯)が1ヵ月に支出する教育関係費の平均は約2万5,000円となっています。上に掲げた表のとおり、年収が高い世帯ほど教育関係費の支出額が大きくなる傾向があります。

平均所得金額と平均貯蓄、借入金はいくら?

(画像提供:AndreyPopov/stock.adobe.com)

よその家庭の家計状況は、気にはなってもなかなか面と向かって聞きにくいですよね。そこで、国の統計をもとに子育て世帯の平均所得や平均貯蓄額などをチェックしてみましょう。

子育て世帯の平均所得金額

厚生労働省の「2019年国民生活基礎調査」によると、2018年の1世帯あたり平均所得金額は、全世帯が「約552万円」となっていますが、児童(18歳未満の未婚の子)のいる世帯では「約746万円」と全体の平均よりも200万円近く多いです。ただ、同じ子育て世帯でも「母子世帯」に限って見ると「約306万円」になります。

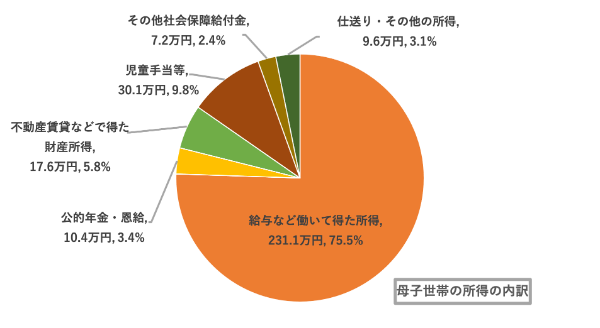

子育て世帯の所得の内訳

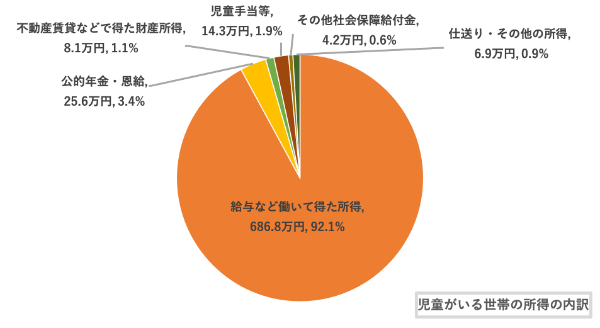

先述の「平均所得」は会社からもらう給料の平均とは違います。子育て世帯には児童手当や社会保障制度などで支給されるお金もあります。平均所得の内訳・構成比は以下のとおりです(「2019年国民生活基礎調査」による)。

(出典:厚生労働省「2019年国民生活基礎調査」 )

(出典:厚生労働省「2019年国民生活基礎調査」 )

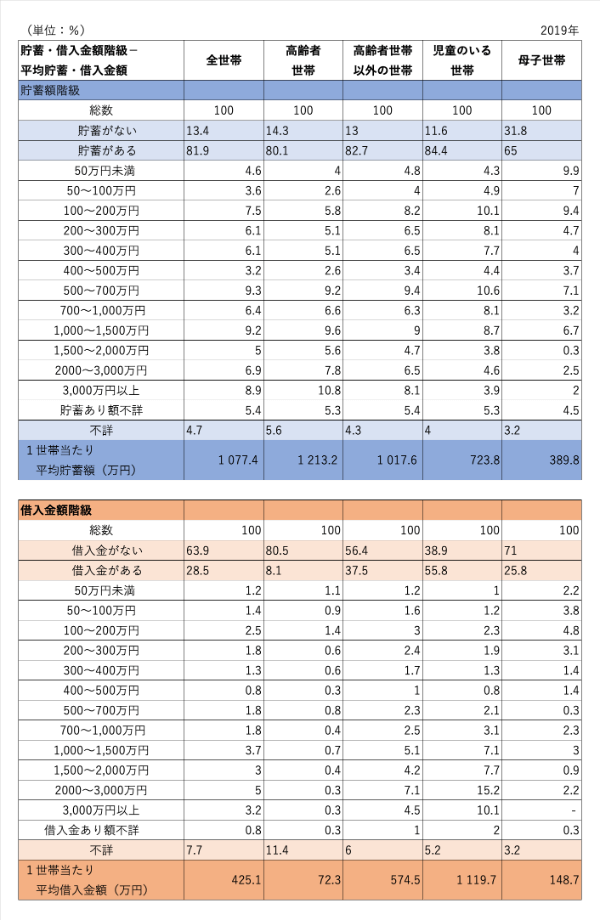

平均貯蓄・借入金はいくら?

続いて、貯蓄や借入金の金額についても「2019年国民生活基礎調査」のデータから見てみましょう(貯蓄額・借入金額は2019年6月の金額および残高)。

(出典:厚生労働省「2019年国民生活基礎調査」)

児童のいる世帯は、所得は全世帯平均より高い傾向がありましたが、教育費や住宅ローンの負担がある世帯も多いため上記のような結果になっていると考えられます。「借入金がある」と答えた人のうちおよそ半数が「2,000万円以上」と回答しています。

母子世帯は平均の貯蓄額としては約390万円になっていますが、詳細を見ると「貯蓄がない」と答えた世帯が3割以上にのぼり、ほかの世帯よりも厳しい現状が見えてきます。

(出典:厚生労働省「2019年国民生活基礎調査」)

子育て費用を準備するために検討したい方法は?

(画像提供:naka/stock.adobe.com)

先述のソニー生命の調査によると、子育て費用の準備方法として最も多いのは「銀行預金」でした。定番の方法で、児童手当の分をそのまま預金しているという方も多いかもしれませんね。ただ、それ以外にも効率よく貯めていくための方法はあります。

教育費の準備方法1.学資保険

学資保険はその名のとおり「学」費のための「資」金を用意するための保険です。保険料として支払ったお金は積み立てられていき、子どもが18歳ごろ満期を迎えたら、まとまったお金を受け取れます。それまで積み立てたお金と同等かそれ以上の金額を受け取れる場合もありますよ。

途中で万が一、親が亡くなってしまった場合でも学費が確保できるよう、亡くなったあとの保険料の支払いは不要になり、満期時には満額の保険料を支払ったのと同じ金額を受け取れるしくみになっています。

教育費の準備方法2.資産運用

株式投資や投資信託など、資産運用でお金を増やすという方法もあります。運用の成果によっては、投資したお金が減ってしまうというリスクはありますが、うまくいけば効率よく資金準備ができます。

たとえば18年後に大学進学資金として500万円用意したいと思ったとき、年0.001%の利息がつく普通預金口座にお金を預けていく場合は毎月およそ2万3,000円ずつの積み立てが必要です。これがもし年3%増やせる運用先に預けられれば、毎月の積立額は1万8,000円で目標額をクリアできます。

効率よくお金を用意するための選択肢の1つとして、検討する価値はあるでしょう。お金が減るのが怖いという人は、全額を投資で用意しようとするのではなく銀行預金や学資保険などと併用するなど、リスクを抑えながら挑戦することもできますよ。

・「ジュニアNISA」と「つみたてNISA」

「NISA」とは、投資にまつわる税制優遇制度の名前です。株式投資や投資信託などに取り組むとき、NISAを利用していれば運用益に対して通常20.315%かかる税金が非課税になります。お得に投資できるため、積極的に活用したい制度です。

NISAには、一般のNISA、ジュニアNISA、つみたてNISAの3種類があります。それぞれ投資できる金額や選べる投資先などが違いますので、どんな投資をしたいか考えて選びましょう。

教育費、正しく知って備えよう

教育資金は「人生の3大出費」と言われるほど大きな出費になります。子どもが進学するときに困らないようにするには、できるだけ早いうちから計画的な準備をしておくことが大切です。正しい知識を持って実践して、お金の不安をやわらげていきましょう。

執筆者:馬場愛梨

ばばえりFP事務所 代表

AFP、証券外務員一種、秘書検定1級

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 本サイトの記事は情報提供を目的としており、商品申込等の勧誘目的で作成したものではありません。

- また、一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 記事の情報は当行が信頼できると判断した情報源から入手したものですが、その確実性を保証したものではありません。

- 記事は外部有識者の方等にも執筆いただいておりますが、その内容は執筆者本人の見解等に基づくものであり、当行の見解等を示すものではありません。

- なお、記事の内容は、予告なしに変更することがあります。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

当行では「三菱UFJ銀行の投資信託口座」や「金融商品仲介口座」で投資信託をお取り扱いしております。

それぞれの口座について、くわしくはこちらをお読みください。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

委託金融商品取引業者 三菱UFJモルガン・スタンレー証券株式会社

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2023年1月1日現在)