クレカ、Pay、デビット、決済サービスは何がどう違う?

- 2025年9月9日

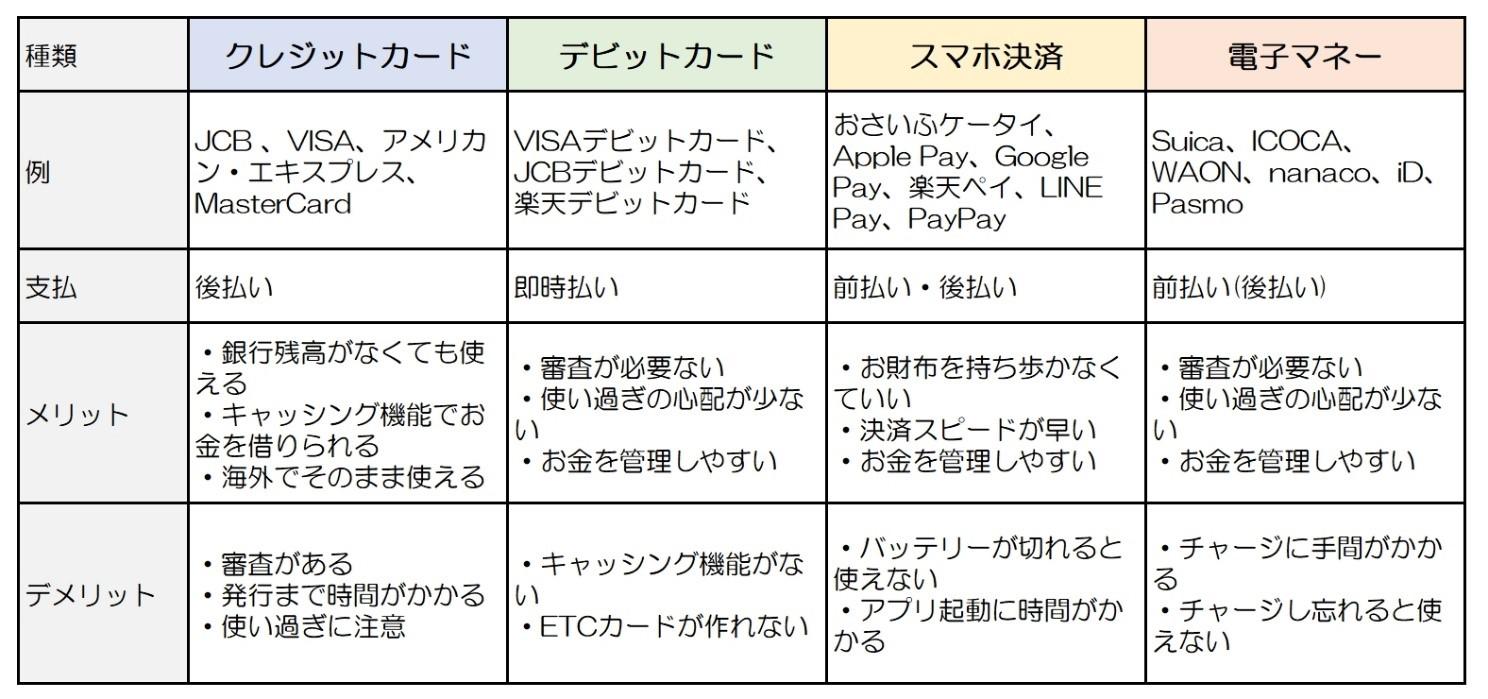

最近急速に増えつつあるキャッシュレス決済。ひとくちにキャッシュレス決済といっても種類がたくさんあり、一体どれを選べばいいのか迷ってしまう人もいるでしょう。そこで、それぞれのキャッシュレス決済の特徴を比較して解説します。

目次

キャッシュレス決済サービスを種類別に比較

クレジットカードのメリットとデメリット

クレジットカードは後払い方式のキャッシュレス決済サービスです。代表的なクレジットカードブランドは、Mastercard®・Visa・JCB・アメリカン・エキスプレスなどです。

クレジットカードは翌月引き落としとなるため、現金や預金残高がなかったとしても商品やサービスの提供を受けられます。海外でもそのまま利用できるため、海外旅行が好きな人や海外出張が多い人は重宝するでしょう。

クレジットカードはポイント還元率が高いことでも知られています。また、お金がどうしても足りないときには、キャッシング機能を使って利用限度額の範囲内でお金を借りられるのもクレジットカードのメリットです。

一方で、クレジットカードを作るうえでネックになるのが事前審査です。クレジットカードを発行する前の審査では、職業、勤続年数、年収、過去の支払履歴などをカード会社が確認し、カードの発行可否を決定します。

審査があることによって発行までに時間がかかったり、発行できないケースがあったりするのがクレジットカードのデメリットです。他にもクレジットカードに対応していないお店では決済できないこと、特定の種類のクレジットカードが利用できないケースがあることも使い勝手を悪くしています。

また、クレジットカードは後払い方式のため、ついお金を使いすぎてしまう人は注意が必要です。銀行残高を超えた支払いが続くと信用情報に傷が付くので、節度を持った使い方をすることが大切です。

\もっと知りたい方はこちら!/

\もっと知りたい方はこちら!/

デビットカードのメリットとデメリット

デビットカードはクレジットカードほどの知名度はありませんが、現金主義の人にとってもなじみやすいキャッシュレス決済サービスです。クレジットカードとの大きな違いは即時払いであることです。

デビットカードを使うと使った金額がすぐに銀行口座から引き落とされます。そのため、預金額以上にお金を使いすぎてしまう心配がありません。また、アプリを使って金額を管理できるため、現金より無駄の削減につながる場合もあります。

クレジットカードとは違って審査がないため、収入のない学生でも発行が可能です。また、クレジットカードが使える場所ではほとんどの場合デビットカードも使えます。携帯電話料金や動画サイトへの支払い、ネットショッピングなどでも利用できます。

デビットカードは、クレジットカードとは違って 銀行の預金残高以上の買い物には使用できないこと、キャッシング機能がないこと、ETCカードが作れないことがデメリットです。そのためクレジットカードも作っておき、必要に応じて使い分けるといいでしょう。

\もっと知りたい方はこちら!/

\もっと知りたい方はこちら!/

スマホ決済のメリットとデメリット

スマホ決済とはスマートフォンを使ってお金を払う決済サービスです。お財布を持ち歩く必要がないことから徐々に利用者が増え浸透してきています。

スマホ決済には前払いと後払いがあります。前払いの場合は事前に口座からスマホにお金をチャージします。後払いの場合はクレジットカードと一緒に利用金額が請求される仕組みです。

スマホ決済には、非接触型決済とQRコード決済の2種類があります。非接触型決済とはスマートフォンをIC付き端末にかざすだけで決済が完了する方法です。QRコード決済とはQRコードを表示させて店舗側に読み取ってもらうか、店舗側のQRコードを読み込むことで決済が完了する方法です。

スマホ決済には、Apple Pay、Google PayTM、QUICPay、楽天ペイ、PayPayなどたくさんの種類があります。

スマホ決済には、お財布を持ち歩かなくていい、使った金額を管理しやすいといったメリットがあります。また、クレジットカードのように暗証番号を入力したりサインしたりする必要がないため、決済が素早く完了するのも魅力です。

デメリットは、スマホのバッテリーが切れると使えないこと、一括払いしか利用できないこと、アプリを起動するのに時間がかかることなどです。また、スマホでいつでも簡単に支払いができるため、使いすぎてしまうというリスクもあります。

電子マネーのメリットとデメリット

電子マネーは、国ではなく企業が発行する通貨です。Suica、PASMO、ICOCAといった交通系の電子マネーと、WAON、nanaco、iDといった商業施設や企業のサービスと関係性の深い電子マネーがあります。電子マネーの多くは事前にお金をチャージするプリペイド方式です。しかし、最近ではチャージせずに後払いができる電子マネーも登場しています。

プリペイド方式のカードなら審査もなく簡単に作成できます。事前に使う金額をチャージするため、使いすぎのリスクもありません。デメリットとしては、チャージに手間がかかることや、チャージし忘れると決済できないことがあります。

自分に合った決済方法でキャッシュレス化の波に乗る

キャッシュレス決済にはたくさんの種類があります。海外に行く機会が多い人やキャッシング機能を利用したい人はクレジットカード、即時引き落としに安心感がある人はデビットカードというように、自分に合った決済方法を選びましょう。

海外ではすでに現金を使えない店も出てきています。今のうちにキャッシュレス化の波に乗り、来るべき時代に備えましょう。

執筆者:株式会社ZUU

- 記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- Visaは、Visa International Service Associationの登録商標です。

- Mastercard®は、Mastercard International Incorporated の登録商標です。

- JCBは、株式会社ジェーシービーの登録商標です。

- American Express®(アメリカン・エキスプレス)は、アメリカン・エキスプレスの登録商標です。

- QRコードは、株式会社デンソーウェーブの商標または登録商標です。

- Apple Payは、米国およびその他の国で登録されたApple Inc.の商標です。

- Google Pay™は、Google LLC の商標または登録商標です。

- QUICPayは、JCBの登録商標です。

- PayPayは、PayPay株式会社の商標または登録商標です。

- Suicaは、東日本旅客鉄道株式会社の登録商標です。

- PASMOは、株式会社パスモの登録商標です。

- ICOCAは、西日本旅客鉄道株式会社の登録商標です。

- WAONは、イオン株式会社の商標または登録商標です。

- nanaco(ナナコ)は、株式会社セブン・カードサービスの登録商標です。

- iDは、株式会社NTTドコモの商標または登録商標です。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

株式会社 三菱UFJ銀行

(2025年9月9日現在)