相続は早めに対策を!相続の基礎知識と手続き・注意点

相続手続きは円満かつ円滑にすすめたいものです。

しかし、事前の相続対策が不十分な場合、親族内でトラブルになってしまうかもしれません。相続の際にトラブルが発生しないよう、しっかり相続対策をしておきましょう。

ここでは、相続の種類や方法などの基礎知識のほか、相続時の注意点について解説します。

資産承継・遺言・遺産整理相談ダイヤル

ご預金等の相続事務の手続きについてのお問い合わせは最寄の各店舗にご連絡ください。

資産承継・遺言・遺産整理相談ダイヤル

ご預金等の相続事務の手続きについてのお問い合わせは最寄の各店舗にご連絡ください。

相続とは?

相続とは、相続人が被相続人(亡くなった人)から財産を引き継ぐことです。相続は法律上で相続することが決まっている法定相続人への相続と、法定相続人以外への遺贈があります。

相続の方法には、大きく分けて「単純承認」「限定承認」「相続放棄」の3種類があります。

- 単純承認

- 限定承認

相続はプラスの財産だけではなく、借入金や未払金などのマイナスの財産を引き継ぐこともあります。しかし、限定承認を行えば、相続財産の範囲内でマイナスの財産を引き継げばよいため、相続人は必要な財産を手元に残すことができます。

ただし、限定承認の場合は、相続人全員で家庭裁判所へ申し立てを行わなければなりません。また、相続開始を知った日から3ヵ月以内に家庭裁判所での手続きが必要です。

- 相続放棄

また、限定承認と同様、相続開始を知った日から3ヵ月以内に家庭裁判所での手続きが必要です。

相続の種類

- 遺言による相続

一般的に使われる遺言の形式には、被相続人となる人が自分で書く「自筆証書遺言」、公証人が作成する「公正証書遺言」、自筆の遺言の内容を秘密にしたまま公証人と証人に証明してもらう「秘密証書遺言」があります。それぞれ特徴が異なるため、しっかりと理解した上で作成しましょう。

また、遺言書が残っていたとしても、認知症などで判断力が鈍っているような状況で書かれた場合は、遺言書が無効になることもあります。

- 遺産分割協議による相続

遺産分割協議は、相続人全員で話し合い、全員が納得したら遺産分割協議書を作成して遺産を分割します。この遺産分割協議書には、法定相続人全員の署名と実印の押印が必要です。

- 遺産分割調停・審判による相続

相続対象となる財産とは?

相続財産

それぞれの財産には、下記のようなものが含まれます。

- プラスの財産

- プラスの財産のうちの非課税財産

墓や仏壇、仏具、寄付財産、非課税限度額内で相続人が受け取る生命保険金・死亡退職金 など

- マイナスの財産

みなし相続財産

遺産を受け取れる人とは?

被相続人の財産を相続できるのは、法定相続人と受遺者です。それぞれ誰が対象となるのかについて、解説しましょう。

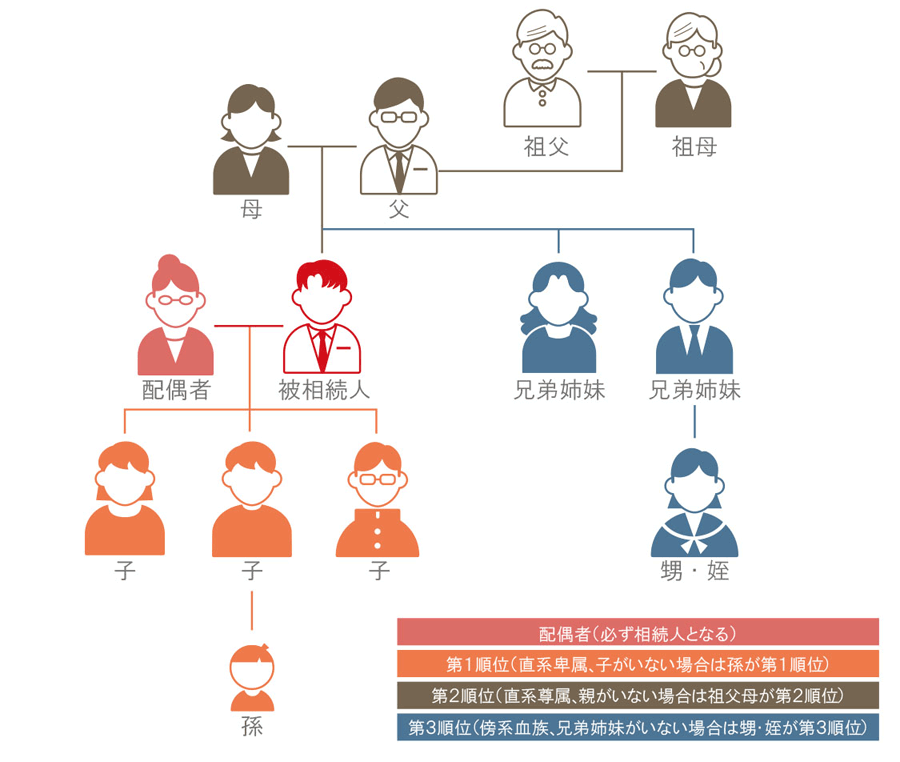

法定相続人の範囲と相続分

配偶者と、被相続人の血族が法定相続人となりますが、血族には相続順位が定められており、それによって相続分が変わります。

配偶者は常に相続人となり、相続順位は下記のとおりです。

第1順位:子ども、代襲相続人(直系卑属)

第2順位:両親、祖父母(直系尊属)

第3順位:兄弟姉妹(傍系血族)

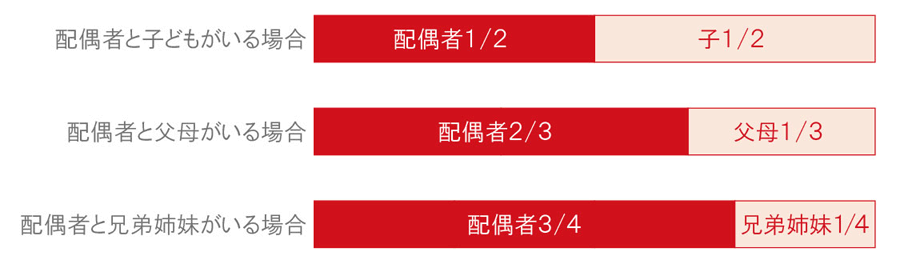

配偶者がいる場合の相続分の割合は、下記の表のとおりです。

法定相続人が配偶者と子どもが複数人の場合には、子どもの法定相続分を人数で割ります。子どもが2人であれば、子ども1人あたりの法定相続分は4分の1ずつです。前の配偶者との間に子どもがいる場合、その子どもも同じく法定相続人になります。

また、配偶者がいない場合は、上位の相続順位の人がすべて相続します。例えば、配偶者がおらず第1順位の子どもが2人いれば、子ども2人で財産を均等に分けることになり、相続分は2分の1ずつです。

法定相続人以外への承継

例えば、家族に後継者がいない経営者が、後継者となる社員や役員に会社の株式などを承継させるケースがあります。

未成年者への相続

通常は親が代理人となりますが、親も法定相続人となっている場合は親子の間で利益が相反してしまいます。このような場合は、特別代理人の選任を家庭裁判所へ申し立てます。特別代理人は、未成年の法定相続人の代わりに遺産分割協議や相続手続きを行います。

相続においての注意点

相続において注意したい点はたくさんありますが、特に誰がどの程度相続するかということは、場合によってはトラブルにつながりやすくなります。どのようなことに注意したほうがよいか、確認しておきましょう。

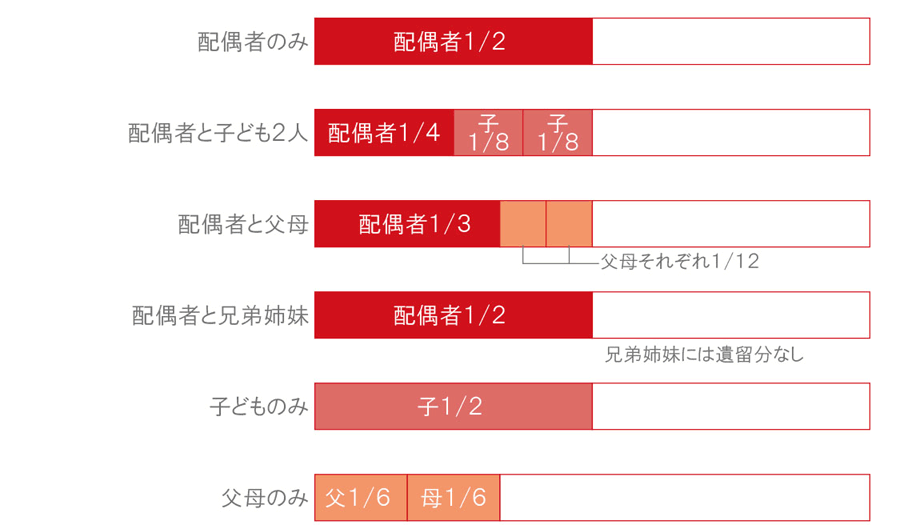

最低限相続できる範囲を定めた遺留分

ただし、遺留分を請求できるのは、下記にあたる人のみです。兄弟姉妹には、遺留分の権利はありません。

- 配偶者

- 子ども、代襲相続人(直系卑属)

- 両親、祖父母(直系尊属)

相続人に対して特別寄与料の請求が認められる

2019年7月1日に施行された改正民法では、相続人以外の親族の貢献に報いるため、特別寄与料の制度が設けられました。

トラブルを避けるためにも、介護を受ける被相続人が、介護に尽くしてくれている人にも財産を渡すよう遺言に記載しておくと安心です。

資産承継・遺言・遺産整理相談ダイヤル

ご預金等の相続事務の手続きについてのお問い合わせは最寄の各店舗にご連絡ください。

資産承継・遺言・遺産整理相談ダイヤル

ご預金等の相続事務の手続きについてのお問い合わせは最寄の各店舗にご連絡ください。

相続の手続きと流れ

相続に関する主な手続きの流れは、下記の表のとおりです。

| 7日以内 | 死亡届の提出 |

|---|---|

| 10~14日以内 | 公的年金・健康保険の手続き (厚生年金は10日以内) |

| なるべく早く | 死亡保険金の請求手続き 公共料金等の引き落とし口座の変更など 相続人の確定・戸籍謄本などの取得 遺言書の有無の確認 自筆証書遺言の検認手続き 相続財産の調査、把握 |

| 3ヵ月以内 | 相続放棄・限定承認・単純承認の選択と家庭裁判所への申述 |

| 4ヵ月以内 | 被相続人の所得税の申告・納付(準確定申告) |

| 速やかに | 遺産分割協議の実施(遺言書がない場合) 遺産分割協議の際の特別代理人の選任 遺産分割協議書の作成(遺言書がない場合) 預貯金・有価証券などの解約や名義変更・換金 不動産の所有権移転登記 各種名義変更 |

| 10ヵ月以内 | 相続税の申告・納付 |

死亡届の提出

公的年金・健康保険の手続き

健康保険についても資格喪失の届け出が必要です。被相続人が国民健康保険、後期高齢者医療制度に加入していた場合は、14日以内に市区町村役場に届け出ます。被相続人が会社の健康保険に加入していた場合は、勤務先に手続き方法を確認してください。

死亡保険金の請求手続き

公共料金等の引き落とし口座の変更など

相続人の確定・戸籍謄本などの取得

戸籍謄本は本籍地の市区町村役場で取得します。本籍地が異動している場合は前の本籍地でも取得する必要があり、必要な戸籍謄本がすべて揃うまで時間がかかることもあります。

相続手続きでは「相続人全員の現在の戸籍謄本」も必要になるので、あわせて取得しておきましょう。

遺言書の有無の確認

自宅などに自筆証書遺言や秘密証書遺言がないか探すほか、自筆証書遺言が保管されていないかは近くの法務局で、公正証書遺言の有無は近くの公証役場でそれぞれ確認します。

自筆証書遺言の検認手続き

なお、公正証書遺言と法務局で保管されていた自筆証書遺言は検認不要です。

相続財産の調査、把握

預金通帳や不動産の権利証(登記済証、登記識別情報)を探すほか、被相続人に届いた郵便物も探してみましょう。金融機関からの郵便物があれば、被相続人がどの金融機関と取引していたかがわかります。固定資産税の納税通知書があれば、土地や建物の所在がわかります。

相続放棄・限定承認・単純承認の選択

単純承認をする場合は、特に手続きはありません。

被相続人の所得税の申告・納付(準確定申告)

被相続人が過年度の確定申告をしていなかった場合は、過年度の申告も必要です。

遺産分割協議の実施(遺言書がない場合)

遺産分割協議に期限はありませんが、相続税の申告期限が死亡後10ヵ月となっているため、速やかに行うことをおすすめします。

遺産分割協議の際の特別代理人の選任

遺産分割協議書の作成(遺言書がない場合)

預貯金・有価証券などの解約や名義変更・換金

不動産の所有権移転登記

各種名義変更

ゴルフ会員権の名義変更手続きはゴルフ場の運営会社などに、火災保険の名義変更手続きは加入先の保険会社にそれぞれ連絡して行います。自動車の名義変更手続きは、普通自動車は運輸支局または自動車検査登録事務所で、軽自動車は軽自動車検査協会の事務所・支所で行います。

相続税の申告・納付

相続税の計算や申告・納付は自分で行うこともできます。しかし、相続財産の評価や税額計算は適用する特例によって大きく税額が異なる場合もあるほか、計算の誤りで追徴課税される可能性などもあるため、税理士に相談することをおすすめします。

できるだけ生前に相続対策を

自分の家族は大丈夫だと思わず、できるだけ早めに準備をしておきましょう。

最後に、残される家族のために準備しておきたい相続対策について紹介します。

非課税枠を活用して生前贈与する

一定額以上の現金や不動産などの財産を生前贈与する場合には、受贈者に贈与税が課税されますが、暦年贈与であれば年間110万円以内は贈与税が課税されません(※)。なお、複数年の贈与を一度に約束する定期贈与と認定された場合は、複数年の合計額に贈与税が課税されることがあります。また、婚姻20年以上の夫婦間で認められている贈与税の配偶者控除であれば、居住用不動産を贈与した場合に最高2,000万円まで控除されます。

ただし、贈与を行う場合は、誰にどれくらい贈与したのかをまとめておくとよいでしょう。ほかの相続人が贈与に不満を持ち、いざ相続となったときにトラブルにならないよう、十分注意してください。

- 相続時精算課税制度においても、2024年1月1日以後の贈与から暦年課税の基礎控除とは別に毎年110万円までの基礎控除が新設されたことにより、110万円までの贈与であれば相続時精算課税制度を選択していても贈与税の課税対象とならないほか、申告も不要です。

遺言書でトラブルを減らす

遺言書を用意しておくことで、相続のトラブルを回避できることがあります。

遺言書がない場合には、遺産分割協議で相続内容を決めることになります。しかし、その際に分割できない遺産があると、誰がどの遺産を相続するかでトラブルとなることもあるでしょう。

そういったトラブルを回避するひとつの手段として、あらかじめ相続人の負担を考慮した遺言書を作成しておくという方法もあります。

相続のご相談は三菱UFJ銀行へ

三菱UFJ信託銀行の信託代理店として、三菱UFJ銀行の各支店にてご相談が可能です。ぜひお気軽に、来店予約よりご相談ください。

- 三菱UFJウェルスアドバイザーズ株式会社、ナイル株式会社

- 税理士法人チェスター、勝目麻希

- 税理士法人チェスター

- 本記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入時にはお客さまご自身でご判断ください。本記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。記事の内容は、予告なしに変更することがあります。

(2023年10月2日現在)

資産承継・遺言・遺産整理相談ダイヤル

ご預金等の相続事務の手続きについてのお問い合わせは最寄の各店舗にご連絡ください。

資産承継・遺言・遺産整理相談ダイヤル

ご預金等の相続事務の手続きについてのお問い合わせは最寄の各店舗にご連絡ください。

相続関連商品に関するご案内

関連記事

遺言書とは?作成すべき状況と理由について

遺産相続でよくあるトラブルとは?事例と対策を紹介