円高が怖いなら為替ヘッジ!仕組みやポイントを解説

公開日:2022年7月21日

海外に目を向けると、日本にない魅力的な投資対象が見つかることもあります。しかし、海外への投資は為替リスクを懸念する人も多いかもしれません。

そのような方は「為替ヘッジ」がついた投資信託を選んでみてはいかがでしょうか。為替リスクを抑えながら海外への投資が可能です。

ただし、為替ヘッジはコストがかかるケースや、円安による利益を享受できないといった点に注意しましょう。

本記事では、ファイナンシャルプランナーが為替ヘッジの仕組みについてわかりやすく解説します。為替ヘッジがどのように行われるか気になる人は、ぜひ参考にしてください。

なお、為替ヘッジは投資信託以外の商品でも可能ですが、本記事では投資信託を例に解説します。

為替ヘッジとは「為替リスクを小さくする仕組み」のこと

ヘッジ(Hedge)は回避という意味を持つ英単語で、為替ヘッジとは為替リスクを小さくする仕組みのことをいいます。為替リスクの概要と為替ヘッジの仕組みについて、押さえましょう。

「為替リスク」とは

為替リスクとは海外の金融商品に投資する際、現地通貨と日本円の交換レートが変動するリスクを指します。現地通貨が日本円に対して上昇(=円安)すれば利益ですが、反対に下落(=円高)すると損失となるため注意しなければいけません。

例えば、海外の資産を1万ドル分買う際にドル円レートが1円変動すると、評価額が1万円(1万ドル×1円)変動します。

さらに具体例として、ドル円レートが1ドル=100円のときに、海外の資産1万ドル分を購入する場合を見てみましょう。この場合の投資額は100万円となり、その後ドル円レートが1ドル=110円に上昇する(円安になる)と評価額は110万円、反対に1ドル=90円へ下落する(円高になる)と評価額は90万円になります。

なお、あくまで評価額のため、日本円に戻すまでは損益は確定しません。

下表に、1万ドル購入した場合のドル円レートの変動による、評価額と損益をまとめているので、こちらも参考にしてください。

【1ドル=100円のときに1万ドル(100万円)投資した場合】

| 投資後のドル円レート | 評価額 | 損益 |

|---|---|---|

| 1ドル=120円 | 120万円 | +20万円 |

| 1ドル=110円 | 110万円 | +10万円 |

| 1ドル=100円 | 100万円 | ±0 |

| 1ドル=90円 | 90万円 | -10万円 |

| 1ドル=80円 | 80万円 | -20万円 |

- 海外資産価格の変動や手数料は考慮していません

海外の資産で運用される投資信託は、基本的に為替リスクの影響を受けます。これは、基準価額(投資信託の値段)が日本円で表示されていても、海外の資産で運用するなら為替の影響は基本的に避けられません。

「為替ヘッジ」の仕組み

為替ヘッジは、一般的に「為替予約取引」を行います。これは将来の受け渡しレートを現時点で約束する取引のことです。例えば1ドル=100円で為替予約取引を行えば、将来のレートがどのような水準になっていても1ドル=100円で交換できます。

為替ヘッジのついた投資信託は海外資産の買いと同時に為替予約取引における売り予約(外貨を円に交換する予約)を行うことが一般的です。

【為替ヘッジなしとありの違い】

- 為替ヘッジなし:海外資産の買い

- 為替ヘッジあり:海外資産の買い+為替予約取引の売り予約

単に、海外資産を買うだけでは為替リスクを避けられないため、為替予約取引における売り予約を併用し為替リスクの相殺を目指します。

例えば、海外資産を1万ドル分買ったとしましょう。ドル円レートが1円下落すると1万円の損失となりますが、同時に1万ドル分の為替予約取引(売り予約)を行っておけば1万円の利益となり、相殺されて損益に影響が出ません。これが為替ヘッジの大まかな仕組みです。

【1ドル=100円で為替ヘッジをかけた場合】

| ドル円レート | 海外資産1万ドルの買い……(ア) | 現地通貨1万ドルの売り予約……(イ) | 合計(ア+イ) |

|---|---|---|---|

| 110円 | +10万円 | -10万円 | ±0 |

| 105円 | +5万円 | -5万円 | ±0 |

| 100円 | ±0 | ±0 | ±0 |

| 95円 | -5万円 | +5万円 | ±0 |

| 90円 | -10万円 | +10万円 | ±0 |

- 海外資産価格の変動、および為替ヘッジのコストを考慮していない

「過去のドル円チャート」で為替ヘッジの理解を深めよう

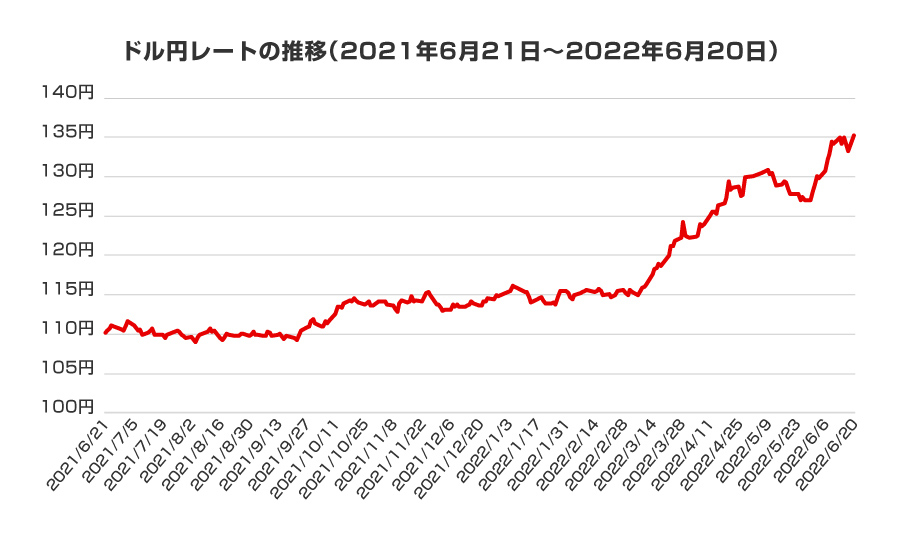

実際の為替レートを確認してみましょう。2022年6月20日時点でドル円レートは135.25円付近であり、直近1年では大きく円安に動きました。

- 日本銀行「主要時系列統計データ表」の数値を元に作成

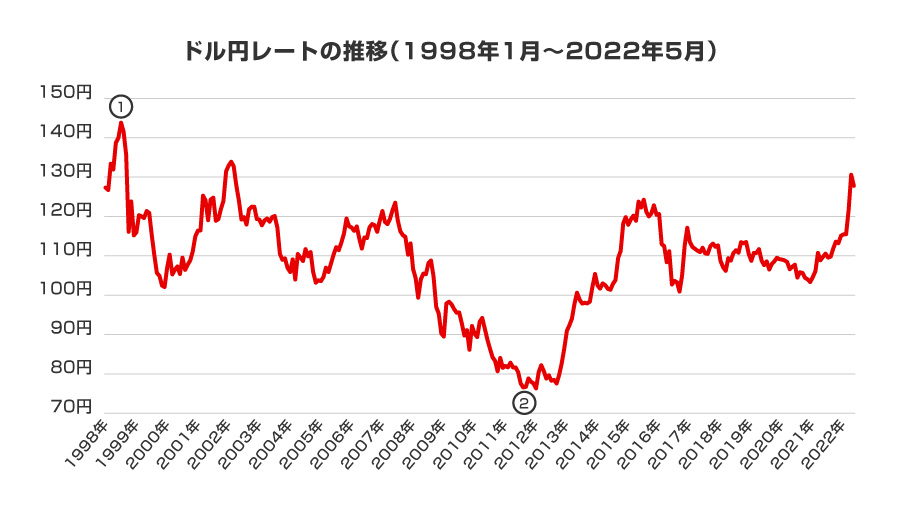

しかし、1998年には140円台もあり、当時から考えると円高といえます。

- 日本銀行「主要時系列統計データ表」の数値を元に作成

例えばチャート上の①の時点から2022年6月までドル建て資産を持っていた場合、為替ヘッジなしだと為替差損が発生します。しかし、②の時点から持っている場合、反対に為替益が発生するでしょう。

このように為替ヘッジなしの銘柄は為替の状況によって損益にばらつきが出ます。一方、為替ヘッジありは、基本的に為替が変動しても損益に影響が出ません。

【ドル建て資産に1万ドル投資した場合の損益】

| 購入時のドル円レート | 為替ヘッジなし |

|---|---|

| 1ドル=115円で投資 | +12.86万円 |

| 1ドル=140円で投資 | -12.14万円 |

- 投資後に為替レートが1ドル=127.86円となった場合

- 海外資産価格の変動、および為替ヘッジのコストを考慮していない

為替ヘッジで重要な3つのポイント

為替ヘッジにはいくつか注意点がありますが、ここではおもなものとして3つ紹介します。

コストがかかる

為替ヘッジは、コストがかかるケースに注意しなければいけません。

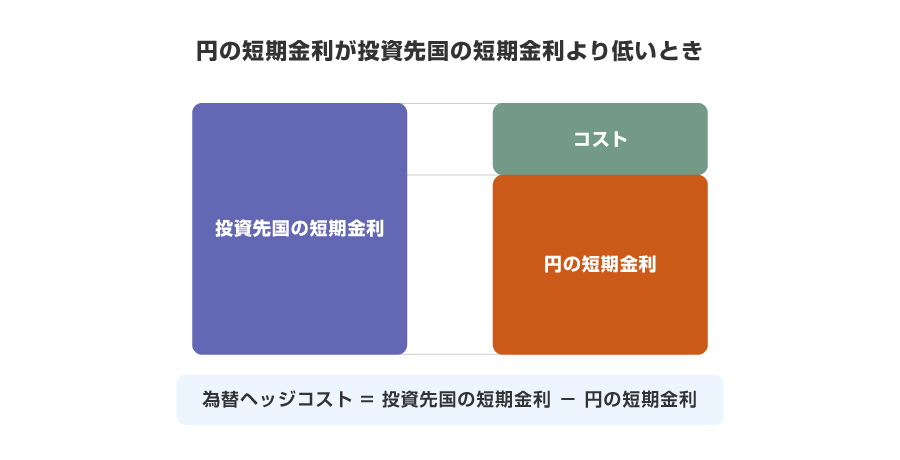

為替ヘッジでは、「現地通貨の短期金利」と「日本円の短期金利」の差がコストとなります。短期金利とは、期間1年以内の取引に用いられる金利の総称で、為替ヘッジでは1~3ヵ月物の金利が用いられることが一般的です。対して、期間1年以上の取引に用いられる金利を、長期金利といいます。

投資先通貨の短期金利が日本円より高い場合、為替ヘッジを行うとコストを負担しなければいけません。

このように、為替ヘッジの恩恵よりもコストが重くなるケースに留意が必要です。特に、高金利通貨ほど為替ヘッジのコストが重くなるため、注意してください。

反対に、投資先通貨の短期金利が日本円より低ければ、収益(為替ヘッジプレミアム)を受け取れます。ただし、現在日本円より金利が低い通貨はあまりないため、為替ヘッジでプレミアムを受け取れるケースは少ないです。

円安の恩恵が限定されてしまう

現地通貨が日本円に対して値下がりすることを円高、反対に値上がりすることを円安といいます。円高は海外資産の評価額を目減りさせるマイナス要因ですが、円安は評価額を上昇させるプラス要因です。

為替ヘッジは為替リスクの相殺を目指す取引のため、円高による目減りを小さくできる代わりに、円安の恩恵には期待できないでしょう。為替ヘッジなしの銘柄よりも利益が小さくなる点に注意してください。

為替リスクを100%抑えられるわけではない

為替ヘッジは、為替リスクの大部分を抑えることが期待できますが、完全になくせるわけではありません。投資信託の資金動向のほか、為替ヘッジのタイミングや範囲、さらに市場の状況等の影響を受けるためです。

つまり、為替ヘッジありの投資信託であっても、円高によって損失となる可能性は残ります。

為替ヘッジをするメリット・デメリット

為替ヘッジのメリット・デメリットを、それぞれ解説します。

為替ヘッジするメリット

為替ヘッジの大きなメリットは、為替リスクの軽減です。現地通貨の売りによって為替リスクの相殺を図るため、円高による損失の可能性を抑えながら海外資産に投資できます。

円高になると、海外資産の価格が上昇してもうまく利益を得られず、むしろマイナスに陥ることもあるかもしれません。

円安では逆のことがいえますが、為替レートがどちらに進むか予測することは困難です。こういった為替の影響をできるだけ排除し、純粋に海外資産の収益だけ得たい人に為替ヘッジは向いているでしょう。

為替ヘッジするデメリット

為替ヘッジのおもなデメリットは、コストがかかる点です。日本円の金利は他国通貨に比べて低く、特に2016年1月にマイナス金利が導入されて以降は、その傾向が顕著になりました。そのため、為替ヘッジでは、コストが発生するケースが多いです。

円安による利益に期待しにくくなる点も、デメリットです。上述のとおり為替ヘッジを行うと円高による目減りを小さくできますが、円安による為替差益にも期待できません。

為替ヘッジ「あり」と「なし」はどちらがおすすめ?

投資信託のなかには「為替ヘッジあり」と「為替ヘッジなし」の両方が用意されている銘柄もあります。これらはどのように選べばよいのでしょうか。

「為替ヘッジあり」がおすすめの人

以下のような人には、為替ヘッジありがおすすめです。

- 為替リスクを避けながら海外に投資したい人

- 低金利国へ投資したい人、短期投資の人

- 当面相場が円高だと予想する人

日本円の金利が低いため、為替ヘッジはコストのかかるケースが多くあります。為替リスクを許容できるならあえてコストを支払う必要はないため、為替ヘッジありの銘柄は為替リスクを避けたい人が選ぶようにしましょう。

特に低金利国へ投資したい人は、為替ヘッジが向いています。為替ヘッジのコストは基本的に短期金利差で決まるため、日本と同じく低金利の国に投資する場合は、比較的小さいコストで為替ヘッジができるかもしれません。また、短期投資の人も累積のコスト負担が小さくなるため、為替ヘッジに向いています。

また円高を予想する人も為替ヘッジありの銘柄が向いているでしょう。円高によるマイナスを抑えながら海外資産へ投資できます。

「為替ヘッジなし」がおすすめの人

為替ヘッジなしの銘柄は、以下のような人におすすめです。

- 為替差益の獲得を目指す人

- 長期の投資を考えている人

- 当面相場が円安だと予想する人

為替ヘッジを行うと、円安による為替差益には原則期待できません。現地通貨の値上がりによる利益も享受したい人は、為替ヘッジなしの銘柄を選びましょう。

また、長期投資の人も、為替ヘッジなしの銘柄がおすすめです。金利差によりますが、為替ヘッジのコストは基本的に常にかかるため、長期になるほど負担が重くなります。

今後の円安を予想する人も同様に為替ヘッジなしの銘柄を選びましょう。為替ヘッジありの銘柄だと円安の恩恵が限定されてしまいます。

なお、投資信託や金融機関によっては「スイッチング」が可能です。スイッチングとは購入後に同一商品で運用を切り替える仕組みをいい、為替ヘッジのあり・なしを選択できるタイプもあります。

運用を切り替える場合、通常は現在保有している銘柄を売却して新たに買い替えなければいけません。そのため、改めて販売手数料がかかるデメリットがあります。

しかし、スイッチングなら手数料がかからない商品もあるので、為替の影響が気になる場合、スイッチングをうまく活用してみてはいかがでしょうか。

まとめ

為替ヘッジとは、為替リスクを避ける仕組みです。海外資産の買いと現地通貨の売りを同時に行うことで為替リスクを相殺し、円高・円安の影響を小さくできます。

海外資産で運用される投資信託には魅力的なものもありますが、為替リスクを懸念してためらっている人もいるかもしれません。為替ヘッジは、そのような人にも海外投資の道を開く有用な機能です。

海外投資に興味があるものの円高を心配している人は、ぜひ為替ヘッジありの投資信託から銘柄を探してみてください。

記事提供:トランス・コスモス株式会社

執筆者保有資格:2級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 記事の情報は当行が信頼できると判断した情報源から入手したものですが、その確実性を保証したものではありません。

- 記事は外部有識者の方等にも執筆いただいておりますが、その内容は執筆者本人の見解等に基づくものであり、当行の見解等を示すものではありません。

- また、一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- なお、記事の内容は、予告なしに変更することがあります。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

当行では「三菱UFJ銀行の投資信託口座」や「金融商品仲介口座」で投資信託をお取り扱いしております。

それぞれの口座について、くわしくはこちらをお読みください。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

委託金融商品取引業者 三菱UFJモルガン・スタンレー証券株式会社

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2022年7月21日現在)