ドル建て保険はやめたほうがいい?メリット・デメリットは?外貨建て保険の選び方も解説!

- 2021年4月27日

- 2024年5月31日

保険商品にはさまざまな種類があり、なかには日本円以外の通貨で保険料を運用する「外貨建て保険」もあります。外貨建て保険は、死亡リスクなど万が一の事態への備えだけでなく、貯蓄機能も兼ね備えていることが特徴です。

この記事では、外貨建て保険の中でも代表的な通貨であるドル建て保険について、特徴や商品の種類、メリット・デメリットなどについて解説します。特に知っておきたい為替変動によるリスクについても解説しますので、ぜひ参考にしてください。

目次

ドル建て保険とは

ドル建て保険とは、契約者が納めた保険料を米ドルによって運用する保険商品です。保険料の支払いや解約返戻金・満期保険金の受け取りを米ドル建てにて行うことが特徴ですが、なかにはこれらを日本円で行える保険商品もあります。

円建ての保険商品と特に大きく異なるのが、「為替相場の変動による影響を受ける」という点です。

ドル建て保険の解約返戻金や満期保険金を日本円で受け取るときは、そのときの為替レートで換算されるため、為替相場の変動によって受取金額が変動する仕組みとなっています。

ドル建て保険の解約返戻金や満期保険金を日本円で受け取るときは、そのときの為替レートで換算されるため、為替相場の変動によって受取金額が変動する仕組みとなっています。

まずは、ドル建て保険が選ばれる理由や、保険の種類について確認していきましょう。

外資建て保険のなかでドルが多く選ばれる理由

日本国内で販売されている外貨建て保険には、米ドル建てや豪ドル建て、ユーロ建てなど豊富なラインアップがあります。

このなかで特に米ドルが多く選ばれている理由として、予定利率の高さが挙げられます。

円建ての保険商品は金融緩和政策の影響を受けて、予定利率の低い状況が続いています。一方、ドル建て保険は日本円に比べて金利の高い米ドルで運用を行うため、円建ての商品よりも高い予定利率で保険料を運用できる魅力があります。

日本も2024年3月にマイナス金利政策が解除されたことから、今後円建て保険の予定利率が上昇する可能性はありますが、現時点ではドル建て保険の予定利率の方が魅力的といえるでしょう。

もちろん為替変動リスクについては十分考慮する必要があるものの、万が一の事態に備えながら高い予定利率で運用ができるのは大きなメリットです。

主なドル建て保険の種類

ひとくちにドル建て保険といっても、「終身保険」や「個人年金保険」、「養老保険」などさまざまな種類があります。ここでは、保険の種類や特徴について押さえておきましょう。

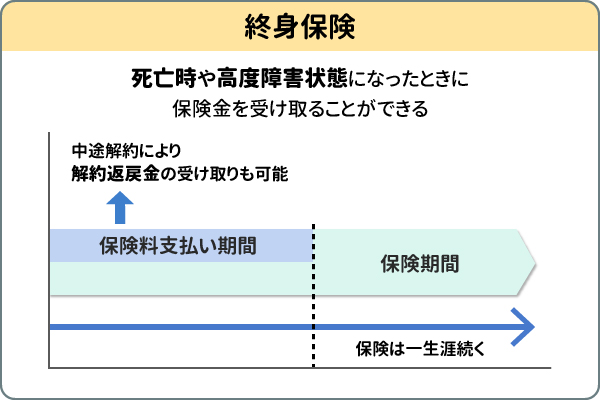

終身保険

終身保険とは、死亡時や高度障害状態になったときに保険金が受け取れる商品です。

保険期間は一生涯続き、万が一の死亡リスクに備えて加入することが一般的です。しかし、保険期間中に中途解約を行って解約返戻金を受け取ることもできるため、老後資金や教育資金の貯蓄代わりとして活用するケースも少なくありません。

保険料の支払い方には、月払いや年払いで支払う「平準払い」と、最初にまとめて支払う「一時払い」の2種類があり、商品によってさまざまです。

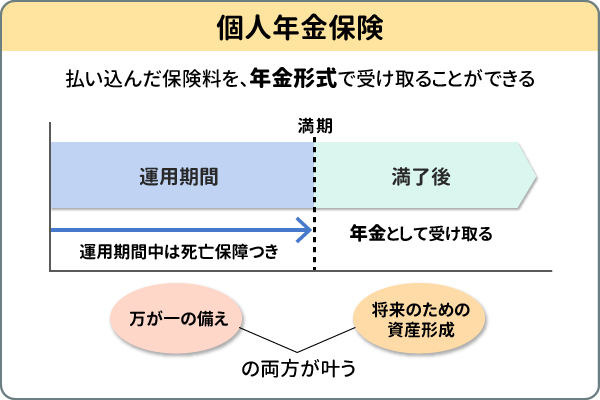

個人年金保険

個人年金は、払い込んだ保険料を将来年金形式で受け取ることができる保険商品です。運用期間中は死亡保障がついているため、将来のための資産形成をしながら万が一のリスクにも備えることができます。

また、保険金は年金形式だけでなく一括で受け取ることができ、契約者のニーズに合わせて柔軟に活用できるメリットがあります。ドル建て保険の場合は、日本円に換算せずに米ドルのまま受け取ることも可能です。

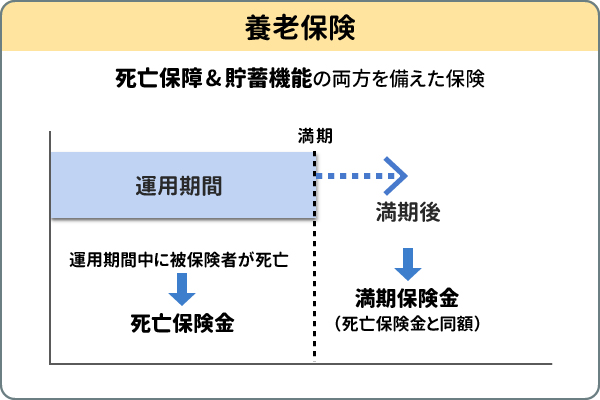

養老保険

養老保険は、死亡保障と貯蓄機能のどちらも兼ね備えた保険商品です。

運用期間中に被保険者が死亡した場合は死亡保険金、満期を迎えた場合は満期保険金が支払われる仕組みとなっています。満期保険金は死亡保険金と同額を受け取れるため、終身保険同様貯蓄代わりに利用するケースも多く見られます。

また、保険期間が10年や20年などあらかじめ定められているため、運用計画に見通しがつきやすいのも大きなポイントです。

ドル建て保険のメリット・デメリット

ドル建て保険の加入を検討する際は、メリット・デメリットのどちらもよく理解しておく必要があります。それぞれくわしく確認していきましょう。

ドル建て保険のメリットとは

ドル建て保険のメリットとして、下記の4つが挙げられます。

メリット1 円建てに比べて保険料が安い

メリット2 為替差益を得られる可能性がある

メリット3 資産のリスク分散ができる

メリット4 生命保険控除の対象にもなる

メリット2 為替差益を得られる可能性がある

メリット3 資産のリスク分散ができる

メリット4 生命保険控除の対象にもなる

円建てに比べて保険料が安い

高い予定利率で運用が行えるドル建て保険では、円建てのものに比べて保険料を安く抑えられる傾向にあります。同じ金額の死亡保険金や解約返戻金を用意する場合でも、予定利率が高い保険の方が保険料を安く抑えられるので、効率よく将来の備えや貯蓄に取り組むことが可能です。

特に、継続的に保険料を支払う平準払いの場合は長い期間払い込みを行うため、少しでも保険料を抑えられるのは嬉しいメリットです。

為替差益を得られる可能性がある

ドル建て保険は、米ドル/日本円の為替相場の変動による影響を大きく受けます。保険加入時に比べて、解約・満期時に円安となっている場合、払い込んだ保険料よりも多い解約返戻金・満期保険金を受け取れる可能性があります。

これを「為替差益」といい、ドル建て保険ならではのメリットのひとつです。為替相場の変動による影響については、本記事の「円安・円高の影響」でくわしく解説していますので、そちらもあわせて参考にしてください。

資産のリスク分散ができる

ドル建て保険は、通貨を分散できる点も大きな魅力です。

資産運用では「卵を1つのカゴに盛るな」といわれるように、保有資産や通貨を分散してリスクを低減することが大切です。もし保有資産が日本円だけに限られている場合、インフレによって物価が上昇したときにお金の価値が実質目減りしてしまうリスクがあります。

ドル建て保険は米ドル建てで資産を形成することとなるため、保有通貨を分散してインフレによる資産価値の減少にも備えることができます。

生命保険料控除の対象にもなる

ドル建て保険は、円建ての保険と同様に生命保険料控除の対象にもなります。生命保険料控除とは、生命保険や介護医療保険、個人年金保険に支払った保険料のうち、各最大4万円を所得から控除できる仕組みです。

たとえば、個人年金保険に毎月1万5,000円の保険料を支払う場合、年間の保険料は18万円となります。年末調整や確定申告で生命保険料控除を適用すると、そのうち4万円を所得から控除してもらうことができます。

所得控除を受けることで、現在納めている所得税や住民税の負担を軽減できますので、資産形成に取り組みながら税制優遇を受けられるメリットがあります。

ドル建て保険のデメリットとは

さまざまな魅力があるドル建て保険ですが、一方で次のようなデメリットも存在します。

デメリット1 為替リスクがある

デメリット2 為替手数料がかかる

デメリット2 為替手数料がかかる

為替リスクがある

ドル建て保険で注意したいのが、為替リスクです。ドル建て保険では、解約返戻金や満期保険金を日本円で受け取ることができますが、ドルベースで元本保証があっても、円で受け取る際にはその保証がありません。

これは、ドルを円に換算する時に適用される為替レートによって円換算額が変動するからです。もし為替相場が円高に進行している場合、ドルベースでは増えていても、円換算すると支払った保険料を下回ってしまう可能性もあります。ドル建て保険は予定利率の高さが魅力ですが、為替相場の動向によっては元本が割れて戻ってくる可能性があることをあらかじめ留意しておきましょう。

なお、日本円で受け取ると元本が割れてしまう場合は、一度米ドルで受け取っておくのもひとつの方法です。その後、為替相場のタイミングを見ながら、円安進行したときに日本円に換えることを検討すると良いでしょう。

為替手数料がかかる

為替手数料とは、外貨と円を交換する際にかかる手数料のことです。外貨建て保険では、一般的に保険料の支払時と保険金の受取時に為替手数料がかかります。

- 保険料を円から外貨に交換する際に為替手数料がかかります。

- 保険金を受け取る際に、外貨から円に換算する必要がある場合、為替手数料が発生します。この手数料により、受け取る保険金の実質的な額が減少することがあります。

為替手数料は金融機関や保険会社によって変わりますので契約前に確認しておくと良いでしょう。

円安・円高の影響

前述のとおり、ドル建て保険は為替相場の変動によるリスクがあるため、加入する際は、円安・円高によってどのような影響を受けるのかよく理解しておく必要があります。ここからは、為替が変動する仕組みや影響について確認していきましょう。

円安と円高の仕組み

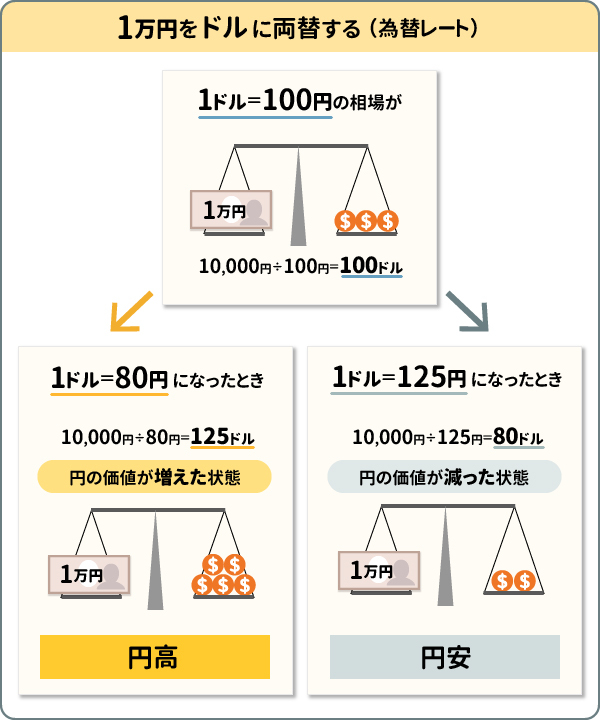

為替相場は、需要と供給のバランスによって日々変動しています。たとえば、1ドル=100円の為替相場が1ドル=80円に推移すると「円高」といい、反対に1ドル=120円に推移すると「円安」といいます。

米ドル/日本円の相場はニュースやインターネットなどですぐに確認できますので、ドル建て保険に加入した後は定期的にチェックするようにしましょう。

また、保険会社によってはオンラインで現在の解約返戻金を確認できるところもあります。為替が大きく変動した際は、そういったサービスを利用して保有資産の状況を確認することができれば安心ですね。

円安・円高がドル建て保険に与える影響は?

| 保険料 | 解約返戻金・満期保険金 | |

|---|---|---|

| 円安 | 高くなる傾向 | 多くなる傾向 |

| 円高 | 安くなる傾向 | 少なくなる傾向 |

円安・円高の影響は、保険料の支払時と解約返戻金・満期保険金の受取時で大きく異なります。

まず保険料の支払時は、円高にふれている方が保険料を安く抑えられる傾向にあり、円安の場合は保険料が高くなる傾向にあります。

一方、解約返戻金・満期保険金を受け取るときは、円安だと為替差益、円高だと為替差損が発生する可能性があります。

つまり、「円高時に保険料を支払い、円安時に保険金を受け取る」という形が最も理想的です。

「ドル・コスト平均法」でリスクの軽減を

とはいえ、為替相場の動向を読みながら、保険の申し込みや解約のタイミングを探るのは容易ではありません。為替の変動によるリスクをなるべく抑えるためには、「ドル・コスト平均法」を活用することが有効です。

ドル・コスト平均法とは、一定の金額を定期的に買い付けていく方法で、購入単価を平均化できるメリットがあります。

たとえば、ドル建て保険に毎月2万円ずつ支払う場合、円高の場合は多くのドルを積み立て、円安の場合は少しのドルを積み立てます。

これにより、為替相場の変動によって生じるリスクを平準化することができ、円換算したときに為替差損を被るリスクを低減することができます。

ドル建て保険には一時払いと平準払いの2種類がありますが、よりリスクを低減したい場合は、ドル・コスト平均法を活用できる平準払いを検討してみると良いでしょう。

ドル建て保険が向いている人は?

ドル建て保険の特徴を踏まえたうえで、ドル建て保険に向いているのは次のようなニーズがある人といえます。

- 保険料を抑えたい・利率の高い運用をしたい人

- 資産リスクを分散したい人

- 将来、海外でドルを使う可能性がある人

それぞれ特徴をくわしく紹介していきましょう。

保険料を抑えたい・利率の高い運用をしたい人

日本に比べて米国の金利が高いうちは、ドル建て保険は高い予定利率で保険料を安く抑えられる特徴があります。

前述の通り、日本でもマイナス金利が解除されたことで、今後金利が上昇していく可能性はあるものの、現段階ではドル建て保険の利率の方が魅力的といえるでしょう。

「より効率よく資産形成に取り組みたい」、「毎月の保険料を抑えたい」という人は、ドル建て保険に向いている可能性があります。

資産リスクを分散したい人

保有資産が日本円のみの人は、ドル建て保険で通貨を分散できるメリットがあります。

保有資産が日本円のみの場合、インフレや円安進行によって資産価値が減少してしまうリスクがありますが、一部米ドル建ての資産を取り入れることで、そういったリスクを低減できる効果があります。

「インフレに備えたい」、「外貨建ての資産を増やしたい」という人は、ドル建て保険を検討してみると良いでしょう。

将来、海外でドルを使う可能性がある人

ドル建て保険は、解約返戻金や満期保険金を日本円に換算せずに米ドルのまま受け取ることができます。たとえば、「子どもの海外留学の資金を貯めておきたい」、「セカンドライフは海外で暮らしたい」というニーズがある人は、米ドル建てで貯蓄に取り組めるメリットがあります。

米ドルのまま受け取る際は、為替変動のリスクを気にしなくて良いのも嬉しいポイントです。

リスクを避けたい人は向いていないといえる

ドル建て保険は高い予定利率が魅力的ではあるものの、円建てで受け取る場合の為替変動リスクは必ず考慮しなければなりません。ドル・コスト平均法である程度リスクを低減することはできますが、それでもリスクがゼロになるわけではありません。

そのため、「安定的に貯蓄したい」、「なるべくリスクは負いたくない」という人には向いていないといえるでしょう。

まとめ

ドル建て保険は高い積立利率が魅力の保険商品です。円建ての保険に比べて効率よく資産形成が行えるため、万が一の備えや貯蓄を検討している人は、ドル建て保険を選択肢に入れてみても良いでしょう。

ただし、その際は為替変動リスク、為替手数料について必ず理解しておく必要があります。為替の動向によっては支払った保険料を下回ることもあるため、リスクを踏まえたうえで加入を検討しましょう。

執筆者:椿 慧理(つばき えり)

執筆者保有資格:2級ファイナンシャル・プランニング技能士、1種外務員資格、内部管理責任者

執筆者保有資格:2級ファイナンシャル・プランニング技能士、1種外務員資格、内部管理責任者

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

個人年金保険・終身保険等の保険(以下「保険」といいます)をお申し込みの際は、次の点にご注意ください。

- 保険は預金ではなく、当行が元本を保証する商品ではありません。

- 保険会社の業務または財産の状況の変化により、ご契約時にお約束した保険金額・給付金額・年金額等が削減されることがあります。

- 商品種類・運用状況・経過年数等によっては、価格変動リスク・金利変動リスク・為替変動リスク・信用リスク等により、積立金額・年金額・解約返戻金額等が払込保険料を下回る場合があります。

- 商品種類によっては、ご契約時の契約初期費用のほか、ご契約後も毎年、保険関係費用・運用関係費用・年金管理費用等がかかる場合があります。また、ご契約から一定の期間内に解約された場合、解約控除(費用)がかかる場合があります。

外貨建保険等では、円貨を外貨に交換して保険料を払い込みになる場合、または、外貨建ての年金・死亡保険金・解約返戻金等を円貨に交換する場合、交換時の為替相場により円貨額が変動します。また、為替相場に変動がない場合でも、円貨からお申し込みの際にはTTS(円貨から外貨への換算相場)、円貨で年金等をお受け取りの際にはTTB(外貨から円貨への換算相場)を基準とする相場を適用するため、為替手数料がかかります。ご負担いただく手数料種類やその料率は商品によって異なります。そのため具体的な金額・計算方法は記載することができません。各商品の費用等の詳細は「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等でご確認ください。

- 当行は保険の募集代理店です。保険の引き受けは行っておりません(保険の引き受けは、引受保険会社で行っております)。

- 当行は契約締結の媒介を行います。そのため、お客さまのお申し込みに対して引受保険会社が承諾したときに契約は成立します。

- 預金保険の対象ではありませんが、保険会社が加入する生命保険契約者保護機構・損害保険契約者保護機構の保護対象です。万一、引受保険会社が破たんした場合には、生命保険契約者保護機構・損害保険契約者保護機構の保護措置が図られますが、ご契約の際にお約束した保険金額・給付金額・年金額等が削減されることがあります。

- 保険業法上の規制にもとづき、商品によっては、お客さまの「お勤め先」や「当行への融資お申込状況」等により、当行で保険をお申し込みいただけない場合があります。

- 保険をお申し込みいただくかどうかが、当行でのお取引(預金・融資等)に影響するものではありません。

- 保険は、スーパー普通預金(メインバンク プラス)ポイントサービスの判定対象外です。

- 商品によっては、被保険者に健康状態等について告知をしていただく必要があります。また、被保険者の健康状態等によりご契約いただけない場合等があります。なお当行の担当者(保険販売資格をもつ募集人)には告知受領権がありませんので、担当者に口頭でお話されても告知していただいたことにはなりません。

- 商品によっては、保険契約を有効に継続させるためには、払込方法に応じた期日までに継続的に保険料を払い込んでいただく必要があります。保険料の払い込みが遅れて、一定期間が経過すると契約が失効します。保険契約が失効した場合には、契約の効力がなくなり、保険金等が受け取れませんので、ご注意ください。

- 保険金・給付金等のお支払事由が生じた場合には、ただちに保険会社または当行までご連絡ください。保険金・給付金等をお支払いできる場合、お支払いできない場合につきましては、各商品の「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等でご確認ください。

- ご検討にあたっては、商品の詳細・諸費用について、各商品の「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等でご確認ください。

- 保険のお申し込みに際しては必ず、保険販売資格をもつ募集人にご相談ください。くわしくは、取扱窓口までお問い合わせください。

- 一部ご利用いただけない店舗があります。

株式会社 三菱UFJ銀行

(2024年12月20日現在)

(2024年12月20日現在)