20代から始める老後資金の運用。一体何から始めればいいの?

- 2021年3月9日

- 2024年12月1日

20代の人たちにとって老後はまだまだ遠い先の話でしょうか。しかし、まだ先だからこそ老後に向けて有利なこともあります。生命保険文化センターが18~79歳の男女約5,000人を対象に全国で実施した2022年「生活保障に関する調査」では、老後生活の不安内容(複数回答)について2番目に多かった「日常生活に支障が出る(57.3%)」といった健康面の不安を抑えて、「公的年金だけでは不十分(81.6%)」という金銭面での不安がトップでした。今、20代の人の中にも「公的年金なんてあてにならない」と考えている人もいるのではないでしょうか。そんな20代の人が今から老後資金づくりを始めるなら、老後が間近な40代50代よりとても有利なことをご存じですか?

目次

20代から老後資金の運用なんてまだ早い?

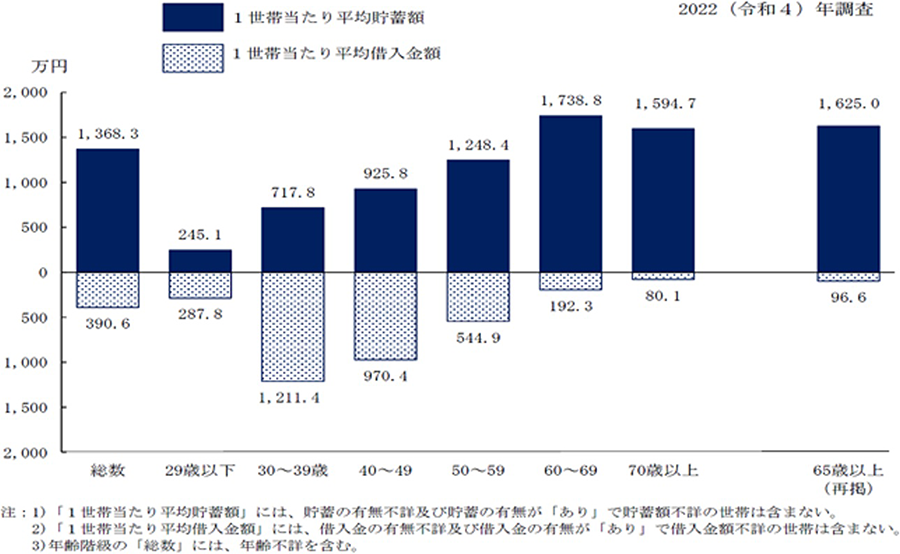

(出典:厚生労働省 「2022年 国民生活基礎調査」より)

厚生労働省が実施している「国民生活基礎調査」(2022年)によれば、世帯主が20代以下の世帯当たりの平均貯蓄額は245万1,000円となっています。これに対し、一般的に定年となる60代の世帯では1,738万8,000円でした。

老後資金が足りない?

一時、老後資金2,000万円不足問題が話題となりました。これは男性が65歳以上、女性が60歳以上の平均的な夫婦では、年金収入のみに頼った生活設計だと毎月約5万円の赤字が出ることにより、老後の期間を30年とすると、年金以外に定年時に約2,000万円の貯蓄が必要という試算結果をもとにした問題でした。

先の調査結果では60代の世帯でもその2,000万円の金額まで届いていません。約300万円不足しています。20代以下の世帯の平均貯蓄額は約250万円ですが、そこから2,000万円を貯めるにはあと約1,750万円が必要となります。

なお、ここで2,000万円不足問題を取り上げましたが、老後にいくら必要になるのかは、もちろん人によってさまざまです。ライフスタイルや家族構成によっても数字は大きく変わってくるでしょう。そのため、どういう人生を歩んでいきたいか、どういった生活をしていきたいかを具体的にしていくライフプランづくりも大切になってきます。

ただ、ここでは20代の人たちにとってはまだ少し遠い先のことを考えるための、1つの目安としてとらえておいてください。

老後資金を貯めるには毎月いくら積み立てが必要?

20代の人が約1,750万円を30代、40代、50代の30年間で貯めるには、単純計算毎月約5万円の積立が必要となります。貯まったお金に一度も手をつけることなく30年間ずっと貯め続けてです。

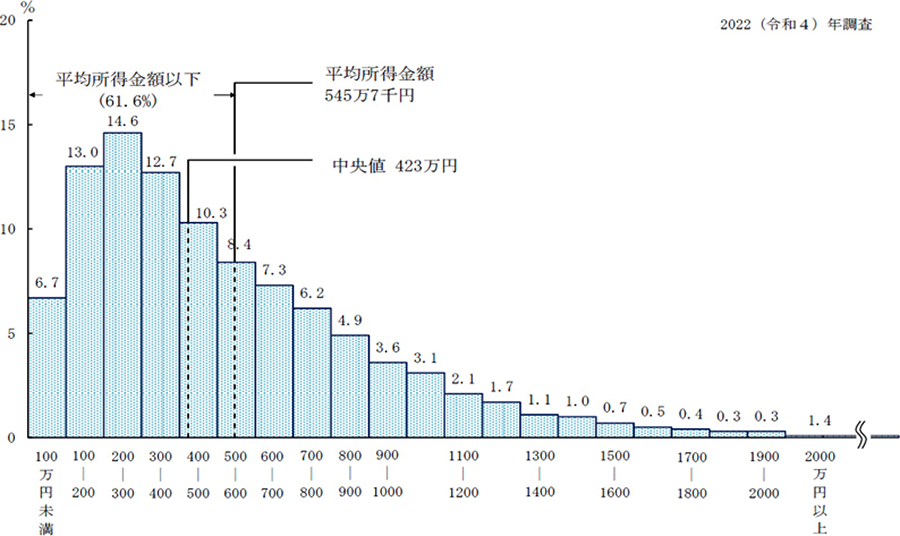

上で参照した「国民生活基礎調査」(2022年)によれば、1世帯当たりの平均所得金額は545万7,000円。より実態に近いと言われる中央値では423万円でした。中央値で考えると、毎月5万円、年間で60万円を貯蓄しようとした場合、中央値423万円に対して貯蓄率は約14%になります。中央値以下の家庭ではさらに貯蓄率を上げる必要があります。

(出典:厚生労働省 「2022年 国民生活基礎調査」より)

しかし、20代の人には定年まで30年以上ある期間も、30代、40代の人となるとその期間はさらに短くなります。もし20年間で同様に約1,750万円を貯める必要があるとすると、単純計算で毎月約7万3,000円の積立が必要です。このことからも、長く時間を取れる20代から資産づくりを始めたほうが有利なことがわかります。

資産運用すると毎月の積立負担も軽くなる?

老後までに2,000万円を貯めようとすると、20代でも毎月約5万円の積立が必要であることわかりました。2024年10月現在の大手都市銀行の定期積立預金では年利0.1250%なので、これをもとに計算すると30年間毎月5万円の積立を行っても、積立総額1,800万円に対して、この積立期間中の利息総額は約27万円です。

では、これを投資信託などへの積立で資産運用した場合はどうでしょうか?投資信託とは株式や債券などの金融商品を組み合わせて作られた金融商品のパッケージ版とも言えます。

仮に積立投資を行う対象の投資信託の運用利回りを年利5%とします。簡易的に手数料などの諸経費は考慮しません。それを30年間、毎月5万円を積み立てた(複利運用)場合の試算結果は、積立投資総額1,800万円に対して、積立期間中の運用益は約2,294万円にもなります。

投資総額と運用益を合わせて約4,094万円となり、老後資金2,000万円不足問題は大きく解消され余裕のある老後を送れることになるかもしれません。

一方で、老後資金としてあくまで2,000万円準備できればよいのであれば、同じように投資信託での積立で資産運用することにより、毎月5万円の積立は必要ないかもしれません。

毎月5万円の積立での試算結果で総額約4,000万円になるわけですから、毎月の積立を半分の2万5,000円にしても、30年間で運用利回りを年利5%と仮定した場合、総額で2,000万円になることがわかります。

このことから資産運用をすることで、毎月の積立負担も減らせる可能性があることが見えてきます。

なお、今回の試算で用いた5%という運用利回りは銀行の預金金利からすると信じられないくらい高いように感じますが、投資対象となる株式の世界では現実的な数字です。

実際、1973年から2018年までの約45年間の米国のS&P500指数(米国の代表的な企業500社の株価をもとに算出)の平均利回りは7.1%という試算結果もあります。

資産運用って必ず利益が出るの?損はしないの?

もちろん投資にはリスクがあり、そのリスクのひとつに「価格変動リスク」があります。たとえば投資信託に組み入れられている投資対象の株式や債券などは値上がりする場合もあるが、値下がりする場合もあるということです。結果、投資信託に投資することで利益が出ることもありますが、損失を被る場合もあります。

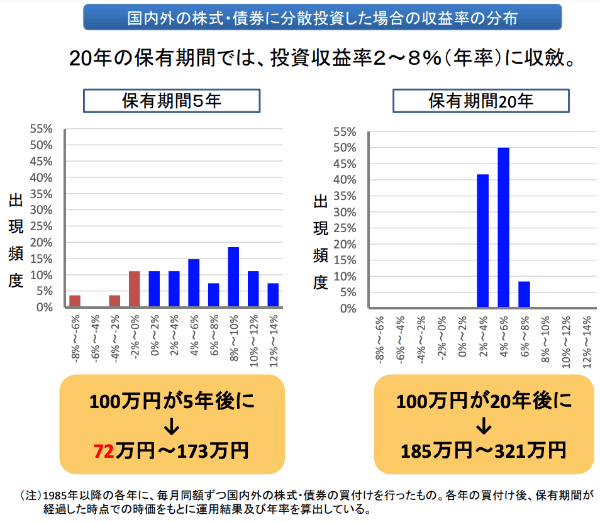

それでも、20代の人であれば、長い期間投資できる「時間」が味方になります。以下の図は、金融庁が2017年2月に公表した「積立NISAの創設」に関する資料の一部です。この資料の説明では、国内外の株式・債券に分散投資した場合、その保有期間が5年の場合は損失の出る場合があるが、保有期間が20年の場合では投資収益率2~8%(年率)に収斂する、つまり「利益が出る」といった試算結果の説明になっています。

つみたてNISAの非課税期間の設定が最長20年間だったのも、このことが根拠のひとつになっているようです。2024年から改正された新しいNISA制度では、非課税期間が無期限に変更されたので、ますます長期投資がしやすくなりました。

(出典:金融庁 2017年2月 積立NISAの創設より)

資産運用に価格変動リスクはありますが、20代であれば、ここでも長期の投資期間を味方につけることで、その価格変動リスクを抑えることができることがわかります。また投資信託は株式や債券などを組み合わせた商品なので、投資信託に投資することで分散投資も図ることができます。

資金の運用方法にはどのようなものがあるの?

では、実際に20代の人が老後資金のために資産運用するにはどのような方法があるのでしょうか?

長い期間をかけてリスクを抑えながら分散投資するのに適した方法のひとつとして、投資信託への積立投資があるかと思います。投資信託への積立投資をすることで、投資対象の分散や、投資タイミングの時間的な分散を自動的に図ることができます。また、投資信託の中には「インデックス型」と呼ばれるものがあります。対象となる指標(たとえば日経平均やS&P500指数など)と連動して基準価額が動くため、ほかの種類の投資信託と比べて、仕組みや値動きがシンプルなものが多いので、20代の投資初心者にも向いていると言えるでしょう。

非課税制度を活用する

投資対象の株式や債券、投資信託で得られる分配金や譲渡益には通常20%ほどの税金がかかります。長期の投資では、この税金の有無は投資収益に大きな違いを生み出します。そのため非課税制度を活用することで、老後資金づくりのための投資収益の向上を図ることが可能となります。

NISA(少額投資非課税制度)の活用

NISAとは、NISA口座内で購入した金融商品から得られる利益が非課税になる制度です。NISAにはつみたて投資枠と成長投資枠があり、併用が可能です。以下の表は、つみたて投資枠と成長投資枠の主な特徴を比較したものです。

| つみたて投資枠 | 成長投資枠 | |

|---|---|---|

| 年間の投資上限額 | 120万円 | 240万円 |

| 非課税期間 | 無期限 | |

| 非課税保有限度額 | 1,800万円(内、成長投資枠の上限額は1,200万円) ※ 売却して空いた非課税枠の翌年以降の再利用が可能 |

|

| 投資対象商品 | つみたて投資枠対象ファンド(株式投資信託) | 上場株式・投資信託等(*) (制限あり) |

| 購入方法 | つみたて投資 | 一括投資またはつみたて投資 |

- 次のすべての条件を満たすもの「①信託期間が20年以上または無期限であること②デリバティブ取引を用いていないこと③毎月分配型でないこと」。

NISA口座は、1人1口座に限り開設できます。そのため複数の金融機関で同時に開設することはできません。金融機関によっては取り扱っている投資信託などの金融商品が異なりますので、投資したい投資信託を取り扱っている金融機関かどうかの確認が必要です。

iDeCo(個人型確定拠出年金)の活用

iDeCoは、自分が拠出した掛金を、自分で運用し資産を形成する私的年金制度です。まさに老後の資産づくりのための制度です。掛金を60歳になるまで拠出し、60歳以降になると老齢給付金を受け取ることができます。iDeCoの掛金は、月々5,000円以上1,000円単位で、加入資格に沿った上限額の範囲内で設定できます。

たとえば、自営業者の人であれば月額6万8,000円、企業年金等に加入していない会社員や専業主婦(夫)の場合は月額2万3,000円、公務員や企業年金等に加入している会社員は月額2万円が上限となります。また、iDeCoの運用商品は、大きく分けると「元本確保商品」と「投資信託」の2つに分類されます。詳細は国民年金基金連合会が運営しているiDeCo公式サイトで確認できます。

iDeCoは運用益が非課税になるだけでなく、掛金が全額所得控除になり、60歳以降に受け取るときにも、年金として受け取る場合は「公的年金等控除」、一時金の場合は「退職所得控除」の対象となります。

iDeCoを利用する場合にもいくつか注意点があります。

- iDeCoもNISAと同様に金融機関ごとに取り扱っている金融商品が異なります。

- 60歳にならないと原則として年金資産(拠出した掛金とその運用益)を引き出すことができません。

- 60歳から年金資産を受け取るには、iDeCoに加入していた期間等が10年以上必要です。

投資信託は山のようにある?

20代から始める老後資金の運用について、とくに投資信託がその運用先の1つとして有効であることを見てきました。

2024年4月現在、投資信託の数は6,000本近くあります。その中から自分にあった投資信託を探すのはなかなか大変かと思います。それでも記事中で述べた「インデックス型」と呼ばれる投資信託をメインに探していけば、選択しやすくなるでしょう。

また、インデックス型の投資信託はほかの種類の投資信託と比較して、手数料が安く設定されているものが多いかと思います。投資信託の手数料には「販売手数料」「信託報酬」「信託財産留保額」の3つがあります。

指数に連動するよう設計されたインデックス型の投資信託は、同じ指数に連動する投資信託同士であれば、その運用益の差は手数料の差が影響している可能性があります。手数料もしっかり比較確認して投資するようにしましょう。

執筆者:小山英斗

未来が見えるね研究所 代表

CFP®、1級FP技能士(資産設計提案業務)、住宅ローンアドバイザー、住宅建築コーディネーター

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

ご注意事項

iDeCoをお申し込みいただく前に、下記についてご確認ください。

- 原則、60歳まで引き出し(中途解約)ができません

- 脱退一時金を受け取れるのは一定の要件を満たす方に限られます。

- ご本人の判断で商品を選択し運用する自己責任の年金制度です

- 確定拠出年金制度では、ご加入されるご本人が自らのご判断で、商品を選択し運用を行いますので、運用結果によっては受取額が掛金総額を下回ることがあります。

- 当行から特定の運用商品の推奨はできません。

- 運用商品の主なリスクについて

- 預金は元本確保型の確定利回り商品です。預金は預金保険制度の対象となります。

- 当行のiDeCoで取り扱う保険は元本確保型商品です。ただし、運用商品を変更する目的で積立金を取り崩す場合は、市中金利と残存年数等に応じて解約控除が適用されるため、結果として受取金額が元本を下回る場合があります。

- 投資信託は価格変動商品です。預金ではなく、預金保険制度の対象ではありません。運用実績は市場環境等により変動し、元本保証はありません。また、当行でお取り扱いする投資信託は、投資者保護基金の対象ではありません。

- 預金、保険および投資信託は異なる商品であり、それぞれリスクの種類や大きさは異なります。

- 初回手続き時、運用時、給付時等で、各種手数料がかかります

- iDeCoには、初回手続き手数料・毎月の事務手数料・資産管理手数料・運営管理機関手数料・給付事務手数料等がかかります。

- 手数料は、加入者となられる方は毎月の掛金から、運用指図者となられる方は積立金から控除されます。年金でお受け取りになられる方は給付額から控除されます。

- 60歳になっても受け取れない場合があります

- 50歳以上60歳未満で加入した場合等、60歳時点で通算加入者等期間(*)が10年に満たない場合は、受給可能年齢が引き上げられます。

- 60歳以上で新規加入した場合、加入から5年経過後に受給可能となります。

- 通算加入者等期間は、iDeCoおよび企業型DCにおける加入者・運用指図者の期間の合算となります。

株式会社 三菱UFJ銀行

(2024年12月1日現在)