利上げとは?住宅ローンや為替・株価・物価に与える影響をわかりやすく解説

- 2025年10月24日

-

この記事はこんな方におススメ!

この記事はこんな方におススメ!

-

住宅ローンに与える影響を知りたい方

住宅ローンに与える影響を知りたい方

-

利上げとは何かについて知りたい方

利上げとは何かについて知りたい方

利上げは、日本銀行などの中央銀行が行う金融政策の一つです。通常は、景気が良いときにインフレが起こるのを防ぐために実施されます。

この記事では、利上げの基礎知識や住宅ローンなどへ与える影響、日本・米国の金融政策の動向について解説します。

目次

利上げとは

利上げとは、各国の中央銀行が政策金利を引き上げることです。日本は日本銀行、米国はFRB(連邦準備制度理事会)が中央銀行に該当します。

一般的に、利上げは景気が良いときに経済活動が活発になりすぎて、物価が過度に上昇するのを抑えるために実行されます。企業の資金調達や株価、家計などに影響を与えるため、利上げは重要な金融政策といえるでしょう。

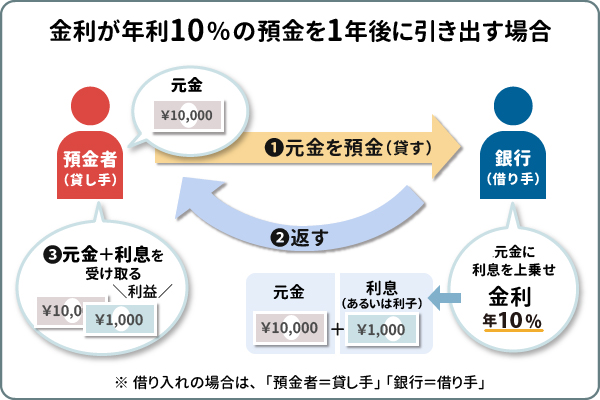

そもそも金利とは?

金利とは、投資金額に対する利息の割合のことです。預金なら預け入れた金額に対して銀行から受け取る利息の割合、借入金なら元金に対して支払う利息の割合を指します。通常は「年利〇%」のように、年間利息の割合が示されます。

なお、利息はお金を貸し借りする際に、借りた人が貸した人に支払う利用料に相当するものです。借りたお金を返すときに一定割合(金利)を上乗せするかたちで支払います。

日本銀行が政策金利を設定

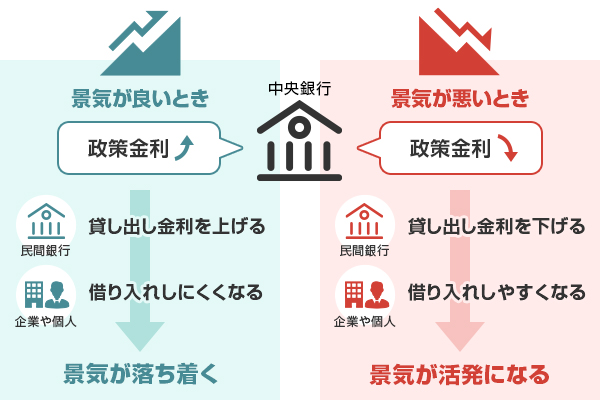

政策金利とは、中央銀行が景気や物価の安定のために設定する短期金利です。日本の中央銀行である日本銀行は、景気の現状や先行きを見極めながら政策金利の上げ下げを判断します。

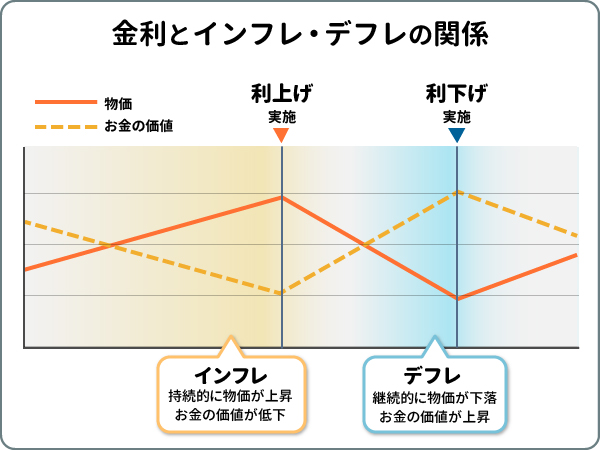

金利とインフレ・デフレの関係

一般的に、利上げは景気の回復・拡大期に行われます。経済活動が活発になって需要が大きくなりすぎる(景気が過熱する)と、物価が継続的に上がるインフレ(インフレーション)が起こりやすくなり、景気が不安定になってしまいます。そこで、景気を落ち着かせるために政策金利を引き上げます。

インフレが行き過ぎると、企業のコストや生活費がふえすぎて経済全体に悪影響が出るかもしれません。中央銀行が利上げを行うと貸出金利が上がり、企業や個人が借り入れをしにくくなります。その結果、資金需要が抑えられるため、インフレの抑制が期待できます。

反対に、景気が悪いときは、物価が持続的に下落するデフレ(デフレーション)が起こりやすくなります。デフレ時はモノやサービスが安く買える一方で、企業の売上や利益が減るため、賃金の減少につながります。消費者は購入を控えるようになり、モノやサービスが売れなくなってさらに値下げするという悪循環に陥るかもしれません。そのため、中央銀行は経済活動を活発化させるために政策金利を引き下げます。

利下げによって貸出金利が下がれば、借り入れをしやすくなります。企業や個人の消費・投資活動が促されるため、景気回復が期待できます。

日銀やFRBなどの中央銀行は、さまざまな経済指標などをもとに景気動向を見極め、利上げや利下げのタイミングを慎重に検討しています。利上げ・利下げは企業活動や家計に大きな影響を与えるため、経済界や投資家は中央銀行の金融政策の動向に注目しています。

追加利上げとは

追加利上げとは、中央銀行がすでに利上げを実施している状態で、さらに政策金利を引き上げることです。利上げを実施してもインフレが収まらず、景気の過熱が続いていると判断される場合、中央銀行は追加利上げを実施することがあります。過度な利上げは景気後退のリスクがあるため、追加利上げには慎重な判断が求められます。

利上げで為替・株価・物価はどう変わる?

利上げは為替・株価・物価にどのような影響を与えるのでしょうか。利上げの影響を一つずつ確認していきましょう。

ただし、ここで示すのは、あくまでも一般的に発生しやすいとされる影響です。為替・株価・物価はさまざまな要因によって変動するため、他の要素も含めて利上げの影響を判断する必要があります。

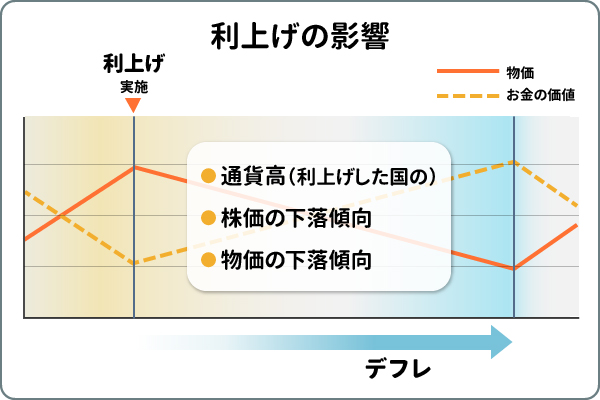

【利上げと為替】利上げした国の通貨高傾向になる

投資家は、金利の高い国の国債を購入したり、金利の高い国へ預金したりする傾向にあります。金利が高い国債・通貨で運用するほうが、より多くの利息収入を得られるからです。

利上げによって二国間の金利差が広がると、金利が高い国の通貨が買われるため、結果として利上げした国の通貨高になります。日本円より米ドルの金利が高い場合、米ドルの需要がふえて円安ドル高となります。

円安とは、外貨に比べて日本円の価値が低くなることです。たとえば、1米ドル = 100円から1米ドル = 110円になると、1米ドルを入手するのにより多くの日本円が必要になるため、円の価値が下落した(円安になった)といえます。反対に、1米ドル = 90円になると円高と呼ばれます。

為替相場は、外貨建て資産の価値や輸出入のコスト、輸出・輸入産業の業績など、経済へ与える影響が大きい要素です。利上げが実施される場合は、為替がどのように動くかを見極める必要があるでしょう。

【利上げと株価】株価が下落傾向になる

先述のとおり、利上げをすると金融機関の貸出金利が上がります。借入金に対する支払利息がふえるため、企業業績の減収要因となるうえに、新規借入を控えるようになります。設備投資や新規事業の拡大などが難しくなり、企業の収益性や成長性の向上が期待できなくなるかもしれません。

その結果、投資家がリスクを回避するために株式を手放しやすくなり、株価は下落傾向になります。

【利上げと物価】物価が下落傾向になる

物価は、商品やサービスの需要と供給に左右されます。需要が供給を上回ると物価は上がり、逆に需要が供給を下回ると物価は下がるのが基本的な仕組みです。

利上げによって借入金の支払利息がふえると、企業や個人は新規借入を控えるようになります。資金需要が減少すれば消費や投資に使うお金も減り、最終的に物価は下落傾向になります。

利上げによる住宅ローンへの影響は?

日銀が利上げを実施すると、変動金利型の住宅ローン金利が上昇するかもしれません。

一般的に、住宅ローンの変動金利は短期プライムレートをもとに決まります。短期プライムレートとは、金融機関が1年未満の短期貸出に適用する優良企業向けの最優遇金利です。短期プライムレートは政策金利の影響を受けるため、利上げによって政策金利が上がると、連動して住宅ローンの変動金利も上がる可能性があります。

変動金利型の住宅ローンは、固定金利型に比べて政策金利の影響を受けやすく、適用金利が低い傾向にあります。金利の見直しは融資元の銀行が定めた基準日に行われており、一般的には半年ごとに適用金利が見直されます。利上げの影響を受けて適用金利が上昇すれば、毎月の返済額や返済総額が増加するため注意しましょう。

住宅ローン金利推移について

以下は、民間金融機関の住宅ローン金利の推移です。

-

独立行政法人住宅金融支援機構「民間金融機関の住宅ローン金利推移(変動金利等)」

https://www.flat35.com/loan/atoz/01.html

1990年代初めにバブル景気が終了したあと、日銀が政策金利を大幅に引き下げたのと同時期に、住宅ローンの変動金利も大きく下がっていることがわかります。1999年からはゼロ金利政策が始まり、政策金利の低下によって住宅ローンの変動金利はさらに下がりました。

その後、2006年7月にゼロ金利政策が解除され、2007年2月には追加利上げが行われました。上記のグラフから、この追加利上げと連動して住宅ローンの変動金利も上がっていることが読み取れます。

日本の政策金利はどうなっている?

日本の政策金利はどのように推移しているのでしょうか。2010年から時系列に沿って、政策金利の変化を見ていきましょう。

2010年 包括的な金融緩和施策

国内景気の回復が鈍化していることから、デフレ脱却を目指し、金融緩和を一段と強力に推進するため、日銀は包括的な金融緩和施策を実施しました。

具体的には、政策金利の誘導目標を0 ~ 0.1%程度(実質ゼロ金利)へ引き下げました。また、資産買入等基金を創設し、国債・社債・ETF・J-REITなどの買入れを行うことで、大量の資金が市場へ供給されました。世の中に出回るお金がふえるため、経済活動を活性化させる効果が期待できます。

景気の下支えを目的に、包括的な金融緩和施策はその後3年間続きます。

2013年 量的・質的金融緩和

日銀は「量的・質的金融緩和」を導入し、金融政策の操作目標を政策金利からマネタリーベース(資金供給量)に変更しました。資金供給量を調整し、市場の資金量をふやすことによって、2年程度をめどに2%の物価上昇の実現をめざすものです。

マネタリーベースとは、日銀が直接的に世の中へ供給するお金です。具体的には、市中に出回っている流通現金(紙幣と硬貨)と日銀の当座預金の合計値を指します。

量的・質的金融緩和では、マネタリーベースおよび長期国債・ETFの保有額を2年間で2倍に拡大し、長期国債の平均残存期間を2倍に延長することなどが定められました。政策金利については、実質ゼロ金利のまま据え置かれています。

2016年1月 マイナス金利付き量的・質的金融緩和

2%の物価安定目標を早期に実現するため、日銀の当座預金の政策金利残高に-0.1%の金利が適用されることが決まりました。

マイナス金利が適用されると、金融機関は日銀に預けた資金に対して利息を支払わなければなりません。金融機関が日銀に資金を預けるのを控え、企業への貸出や投資に資金が回るよう促すことで、市場の資金量をふやしました。

2016年9月 長短金利操作付き量的・質的金融緩和

2%の物価安定目標の早期実現に向けて、マイナス金利付き量的・質的金融緩和を強化するかたちで「長短金利操作付き量的・質的金融緩和」が導入されました。

長短金利操作とは、政策金利である短期金利だけでなく、長期金利も目標の水準に誘導する金融緩和の枠組みです。「イールドカーブ・コントロール(YCC)」とも呼ばれます。

この施策により、日銀当座預金のうち政策金利残高に-0.1%が適用されています。長期金利については、10年物国債金利がゼロ%程度で推移することを目標として、長期国債の買入れを行うことが定められました。

2020年 金融緩和の強化

新型コロナウイルス感染症がもたらした経済への影響をふまえ、日銀はこれまでの金融緩和施策をさらに強化します。

政策金利の変更はありませんでしたが、金融機関や企業の資金調達を支えるため、社債等の買入れを増額しました。また、流動性が低下した債券市場の安定化を目的に、長期国債・短期国債の積極的な買入れも行われました。

2024年 「長短金利操作付き量的・質的金融緩和」および「マイナス金利政策」を解除

2024年3月、日銀は2%の物価安定目標の実現が見通せる状況になったとして、2016年から続けてきた 「長短金利操作付き量的・質的金融緩和」および「マイナス金利政策」の解除を決定しました。

これにより、政策金利は従来の-0.1%から0 ~ 0.1%程度に引き上げられました。日銀による利上げは2007年2月以来、約17年ぶりとなります。長期金利については、ゼロ%程度などの誘導目標の数値がなくなりました。

その後、2024年7月の金融政策決定会合において、日銀は政策金利を0.25%程度に引き上げる追加利上げを実施しています。

2025年 金利のある世界へ

物価上昇や賃上げの基調が続いたため、日銀は2025年1月に0.5%程度に政策金利を引き上げました。現在は米国の関税政策の影響を見極めるため、政策金利を5会合連続で0.5%に据え置いています。

日本への影響が大きい米国の利上げ

自国の利上げはもちろん、諸外国の利上げも国内経済に大きな影響を与えます。日本の場合、特に注目しておきたいのは、経済的な結びつきの強い米国の利上げです。

ここでは、米国の利上げが注目される理由と日本に影響を与えた過去の事例を紹介します。

米国利上げが注目される理由

米国の利上げが注目される理由として、「世界経済における米国の存在」と「米国通貨の価値の大きさ」の2つが挙げられます。

米国の名目GDPは約29兆1,800億ドル(2024年)で、世界第一位です。また、米国の通貨である米ドルは世界の基軸通貨であり、為替相場は米国の金融政策や経済情勢を中心に動く傾向にあるため、米ドル相場の変化は日本を含む世界各国の経済に大きな影響を与えます。

米国の利上げは、FRBが定期的に開催するFOMC(連邦公開市場委員会)で決められます。FOMCとは、米国の金融政策を決定する会合です。FRBの理事・地区の連邦準備銀行総裁等で構成されており、経済の現状や見通しの分析、米国の政策金利であるフェデラル・ファンド(FF金利)の誘導目標の決定などが行われます。

米国利上げが日本に影響を与えた事例

米国の利上げは、日本にどのような影響を与えるのでしょうか。2004年から時系列に沿って、日本に影響を与えた米国の利上げの事例を見ていきましょう。

2004年6月 ~ 2006年6月

2004年6月、米国の政策金利が1.00%から1.25%に引き上げられました。その後は年8回開催されるFOMCのたびに0.25%の利上げが実施され、2006年6月には5.25%まで上昇します。米国の利上げによって日米金利差が拡大したことで、円安ドル高が進行しました。

2015年12月 ~ 2018年12月

2015年12月、FRBはリーマンショック後の2008年12月に導入したゼロ金利政策を解除し、政策金利の誘導目標を0 ~ 0.25%から0.25 ~ 0.50%に引き上げることを決めました。約9年半ぶりの利上げとなります。

それに対して、日銀は同時期に開催した金融政策決定会合において、「量的・質的金融緩和」の継続と、それを補完するための新たな措置(新たなETF買入れ枠の設定など)を決めました。米国と日本の金融政策の方向性の違いが明確になったといえるでしょう。

その後、米国では2018年12月まで利上げ傾向が続き、政策金利は2.25 ~ 2.50%まで引き上げられました。

2022年3月以降

2022年3月、FRBはFOMCを開催し、政策金利の誘導目標を0 ~ 0.25%から0.25 ~ 0.50%に引き上げることを決定しました。コロナ禍からの経済正常化やウクライナ侵攻などを背景に進行したインフレを抑制し、経済や物価を安定させることが目的です。その後も継続的に利上げが実施され、2023年12月時点の政策金利は5.25 ~ 5.50%となりました。

一方で、日銀は金融緩和施策を維持します。FRBと日銀の金融政策の違いによって日米の金利差が拡大した結果、円を売って米ドルを買う動きが強まり、円安ドル高が進行しました。

2025年以降はどうなる?

FRBは2024年9月に開催したFOMCにおいて、政策金利を0.5%引き下げることを決め、約4年ぶりの利下げとなりました。なお、2025年10月現在ではさらに下がり、政策金利の誘導目標は4.00~4.25%です。

それに対し、日銀は2024年3月にマイナス金利解除、同年7月に追加利上げを決定しました。現在も米国が利下げに転じる一方で、日本は利上げを実施したことから、日米金利差は縮小傾向にあります。

しかし、依然として米国の金利は日本と比べるとかなり高い水準です。

しかし、依然として米国の金利は日本と比べるとかなり高い水準です。

米ドル円相場は2025年4月に米ドル = 142円台まで円高が進みましたが、2025年10月には、1米ドル = 152円台まで円安が進行しています。

2025年10月現在、日米間の金利差は依然として大きいですが、FRBや日銀の金融政策は経済や物価の状況など様々な要因に応じて決定されるため、今後の動向を注視する必要があるでしょう。

まとめ

利上げは過度なインフレを抑制し、経済や物価を安定させるために中央銀行が実施する金融政策の一つです。

一般的に、投資家はより多くの利息収入を得るために、金利の高い国の国債や通貨で運用します。そのため、利上げによって二国間の金利差が広がると、為替は利上げをした国の通貨高となります。

また、利上げが実施されると金融機関の貸出金利が上がり、企業や個人に資金調達を控える動きが広がることから、株価や物価は下落する傾向にあります。住宅ローンの変動金利が上昇する可能性がある点にも注意が必要です。

日本の利上げはもちろんですが、経済的な結びつきの強い米国の利上げも注目すべきポイントです。日銀とFRBの金融政策の違いによって日米金利差に変化があると、米ドル円相場が大きく動く可能性があります。

家計の負担を軽減するためにも、利上げが住宅ローン金利や為替・物価・株価に与える影響を理解しておきましょう。

執筆者:大西 勝士(おおにし かつし)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 AFP認定者、2級ファイナンシャル・プランニング技能士

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 AFP認定者、2級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

株式会社 三菱UFJ銀行

(2025年10月24日現在)

(2025年10月24日現在)