【徹底比較】持ち家と賃貸はどっちがおトク?メリット・デメリットをシミュレーションで解説

- 2020年11月20日

- 2024年11月26日

さまざまなライフイベントのなかで、大きなものの1つが住宅の購入でしょう。

しかし、住居を持ち家にするか、あるいは賃貸に住み続けるかは、どちらにもメリットやデメリットがあり、なかなか決めることができません。

しかし、住居を持ち家にするか、あるいは賃貸に住み続けるかは、どちらにもメリットやデメリットがあり、なかなか決めることができません。

そこで今回は、戸建ての持ち家または賃貸マンションに住むと仮定して、それぞれのメリットやデメリットをご紹介し、コスト面を比較してみます。

目次

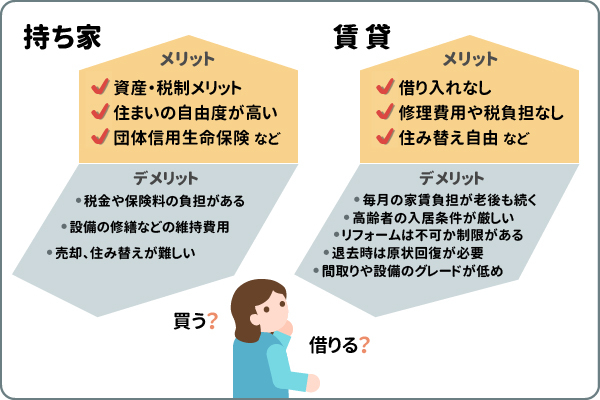

持ち家のメリット・デメリット

持ち家とは、戸建て住宅やマンションなど自分で所有している家のことです。

持ち家がある場合、どのようなメリット・デメリットがあるのでしょうか?具体的に挙げてみると、以下のようなメリット・デメリットがあります。

【持ち家のメリット】

- 自分の資産になる

- 売却や賃貸により収入をえられる場合がある

- 自由にリフォームや建て替えができる

- 子や孫に不動産として資産を残せる

- 住宅ローン控除を受けられる場合がある

- 住宅ローンの契約時に団体信用生命保険に加入できる

- 住宅ローン完済後は支出を抑えられる

【持ち家のデメリット】

- 固定資産税や火災保険料の負担がある

- 売却できない場合がある

- 設備の修繕費用が自費負担になる

- 地震や火災で建物が損傷を受けた場合も自費負担になる

- 生活の変化による住み替えが難しい

- マンションでは管理費・修繕積立金・駐車場代の負担がある

持ち家のメリット

持ち家の最大のメリットは資産になるという点です。持ち家ならいざというときに売ったり、あるいは貸したりすることで収入をえることもできます。

それに、子や孫へ資産としてのこすこともできます。

近年の物件は耐久性なども向上しているので、一生住める物件も多数あります。さらに好きなようにリフォームすることも可能です。

家を購入するときは住宅ローンを組む方が多いと思いますが、建築・購入する家が長期優良住宅・低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅のときは、住宅ローン控除を受けられる場合があります。

また、住宅ローンを契約すると、団体信用生命保険に加入できます。この場合、住宅ローンの契約者に万が一のことがあったとき、残りのローンが弁済されるので、残される家族に返済の負担をかけずに済みます。

さらに、持ち家の場合、住宅ローンを完済すれば住居費を抑えることも可能です。

持ち家のデメリット

持ち家であるということは、自己資産として固定資産税をはじめとする税金を支払う義務が発生するデメリットもあります。また資産として考えても、売りたいのに売れないというリスクもあります。

古くから個人で管理されている土地は、土地の境界や土地条件などの管理内容が意外にあいまいなことも多く、売る場合には時間やコストがかかるおそれもあります。

さらに持ち家の場合は設備を自費で修理しなければなりません。経年劣化ではなく、地震や火災で建物が損傷した場合の修理・保全コストは大きな負担となります。その場合にそなえて火災保険や地震保険の加入も必要になるので、保険料の負担がふえます。

また、遠方に転勤となった場合に持ち家があることで家族を残し単身赴任となったり、子どもが成人し自立し実家を出たら使わない部屋ができ夫婦2人には広すぎたりするなど、生活の変化に柔軟に対応するのが難しくもあります。

なお、「持ち家」は戸建て、分譲マンションと大別されますが、分譲マンションは集合住宅のため管理費などの費用が別途発生します。

賃貸のメリット・デメリット

ここでは、賃貸住宅に住む場合のメリット・デメリットをご紹介しましょう。

具体的には、次のようなメリット・デメリットがあります。

【賃貸のメリット】

- 借入がない

- 固定資産税など税金の負担がない

- 設備の修理費用は貸主が負担する

- 生活の変化にあわせて住み替えが容易

【賃貸のデメリット】

- 毎月家賃を負担しなければならない

- 高齢になると入居条件が厳しくなる

- リフォームができず、可能な場合も制限がある

- 退去時は原状回復が必要である

- 老後も家賃を払い続けなければならない

- 持ち家に比べると間取りや設備のグレードが低めである

賃貸のメリット

賃貸住宅では、持ち家のように金利を乗せた住宅ローンを返済する必要はありません。

固定資産税など税金の支払いも不要で、通常は付帯設備の修理も、大家の負担で行われることが多いです。

また、ライフスタイルの変化にあわせて柔軟に住み替えることも可能です。

賃貸のデメリット

賃貸では、家賃を一生払い続けなければならない点がデメリットになります。お金の工面が難しくなる老後も賃料を払い続けなければいけません。

年老いて年金以外の収入がなくなると、借りられる物件も限られてきます。高齢になると入居条件が厳しくなることもあり、一般的な賃貸住宅では、資産があっても収入がないときには賃貸契約を断られることもあります。

また、賃貸のリフォームは通常できないものがほとんどです。最近は「DIY賃貸」なる物件も登場していますが、築年数が古く原状回復の必要がない物件がほとんどとみられ、やはりリフォームのハードルは高くなります。

退去時は、経年劣化や通常の使用による損耗であれば原状回復は求められませんが、通常の使用を超えた損傷があるときは原状回復が必要です。

そのほか、賃貸は設備や間取りがシンプルで、持ち家に比べるとグレードが低めになることが多いでしょう。

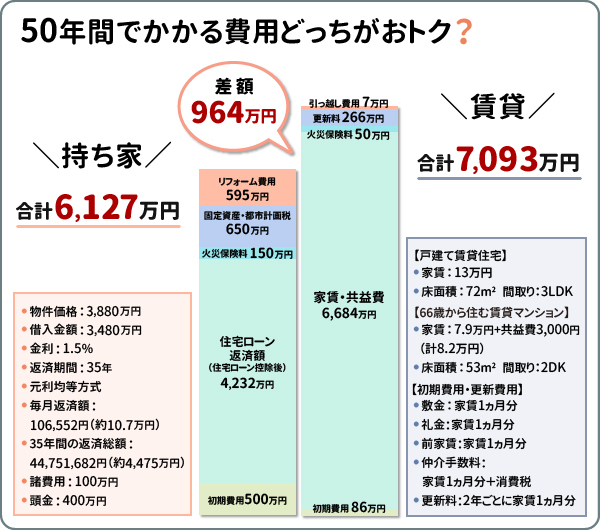

持ち家と賃貸はどっちがおトク?シミュレーションで比較

持ち家では住宅ローンの返済や固定資産税などの支払いが続き、賃貸では毎月家賃の負担があります。

では、持ち家と賃貸ではどちらのほうがおトクなのでしょうか?

今回は、下記の前提条件を設定し、東京都町田市のある戸建て住宅と賃貸物件を例に、住居費やその他のコストがどれくらいかかるのかシミュレーションしてみます。

<前提条件>

- 家族構成:夫(会社員)35歳、妻(パート勤務)35歳、長男7歳、次男5歳

- 世帯収入600万円

- 居住地:東京都町田市

- 間取り:3LDK

- 購入した住宅もしくは賃貸物件に50年居住すると仮定

持ち家に50年住んだ場合のトータルコスト

では、購入する戸建て住宅に50年間住む場合のコストを試算してみましょう。

<購入する新築戸建て住宅>

- 物件価格:3,880万円

- 延べ床面積:77 m2

- 構造:木造サンディング造2階建、長期優良住宅(住宅ローン控除適用)

- 2024年12月入居

物件の価格のうち3,480万円を住宅ローン(金利1.5%・返済期間35年・元利均等方式と仮定)で借りるケースとし、子育て世帯かつ長期優良住宅で住宅ローン控除を最大限活用するものとします(13年合計で242.6万円)。以下の表にかかるコストをまとめました。

| 初期費用 | 運用費用 | 運用費用(50年間) | |

|---|---|---|---|

| 頭金 | 400万円 | - | - |

| 諸費用 | 100万円 | - | - |

| 住宅ローンの返済額 | - | 10.7万円/月 | 4,475万円 |

| 住宅ローン控除額 | - | - | -243万円 |

| 火災保険料 | - | 3万円/年 | 150万円 |

| 固定資産税 | - | 10万円/年 | 500万円 |

| 都市計画税 | - | 3万円/年 | 150万円 |

| リフォーム費用 | - | - | 595万円 |

| 戸建て住宅を購入し50年間住む場合にかかる費用の合計 6,127万円 | |||

- 三菱UFJ銀行の住宅ローン新規借入シミュレーションで試算。

- 上記はシミュレーションであり、実際のお借入時と異なる場合がございます。

【住宅ローン控除】

持ち家のメリットは住宅ローン控除が適用できる物件があることです。

住宅ローンを毎月35年間支払っていくと、多額のローンを支払っていくことになりますが、建築・購入する住宅によっては、住宅ローン控除を受けられる場合があります。

対象となる住宅が長期優良住宅・低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅で、2024年12月31日までに入居すれば住宅ローン控除を受けることができます。

また、令和6年度税制改正において住宅ローン控除が改正され、19歳未満の子がいる子育て世帯と、夫婦のいずれかが40歳未満の若者夫婦世帯は、借入限度額が通常よりも引き上げられることになりました。

今回の想定家族では、7歳と5歳の子がいる子育て世帯であることと、購入する住宅が長期優良住宅であることから、借入限度額の5,000万円までは13年間、年末のローン残高の0.7%が住宅ローン控除となり、242.6万円が控除されます。

住宅ローン控除は、長期優良住宅・低炭素住宅、ZEH水準省エネ住宅、省エネ基準適合住宅の場合に限り、2025年入居の場合でも利用できます。借入限度額は令和7年度税制改正で発表される見込みです。

【固定資産税・都市計画税】

一方、持ち家の場合に毎年かかるコストとして、固定資産税と都市計画税(市街化区域内の場合)があります。

戸建て住宅の場合、土地と建物の固定資産税は、一般的に平均10~15万円といわれます。

建物の固定資産税は経年劣化などで年々下がっていきますが、土地の固定資産税はそのときの評価額が反映されるため、上がる場合もあれば、下がる場合もあります。

都市計画税は、最も多い徴収額は3~5万円といわれています。

今回の試算では、平均的な税額を設定しています。

今回の試算では、平均的な税額を設定しています。

【リフォーム費用】

さらに、持ち家の場合、屋根や外壁、給湯器などのほか、トイレやキッチンといった水回りなどの設備は経年劣化が起きるので、築年数が経つとリフォームが必要です。

その際にかかる費用は自費となります。

アットホームが実施した「2023年『一戸建て修繕』の実態調査」によると、木造住宅の一戸建てで築50年までに支払ったリフォーム費用は、平均594.8万円となっています。

【火災保険】

住宅ローンを契約する際、多くの金融機関は火災保険の加入を条件としています。一般的に持ち家の火災保険は賃貸物件の火災保険よりも高い傾向があります。これは、賃貸物件の火災保険が主に家財と賠償責任をカバーするのに対し、持ち家の火災保険は建物自体をカバーするためです。

賃貸住宅に50年住んだ場合のトータルコスト

次に、賃貸住宅に50年間住む場合のコストを試算してみます。

ここでは、子どもが独立するまでの間は戸建て賃貸住宅、子どもが独立して夫婦だけの生活になり、収入が年金のみになるタイミングで2DKの賃貸マンションに引っ越すと仮定します。

ここでは、子どもが独立するまでの間は戸建て賃貸住宅、子どもが独立して夫婦だけの生活になり、収入が年金のみになるタイミングで2DKの賃貸マンションに引っ越すと仮定します。

<戸建て賃貸住宅>

- 家賃:13万円

- 床面積:72m2

- 間取り:3LDK

<66歳で引っ越しする賃貸マンション>

- 家賃:7.9万円 + 共益費3,000円(計8.2万円)

- 床面積:53m2

- 間取り:2DK

かかるコストは以下の表のようになりました。

| 初期費用 | 運用費用 | 運用費用(50年間) | |

|---|---|---|---|

| 敷金、礼金、前家賃、仲介手数料 | 86万円 | - | - |

| 家賃、共益費 | - | 13万円/月(31年間) 8.2万円/月(19年間) |

6,684万円 |

| 更新料 | - | - | 266万円 |

| 引っ越し費用 | - | - | 7万円 |

| 火災保険料 | - | 1万円/年 | 50万円 |

| 賃貸住宅に50年間住む場合にかかる費用の合計 7,093万円 | |||

- 敷金・礼金・前家賃は家賃1ヵ月分、仲介手数料は家賃1ヵ月分 + 消費税、更新料は2年ごとに家賃1ヵ月分と仮定。

- 上記はシミュレーションであり、実際の費用とは異なります。

【初期費用】

賃貸の場合、初期費用となるのは、敷金、礼金、仲介手数料、前家賃(目安は1ヵ月分)です。賃貸契約の仲介手数料は宅地建物取引業法により「家賃の1ヵ月分+消費税」が上限と定められてます。

【更新料】

賃貸で負担となるのが更新料です。地域にもよりますが、賃貸住宅では一般的に2年ごとに家賃1ヵ月分の更新料を支払います。今回の試算では2年ごとに家賃1ヵ月分の更新料がかかると仮定するので、35歳から65歳までは更新料の支払いは15回、66歳以降の更新料は9回になります。

戸建て住宅購入と賃貸マンションを比較した結果は?

戸建て住宅を購入した場合と、賃貸マンションに住む場合で50年間にかかるコストを試算した結果は以下のようになりました。

| 戸建て購入 | 賃貸 | |

|---|---|---|

| 初期費用 | 500万円 | 86万円 |

| 住宅ローン返済額(控除後)または家賃・更新料 | 4,232万円 | 6,950万円 |

| 居住後の税金・保険など | 800万円 | 50万円 |

| リフォーム費用 | 595万円 | - |

| 引っ越し費用 | - | 7万円 |

| 合計 | 6,127万円 | 7,093万円 |

- 上記はシミュレーションであり、実際の費用とは異なります。

今回の試算では戸建て住宅を購入したほうが、かかる費用は966万円安くなりました。

持ち家の場合、固定資産税や都市計画税の負担があり、家のリフォームは自費になります。しかし、賃貸住宅に住み続けると、家賃負担が住宅の購入資金を上回る場合があります。

住宅を購入すれば資産を得ることになりますし、賃貸はライフスタイルに合わせて住まいを自由に替えられるメリットがあります。

住宅購入と賃貸には、それぞれメリットもあればデメリットもあります。自分がどのような暮らし方を選択するのがベストなのかを考えたうえで、持ち家にするか、賃貸にするかを決めると良いでしょう。

ご紹介した試算ではこのような結果となりましたが、購入する住宅や賃貸住宅の家賃、火災保険の選び方、固定資産税の税額、引っ越し回数などによって結果は変動します。

今回の試算はあくまでも参考としてご覧ください。

老後はどちらが安心?持ち家or賃貸に向いている人の特徴

持ち家か賃貸かを選ぶときは、老後はどちらのほうが安心して生活できるかを考えてみましょう。

そこでここでは、持ち家と賃貸のどちらが良いか迷ったとき、ポイントとなる点をご紹介します。

持ち家に向いている人

以下にあてはまる人は、持ち家に向いています。

- 定年退職までに住宅ローンを完済できる

- 収入が安定している

- 4LDK以上の間取りが必要である

- 資産として家を残したい

日本の平均寿命は年々延びています。厚生労働省の発表によると、2023年の平均寿命は、男性は81.09歳、女性は87.14歳でした。

人生100年時代といわれますが、65歳で定年退職したあとも20年~30年の人生が続きます。

元気に働ける間は年金以外に給与収入が見込まれても、いつかは年金のみの生活になるでしょう。そうなったときに住宅ローンの返済が残っていると、年金生活を圧迫するおそれがあります。また、貯蓄の取り崩しが進み、ライフプランが狂うことがあるかもしれません。

持ち家に住み、老後も安心して生活していくためには、安定した収入があり、定年退職までに住宅ローンを完済できることが重要です。

また、4LDK以上の広い間取りが必要な場合、賃貸ではなかなか見つけられないため、希望の間取りにできる持ち家が良いでしょう。

さらに、子や孫などへ不動産で資産を残したい場合も、持ち家が向いています。

住宅ローンが完済すれば、住居費が減り、それが資産にもなります。老後は住む場所を安定させたい人は、持ち家が良いでしょう。

賃貸に向いている人

下記にあてはまる人は、賃貸に向いています。

- 転勤が多い

- 収入にあわせて家賃をコントロールしたい

- 老後も家賃を払い続けられる

- 住宅ローンを組みたくない

仕事柄、転勤が多く住む場所が安定しない人は賃貸が向いています。

また、収入の変化にあわせて住居費をコントロールしたい人も、賃貸なら収入に見合った家賃の家に住み替えられます。

家賃収入など老後も年金以外の収入が見込まれる人は、家賃を払い続けることができるので賃貸に向いているでしょう。

さらに、住宅ローンのような大きな借入をしたくない人も賃貸に向いています。

持ち家は住む場所が安定しますが、住み替えるのは難しくなります。その点、賃貸なら自分のライフスタイルにあわせて柔軟に住まいを変えられます。

老後に家賃を負担しても生活に支障がない人は、自分の希望にあった賃貸住宅に住むのも良いでしょう。

まとめ

持ち家と賃貸のどちらを選ぶかは、自分のライフスタイルや経済状況、住まいに求める条件などによって変わってきます。

持ち家は住宅ローンを完済できれば家計への負担は少なくなります。

一方、賃貸はライフスタイルや収入にあわせて、その時点の自分にあった住まいを選ぶことができます。

持ち家と賃貸は、それぞれメリットもあればデメリットもあります。それを踏まえたうえで、自分の希望やライフスタイルにあった住まいを選択すると良いでしょう。

執筆者:前佛 朋子(ぜんぶつ ともこ)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 CFP®認定者、1級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

株式会社 三菱UFJ銀行

(2024年11月26日現在)

(2024年11月26日現在)