子育てに必要な教育費は平均いくら?大学までに準備すべき学費の総額を解説!

- 2021年1月29日

- 2024年9月10日

子育てにはお金がかかるといわれますが、大学までに学費の総額はいくらかかるのでしょうか。余裕をもって教育費を準備するには、事前に必要額の目安を把握して計画的に資金をためることが大切です。

今回は、保育園・幼稚園から大学卒業までにかかる教育費の平均や子育て支援制度、教育費をためる方法を紹介します。

目次

保育園・幼稚園から大学卒業までにかかる教育費の平均

まずは、保育園・幼稚園から大学卒業までの各ステージでかかる教育費の平均額を確認していきましょう。保育園以外は、文部科学省の「令和3年度 子供の学習費調査」の結果をもとに算出しています。

保育園・幼稚園でかかる教育費(年間)

保育園は認可保育園と認可外保育園の2つに分けられ、費用が決まる仕組みに違いがあります。幼稚園は、公立と私立で教育費に大きな差が生じるのが特徴です。

保育園の場合

保育園は、国が定めた基準を満たして都道府県知事などの認可を受けている「認可保育園」と、それ以外の「認可外保育園」があります。

認可保育園の保育料は自治体によって異なり、世帯の所得や子どもの人数などによっても違いがあります。厚生労働省の「平成27年 地域児童福祉事業等調査結果の概況」によると、児童1人当たりの保育料の年間平均額は253,656円(月額21,138円 × 12ヵ月)です。

一方、認可外保育園の保育料は施設によって異なり、通常は利用日数や利用時間に応じて料金が定められています。厚生労働省の「令和3年 地域児童福祉事業等調査結果の概況」によれば、認可外保育園(事業所内保育施設)の平均利用料は以下のような結果が出ています。

| 年齢 | 平均利用料(年間) |

|---|---|

| 0歳 | 348,096円 |

| 1歳 | 322,404円 |

| 2歳 | 319,392円 |

| 3歳 | 225,060円 |

| 4歳 | 213,912円 |

| 5歳 | 221,004円 |

| 6歳 | 209,808円 |

認可保育園と認可外保育園のどちらも、習い事やスポーツ活動などをした場合は上記の保育料のほかに学校外活動費がかかります。

幼稚園の場合

幼稚園の学習費総額(年間)は以下のとおりです。

| 公立幼稚園 | 私立幼稚園 | |

|---|---|---|

| 学習費総額 | 165,126円 | 308,909円 |

| うち学校教育費 | (61,156円) | (134,835円) |

| うち給食費 | (13,415円) | (29,917円) |

| うち学校外活動費 | (90,555円) | (144,157円) |

幼稚園に3年通う場合の学習費総額は、公立幼稚園が約50万円、私立幼稚園が約93万円となります。

学校教育費とは、教育のために各家庭が支出した全経費のことです。具体的には、授業料や学校納付金、図書・学用品費、通学関係費(交通費、制服ほか)などが含まれます(小学校、中学校、高校も同様)。

学校外活動費の内訳は以下のようになっています。

| 公立幼稚園 | 私立幼稚園 | |

|---|---|---|

| 学校外活動費 | 90,555円 | 144,157円 |

| うち補助学習費 | (29,885円) | (42,118円) |

| うちその他の学校外活動費 | (60,670円) | (102,039円) |

補助学習費は家庭内学習費や通信教育・家庭教師費、学習塾費など、その他の学校外活動費は文化芸術活動やスポーツ・レクリエーション活動などが含まれます(小学校、中学校、高校も同様)。

小学校でかかる教育費(年間)

小学校の学習費総額(年間)および学校外活動費の内訳は以下のとおりです。

| 公立小学校 | 私立小学校 | |

|---|---|---|

| 学習費総額 | 352,566円 | 1,666,949円 |

| うち学校教育費 | (65,974円) | (961,013円) |

| うち給食費 | (39,010円) | (45,139円) |

| うち学校外活動費 | (247,582円) | (660,797円) |

| 公立小学校 | 私立小学校 | |

|---|---|---|

| 学校外活動費 | 247,582円 | 660,797円 |

| うち補助学習費 | (120,499円) | (377,663円) |

| うちその他の学校外活動費 | (127,083円) | (283,134円) |

小学校6年間の学習費総額は、公立小学校が約211万円、私立小学校が約1,000万円です。公立と私立では約4.7倍の差があります。私立小学校に進学予定の場合は、まとまった資金を準備しておく必要があるでしょう。

中学校でかかる教育費(年間)

中学校の学習費総額(年間)および学校外活動費の内訳は以下のとおりです。

| 公立中学校 | 私立中学校 | |

|---|---|---|

| 学習費総額 | 538,799円 | 1,436,353円 |

| うち学校教育費 | (132,349円) | (1,061,350円) |

| うち給食費 | (37,670円) | (7,227円) |

| うち学校外活動費 | (368,780円) | (367,776円) |

| 公立中学校 | 私立中学校 | |

|---|---|---|

| 学校外活動費 | 368,780円 | 367,776円 |

| うち補助学習費 | (303,136円) | (262,322円) |

| うちその他の学校外活動費 | (65,644円) | (105,454円) |

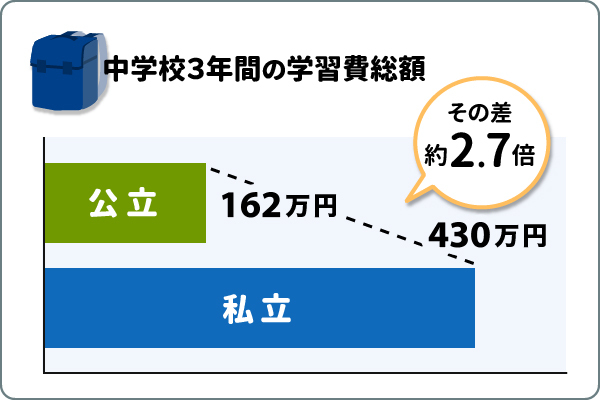

中学校3年間の学習費総額は、公立中学校が約162万円、私立中学校が約430万円です。公立と私立では約2.7倍の差があります。

給食費は私立のほうが低くなっていますが、私立は給食ではなくお弁当を持参するケースが多いためだと考えられます。小学校と同様に、私立中学校への進学を想定している場合は、まとまった資金を準備しておく必要があるでしょう。

高校でかかる教育費(年間)

高校の学習費総額(年間)および学校外活動費の内訳は以下のとおりです。

| 公立高校 | 私立高校 | |

|---|---|---|

| 学習費総額 | 512,971円 | 1,054,444円 |

| うち学校教育費 | (309,261円) | (750,362円) |

| うち給食費 | ( - ) | ( - ) |

| うち学校外活動費 | (203,710円) | (304,082円) |

| 公立高校 | 私立高校 | |

|---|---|---|

| 学校外活動費 | 203,710円 | 304,082円 |

| うち補助学習費 | (171,377円) | (246,639円) |

| うちその他の学校外活動費 | (32,333円) | (57,443円) |

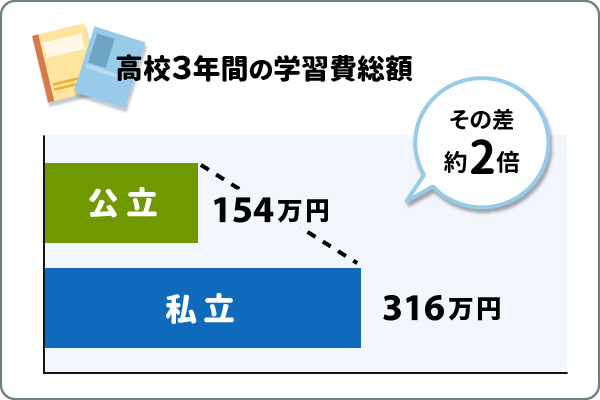

高校3年間の学習費総額は、公立高校が約154万円、私立高校が約316万円です。公立と私立では約2倍の差があります。小学校や中学校と同じく、私立高校はより多くの教育費が必要です。

大学4年間でかかる教育費

続いて、大学4年間でかかる教育費を紹介します。大学も公立・私立などの進路によって教育費に差があります。また、自宅から通学するか一人暮らしをするかによっても費用は変わってきます。

大学の4年間の教育費(年間)

文部科学省の「国公私立大学の授業料等の推移」を参考に、令和5年度における国立・公立・私立大学の入学料、初年度の授業料、4年間にかかる学費を算出しました。ただし、公立・私立大学は平均値のため、特に私立大学の場合は学部・学科によって学費が大きく異なってくることがあります。

| 国立大学 | 公立大学平均 | 私立大学平均 | |

|---|---|---|---|

| 入学料 | 282,000円 | 374,371円 | 240,806円 |

| 年間授業料 | 535,800円 | 536,191円 | 959,205円 |

| 4年間でかかる学費 | 2,425,200円 | 2,519,135円 | 4,077,626円 |

- 国立大学は国が示す標準額、公立大学・私立大学は平均額

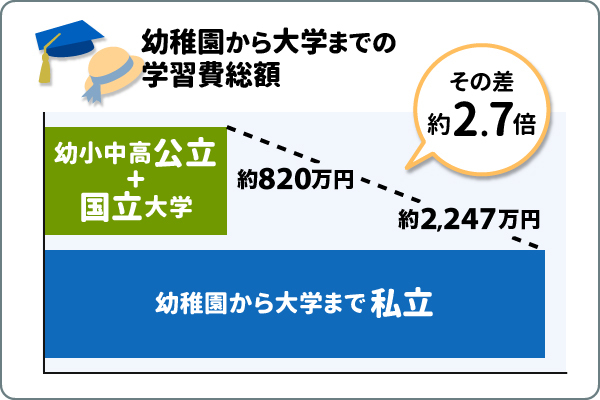

たとえば、幼稚園から高校は公立、大学は国立に通った場合、教育費(学習費)の総額は約820万円です。また、幼稚園から大学まですべて私立に通った場合には約2,247万円が必要になります。

これは子ども1人にかかる教育費(学習費)の総額です。家庭によっては、習い事や塾などの学校外学習費がかかります。また子どもが複数いる場合は「上記の教育費総額 × 人数分」を準備しなくてはなりません。

学費以外でかかる教育費

大学でかかる教育費は、入学金と授業料だけではありません。そのほかに教科書や参考図書などの購入費用(修学費)、サークル活動などの経費(課外活動費)、通学定期代などの通学費がかかります。

日本学生支援機構の令和4年度「学生生活調査結果」によると、学費以外でかかる教育費の平均額は以下のとおりです。

| 国立大学平均 | 公立大学平均 | 私立大学平均 | |

|---|---|---|---|

| 修学費 | 49,300円 | 43,300円 | 50,600円 |

| 課外活動費 | 27,000円 | 14,100円 | 23,600円 |

| 通学費 | 42,200円 | 59,900円 | 73,800円 |

| 年間合計 | 118,500円 | 117,300円 | 148,000円 |

-

日本学生支援機構 令和4年度「学生生活調査結果」

https://www.jasso.go.jp/statistics/gakusei_chosa/__icsFiles/afieldfile/2024/03/25/data22_all.pdf

大学4年間で、学費以外に50~60万円程度の教育費がかかることになります。あくまでも平均額であるため、自宅からの通学距離などによってはさらに費用がかかるケースもあるでしょう。

大学生への仕送りの平均金額

大学進学をきっかけに自宅を離れて一人暮らしを始める場合は、生活費の仕送りが必要になります。日本学生支援機構、日本政策金融公庫の2機関が実施した調査によると、大学生への仕送りの年間平均額は以下のようになっています。

| 日本学生支援機構 | 日本政策金融公庫 |

|---|---|

| 1,096,900円 | 958,000円 |

-

日本学生支援機構 令和4年度「学生生活調査結果」

https://www.jasso.go.jp/statistics/gakusei_chosa/__icsFiles/afieldfile/2024/03/25/data22_all.pdf -

日本政策金融公庫 令和3年度「教育費負担の実態調査結果」

https://www.jfc.go.jp/n/findings/pdf/kyouikuhi_chousa_k_r03.pdf

この結果から、大学生への仕送りは月額7~9万円程度が平均であることがわかります。比較的家賃が高い都市部で物件を借りる場合、必要な仕送り額はさらに高くなる可能性もあるでしょう。

【年代別】利用できる子育て支援制度一覧

以下は、子どもの年齢・年代別に利用できる子育て支援制度の一覧です。

| 子育て支援制度 | 子どもの対象年齢・年代 |

|---|---|

| 育児休業給付金 | 0~1歳 |

| 児童手当 | 0~15歳 |

| 児童扶養手当 | 0~18歳 |

| 自立支援医療(育成医療) | 0~17歳 |

| 子ども医療費助成制度 | 0歳~ |

| 子育て支援パスポート | 0歳~ |

| ファミリー・サポート・センター | 0歳~ |

| 幼児教育・保育の無償化 | 0~5歳 |

| 就学援助制度 | 小学生、中学生 |

| 高等学校等就学支援制度 | 高校生 |

ここでは、各支援制度の内容を紹介していきます。

育児休業給付金

育児休業給付金とは、雇用保険の被保険者が、原則1歳未満の子を養育するために育児休業を取得した場合に支給される給付金です。育児休業中も一定の収入を確保できます。育児休業給付金の支給額は以下の算式で計算します。

支給額 = 休業開始時賃金日額 × 支給日数 × 67%(育児休業開始から181日目以降は50%)

- 2024年7月31日までの休業開始時賃金日額の上限額は15,430円

休業開始時賃金日額は、休業開始直前6ヵ月間の総支給額を180で割った額です。支給日数が30日の場合の支給上限額は、給付率67%では310,143円、50%では231,450円となります。

育児休業を取得する際は、勤務先で育児休業給付金についても確認しておきましょう。

児童手当

児童手当とは、中学校卒業まで(15歳の誕生日後の最初の3月31日まで)の児童を養育している場合に支給される手当です。制度の改正により、2024年10月から支給額などが変更されます。

2024年9月までの児童手当

2024年9月までの児童手当の支給額は以下のように定められています。

| 児童の年齢 | 児童手当の額(1人あたり月額) |

|---|---|

| 3歳未満 | 一律15,000円 |

| 3歳以上 小学校修了前 | 10,000円(第3子以降は15,000円) |

| 中学生 | 一律10,000円 |

原則として、毎年6、10、2月にそれぞれ前月分までの手当が支給される仕組みです。たとえば、6月には2 ~ 5月分の手当が支給されます。

第3子以降とは、高校卒業(18歳の誕生日後の最初の3月31日)までの養育している児童のうち、3番目以降を指します。

なお、児童手当には所得制限が設けられており、児童を養育している人の所得によっては支給額が減少したり、支給が停止されたりする可能性があります。くわしくは、お住まいの自治体にご確認ください。

2024年10月からの児童手当の変更点

児童手当は2024年10月より以下の点が変更されます。

- 支給対象の拡大:現在の中学校卒業から高校卒業までに拡大されます。

- 所得制限の撤廃:これまであった所得制限がなくなり、全員に支給されるようになります。

- 第3子以降の支給額:第3子以降の支給額が15,000円から2倍の30,000円に変更になります。

- 第3子以降の定義:現在の高校卒業までから22歳の年度末までに延長され、第3子以降に該当する子どもがふえるようになります。

- 支給回数:現在の年3回の支給から年6回(偶数月)に変更になります。2024年12月から2ヵ月分ずつ年6回支給されます。

児童扶養手当

児童扶養手当とは、父または母と生計を同じくしていない、ひとり親世帯などに支給される手当です。18歳までの子どもを養育する父、母などの養育者が支給対象となります。児童扶養手当の支給額は、養育者の世帯所得や子どもの人数に応じて以下のとおりです。

| 全部支給(月額) | 一部支給(月額) | |

|---|---|---|

| 月額(児童1人目) | 45,500円 | 45,490円~10,740円 |

| 加算額(児童2人目) | 10,750円 | 10,740円~5,380円 |

| 加算額(児童3人目以降1人につき) | 6,450円(*) | 6,440円~3,230円(*) |

- 令和6年11月分からは児童2人目と同額

児童扶養手当には所得制限が設けられており、前年の所得に基づいて全部支給または一部支給となります。所得制限限度額は、全部支給(2人世帯)は160万円、一部支給(2人世帯)は365万円です。

令和6年11月分からそれぞれ190万円、385万円に引き上げられます。くわしくは、お住まいの自治体にご確認ください。

自立支援医療(育成医療)

自立支援医療(育成医療)とは、身体に障害のある児童が、その障害を除去する効果が期待できる治療を行う際の医療費の負担を軽減する制度です。そのまま放置すると、将来障害をのこすと認められる疾患も対象となります。

医療費の自己負担額は世帯所得によって異なり、月額0~1万円に軽減されます。ただし、市町村民税が235,000円以上の世帯は対象外です。くわしくは、お住いの自治体にご確認ください。

子ども医療費助成制度

子ども医療費助成制度とは、子育て世帯の経済的な負担を軽減するために、自治体が子どもの医療費を助成する制度です。医療機関を受診するときに自治体から配布された受給券を提示することで、支払額の軽減や自治体での償還払い(払い戻し)などの支援を受けられます。

助成対象となる子どもの年齢や医療費の自己負担割合、所得制限の有無など、助成内容は自治体によって異なります。

子育て支援パスポート

子育て支援パスポートとは、自治体が子育て世帯に交付するパスポートを店舗などで提示することにより、さまざまなサービスを受けられる制度です。「子育て支援パスポート事業」の協賛店などにおいて、商品の割引や無料サービスの提供などを受けられます。対象年齢やサービス内容は自治体によって異なります。

ファミリー・サポート・センター

ファミリー・サポート・センターとは、子育てを地域で相互援助するための組織で、自治体が運営しています。育児の援助を受けたい人(依頼会員)と援助を行いたい人(提供会員)をファミリー・サポート・センターが仲介し、会員同士で育児を支え合う仕組みです。

活用シーンとしては、「保護者の病気などの急用時に子どもを預かってもらう」「保育施設へ送迎してもらう」などが想定されます。

料金などは自治体ごとに異なるため、お住いの地域にあるファミリー・サポート・センターに確認しましょう。

幼児教育・保育の無償化

幼児教育・保育の無償化は、幼稚園や保育所、認定こども園などを利用する3~5歳の子どもの利用料が無料になる制度です。住民税非課税世帯については、0~2歳の子どもも無償化の対象となります。

幼稚園は月額25,700円が上限です。通園送迎費や食材料費、行事費などは、これまでと同じように保護者負担となります。

認可外保育園も無償化の対象ですが、住所地のある自治体から「保育の必要性の認定」を受ける必要があるので要注意です。

就学援助制度

就学援助制度とは、経済的な理由で就学が困難な小学生、中学生の保護者に対して自治体が必要な援助を行う制度です。

学用品費や通学用品費、修学旅行費、学校給食費などの幅広い対象品目について補助を受けられます。援助内容や所得基準、申請手続きなどは自治体によって異なります。

高等学校等就学支援金制度

高等学校等就学支援金制度とは、世帯年収などの判定基準を満たすと、返還不要の授業料支援を受けられる制度です。

令和2年4月に制度が改正され、就学支援金の支給上限額が私立高校の平均授業料を考慮した水準まで引き上げられたことで、私立高校の授業料が実質無償化となりました。

就学支援金の支給上限額は公立高校が118,800円、私立高校が396,000円です。支援対象となる世帯年収の目安は、保護者の就労状況や子の人数などによって変わってきます。入学時などに学校から案内があるので、必ず確認しましょう。

学費・教育費をためる方法

幼稚園・保育園から大学卒業までに必要な教育費は、どのように準備すれば良いのでしょうか。ここでは、教育費をためるときに利用できる商品や制度を紹介します。

定期預金

定期預金とは、あらかじめ期間を決めて金融機関に預け入れる預金です。預け入れ期間は1ヵ月、1年、10年などさまざまで、基本的に満期後は自動継続されます。普通預金よりも金利を高く設定している金融機関が多いものの、普通預金との金利差は小さいのが現状です。

また、毎月決まった日に一定額を積み立て、目標額をめざす「積立定期預金」もあります。一度設定すれば自動的に積み立てられるため、毎月の収入から少しずつ貯めていきたい場合に向いています。

元本保証で着実にお金を貯めたい場合は、定期預金や積立定期預金がおススメです。インターネットバンキングで口座開設や入金、明細解約できる金融機関も多くあります。

学資保険

学資保険とは、子どもの教育費を準備する貯蓄型の保険です。毎月決まった保険料を支払うことで、子どもが高校や大学に入学するタイミングで進学準備金や満期保険金を受け取れます。

保険料払込期間中に契約者(基本的に親)が死亡した場合などは、以後の保険料の払い込みが免除されます。保障はそのまま継続され、満期保険金などは予定どおり受け取ることが可能です。

ただし、学資保険は中途解約すると元本割れの恐れがあります。解約返戻金を受け取れますが、払込保険料の合計を下回るケースが多いため要注意です。

学資保険を利用するなら、保険料を無理なく払い続けられる金額に設定しましょう。

NISA(少額投資非課税制度)

NISAとは、金融商品の運用で得られた利益が非課税になる制度です。株式や投資信託などに投資して利益が出た場合、通常はその利益に対して約20%の税金がかかります。しかし、NISA口座で購入した金融商品から得られる利益には課税されないので有利です。

将来に向けて投資で教育費を準備したい場合、NISAは積極的に活用したい制度といえるでしょう。

ただし、NISAを利用して株式や投資信託に投資する場合、元本割れリスクがあります。運用状況によっては、教育費として使いたいタイミングで資産が減っている可能性もあるので注意が必要です。

学費・教育費が足りなかった場合はどうする?

将来に向けて貯蓄や投資に取り組んだとしても、急な病気やケガなどで想定外の出費が発生し、必要な教育費を準備できなくなることもあるでしょう。ここでは、教育費が足りなかった場合の対処法を紹介します。

助成金や奨学金

先ほど紹介した子育て支援制度のほかに、自治体が独自に授業料などの助成を行っていることがあります。助成制度の有無や要件について、お住いの自治体に確認してみるといいでしょう。

入学金や授業料の減免、給付型(返済不要)の奨学金など、独自の支援制度を実施している学校もあります。成績やレポート提出などの条件が設定されている場合もあるので、事前に申し込み条件を確認しておくことが大切です。

日本学生支援機構(JASSO)でも給付型の奨学金を提供していますが、学力基準が設けられています。給付型を利用できない場合は、貸与型の奨学金も選択肢です。ただし、貸与型は返済が必要です。また、所得制限も設けられているので、基準を満たしているかを確認したうえで申し込みを行いましょう。

教育ローン

銀行などの金融機関が提供する教育ローンを利用して、必要な教育費を準備する方法もあります。銀行の教育ローンは資金の使いみちが幅広く、自由度が高いのが特徴です。学校だけでなく、塾や専門学校の入学金・授業料などにも利用できます。奨学金とは異なり、学力基準や所得制限がないのもメリットです。

金利や利用限度額などの融資条件は、金融機関によって異なります。教育ローンを検討する場合は、申し込み条件を確認したうえで金融機関に相談してみましょう。

家族や親戚のサポート

教育費が足りないときは、祖父母など親戚からサポートしてもらうのも1つの手です。ただし、資金援助を受ける場合は贈与税がかかる可能性があります。

贈与税は、1年間(1月1日 ~ 12月31日)に贈与された財産の合計が課税対象です。贈与税(暦年課税)には年110万円の基礎控除額があるため、援助を受けた金額が年110万円以下であれば、原則として贈与税はかかりません。確定申告も不要です。

教育費としてまとまった資金援助を受ける場合は、「教育資金の一括贈与に係る贈与税非課税措置」を検討するといいでしょう。30歳未満の人(孫など)が直系尊属(祖父母など)から教育費の贈与を受ける場合、1,500万円まで(学校以外の習い事は500万円まで)贈与税が非課税になります。

この非課税措置を利用するには、金融機関で教育資金口座の開設などの手続きが必要です。くわしくは、金融機関や所轄税務署、税理士などの専門家にご確認ください。

まとめ

大学卒業までに必要な教育費は、幼稚園から高校は公立、大学は国立に通った場合は約820万円、大学まですべて私立に通った場合は約2,247万円が目安です。大学の場合は、自宅から通学するか一人暮らしをするかによっても仕送り額などが変わってきます。

これだけのまとまったお金を短期間で用意するのは難しいため、時間をかけて計画的に貯めていく必要があります。積立定期預金などを利用して、子どもが小さいうちに積み立てを始めれば、着実に教育費を準備できるでしょう。預金よりもお金をふやしたい場合は、NISAを活用して投資信託などを積み立てるのも有効です。

教育費が不足して子どもの将来の選択肢を狭めないためにも、余裕をもって教育費を準備していきましょう。

執筆者:大西 勝士(おおにし かつし)

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 AFP認定者、2級ファイナンシャル・プランニング技能士

執筆者保有資格:日本ファイナンシャル・プランナーズ協会認定 AFP認定者、2級ファイナンシャル・プランニング技能士

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2024年9月10日現在)

(2024年9月10日現在)