妊娠・出産したら医療費控除を受けよう!知らないと損する確定申告の基礎知識

- 2021年9月10日

- 2024年12月23日

妊娠・出産には、妊婦健診費から出産費用まで、多くの費用がかかります。自治体からの助成金で妊婦検診が受けられる補助券や出産一時金があるとはいえ、自腹で支払う金額が10万円を超える人も少なくないでしょう。実費で10万円以上の医療費を支払った人は、確定申告により還付金を受けることが可能です。今回は、妊娠・出産したら申請すべき「医療費控除」について紹介します。

目次

医療費控除とは

医療費控除とは、1月1日から12月31日の1年間に、本人または生活資金を共にする配偶者や子どもなどのために支払った医療費が、一定額を超えるときに受けられる所得控除のことです。医療費控除を受けるためには、確定申告を行う必要があります。

妊娠・出産で医療費控除を受けるための条件

医療費控除は、本人や家族、親族のために支払った年間の医療費が10万円(総所得金額等が200万円未満の人は総所得金額等の5%)を超えた場合に利用できる所得控除です。妊娠・出産をした年であれば、医療費の支払いが10万円を超える人も多いでしょう。妊娠・出産だけでは10万円を超えなかったとしても、家族の分の医療費もまとめて申告できるので、医療費の領収書は必ず保管しておくことが大切です。

医療費控除の対象

妊娠・出産にかかる費用がすべて医療費控除の対象になるわけではありません。対象になるものとならないものをくわしく見てみましょう。

妊娠・出産費用で医療費控除の対象になるもの

まず、医療費控除の対象になるものを紹介します。

- 妊婦定期健診費用

- 切迫早産や妊娠悪阻などの医師が認めた入院費用

- 通院や入院時における公共交通機関を使った交通費

- 入院における公共交通機関が使えない場合のタクシー代

- 入院中に病院から出された食事の費用

- 出産時の入院費用

妊婦定期健診や病院で支払う費用に加えて、通院にかかる交通費も医療費控除の対象です。通院費用は領収書のない場合が多いので、家計簿やメモを取るなどして、正確に説明できるようにしておきましょう。

妊娠・出産費用で医療費控除の対象にならないもの

続いて、医療控除の対象にならないものを見てみましょう。

- 妊娠検査薬購入費

- 里帰り出産のための帰省費用

- 入院時の洗面具やパジャマなどの身の回り用品代

- 入院中に取った出前や外食の費用

- 自ら希望した個室入院での差額ベッド代

- 医師や看護師へのお礼

医療費控除の対象になるかならないかは、出産に通じる支出であるかどうかが判断するポイントになります。通院のための交通費は医療費控除の対象になりますが、里帰り出産のための帰省費用は対象外なので注意しましょう。

医療費控除を申請したら、いくら戻るの?

医療費控除を申請したときの還付金はどれくらいになるのか、実際に例を用いて計算してみましょう。

還付金は所得税率によって違う

医療費控除の申請で実際に戻ってくる還付金は下記の計算式で求められます。

医療費控除額×課税所得額に応じた税率(所得税率)=還付金

所得税率は以下の7段階に区分されています。

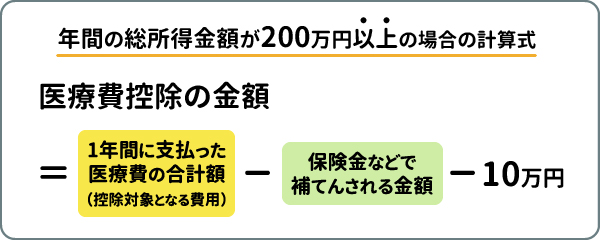

医療費控除の金額は最高200万円です。計算方法は、年間の総所得金額が200万円以上の場合と、200万円未満の場合で異なります。

年間の総所得金額が200万円以上の場合

年間の総所得金額が200万円以上の場合は、下記の計算式を用いて控除額を計算します。

年間の総所得金額が200万円以上の場合

年間の総所得金額が200万円以上の場合は、下記の計算式を用いて控除額を計算します。

保険金などで補てんされる金額の主な種類は医療保険から支給される入院給付金 、高額療養費制度の払い戻し分、出産育児一時金です。

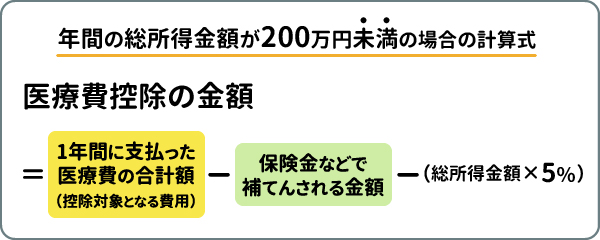

総所得が200万円未満の場合

総所得金額が200万円未満の場合は、10万円の代わりに「総所得金額×5%」を差し引いて計算します。計算式は下記のとおりです。

総所得が200万円未満の場合

総所得金額が200万円未満の場合は、10万円の代わりに「総所得金額×5%」を差し引いて計算します。計算式は下記のとおりです。

還付金の計算例

具体例を挙げて、医療費控除の還付金がどのくらいになるのか計算してみましょう。

【例1】

- 出産費用にかかった費用の合計:70万円

- 出産育児一時金:50万円

- 普通分娩

- 課税所得:300万円

医療費控除額:70万円 - 50万円 - 10万円 = 10万円

還付金:10万円×10%=1万円

還付金:10万円×10%=1万円

上記の場合、還付金は10,000円になります。

医療費控除の申請方法

医療費控除の申請方法を、順を追って詳しく見てみましょう。

1.必要書類を揃える

医療費控除に必要な書類は以下の4点です(会社員の場合)。

- 医療費控除の明細書

- 確定申告書

- 源泉徴収票

- 本人確認書類

なお、医療保険者から交付を受けた医療費通知がある場合は、医療費通知を添付することによって医療費控除の明細書の記載を簡略化することができます。

医療費控除の明細書に記入するのは以下の5項目です。

- 医療を受けた人の氏名

- 病院や薬局などの支払先名称

- 診療や医薬品購入といった医療費の区分

- 支払った医療費の額

- 社会保険や生命保険などで補てんされる金額

医療費控除の明細書と確定申告書は、税務署に取りに行くか、「国税庁確定申告書等作成コーナー」のサイトでダウンロード、またはウェブ上での作成も可能です。源泉徴収票は、確定申告書の収入や税金の欄を記入するために用い、原本の提出は必要ありません。

本人確認書類は、マイナンバーカードがあれば便利です。マイナンバーカードを作っていない場合は、通知カードや住民票などのマイナンバーが確認できる書類と、運転免許証やパスポートなどの身元確認書類の2点が必要になります。

2.医療費控除の明細書の記入

医療費控除の明細書の作成は、病院や薬局などでもらったすべての領収書を見ながら記入することもできますが、医療費通知を利用すると作業の簡略化が可能です。

医療費通知とは、全国健康保険協会(協会けんぽ)や組合保険などの医療保険者から、療養を受けた年月や病院名、医療費の額などが書かれた書類のことで、医療費控除の明細書として提出できます。

全国健康保険協会では、医療費通知を年1回、1月10日前後から約2週間かけて順次加入者に発送されますが、自身が加入している医療保険者によって異なるので確認してみましょう。医療費通知の注意点は、1月1日から12月31日までのすべての医療履歴が載っているわけではないということです。記載されていない医療履歴は、自身で医療費控除の明細書に明記する必要があります。

3.税務署へ提出

税務署への提出方法は、3つあります。

・「e-Tax」で提出する方法

e-Taxとは、国税電子申告・納税システムのことで、「国税庁 確定申告書等作成コーナー」で作成した確定申告書などをそのまま送信することができます。

e-Taxは、パソコンおよびスマートフォンで利用可能です。パソコンの場合はマイナンバーカードとICカードリーダーまたはマイナンバーカードを読み取りできるスマートフォンが、スマートフォンの場合はマイナンバーカードとマイナンバーカードの読み取りができるスマートフォンが必要です。

・郵送で所轄税務署に送る方法

確定申告書は、特定の受取人に対し差出人の意思を表示した文章にあたる「信書」なので、郵便または信書便でしか送付できないということを覚えておきましょう。通信日付印が提出日になるので、申告期限内に送付することが大切です。

・所轄の税務署に自ら提出する方法

税務署の窓口で提出することも可能ですが、時間外収受箱で提出することもできます。

4.還付金の振り込み

還付金の振り込みは、申請からおおむね1ヵ月から1ヵ月半ほどみておきましょう。還付申告をe-Taxで提出した場合は、少し早い3週間程度で処理されます。

医療費控除は過去5年分まで申告可能

医療費控除などの還付申告は、5年前までさかのぼって申請することが可能です。つまり、令和3年分の還付申告は、令和4年1月1日から令和8年12月31日まで申告することができます。子育てに追われて確定申告できなかったという方でも、落ち着いた数年後に申告もできるので、忘れないようにしましょう。

領収書は提出不要!5年間は大切に保管を

2017年分の確定申告から医療費控除の適用を受ける場合は、病院から受け取る領収書の提出が不要になり、代わりに医療費控除の明細書を提出します。医療費の領収書は、提出する必要はないものの、税務署から求められた場合に提出または提示しなければならず、5年間の保存が求められています。

医療費控除を活用しよう

妊娠・出産にかかる費用は、1年間の医療費が一定額を超えたときに受けられる医療費控除の対象です。確定申告で医療費控除を申請することで、還付金を受け取れます。医療費控除の申請は、5年間の猶予があるので、育児が一段落ついた際には、ご家族分を含む1年間の医療費が一定金額を超えているかどうか確認してみてはいかがでしょうか。

執筆者:株式会社peekaboo

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

株式会社 三菱UFJ銀行

(2024年12月23日現在)