【2025年版】NISAとは?メリット・デメリットをわかりやすく解説!

- 2025年9月17日

-

この記事はこんな方におススメ!

この記事はこんな方におススメ!

-

NISAの変更点を知りたい方

NISAの変更点を知りたい方

-

NISAのメリット・デメリットを知りたい方

NISAのメリット・デメリットを知りたい方

NISA(少額投資非課税制度)は、上場株式や投資信託への投資で得た利益に対して税制優遇が受けられる制度です。

この記事では、NISA制度の概要や2024年からの変更点、メリット・デメリットについてわかりやすく解説します。

- 本記事では、便宜上2023年までの旧NISA制度の「NISA」を「つみたてNISA」と区別し、「一般NISA」と呼びます。

目次

NISAをきっかけに投資への意識が高まっている!

NISAは2014年にスタートした制度ですが、2024年の大きな改正をきっかけに、さらに投資への意識が高まっています。ここでは、金融庁が公表している「NISA口座の利用状況に関する調査結果」をもとに、NISA口座の開設数や年代別の買付金額について解説していきます。

年代別で見るNISA口座の開設数

金融庁はNISA口座の利用状況を調査し、その結果を公表しています。下記表で、最新の調査結果(2024年12月末時点)を見てみましょう。

| NISA口座数 (2024年12月末時点) |

年代別比率 | |

|---|---|---|

| 総数 | 2,558万6,460口座 | 100.0% |

| 10歳代 | 11万9,782口座 | 0.5% |

| 20歳代 | 295万112口座 | 11.5% |

| 30歳代 | 448万6,512口座 | 17.5% |

| 40歳代 | 492万3,179口座 | 19.2% |

| 50歳代 | 495万1,402口座 | 19.4% |

| 60歳代 | 377万942口座 | 14.7% |

| 70歳代 | 283万9,669口座 | 11.1% |

| 80歳代以上 | 154万4,862口座 | 6.0% |

-

金融庁「NISA口座の利用状況調査(令和6年12月末時点(確報値))」をもとに作成

https://www.fsa.go.jp/policy/nisa/20250617.html

NISA口座の総数は、2022年末時点(約1,801万口座)→2023年末時点(約2,125万口座/約324万口座増加)→2024年末時点(約2,559万口座/約434万口座増加)と年々増加幅も拡大しており、資産運用への意識が高まっていることがわかります。

そもそもNISAとは

ここからはNISA制度の特徴ついて解説していきます。

NISAとは「少額投資非課税制度」と呼ばれる、株式や投資信託で得た利益に対する税金が優遇される制度です。通常、株式や投資信託の運用で得た利益には20.315%の税金が課されますが、NISA口座で買い付けた分については非課税となり、所得税や住民税が課されません。

18歳から利用でき長期的に運用できる

NISA制度はもともと期限付きの制度として運用されていましたが、2024年の改正以降、非課税期間は無期限です。制度は利用する年の1月1日時点で18歳以上の人から利用できるため、長期にわたって非課税制度を活用できることが特徴です。

いつ口座を開設しても制度の終了期限を気にしなくて済む点は、これから資産運用を始める人にとってうれしいポイントといえます。

\2025年 オリコン顧客満足度®ランキング/

\2025年 オリコン顧客満足度®ランキング/

2024年1月1日からのNISAの変更点

NISA制度は2024年に大きな制度改正が行われ、いくつかの変更点が生じています。ここからは、2024年からの変更点について学んでいきましょう。

旧NISAとの大きな違いとして押さえておきたいのが、「つみたて投資枠」と「成長投資枠」についてです。

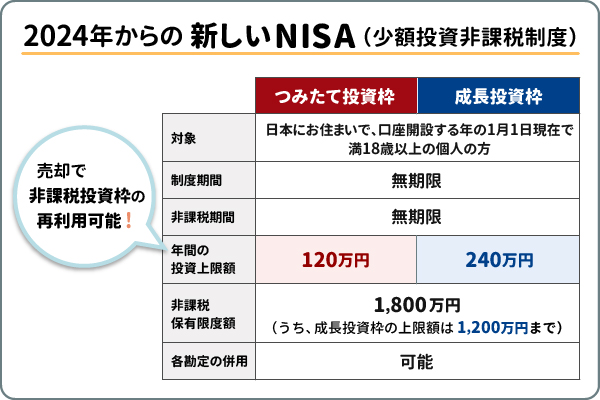

つみたて投資枠と成長投資枠がある

旧NISAでは「つみたてNISA」と「一般NISA」の2つの口座の種類があり、同じ年に2つを併用することはできませんでした。しかし、2024年からはつみたてNISAが「つみたて投資枠」、一般NISAが「成長投資枠」へと名称変更され、それぞれ併用することが可能となっています。

「つみたて投資枠」の投資上限額は年間120万円であり、その範囲内で買い付けた投資信託やETF(上場投資信託)の利益が非課税となります。対象商品は、金融庁が定めた長期・積立・分散投資に適した一定の商品に限定されており、保有中にかかる運用管理費用も低く設定されています。

一方、「成長投資枠」の投資上限額は年間240万円であり、同じくその範囲内で買い付けた上場株式や投資信託などの利益が非課税となります。「つみたて投資枠」のように購入方法は限定されておらず、まとまった資金で一括投資するほか、毎月決めた額をつみたて投資することも可能です。

なお、前述のとおり、「つみたて投資枠」と「成長投資枠」は併用が可能ですので、年間合計360万円の非課税投資が行える仕組みとなっています。

非課税期間が無期限(期限を意識せずに投資ができる)

非課税保有期間の無期限化も旧NISAから大きく変更されたポイントです。

旧NISAではつみたてNISAが20年間、一般NISAが5年間と非課税で保有できる期間が定められていました。特に一般NISAは非課税期間が短く、5年経つたびにその後の取り扱いを決めなくてはなりませんでした。

しかし2024年1月1日からのNISAでは、期間の縛りなく長期間非課税で保有することが可能となり、より長期での資産形成に適した制度へと変更されています。

非課税保有限度額(総枠)が最大1,800万円

2024年1月1日からのNISAでは、非課税保有限度額も最大1,800万円にふえました。旧NISAの非課税保有限度額は、つみたてNISAが40万円 × 20年 = 800万円、一般NISAが120万円 × 5年 = 600万円でしたので、より多くの金額を非課税で投資できるようになっています。

ただし、非課税保有限度額1,800万円のうち、成長投資枠で利用できるのは1,200万円までです。1,800万円の枠を満額利用したい場合は、つみたて投資枠の利用が必須となる点に注意しましょう。

非課税保有限度額(総枠)の再利用ができる

2024年1月1日からのNISAでは、保有している商品を売却した場合、その非課税投資枠を再利用することができます。

たとえば、つみたて投資枠で500万円投資した場合、残りの非課税保有限度額は1,300万円です。その内元本100万円を売却すると、翌年には売却した分の非課税投資枠が復活するため、残りの非課税保有限度額が1,400万円へと増加します。

旧NISAでは途中で売却しても非課税投資枠の再利用はできなかったため、現行のNISAのほうがより柔軟に保有資産を組み替えやすいメリットがあります。

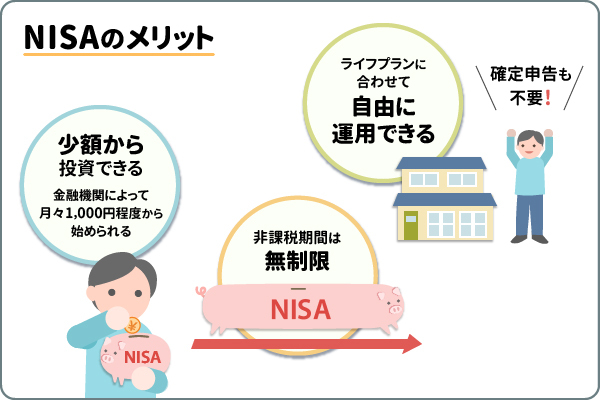

NISAのメリット

NISAの主なメリットとして、下記のような点が挙げられます。

- 少額から投資できて始めやすい

- 非課税期間は無制限で長期的に運用できる

- 好きなタイミングで引き出せる

- 確定申告が原則不要

それぞれくわしく確認していきましょう。

少額から投資できて始めやすい

NISAの対象となっている投資信託は、少額から投資することが可能です。最低投資金額は金融機関によって異なりますが、つみたて投資のサービスであれば月々1,000円程度から始められるところも少なくありません。

「資産運用に興味はあるけどなかなか始める勇気がない」という人は、まず少額投資からスタートしてみるのも良いでしょう。

非課税期間は無制限で長期的に運用できる

NISA制度では非課税期間が無期限化されており、長期的に資産運用に取り組むことができます。

長期投資は資産運用の基本とされているポイントで、長期的に取り組むことで複利運用の効果を得やすくなります。複利運用とは、資産運用で得た利益を再び投資に回すことで、効率よく運用を行えるメリットがある運用方法です。

たとえば、「老後資金の準備をしたい」というときでも制度の期間を気にせずに済むので、より柔軟に運用が取り組めるといえます。

好きなタイミングで引き出せる

NISAで保有している金融商品は、任意のタイミングで売却することができます。

たとえば、同じく税制優遇制度として知られているiDeCo(個人型確定拠出年金)は、原則60歳まで引き出すことができません。そのため、将来年金として受け取る以外の目的では活用しにくい側面があります。

一方、NISAは好きなタイミングで売却ができるため、「マイホーム購入の頭金を準備したい」、「子どもの教育資金のために運用したい」など、自分のライフプランに合わせて運用期間を設定できるメリットがあります。

確定申告が原則不要

通常、株式や投資信託での運用で利益を得た場合は、確定申告を行って税金を納める必要があります。そのため、「手間が面倒くさそう」、「税制への理解が難しそう」といったイメージを持つ人もいるかもしれません。

源泉徴収ありの特定口座であれば税金が源泉徴収されるメリットはあるものの、繰越控除を利用する際などはやはり確定申告が必要です。

その点、NISAは運用で得た利益が非課税となるため、原則確定申告を行う必要がありません。手間をかけずに資産運用を行える点は、仕事や家庭で忙しい現役世代にとってもうれしいポイントです。

NISAのデメリット

一方で、NISAには下記のようなデメリットも存在します。

- 一人一口座、一つの金融機関でのみ

- 損益通算や繰越控除ができない

- 購入できる商品が限定される

それぞれくわしく解説していきましょう。

一人一口座、一つの金融機関でのみ

NISA口座は、一人一口座に限定されており、すべての金融機関の中で一つしか開設することができません。利用する年によって変更することはできるものの、同じ年に複数の金融機関を利用することができない点には注意が必要です。

また、「つみたて投資枠は金融機関Aで、成長投資枠は金融機関Bで利用する」など、勘定によって金融機関を分けることもできません。

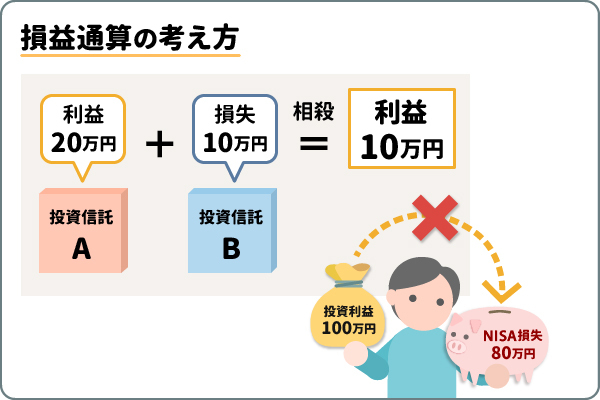

損益通算や繰越控除ができない

NISAでは、損益通算や繰越控除を行うことができません。

損益通算とは、資産運用によって発生した利益と損失を相殺する仕組みです。たとえば、投資信託Aで20万円の利益、投資信託Bで10万円の損失が発生した場合、これらを相殺して10万円の利益とみなすことができます。

しかし、NISAではこの損益通算が行えないため、もし損失が発生してもほかの利益と相殺することができません。

また、損益通算しても相殺しきれない損失が出た場合、通常は確定申告によって翌年以降に繰り越すことができます。これを繰越控除といいますが、NISA口座では繰越控除についても行えないようになっています。

購入できる商品が限定される

つみたて投資枠では投資信託やETF、成長投資枠では上場株式や投資信託などが投資対象となっていますが、どのような銘柄も非課税で投資できるわけではありません。

前述のとおり、つみたて投資枠では長期の積立・分散投資に適した一定の投資信託・ETFに限定されています。国の定める基準をクリアした商品以外は購入できませんので、あらかじめ留意しておきましょう。

また、成長投資枠では上場株式や投資信託が対象となっていますが、下記の条件に当てはまるものは非課税の対象外となります。

- 整理・監理銘柄

- 信託期間が20年未満の投資信託

- 毎月分配型の投資信託

- デリバティブ取引を用いた一定の投資信託

NISAに向いている人

これまで紹介したNISA制度の仕組みを踏まえると、NISAは次のようなニーズがある人に向いているといえます。

- 長期で資産運用に取り組みたい人

- 税制優遇を受けながら資産運用を行いたい人

長期で資産運用に取り組みたい人

NISAは非課税期間が無期限化されており、数十年単位で資産運用に取り組むことが可能です。

人生100年時代といわれる現在、より豊かなセカンドライフを送るためには資産運用はもはや必要不可欠ともいえます。「将来に向けて長期の資産運用に取り組みたい」という人は、一生涯にわたって利用できるNISA制度の活用が向いているでしょう。

税制優遇を受けながら資産運用を行いたい人

NISAでは、本来課税される20.315%の税金が非課税となる優遇を受けられます。

仮に10万円の利益が出た場合、通常であれば約2万円の税金が差し引かれ、手元にはおよそ8万円が残ります。しかし、NISA口座では10万円の利益をそのまま受け取れるので、より資金効率を上げながら運用に取り組めるメリットがあります。

「税制優遇を活用したい」という人は、NISA制度による税制優遇を検討してみると良いでしょう。

\初心者でもカンタンに始められる!/

\初心者でもカンタンに始められる!/

まとめ

NISA制度は、非課税期間が無期限化されている点や、「つみたて投資枠」と「成長投資枠」が併用できる点など多くのメリットがあり、より柔軟に資産運用に取り組みやすいよう制度が整えられています。

金融商品によっては少額から投資できるものもありますので、まずは負担にならない範囲内で資産運用を始めてみるのも良いかもしれません。

執筆者:椿 慧理(つばき えり)

執筆者保有資格:2級ファイナンシャル・プランニング技能士、1種外務員資格、内部管理責任者

執筆者保有資格:2級ファイナンシャル・プランニング技能士、1種外務員資格、内部管理責任者

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行でNISAを始める方法

三菱UFJダイレクトでNISA

NISAの口座開設は、三菱UFJダイレクト(インターネットバンキング)で今すぐお申し込みいただけます。

インターネットバンキング専用ファンドは手数料がおトクです。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

インターネットバンキングなら窓口に行く必要がないため、

24時間365日お取引ができます。

- 他金融機関で2018年以降のNISA口座を既に開設しているお客さまは、金融機関変更のお手続きが必要です。廃止通知書の提出を伴うNISA口座開設のお手続きは、店頭のみでのお取り扱いとなります(三菱UFJダイレクトではお申し込みいただけません)。ご来店の際は、お手数ですが「ご来店予約」からご予約をお願いします。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

「NISA」制度をご利用の際は、次の点にご注意ください。

- 当行でNISA口座を開設するには、投資信託口座が必要です。

- NISA制度では、すべての金融機関を通じて1人につき1口座しか開設することはできません(金融機関の変更を行った場合を除く)。

- NISA口座は、店頭でお申し込みの場合、原則として、お申込日当日(お申し込みが休日の場合または当行所定の時刻までに受付手続が完了しなかった場合は翌営業日)、三菱UFJダイレクト(インターネットバンキング)の場合、最短でお申込日当日に開設します(*)。NISA口座では、開設と同じ日またはそれ以降に投資信託を購入することが可能です。口座開設後に行う税務署審査の結果、二重口座であったことが判明した場合、NISA口座で購入した投資信託は当初から課税口座で購入したものとして取り扱います。当該投資信託から生じる配当所得および譲渡所得等については、遡及して課税されます。

- 当行または他金融機関で、2018年以降のNISA口座の開設をお申し込み(2017年以前のNISAが継続した場合を含みます)されたことがある場合、当該口座は、税務署の審査が承認となり、当行所定の手続きが完了した後に開設されます(通常、お申し込みから2~3週間程度で手続きは完了します)。

- NISA口座は、開設後、税務署の審査が完了するまで金融機関の変更および廃止はできません。

- NISA口座での損失は税制上ないものとされます。

- NISA制度では、年間の非課税投資枠(つみたて投資枠は年間120万円、成長投資枠は年間240万円)と非課税保有限度額(総枠)(つみたて投資枠・成長投資枠あわせて1,800万円、うち成長投資枠1,200万円)の範囲内で購入した上場株式等の商品から生じる配当所得および譲渡所得等が非課税となります。

- 上場株式等の配当等はNISA口座を開設する金融機関等経由で交付されないものは非課税となりません。

- 基準経過日において、NISA口座を開設しているお客さまの氏名・住所を、所定の方法で確認します。

- NISA取引は「受渡日」が属する年の非課税投資枠を利用します。なお、購入における「受渡日」は「約定日の翌営業日」です。「購入日」が「月末日」等で、「投信つみたて」の12月購入分の「受渡日」が翌年となる場合は、翌年の非課税投資枠を利用します。

- 当行のNISA(つみたて投資枠・成長投資枠)では、株式投資信託のみを取り扱いしております。

- つみたて投資枠での購入は、つみたて契約(投資信託継続購入プラン)に基づく、定期かつ継続的な方法により行うことができます。

- つみたて投資枠の対象商品は、長期のつみたて・分散投資に適した一定の投資信託に限られます。

- つみたて投資枠・成長投資枠に係るつみたて契約(投資信託継続購入プラン)による購入、成長投資枠で購入した投資信託の信託報酬等の概算値を、原則として年1回通知します。

- 成長投資枠の対象商品は、NISA制度の目的(安定的な資産形成)に適した一定の投資信託に限られます。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2025年9月17日現在)

(2025年9月17日現在)