子ども名義の口座は必要?メリットやデメリット、開設する際の必要書類を解説!

- 2025年12月3日

子ども名義の銀行口座は、子どもが生まれたらすぐに開設することができます。子ども名義の口座を作っておくと、教育資金を貯められたり、お金の教育に役立てられたりするなど、多くのメリットがあります。

この記事では、子ども名義の口座を作成するメリットや注意点、必要な書類について解説していきます。

子ども名義の銀行口座はいつから作れる?

- 出産祝いやお年玉などを管理するため

- 成人祝いに向けた積立のため

- 教育資金を貯蓄するため

子ども名義の口座を開設するメリット

子ども名義の口座を開設することには、さまざまなメリットがあります。それぞれくわしく見ていきましょう。

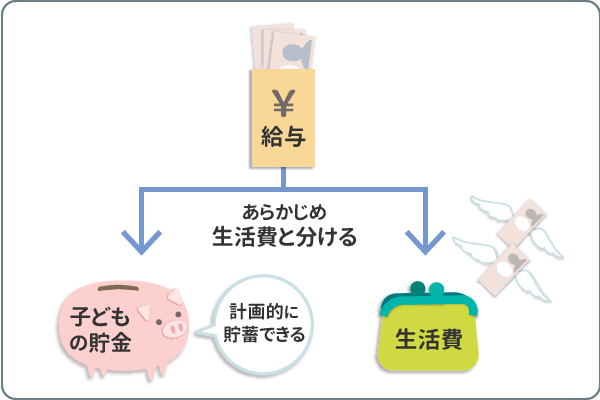

生活費と分けて教育資金など子どものためのお金を管理できる

もし、1つの口座で生活費と教育資金の管理を行う場合、どこまで生活費に回してよいか分別がつかず、「気が付けば教育資金を使ってしまっていた」ということにもなりかねません。

しかし、口座を分けて管理しておけば誤って使ってしまうことを防ぎ、計画的に教育資金の貯蓄ができるでしょう。

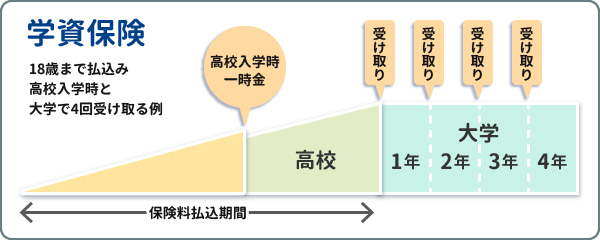

学資保険とは異なり入出金に自由度がある

学資保険は、子どもの進学や進級のタイミングに合わせて保険金を受け取れる点が魅力ですが、途中で解約すると支払った保険料よりも解約返戻金が少なくなる場合があるため、加入時には収支の変化に柔軟に対応しづらいというリスクを考慮する必要があります。

子どもにお金の教育ができる

子ども名義の口座は、お金の教育にも役立てられます。

たとえば、子どもがある程度大きくなってきたら、「自分の銀行口座がある」ということを話して、自分で管理させてみるのも良いでしょう。お年玉やお小遣いを入金し、「お金を入れたら残高が増える」、「お金を使ったら残高が減る」という経験をすることで、お金の大切さを知る学びの機会になります。

また、子どもが欲しいものがあるときに、「お小遣いから買えるかどうか」を自分自身で判断させることによって、将来家計を管理するときの練習にもなります。

思い出を残すことができる

子ども名義の口座は、残しておきたい思い出の記録にも便利です。

たとえば、子どもの出生体重分の金額を入金したり、メモ機能を使って何の入金かを記録に残したりすれば、将来子どもに銀行口座と共に思い出をプレゼントすることができます。ただお金を入金していくだけでなく、入金額やメモ機能に一工夫することで、子どもの成長や周りの人の愛情を感じるきっかけになるでしょう。

子ども名義の口座を開設するデメリット(注意点)

子ども名義の口座には多くのメリットがある一方で、いくつか気を付けたい注意点もあります。ひとつずつ確認していきましょう。

子どもの成人後は親権者の利用に制限がかかる

そのため、大学の入学金や授業料などまとまったお金を引き出すときは、毎回本人に手続きをしてもらうこととなります。教育資金の貯蓄を目的に子ども名義の口座を開設するときは、成人後の取り扱いについてもしっかり考えておきましょう。

10年間放置していると休眠預金扱いとなる

「生まれたときにもらった出産祝いを18歳まで貯めておこう」と思っていると、いつの間にか休眠預金となってしまうこともあるかもしれません。休眠預金となったあとも引き出しは可能ですが、再度本人確認を行うなど通常の出金手続きに比べると時間や手間がかかってしまいます。

頻繁に取引を行わない場合は、定期的な入出金を心がけるなど休眠預金とならないように注意しましょう。

贈与税がかかる場合がある

子ども名義の口座を管理する際は、贈与税についても理解しておく必要があります。

子ども名義の口座を開設するときに必要な書類一覧

子ども名義の口座を開設するときは、一般的に次のような書類が必要となります。

| 具体例 | |

|---|---|

| 子どもの本人確認書類 |

|

| 親権者の本人確認書類 |

|

| 名義人と来店者の関係を確認できる書類 |

|

また、金融機関によっては、「15歳以上は本人が口座開設の手続きを行う」といったルールを設けている場合もあります。くわしくは、口座開設を行う金融機関にたずねてみましょう。

まとめ

子ども名義の口座は、生活費と分けて教育資金を管理できたり、お金の教育に役立てることができたりするなど、多くのメリットがあります。子どもの将来に向けて、どのようにお金を管理していくか悩んでいる家庭は、子ども名義の口座を開設することを検討してみてはいかがでしょうか。

執筆者保有資格:2級ファイナンシャル・プランニング技能士、1種外務員資格、内部管理責任者

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

三菱UFJ銀行で口座開設

あわせて読みたい

(2026年2月4日現在)