投資のポートフォリオとは?初心者にぴったりの配分はどれ?

この記事は9分00秒で読めます。

公開日:2021年5月20日

更新日:2024年1月30日

更新日:2024年1月30日

投資において大事なことの1つに「自分にあったポートフォリオを組むこと」が挙げられます。投資をはじめたばかりの人や、投資をこれからはじめる人は、そもそもポートフォリオがどんなものか分からないという人も多いでしょう。この記事では、投資におけるポートフォリオの意味と、ポートフォリオの例を紹介していきます。

投資のポートフォリオとは

(画像提供:cassis/stock.adobe.com)

投資のポートフォリオを考えるときに、わかりやすい例が投資信託の商品です。

投資信託は、投資家から集めたお金を1つにまとめて、運用の専門家が「株式」や「債券」などに投資して運用します。その運用成果を投資額に応じて投資家に分配する仕組みの金融商品です。

投資信託は「株式」や「債券」などを中心にしたもの、あるいはいくつかを組み合わせたものなど、いわば"パッケージ"の状態になっています。

このように、どのような金融商品をどれくらい配分するか決めることを、投資において"ポートフォリオを組む"と言います。

ポートフォリオを組むときは、リスクとリターンを考える

(画像提供:OlivierLeMoal/stock.adobe.com)

リスクとは一般的に「危険」を意味しますが、金融商品におけるリスクとは「リターンの不確実性の度合い(振れ幅)」を指します。ここでのリターンとは、収益を指します。

よく聞かれるハイリスク・ハイリターンという言葉の意味は、「リターン(収益)が大きいから危険も大きい」ということではなく、リターンの不確実性(振れ幅)が大きい、つまり「収益が大きく見込める場合もあれば、大幅に損失が出る可能性もある」ということです。

投資では、金融商品ごとのリスクとリターンを踏まえて、配分を決めて組み合わせる(ポートフォリオを組む)ことがとても重要です。

金融商品ごとのリスクとリターンの関係

金融商品のリスクとリターンは、どのような関係になっているのでしょうか。

たとえば、「株式」「投資信託」「債券」「預貯金」のうち、一般的に「株式」のリスクとリターンは高く、「投資信託」は中間よりやや高い、「債券」は中間よりやや低く、「預貯金」はリスクとリターンが低い部類に分けられます。

「株式」の場合、株価は毎日変動し高騰することもありますが、反対に暴落することもあるのでハイリスク・ハイリターンと言えます。これに対して、「預貯金」はローリスク・ローリターンです。現金を銀行口座に預けておいて大きく増えることはありませんが、「何もしていないのにマイナスになった」ということもないからです。

ポートフォリオを組む意味は?

(画像提供:994yellow/stock.adobe.com)

ポートフォリオを組む前に、その重要性について考えてみましょう。

1.将来への積立額の見込みを立てる

投資においては、運用の目的を決め、自分がどれくらいのリスクをとれるのか(リターンをとりたいのか)を考えます。こうしてポートフォリオを組むことで、具体的に将来に向けて積み立てできる金額を見込むことができるでしょう。

一方で家族ができたり、マイホームを購入するなどライフステージに応じて、運用の目的やリスクの許容度(期待するリターンなど)が変わってくることもあります。投資では、その時々で見直すことも重要ですから、ポートフォリオを組んでいることで商品の配分が明確となり、どのように商品を組み直せばいいかもわかりやすいでしょう。

2.予期しない事態を回避

投資の世界では、「卵を1つのカゴに盛るな」という格言があります。卵をすべて同じカゴに入れてしまうと、そのカゴを落としてしまったときに、すべての卵が割れてしまいます。資産運用においても、同じ運用商品に集中して投資するのではなく、株式や債券など分散して投資することで金融危機などが起こった際、ダメージを小さくすることができます。

ポートフォリオを組むことで商品ごとの特徴や配分を理解(把握)できていれば、問題が生じたときにどのような対策をとればいいかが明確にわかるでしょう。

ポートフォリオのタイプ(商品バランス)

(画像提供:PhilipSteury/stock.adobe.com)

リスクを小さく抑えようとすると大きなリターンを見込めませんが、一方で大きなリターンを見込んでリスクを取り過ぎてしまわないよう初心者は注意しましょう。投資に慣れないうちからこの選択をすると、損失が大きく出た場合に、運用を止めざるを得ないことにもなりかねません。

投資では、目標を決めて投資額を考えるのとともに、どのような運用が自分に合うのか考えることも大切です。運用タイプは、たとえば次のようなタイプに分けられます。

*次のポートフォリオは、現時点で筆者が考える一例です。利回りや運用成績を保証するものではありません

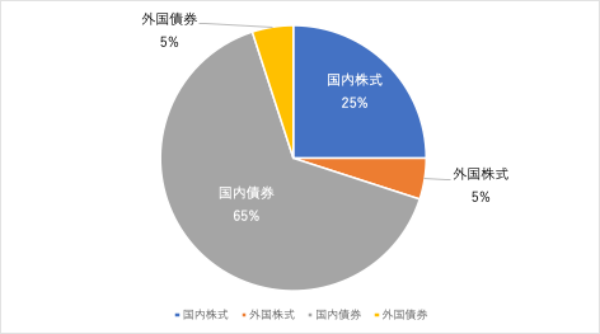

安定じっくりタイプ

目標の利回り(リターン)が3%未満の場合は、一般的に安定的なじっくり運用のタイプと言えるでしょう。リスクをあまり取りたくない場合に有効です。

この場合のポートフォリオは、たとえば債券を70%ほどで、残る30%をリターンが見込める株式を組み入れます。価格が安定している債券を多く組み入れることでリスクを低めにとり、じっくりとした運用を図っています。

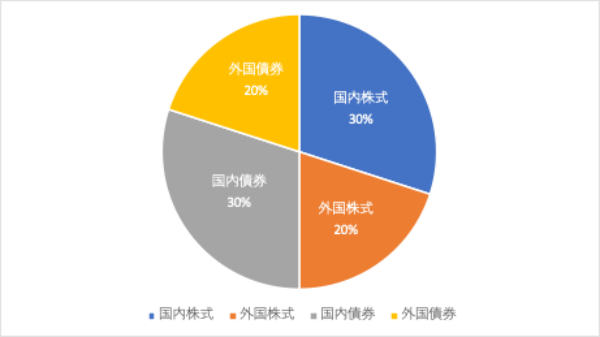

コツコツスタンダード

目標利回りが3%以上5%未満の場合は、一般的にはスタンダードな運用と言えるでしょう。

この場合のポートフォリオは、たとえば株式と債券に50%ずつで、リスクとリターンのバランスを図りながら、外国の株式や債券を多めに組み込むことで安定運用よりはやや積極的にリターンをねらっていると言えます。

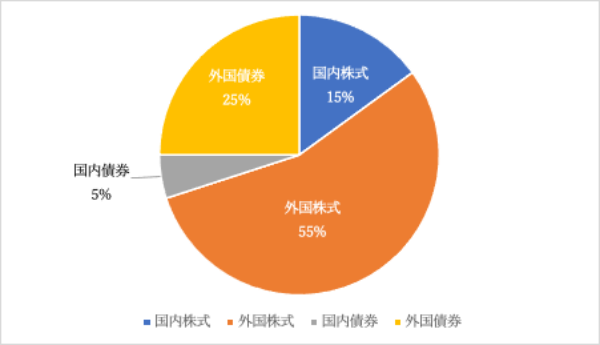

しっかり積極運用

目標利回りが5%以上になると、一般的には積極的な運用と言えます。

この場合のポートフォリオは、たとえば安定運用とは反対に株式を70%にし、リターンを大きく図ります。債券もほとんど外国債券を取り入れており、同時にリスクも大きくなるでしょう。

金融機関のWebサイトやアプリでは、自分のリスク許容度を判定することで、資産配分を組んでくれるツールなども存在します。ただし使うツールにより差異がありますので、いくつか使用し比較してみるとよいでしょう。

初心者にぴったりのポートフォリオはどれ?

(画像提供:Choat/stock.adobe.com)

リスクとリターンの関係について理解できたとしても、初心者にとっては自分がどこまでのリスクを取ることができるのか見当もつかない、という人もいるでしょう。そこで、自分でポートフォリオを組まずに、バランス型の投資信託を選択するという方法もあります。また、公的年金の運用にならってみてもいいでしょう。

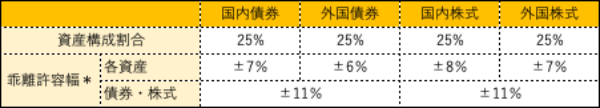

公的年金の運用を参考にする

私たちが納めている年金保険料から積み立てられている年金積立金も資産運用されていることをご存じですか?これを担当しているのが年金積立金管理運用独立行政法人(GPIF)です。初心者の場合は、このGPIFのポートフォリオを参考にしてもいいでしょう。

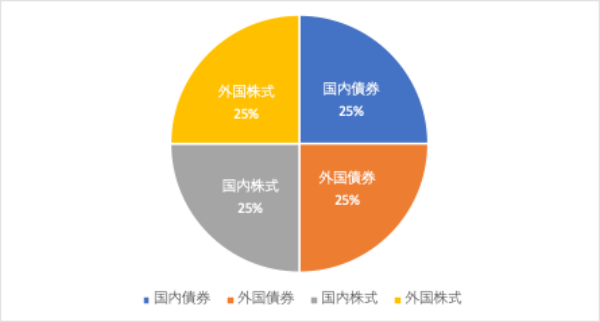

(出典)年金積立金管理運用独立行政法人

*基本のポートフォリオから資産構成の割合が乖離した場合は入れ替えなどを行いますが、小さい乖離のたびに入れ替えをすると非効率なので、乖離の許容範囲をあらかじめ決めておきます。乖離許容幅とは、その範囲のことです

どのようなポートフォリオを組んでいるのかはGPIFの公式サイトで公表されており、次のように各資産均等に25%ずつ組んでいます。リターンがどれくらい出ているのかは、過去の運用実績を見ると分かります。

2019年度の運用実績は収益率が-5.20%でしたが、2001年度以降の累積集積は年率で2.58%とプラスを維持しています。また、2020年度(10月~12月)の運用実績は、プラス6.29%と順調に推移しているようです。

どのような配分にすべきかわからないという人は、こういったデータを参考にしてみるのも良いでしょう。

自分にあったポートフォリオを作成してみよう

ここまで、ポートフォリオの組み方について解説しました。自分のライフステージごとにリターンがどこまで必要か、それに応じたリスク許容度はどこまでかは千差万別で「これが良い」という正解はありません。まずは投資の目的と期間を決め、リスク許容度がどこまでかを考えたうえで、自分に合ったポートフォリオを考えてみてください。

執筆者:高野具子

My Money Coach代表 ファイナンシャル・プランナー

ウェディングから保険、そしてファイナンシャル・プランナー(FP)へと人生の節目と保険、お金のプランニングに従事。

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 本サイトの記事は情報提供を目的としており、商品申込等の勧誘目的で作成したものではありません。

- また、一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 記事の情報は当行が信頼できると判断した情報源から入手したものですが、その確実性を保証したものではありません。

- 記事は外部有識者の方等にも執筆いただいておりますが、その内容は執筆者本人の見解等に基づくものであり、当行の見解等を示すものではありません。

- なお、記事の内容は、予告なしに変更することがあります。

あわせて読みたい

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

当行では「三菱UFJ銀行の投資信託口座」や「金融商品仲介口座」で投資信託をお取り扱いしております。

それぞれの口座について、くわしくはこちらをお読みください。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

委託金融商品取引業者 三菱UFJモルガン・スタンレー証券株式会社

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2024年1月30日現在)