相場下落時こそ資産運用を始めるチャンス!?

- 2020年5月29日

- 2024年9月24日

少子高齢化や利上げといったニュースを耳にする中で、「資産運用」が気になっている方もいるのではないでしょうか?「預金以外の貯蓄方法に興味はあるけれど、資産運用は難しそう」「今の時期に始めて大丈夫?」。そんな風に考えている人も多いかもしれませんが、相場が大きく動くときは資産運用を始めるチャンスとなることもあります。まずは資産運用の基本を知って、投資信託や外貨預金を始めてみませんか?

目次

人生プランを立てて、資産運用を考えてみよう

若手ビジネスパーソンのみなさん、これからのライフステージを考えてみてください。例えば、結婚して家庭を持ち、住宅ローンを組むなどして自宅を購入し、やりがいある仕事に励みながら、やがて定年退職、老後を迎えるというのも1つのモデルケースと言えるでしょう。

将来のことを考えると、資産は若い今のうちから増やす努力をしておきたいものです。そこで、考えてみたいのが資産運用です。

「でも、資産運用って難しそう」「相場の変動が大きいときでも大丈夫?」と考えている人もいるでしょう。そこでまずは、資産運用の基本を知っておきましょう。

資産運用の基本「安いときに買って、高いときに売る!」

お金は運用することによって増やすことが期待できます。まずは、シンプルな原理を理解しましょう。それは、「安いときに買って、高いときに売る」というもの。シンプルですが、運用はこれを目標に行います。

スーパーの魚で考えてみよう

魚を仕入れて、スーパーで売ることを思い浮かべてみましょう。

魚は市場の競りで値段が決まりますから、毎日価格が変動します。毎年正月に報道され、話題となるまぐろの初競りをご存知の方も多いかもしれません。あのように漁獲された魚は日々値付けされています。まぐろでもさんまでも「仕入れ値」より高い価格で売れば、「利益」が出ますよね。だから毎日の価格の変化に注目して、できるだけ安い価格で競り=仕入れれば、それだけ利幅を大きくすることもできます。

資産運用もこれと同じで、「どれだけ安く買って、どれだけ高く売れるか」、これが大原則と言えるでしょう。

例えば……

・株式などを購入し、買ったときの価格より値上がりしたら売る

・米ドル安(円高)のときに米ドルを購入し、購入時より米ドル高(円安)になったら円に戻す

過去の相場によるシミュレーション

“コロナショック”のような不安定な経済状況では、資産運用なんて難しいのでは?と考える人も多いでしょう。そこで過去、大きく変動した相場から、株式や米ドルを持っていたとしたらどうだったか、シミュレーションしてみましょう。

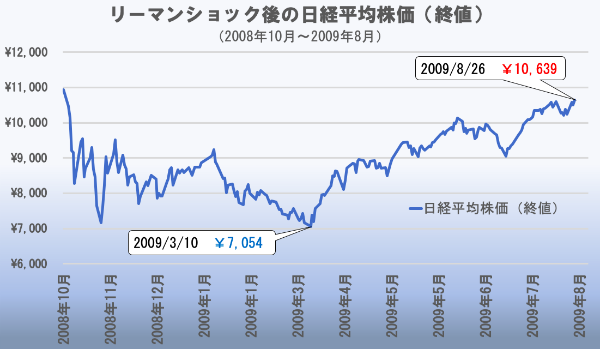

リーマンショック時に投資していたら

2008年9月15日にアメリカの投資銀行であるリーマン・ブラザーズが、経営破綻したことに端を発する金融危機が“リーマンショック”でした。

9月15日、日経平均株価(終値)は1万2,217円62銭でしたが、2009年3月10日には最安値となる7,054円98銭にまで下落しました。

このような過去の例を見ると、「資産運用は恐い」と思うかもしれません。しかし、安値をつけるときは絶好のチャンスでもあるのです。

仮に底値の2009年3月10日時点で、日経平均株価と全く同じ値動きをする投資信託に100万円投資したとします。そこから先は多少上下しながらも日経平均株価は上がっていき、およそ半年後の2009年8月26日には1万639円71銭にまで上がりました。ここで投資信託を売れば約50万円の利益が出たはずです(手数料、税金は考慮に入れていません)。

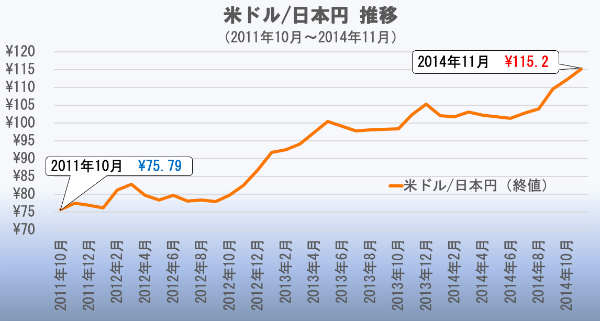

最も円高の時に米ドルに替えていたとしたら・・・

では、外貨取引ではどうでしょうか。過去10年以内(終値)で最もドルに対して円高(ドル安)になったのは、2011年10月28日の1ドル=75.79円です。

このときに100万円を米ドルの外貨預金にしたとします。その後、ドル円は徐々に円安(ドル高)に進み、2014年11月6日に1ドル=115.2円(終値)を付けました。このとき、外貨預金を円に替えれば、約52万円の利益が得られたことになります(金利、手数料、税金は考慮に入れていません)。

リスクについても知っておこう

ここでは投資信託も外貨預金も「安いときに買って、高いときに売る」ことができたパターンの例で示しましたが、反対に損失が発生してしまう可能性があることに注意が必要です。

安いタイミングだと思って運用を始めても、その後さらに値下がりしてしまうこともありますし、自分の希望しないタイミングで損失を確定せざるをえないことになるかもしれません。

利益(リターン)が期待できるということは、それに見合ったリスクもあり、相応の損失が発生する可能性があることをよく理解しておきましょう。

資産運用の機会を探ろう

「安いときに買って、高いときに売る!」という原則に従うには、相場の動きに注目しておくことが大切です。いま、日本を含む世界が、新型コロナウイルス感染拡大とそれにともなう経済ショックの渦中にあり株式相場や為替相場が変動していることは、ニュースの報道からご存知の方も多いでしょう。

これは、これから初めて資産運用にチャレンジしてみようという人にとって、大きなチャンスかもしれません。株価や外国為替などについてしっかりと情報収集しながら、資産運用を始める機会を探ってみるとよいでしょう。

分散投資も効果的

資産運用の基本「安いときに買って、高いときに売る!」についてはご理解いただけたかと思いますが、そのタイミングをつかむのが難しいのも事実です。多かれ少なかれ資産運用にはリスクがつきものですが、リスクを抑えて運用する手法もありますので簡単にご案内します。キーワードは、「分散」です。

例えば、株式だけでなく、国債などの債券や投資信託、外貨預金などにも資金を振り分ける資産分散や、同じ商品を買うのでも時期を複数回に分ける時間分散などの手法があります。

「安いときに買って、高いときに売る」ことと同様に、こういった手法でリスクを抑えることも大切です。

資産運用を始めるならインターネットバンキングが有利

いざ、資産運用をやってみようと考えるとき、最初に必要なのが投資信託や外貨預金の口座開設です。銀行の窓口に行く時間がなかなか取れない人にはインターネットバンキングが便利です。手続きが容易なことや手数料の点でも有利です。

インターネットバンキングであれば、原則として24時間365日いつでも投資信託、外貨預金の取引ができます。1,000円など少額からの取引も可能で、しかも手数料が店頭窓口よりもおトクになるメリットもあります。

さらに購入手続きも手軽で、サービスによっては、お気に入りに登録したファンドの詳細情報やチャートを比較することもできますよ。

世の中の動きに合わせながら資産を増やそう

大切なお金を貯めるために、銀行口座に預金しているという人は多いかもしれません。しかし、この低金利の時代に、預金で増やすことができるお金はわずかです。

そこで必要になるのが「お金に働いてもらう」という発想です。リターンが期待できる投資信託や外貨預金などの商品を活用して、お金を増やす工夫をしてみましょう。

何より若い人のメリットは「先が長いこと」です。時間を味方に、じっくり利益確定のタイミングを狙えるのは若いからこそ。早めにスタートして、若さのメリットを活かしてみてはいかがでしょうか。

執筆者:株式会社ZUU

※記事内の情報は更新時点のものです。最新情報は別途ホームページ等でご確認ください。

- 「Facebook」及びそのロゴマークは、Meta Platforms, Inc.の商標または登録商標です。

- 「X」及びそのロゴマークは、X Corp.の商標または登録商標です。

- 「LINE」及びそのロゴマークは、LINEヤフー株式会社の商標または登録商標です。

- 上記記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入・申込時にはお客さまご自身でご判断ください。

- 上記記事の情報は、記事の公開日または更新日時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。

- 一部、当行にて取り扱いのない商品に関する内容を含みますが、商標登録されている用語については、それぞれの企業等の登録商標として帰属します。

- 上記記事の内容は、予告なしに変更することがあります。

あわせて読みたい

外貨預金をお申し込みの際は、次の点にご注意ください。

- 外貨預金は預金保険制度の対象ではありません。

- 為替相場の変動により、円貨を外貨にする際(預入時)の為替相場に比べ、外貨を円貨にする際(引出時)の相場が円高になると引出円貨額が預入円貨額を下回る場合があります。

- 円貨を外貨にする際および外貨を円貨にする際に手数料がかかるため、為替相場に変動がない場合でも、引出円貨額が預入円貨額を下回る場合があります。

- 新興国通貨は先進国通貨に比べて大きなリスク(カントリーリスク等)があります。流動性や市場機能の低下、および大幅な為替変動により、場合によってはお取引を即時停止することがあります。

- お申込前に必ず最新の契約締結前交付書面・説明書をご確認ください。

投資信託をお申し込みの際は、次の点にご注意ください。

- 投資信託は預金ではなく、その基準価額は、組入れ有価証券(株式・債券等)の値動きにより変動しますので、お受取金額が投資元本を下回る場合があります。

- 組入れ有価証券等は、株式指標・金利等を原因とした値動きにより変動します。

- 投資信託の購入時手数料や運用管理費用(信託報酬・管理報酬等)・信託財産留保額等の手数料等はファンド・購入金額等により異なるため、具体的な金額・計算方法を記載することができません。

- お申込前に必ず最新の契約締結前交付書面(目論見書および目論見書補完書面)等を十分にご確認ください。

当行では「三菱UFJ銀行の投資信託口座」や「金融商品仲介口座」で投資信託をお取り扱いしております。

それぞれの口座について、くわしくはこちらをお読みください。

株式会社 三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

委託金融商品取引業者 三菱UFJモルガン・スタンレー証券株式会社

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

株式会社 三菱UFJ銀行

(2024年9月24日現在)