40歳から加入義務の公的介護保険とは?民間介護保険との違いも解説

「40歳から公的介護保険に加入する義務があるため、具体的な保険料を知りたい。」

「公的介護保険にどのようなサービスが含まれているかわからない。」

このような疑問を解消するためには、公的介護保険で受けられるサービス内容と保険料を知ることが先決です。

本記事では、公的介護保険の保険料や対象者、また介護サービスの内容について解説します。

また、「公的介護保険だけでは不安」という方のために、民間介護保険についても併せて解説しますので是非参考にしてください。

そもそも公的介護保険とは?

公的介護保険があることで、「要介護」や「要支援」といった介護が必要となる状態と認定されたときに、一定のサービスを受けることができます。

公的介護保険の具体的な制度内容

かつての日本では、親の介護は子どもや家族が行うものと考えられてきました。

しかし、高齢化が進み、介護を必要とする高齢者が増加したことから、家庭だけで介護を行うことが難しくなりつつあります。

こうした社会の流れのなかで、家族にかかる介護の負担を軽減し、社会全体で支えるために公的介護保険は運用されています。

公的介護保険の加入義務は40歳からです。

くわしくは後述しますが、公的介護保険は40歳から64歳の人が特定疾病に罹患した場合、または65歳以上になり要介護認定されたときに介護サービスを受けることができます。

公的介護保険で受けられるサービス

公的介護保険は、日常生活で多少の支援が必要となる「要支援」、自分1人で日常生活を送ることができない「要介護」のどちらに認定されるかによって受けることができるサービスが異なります。

また、介護の度合いは要支援なら1~2段階、要介護なら1~5段階の合計7段階に分けられます。

具体的なサービス内容は以下の表の通りです。

| 要支援1~要支援2 介護予防給付 |

要介護1~要介護5 介護給付 |

|

|---|---|---|

| 自宅で受けるもの | 入浴介護 介護予防訪問リハビリテーション 介護予防訪問看護 介護予防居宅療養管理指導 |

訪問介護 訪問入浴介護 訪問看護 訪問リハビリテーション 居宅療養管理指導 |

| 施設に通って受けるもの | 通所型サービス 介護予防通所リハビリテーション |

通所介護 通所リハビリテーション |

| 短期入所で受けるもの | 入所生活介護 介護予防短期入所療養介護 |

短期入所生活介護 短期入所療養介護 |

| その他 | 介護予防福祉用具貸与 特定介護予防福祉用具販売 など |

祉用具貸与 特定福祉用具販売 など |

訪問介護や福祉用具のレンタルなど、サービス内容は多岐にわたります。

公的介護保険料はどうやって決まる?

現役世代の会社員・公務員の場合

現役世代の会社員や公務員の場合、公的介護保険料は健康保険料と一緒に給与から天引きされます。

公的介護保険料は、毎月4~6月の給与平均額を標準報酬月額表の等級に当てはめて決定される「標準報酬月額」に介護保険料率を乗じて計算されます。

現役世代の自営業・フリーランスの場合

自営業やフリーランスの場合はサラリーマンとは違い、国民健康保険に加入しているため、国民健康保険料に上乗せして介護保険料を納付します。

国民健康保険料は「医療分保険料」「介護分保険料」「後期高齢者支援分保険料」で構成されており、そのうち介護分保険料は均等割・所得割の2つの金額と保険料率が市区町村ごとに定められています。

所得割は前年中の所得金額に応じて負担する金額のことで、高所得者ほど多くの金額を納めることになります。

均等割は、世帯あたりの国民健康保険加入者の人数に応じて均等に負担する金額です。

65歳以上の第1号被保険者の場合

65歳以上である第1号被保険者の介護保険料は、自治体によって決められています。

介護保険の財源は「国25%」「都道府県12.5%」「市区町村12.5%」等と割合が決まっており、介護保険料全体の22%が第1号被保険者の介護保険料で賄われます。

居住している自治体の介護サービスに必要な年間予算額の22%を、その自治体の第1号被保険者数で割った額が第1号被保険者の保険料基準額です。

公的介護保険料の具体例

現役世代の会社員・公務員の場合

協会けんぽの令和3年3月分(4月30日納付期限分)からの介護保険料率は、1.80%です。

標準報酬月額が30万円の会社員の場合、毎月の介護保険料の負担は以下の通りです。

30万円×1.80%÷2=2,700円/月

※会社員は事業主と介護保険料を折半

現役世代の自営業・フリーランスの場合

自営業・フリーランスは居住している自治体によって介護保険料が異なります。

東京都中野区を例にとると、所得割額は前年所得×2.18%で計算できます。

均等割額は対象の家族1人あたり18,600円/年です。

前年の総所得が300万円の場合、所得割額は300×2.18%=65,400円/年となります。

均等割額は1人あたり18,600円なので、介護保険料の計算式は(18,600円+65,400円)÷12か月となり、保険料は7,000円/月と計算できます。

65歳以上の第1号被保険者の場合

令和3年から令和5年度の東京都市区町村の場合、平均基準月額保険料は6,080円です。

誰がサービスを受けられるの?

まず、公的介護保険に加入していない39歳以下の人の場合、要介護に認定されてもサービスを受けられない点を覚えておきましょう。

また、公的介護保険は国民全員が40歳から加入することが義務付けられていますが、介護認定さえされれば加入した全員が介護サービスを受けられるわけではありません。

公的介護保険の被保険者は、既に説明した通り、65歳以上の第1号被保険者と40歳から64歳までの医療保険の加入者(第2号被保険者)に分けられ、サービスを受ける条件は被保険者の区分ごとに異なります。

第1号被保険者と第2号被保険者がサービスを受けるための条件をそれぞれ解説します。

65歳以上の方で、要介護認定や要支援認定を受けた方

65歳以上の方で要介護認定・要支援認定を受けた場合、その原因に関係なく公的介護保険のサービスを受けることができます。

先述の通り、要介護認定と要支援認定は介護の度合いに応じて要支援2段階、要介護5段階の合計7段階に分かれます。

| 要介護度 | 身体の状態の一例 |

|---|---|

| 要支援1 | 要介護状態とは認められないが、社会的支援を必要とする状態 |

| 要支援2 | 生活の一部について部分的に介護を必要とする状態 |

| 要介護1 | 生活の一部について部分的に介護を必要とする状態で、改善が見込まれない場合 |

| 要介護2 | 軽度の介護を必要とする状態 |

| 要介護3 | 中等度の介護を必要とする状態 |

| 要介護4 | 重度の介護を必要とする状態 |

| 要介護5 | 最重度の介護を必要とする状態 |

40歳から64歳の方で特定疾病を罹患している方

40歳から64歳までの人は、要支援・要介護に認定されるだけでは公的保険の介護サービスを受けることはできません。

国が定めた特定疾病によって要介護・要支援認定された場合に限り、サービスを受けることができるようになります。

特定疾病とは?

- 末期がん

- 関節リウマチ

- 筋萎縮性側索硬化症

- 後縦靱帯骨化症

- 骨折を伴う骨粗鬆症

- 初老期における認知症

- 進行性核上性麻痺、大脳皮質基底核変性症及びパーキンソン病

- 脊髄小脳変性症

- 脊柱管狭窄症

- 早老症

- 多系統萎縮症

- 糖尿病性神経障害、糖尿病性腎症及び糖尿病性網膜症

- 脳血管疾患

- 閉塞性動脈硬化症

- 慢性閉塞性肺疾患

- 両側の膝関節又は股関節に著しい変形を伴う変形性関節症

公的介護保険だけで介護の備えは十分か?

公的介護保険のサービスを利用することで、介護費用が1~3割にまで軽減されます。

介護費用の自己負担額は同一世帯の合計所得により異なり、所得が多いほど多くなります。

自己負担が発生するため、公的介護保険で介護費用全額をカバーすることはできません。

そのため「公的介護保険だけでは不十分かも」と感じる人もいるのではないでしょうか。

実際、介護は短期間で終わらず、5年や10年など長期に及ぶことも珍しくありません。

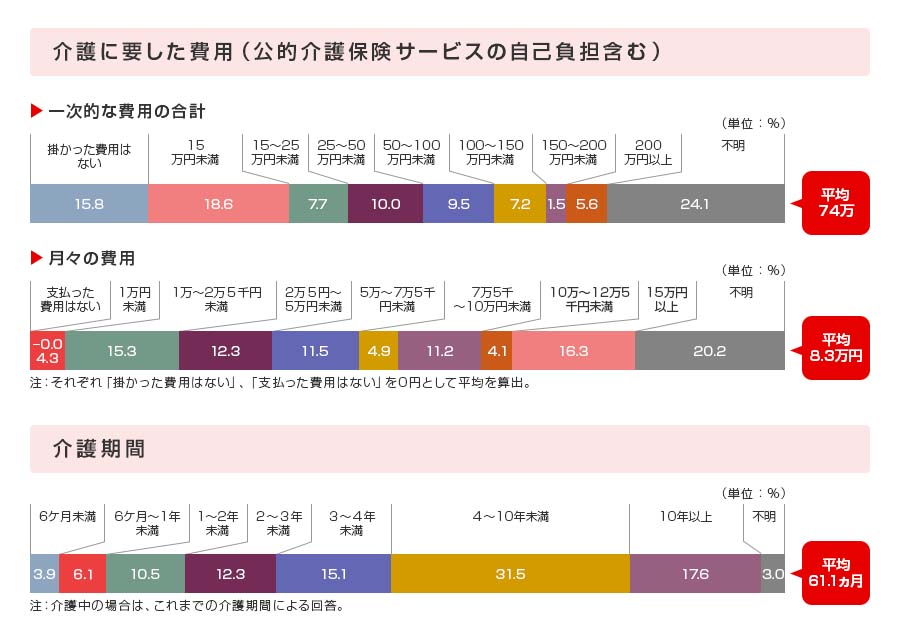

画像引用:公益財団法人生命保険文化センター|介護にはどれくらいの費用・期間がかかる?

月間の介護費用平均額は8万3,000円、介護に必要なリフォームやベッドの購入費で平均74万円の費用が発生するという調査結果もでており、介護期間の平均から考えて合計約580万円の介護費用が発生する計算です。

公的介護保険だけでカバーできる?

公的介護保険の給付を受けることで介護費用は1~3割になりますが、サービスには上限があり無制限ではありません。

公的介護保険で受ける介護サービスには1ヶ月あたりでの利用限度額が決まっており、限度額の範囲内で自己負担額が1~3割になる仕組みです。

2022年2月現在、1ヶ月の限度額は以下の表の通りです。

| 1ヵ月の利用限度の概算金額 | |

|---|---|

| 要支援1 | 50,320円~57,364円 |

| 要支援2 | 105,310円~120,053円 |

| 要介護1 | 167,650円~191,121円 |

| 要介護2 | 197,050円~224,637円 |

| 要介護3 | 270,480円~308,347円 |

| 要介護4 | 309,380円~352,693円 |

| 要介護5 | 362,170円~412,873円 |

なお、実際の支給限度額は金額ではなく「単位」で定められています。

区分によって1単位あたりの金額は異なりますが、原則として1単位あたり10円計算が目安となり、上記の表は円に換算した場合の概算金額です。

たとえば要介護1で1割負担の人の場合、限度額167,650円(1単位10円で計算)を超えた費用は利用者が全額負担する必要があります。

要介護度が重くなった場合や介護が長期化した場合、公的介護保険だけでは十分にカバーできなくなることも考えられます。

公的介護保険だけで不安な人は、民間介護保険で介護費用をカバーすることも検討しましょう。

保険会社をはじめとした民間企業が介護保険を販売しています。

民間介護保険を利用することで、公的介護保険だけではカバーできない介護費用を補うことができます。ほかにも、公的介護保険でカバーができている部分の保障をより手厚くするという使い方も有効です。

たとえば、民間保険では認知症に特化した介護保険があります。

「認知症の場合は通常より介護費用が2倍以上になる」「認知症人口が増え続けている」といった調査結果もあり、万が一認知症になった場合、公的介護保険では認知症による介護費用をカバーしきれないかもしれません。

将来の不安を払拭するために、民間介護保険で将来のリスクを軽減することも選択肢の1つといえるでしょう。

民間介護保険とは?公的介護保険との違い

民間介護保険と公的介護保険は、同じ「介護保険」と名付けられていても全くの別物です。

民間介護保険は保険会社が販売している商品のため、公的介護保険と違い加入義務はありません。

民間介護保険と公的介護保険のそれぞれの特徴を表にまとめると、以下の通りです。

| 公的介護保険 | 民間介護保険 | |

|---|---|---|

| 給付の形態 | 現物支給 | 現金支給 |

| 給付額 | 要介護・要支援の等級で異なる | 任意 |

| 加入 | 40歳以上で強制加入 | 任意 |

| 給付対象 | 65歳以上は要介護度に合わせて給付 40~64歳は特定疾病で要介護になった場合 |

被保険者全員が給付対象 |

| 保険料 | 第1号被保険者は市区町村ごとに異なる 第2号被保険者は加入している公的医療保険の保険料と一括で徴収 |

年齢・加入条件によって異なる |

| 保険料の支払い免除 | なし | 商品によってはある |

| 税制優遇 | 社会保険料が全額控除される | 介護保険料控除で一部が控除 |

| 払込先 | 各自治体 | 各保険会社 |

民間介護保険は公的介護保険と異なり、条件を満たした場合に契約内容に従って現物ではなく現金で支払われます。

公的介護保険の上限を超えて全額自己負担になった費用も、民間介護保険に加入することで柔軟にカバーできます。

また、民間介護保険は公的介護保険と違って40歳未満でも給付が受けることができることも特徴の1つです。

民間介護保険に加入するメリット

- 現金給付のため、介護における金銭的な不安が解消される

- 介護以外の目的で給付金を使うこともできる

- 公的介護保険の給付対象でない人も給付を受けられる

公的介護保険の場合は現物が給付されるため、金銭は自分で用意する必要がありますが、民間介護保険では金銭が給付されるので、介護はもちろん介護以外の用途にも柔軟に利用できます。

民間介護保険に加入するデメリット

- 公的介護保険と別に保険料の負担が必要

- 加入条件が保険会社ごとに異なり、必ず加入できるわけではない

- 要介護認定だけでは条件を満たせない場合がある

まず、民間介護保険のデメリットとして保険料を支払う必要があるため、家計の負担が増えることが考えられます。

また、保険金の給付には保険会社独自の給付条件が設定されている場合があります。

たとえば、要介護認定されることが給付条件の場合もあれば、保険会社が独自で設定した条件を満たさないといけない場合もあります。

後者の場合は、要介護に認定されただけでは保険金の給付を受けられません。

保険金の給付条件は保険会社によって異なりますので、ご自身にあったプランをあらかじめ確認しておくことをおススメします。

まとめ

公的介護保険について基礎から解説してきましたがいかがでしたでしょうか。

公的介護保険だけではすべての介護費用をカバーできないこともあるため、民間介護保険に興味を持った方もいるかもしれません。

民間介護保険は保険会社ごとにサービス内容が異なりますが、条件に合致した場合に金銭の給付を受けられるのがメリットです。公的介護保険とは給付要件が異なるため、30代の方でも条件を満たせば保険金の給付が受けられることもあります。この機会に、民間介護保険について前向きに検討してみることをおススメします。

記事提供:トランス・コスモス株式会社

監修者保有資格:1級ファイナンシャル・プランニング技能士

- 本記事は情報提供を目的としており、特定の金融商品等の勧誘目的で作成したものではありません。商品の購入時にはお客さまご自身でご判断ください。本記事の情報は、当行が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本記事の記載内容に関するご質問・ご照会等には一切お答えしかねますので予めご了承ください。また、本記事の記載内容は、予告なしに変更することがあります。

- 三菱UFJ 銀行では一部取り扱いのない保険商品があります。

保険をご検討中の方へ

その他のお役立ちコラムを見る

種類や内容によるメリットや注意点、失敗しない選び方など、生命保険についてもっとくわしく知りたい方に向けてのコンテンツをご用意しました。

お客さまにご負担いただく諸費用について

お客さまにご負担いただく手数料のうち主なものは以下の通りです。

| 種類 | 費用の概要 |

|---|---|

| 保険契約関係費用 | ご契約時の初期費用や、運用期間中・年金受取期間中の費用等、契約の締結・成立・維持・管理に必要な費用です。 |

| 資産運用関係費用 | 投資信託の信託報酬や、信託事務の諸経費等、特別勘定の運用により発生する費用です。 |

| 解約控除 | 契約日から一定期間内の解約の場合に特別勘定から控除される費用です(解約時のみ発生いたします)。 |

- ご負担いただく手数料種類やその料率は、商品によって異なります。くわしくは各商品の「パンフレット」、「契約概要・注意喚起情報」、「ご契約のしおり・約款」等でご確認ください。

- くわしくは、窓口までお問い合わせください。

個人年金保険・終身保険等の保険(以下「保険」といいます)をお申し込みの際は、次の点にご注意ください。

- 保険は預金ではなく、当行が元本を保証する商品ではありません。

- 保険会社の業務または財産の状況の変化により、ご契約時にお約束した保険金額・給付金額・年金額等が削減されることがあります。

- 商品種類・運用状況・経過年数等によっては、価格変動リスク・金利変動リスク・為替変動リスク・信用リスク等により、積立金額・年金額・解約返戻金額等が払込保険料を下回る場合があります。

- 商品種類によっては、ご契約時の契約初期費用のほか、ご契約後も毎年、保険関係費用・運用関係費用・年金管理費用等がかかる場合があります。また、ご契約から一定の期間内に解約された場合、解約控除(費用)がかかる場合があります。

外貨建保険等では、円貨を外貨に交換して保険料を払い込みになる場合、または、外貨建ての年金・死亡保険金・解約返戻金等を円貨に交換する場合、交換時の為替相場により円貨額が変動します。また、為替相場に変動がない場合でも、円貨からお申し込みの際にはTTS(円貨から外貨への換算相場)、円貨で年金等をお受け取りの際にはTTB(外貨から円貨への換算相場)を基準とする相場を適用するため、為替手数料がかかります。ご負担いただく手数料種類やその料率は商品によって異なります。そのため具体的な金額・計算方法は記載することができません。各商品の費用等の詳細は「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等でご確認ください。

- 当行は保険の募集代理店です。保険の引き受けは行っておりません(保険の引き受けは、引受保険会社で行っております)。

- 当行は契約締結の媒介を行います。そのため、お客さまのお申し込みに対して引受保険会社が承諾したときに契約は成立します。

- 預金保険の対象ではありませんが、保険会社が加入する生命保険契約者保護機構・損害保険契約者保護機構の保護対象です。万一、引受保険会社が破たんした場合には、生命保険契約者保護機構・損害保険契約者保護機構の保護措置が図られますが、ご契約の際にお約束した保険金額・給付金額・年金額等が削減されることがあります。

- 保険業法上の規制にもとづき、商品によっては、お客さまの「お勤め先」や「当行への融資お申込状況」等により、当行で保険をお申し込みいただけない場合があります。

- 保険をお申し込みいただくかどうかが、当行でのお取引(預金・融資等)に影響するものではありません。

- 保険は、スーパー普通預金(メインバンク プラス)ポイントサービスの判定対象外です。

- 商品によっては、被保険者に健康状態等について告知をしていただく必要があります。また、被保険者の健康状態等によりご契約いただけない場合等があります。なお当行の担当者(保険販売資格をもつ募集人)には告知受領権がありませんので、担当者に口頭でお話されても告知していただいたことにはなりません。

- 商品によっては、保険契約を有効に継続させるためには、払込方法に応じた期日までに継続的に保険料を払い込んでいただく必要があります。保険料の払い込みが遅れて、一定期間が経過すると契約が失効します。保険契約が失効した場合には、契約の効力がなくなり、保険金等が受け取れませんので、ご注意ください。

- 保険金・給付金等のお支払事由が生じた場合には、ただちに保険会社または当行までご連絡ください。保険金・給付金等をお支払いできる場合、お支払いできない場合につきましては、各商品の「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等でご確認ください。

- ご検討にあたっては、商品の詳細・諸費用について、各商品の「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等でご確認ください。

- 保険のお申し込みに際しては必ず、保険販売資格をもつ募集人にご相談ください。くわしくは、取扱窓口までお問い合わせください。

- 一部ご利用いただけない店舗があります。

お電話でのお問い合わせ

三菱UFJ銀行コールセンター

(月~金曜日 9:00~17:00(祝日・12/31~1/3等を除く))

自動ガイダンスが流れた後に3→5を押してください。

お問い合わせは「三菱UFJ銀行コールセンター」まで。