事業承継税制とは?

制度の内容・要件やメリット・デメリットをわかりやすく解説

- お問い合わせ・ご相談はスパイラル株式会社が運営するサイトにて受け付けております。

事業承継と事業承継税制とは?

事業承継とは

- 親族内事業承継

- 社内事業承継

- M&Aによる事業承継

中小企業の多くは、経営者が株主を兼ねています。そのため、事業承継では経営権だけでなく自社株式を後継者に引き継ぐケースが多くあります。

社内事業承継やM&Aによる事業承継では、自社株式を売却することが一般的ですが、親族内事業承継の場合、多くは生前贈与・相続によって自社株式を引き継ぎます。

この時、経営が順調だと、自社株式の評価額が想像以上に高額となり、多額の贈与税・相続税が発生することがあります。

事業承継の種類について、くわしくは下記をご覧ください。

事業承継税制とは

事業承継税制を活用すれば、事業承継のために後継者が取得した自社株式にかかる贈与税・相続税について、納税猶予を受けられます。その後、一定期間にわたって要件を満たすと、猶予された税額は免除されます。

事業承継税制は2018年度の税制改正で10年間の限定措置として要件が緩和され、さらに利用しやすくなりました。また、2019年度の税制改正では、個人向けの事業承継税制も新設されました。

個人版事業承継税制について、くわしくは下記をご覧ください。

贈与税・相続税の仕組み

事業承継税制について理解するためには、贈与税・相続税の仕組みを知っておかなければなりません。この章では、贈与税・相続税の仕組みと、計算例を紹介します。

贈与税の仕組みと税率

贈与税の計算式は次のとおりです。

-

(受け取った財産 – 基礎控除110万円)× 贈与税率 – 控除額 = 贈与税額

| 基礎控除後の財産の合計額 | 贈与税率 | 控除額 |

|---|---|---|

| 200万円以下 | 10% | - |

| 400万円以下 | 15% | 10万円 |

| 600万円以下 | 20% | 30万円 |

| 1,000万円以下 | 30% | 90万円 |

| 1,500万円以下 | 40% | 190万円 |

| 3,000万円以下 | 45% | 265万円 |

| 4,500万円以下 | 50% | 415万円 |

| 4,500万円超 | 55% | 640万円 |

- 贈与税率には一般税率と特例税率があり、直系尊属(祖父母や父母など)から18歳以上の子・孫などが贈与を受けた場合、特例税率が適用されます。ここでは特例税率を記載しています。

-

(5,000万円 – 基礎控除110万円)× 贈与税率55% – 控除額640万円

= 2,049万5,000円

相続税の仕組みと税率

- 課税価格(相続税上の評価額)の合計額を計算し、負債の額と基礎控除を差し引いて課税遺産総額を計算する

- 課税遺産総額を、法定相続分に従って各相続人が取得したとして、各人の相続税額を計算する

- 各人の相続税を合算したうえで、実際に取得した財産の課税価格に応じて税額を割り振る

- 加算や税額控除を適用して、各人の納税額を計算する

相続税の基礎控除の計算式は下記のとおりです。もし、現預金や自社株式の評価額、不動産等のすべての財産の合計額が、基礎控除を下回っていた場合、相続税の申告や納税は必要ありません。

-

3,000万円 + 600万円 × 法定相続人の数

-

3,000万円 + 600万円 × 3人

= 4,800万円

| 法定相続分に応じた財産の取得金額 | 相続税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | - |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

仮に、基礎控除を差し引いた後の法定相続分に応じた財産の取得金額が1億円とすると、相続税額は次のようになります。

-

1億円 × 30% - 700万円 = 2,300万円

- お問い合わせ・ご相談はスパイラル株式会社が運営するサイトにて受け付けております。

事業承継税制が設けられた理由

事業承継にまつわる贈与税・相続税は、なぜ後継者の大きな負担になるのでしょうか。

こうした後継者の負担を軽減するため、事業承継税制が設けられました。

事業承継税制の仕組み

事業承継税制には、一般措置と特例措置の2つがあります。どちらの制度を活用するかで、猶予される税額や対象となる株数等が異なります。それぞれの制度の違いを比較表で整理しました。

| 一般措置 | 特例措置 | |

|---|---|---|

| 対象株式 | 発行済議決権株式総数の3分の2まで | 全株式 |

| 適用期間 | なし | 2027年12月31日まで |

| 特例承継計画の提出 | 不要 | 必要 |

| 納税猶予割合 | 贈与100%、相続80% | 100% |

| 後継者 | 筆頭株主である後継経営者1人のみ | 持ち株10%以上の後継経営者3人まで |

| 雇用確保要件 | 5年平均で相続・贈与時の80%以上を維持 | 実質撤廃 |

| 相続・贈与から5年後以降の減免要件 | 民事再生や会社更生の際、その時点での評価額で相続税・贈与税を再計算し、超える部分の猶予税額を免除 | 「経営環境の変化を示す一定の要件」を満たす場合、譲渡や合併による消滅・解散時にも一般措置と同様の減免を導入可能 |

事業承継税制を利用するメリット・デメリット

事業承継税制のメリット

事業承継税制のデメリット

- 後継者が代表者を退任した(精神障害や身体障害、要介護などやむを得ない状況を除く)

- 同族の議決権数が過半数以下になった

- 後継者の同族関係者が後継者より多くの議決権数を保有することになった

- 納税猶予対象株式を譲渡した

- 総収入金額がゼロになった

- 資本金や準備金が減少した

事業承継税制の手続きの流れ

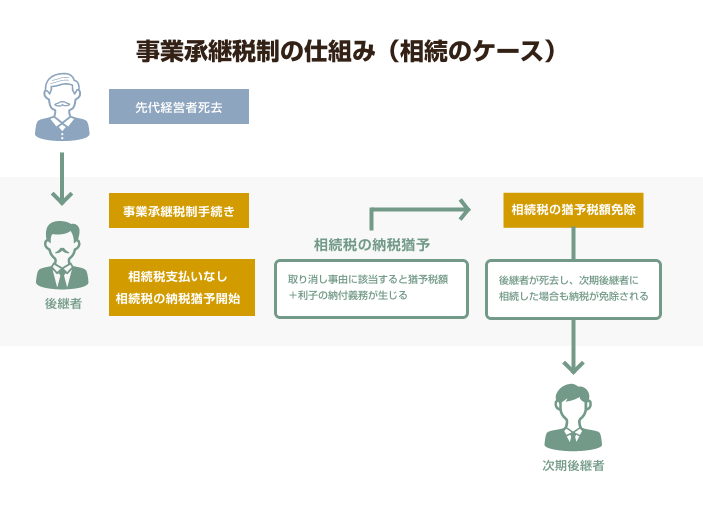

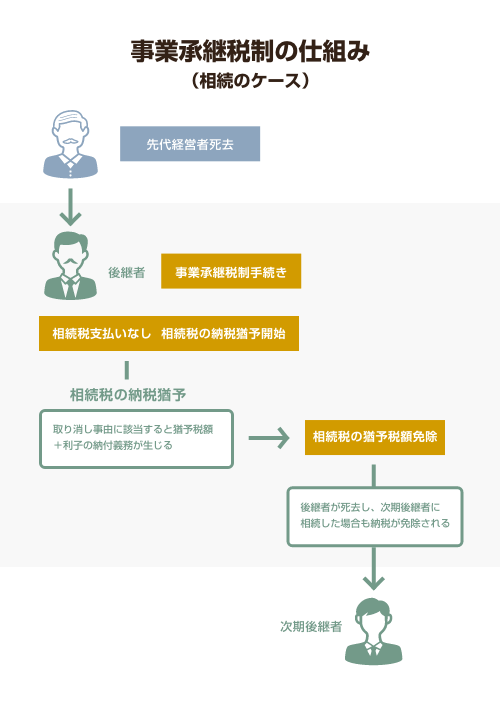

相続税のケース

- 特例措置を活用する場合、特例承認計画を都道府県庁に提出する

- 相続開始後、8ヵ月目までに都道府県庁に事業承継税制の申請をする

- 審査後、都道府県庁から認定書が交付される

- 認定書の写しを添付して相続税の申告書等を税務署に提出する

- 納税猶予税額及び利子税の額に見合う担保を提供し(特例を受ける非上場株式のすべてを担保提供すれば、見合う担保とみなされる)、税務署に申告する

この手続きによって、納税猶予期間が始まります。加えて、納税猶予が開始してからも次の手続きが必要になります。

<5年間>

- 都道府県庁へ年1回「年次報告書」を提出する

- 税務署へ年1回「継続届出書」を提出する

- 税務署へ3年に1回「継続届出書」を提出する

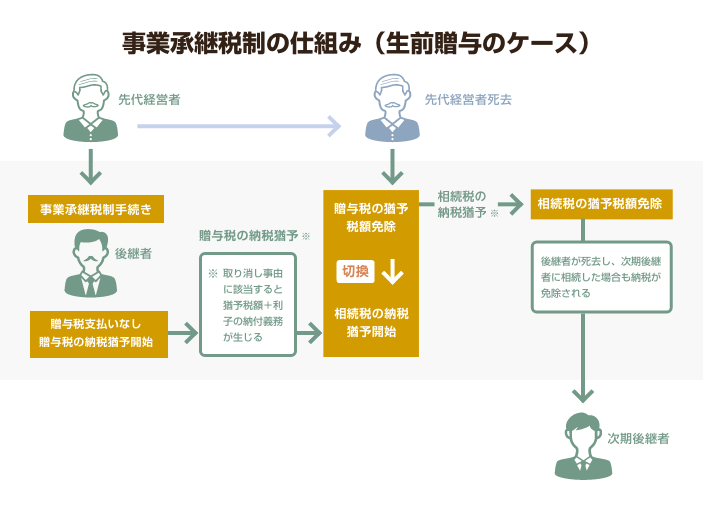

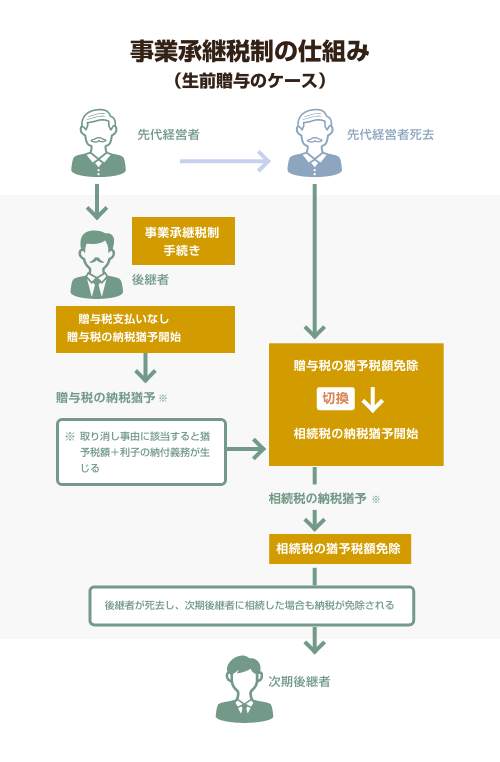

贈与税のケース

贈与税の納税猶予手続きは、基本的に相続税のケースと同じです。都道府県庁に事業承継税制の活用を申請する期限は、贈与が発生した年の翌年1月15日までです。納税猶予期間が始まってからの手続き、贈与税が免除される条件も相続税のケースと同様です。

ただし、贈与税の納税猶予期間中に先代経営者が死去した場合、贈与税は免除されますが、相続税の納税義務が発生するケースがあります。その際には、一定の手続きによって、相続税の納税猶予へと切り替えることが可能です。

事業承継税制を活用するための条件

1.先代経営者が満たすべき条件

- 会社の代表者であった

- 相続開始または贈与の直前に、現経営者親族などで総議決権数の過半数を保有しており、筆頭株主であった

- (贈与の場合)贈与時に代表者を退任している(有給役員として残ることは可)

2.後継者が満たすべき条件

- 相続開始または贈与時、後継者と後継者親族などで総議決権数の過半数を保有することになる

- 後継者が1人なら、最も多くの議決権数を保有することになる。後継者が2人または3人なら、総議決権数の10%以上の議決権数を保有し、後継者と特別の関係がある者の中で最も多くの議決権数を保有することになる

- (贈与の場合)贈与時に18歳以上 で、贈与の直前で3年以上(特例措置の場合は贈与の直前において) 役員であり、代表者である

- (相続の場合)相続開始の直前に原則として 役員であり、相続開始から5ヵ月後に代表者である

3.会社が満たすべき条件

- 中小企業者

- 従業員が1人以上

- 上場会社、風俗営業会社ではない

- 資産管理会社等に該当しない

4.事業承継税制スタート後の条件

<5年間>

- 後継者が会社の代表者で筆頭株主

- 後継者が猶予対象株式を継続保有している

- 雇用の8割以上を5年間平均で維持する

<5年経過後>

- 後継者が猶予対象株式を継続保有している

事業承継税制を安心して利用するには専門家のサポートが不可欠

-

銀行・信託・証券の専門チームがサポート

- お問い合わせ・ご相談はスパイラル株式会社が運営するサイトにて受け付けております。

記事提供:株式会社ZUU

執筆者:木崎 涼(ファイナンシャルプランナー / M&Aシニアエキスパート)

- 本記事は、2025年4月時点の税制、その他関連法規に基づく内容であり、今後の改正等により相違が生じることがあります。今後の関連法規の改正等により相違が生じることがあります。税法や法律に関わる個別、具体的なご対応は必ず税理士・公認会計士・弁護士等の専門家へご相談・ご確認ください。

- 本記事は情報提供を目的としており、投資等の勧誘目的で作成したものではありません。商品の購入時にはお客さまご自身でご判断ください。

- 本記事は、当行が信頼できると判断した外部執筆者に執筆を依頼したものです。本記事の情報は、当行が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本記事の記載内容に関するご質問・ご照会等には一切お答えしかねますので予めご了承ください。また、本記事の記載内容は、予告なしに変更することがあります。

- 銀行からの融資には所定の審査があります。審査の結果、ご希望に沿いかねる場合があります。遺言信託や遺産整理業務等の相続関連業務については、当行は三菱UFJ信託銀行の信託代理店としてお取り扱いいたします。当行は信託代理店として媒介をいたしますが、当行には、契約締結に関する権限はなく、ご契約に際しては、お客さまと三菱UFJ信託銀行が契約当事者となります。

MUFGウェルスマネジメント

ソーシャルメディアアカウント

- FacebookロゴはMeta Platforms,Incの商標または登録商標です。

- YouTubeロゴはGoogle LLCの商標または登録商標です。

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

登録金融機関 関東財務局長(登金)第33号

加入協会 日本証券業協会 、一般社団法人 金融先物取引業協会、一般社団法人 日本投資顧問業協会

宅地建物取引業 届出第6号

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 日本STO協会