生命保険を活用した相続対策と留意点

配偶者、子供を受取人とする場合のメリットや注意点を解説

生命保険といっても、保障期間やタイプ別にさまざまな商品があります。保障期間では、掛け捨てが一般的な定期保険や保障期間が一生涯である終身保険、タイプ別では、死亡保険、医療保険、介護保険、年金保険、学資保険、がん保険などです。

また、保険金を受け取る事態になった際には、納税が必要になることや、受取人を誰にするかによって発生する税金の種類が変わるなど、一般的には少しわかりにくい仕組みになっています。

今回は、生命保険を活用した相続対策について、その留意点と受取人の違いによるメリットや注意点をわかりやすく解説していきます。

銀行・信託・証券の専門チームがサポート

- お問い合わせ・ご相談はスパイラル株式会社が運営するサイトにて受け付けております。

生命保険で受け取るお金は受取人によって発生する税金が変わる

ここでは、特に活用が多い死亡保険金を例に説明します。死亡保険金は受取人によって課税される税金が異なります。

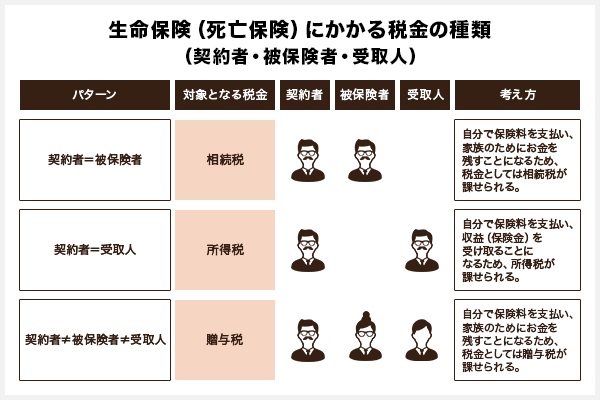

生命保険では、「契約者」「被保険者」「受取人」が誰なのかが重要です。三者の組み合わせにより、死亡保険金に課せられる税金の種類も変わってくるため、それぞれの役割を押さえておきましょう。

| 契約者 | 契約を締結する人。保険の名義人で保険料の支払いを行い、解約した際には解約返戻金を受け取る。 |

|---|---|

| 被保険者 | 保険の対象となる人。「被保険者」が死亡すると、「死亡保険受取人」に死亡保険金が支払われる。 |

| 死亡保険受取人 | 「被保険者」が死亡した場合の死亡保険金を受け取ることが出来る人 |

「受取人」は保険会社が定めた一定の範囲内で指定します。一般的な「受取人」の範囲としては、配偶者および2親等以内の親族とされることが多いですが、3親等以内の親族までとする保険や内縁関係があるパートナーにすることができる保険もあります。

実際に課せられる税金の種類は「相続税」「所得税」「贈与税」の3つです。それぞれの税金が課せされるパターン別に解説します。

(1)相続税が課せられるパターン

相続税が課税されるのは、「契約者」と「被保険者」が同一のときです。「受取人」が相続人である場合には、相続により死亡保険金を取得したとみなされます。

相続税が課せられるパターンをまとめると、以下の表の通りです。

| 条件 | 「契約者」=「被保険者」 |

|---|---|

| 具体例(一例) | 夫が、被保険者を自分とし、自分が亡くなった場合に遺される家族のために契約(保険料支払)し、受取人を妻などにする場合。 「契約者」=夫、「被保険者」=夫、「受取人」=妻 |

| 考え方 | 自分で保険料を支払い、家族のためにお金を遺すことになるため、税金としては相続税が課せられる。 なお、遺された家族の生活保障という意味合いがあり、受取人が法定相続人の場合は、税の負担が少なくなるようにされている。 |

(2)所得税が課せられるパターン

所得税が課税されるのは、「契約者」と「受取人」が同一のときです。「受取人」が受け取る死亡保険金は、一時所得または雑所得として課税されます。

所得税が課せられるパターンをまとめると、以下の表の通りです。

| 条件 | 「契約者」=「受取人」 |

|---|---|

| 具体例(一例) | 夫が、妻が亡くなった場合に備えて妻を被保険者とし、自分を受取人として契約(保険料支払)する場合。 「契約者」=夫、「被保険者」=妻、「受取人」=夫 |

| 考え方 | 自分で費用(保険料)を支払い、保険金を受け取ることになるため、所得税が課せられる。 |

| 一時所得になるケース | 死亡保険金を一時金で受領した場合 |

| 雑所得になるケース | 死亡保険金を年金で受領した場合 |

(3)贈与税が課せられるパターン

贈与税が課税されるのは、「契約者」「被保険者」「受取人」のすべてが異なるときです。死亡保険金を年金で受け取る場合は、その年金を受け取る権利に対して贈与税が課税されます。

贈与税が課せられるパターンをまとめると、以下の表の通りです。

| 条件 | 「契約者」≠「被保険者」≠「受取人」 |

|---|---|

| 具体例(一例) | 夫が、妻が亡くなった場合に備えて被保険者を妻、受取人を子供とし、夫が契約(保険料支払)する場合。 「契約者」=夫、「被保険者」=妻、「受取人」=子供 |

| 考え方 | 保険料を支払った人が亡くなったり保険金を受け取ったりするわけではなく、別の人がお金を受け取るため、贈与とみなされて贈与税が課せられる。 |

なお、満期のある保険の場合にも考え方は同じです。「契約者」=「受取人」ならば所得税が課せられ、「契約者」≠「受取人」ならば贈与税が課せられます。

契約者・被保険者・受取人のパターンと税金の種類をまとめると次のようになります。

銀行・信託・証券の専門チームがサポート

- お問い合わせ・ご相談はスパイラル株式会社が運営するサイトにて受け付けております。

生命保険がなぜ相続対策になるのか?

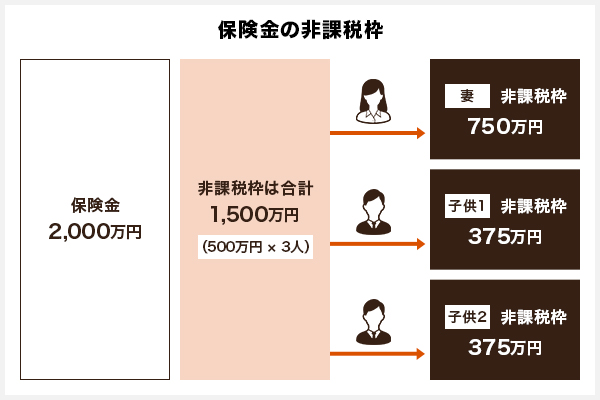

生命保険が一般的に相続対策になるといわれるのは、死亡保険金の受取額の一定金額については相続税の課税対象から控除する「非課税枠」と呼ばれる制度があるためです。

この非課税枠の一定金額とは、「500万円×法定相続人数」で算出されます。

夫、妻、子供2人の家族がいて、夫が受取人を妻とする2,000万円の生命保険に加入していたとします。その場合、法定相続人は3人(妻、子供2人)なので、「500万円×3人=1,500万円」が非課税となります。

非課税枠の金額には差が出ることがある

非課税枠の金額は、1人500万円ではなく下記の計算式のように受け取る死亡保険金の割合によって各人に分配されます。

非課税額 = 非課税枠合計 × (受け取れる死亡険金額 ÷ 保険金合計)

つまり、受取人が複数で各人の受取額に差がある場合には、各人の非課税の金額に差が出てきます。例えば、夫、妻、子供2人の家族がいて、夫が受取人を妻に1,000万円、子供にそれぞれ500万円、トータルで2,000万円を受け取れる生命保険に加入していたとします。

法定相続人は3人(妻、子供2人)なので非課税枠は1,500万円あり、それぞれ以下のようになります。

- 1,500万円×(1,000万円÷2,000万円)=750万円

- 1,500万円×(500万円÷2,000万円)=375万円

- 1,500万円×(500万円÷2,000万円)=375万円

妻は受け取った死亡保険金1,000万円のうち、750万円が非課税(課税対象は750万円)となり、子供はそれぞれ受け取った死亡保険金500万円のうち、375万円が非課税(課税対象は125万円)となります。

受取人指定における注意点

死亡保険金の受取人を誰にするかを検討するにあたり、合わせて押さえておきたい3つの注意点があります。

死亡保険金の受取人を子供にする場合の注意点

相続税の計算では受け取った保険金額を相続人の固有の財産に含めて計算されますが、死亡保険金は生前の保険契約に基づいて直接「受取人」に給付されるため、相続財産には含まれません。通常は遺産分割の対象外となり、「受取人」固有の財産となるので、あらかじめ誰を「受取人」に指定するかよく考えておく必要があります。

受取人を未成年にする場合の注意点

「受取人」である子が未成年の場合には、親権者または未成年後見人が代理もしくは未成年者に同意しないと、死亡保険金の請求ができません。そのため、子を「受取人」とするならば、親権者または未成年後見人を決定しておかなければいけません。

未成年後見人の選任には裁判所の選任が必要となり、時間を要するため、あらかじめ準備期間を考慮しておく必要があります。

受取人を孫にする場合の注意点

孫を死亡保険金の「受取人」とすれば、相続税の負担額がさらに軽減されると考える人がいるかもしれません。しかし、親がいる孫は法定相続人にはならないため、非課税枠の適用を受けられません。

また、孫を相続人にする際に養子縁組をするケースも考えられますが、その場合は相続税の2割が加算されることになっているため、注意が必要です。

生命保険を活用した相続対策は専門家に相談しよう

相続対策として、生命保険の非課税枠を活用することは有効な手段といえます。死亡保険金は、「受取人」を誰にするかによって相続税の課税額が増減し、所得税や贈与税の課税の対象となります。

死亡保険の「受取人」の変更による効果は、他の相続財産の状況や家族構成にも左右されることがあるため、総合的な観点からその判断を行う必要があります。

また、生命保険はあくまでも相続対策のひとつの手段に過ぎません。生前贈与や相続はもちろん、資産と想いを次世代へつなぐための総合的なサポートを受けられる専門家への相談が大切です。MUFGウェルスマネジメントは、MUFGグループの総合力を活かし、資産承継の専門家がみなさまそれぞれの状況に合わせたソリューションをご提案いたします。ぜひ以下のお問い合わせフォームよりご相談ください。

-

銀行・信託・証券の専門チームがサポート

- お問い合わせ・ご相談はスパイラル株式会社が運営するサイトにて受け付けております。

記事提供:風間啓哉(風間会計事務所代表 公認会計士 / 税理士)

- 本記事は、2025年4月時点の税制、その他関連法規に基づく内容であり、今後の改正等により相違が生じることがあります。税法や法律に関わる個別、具体的なご対応は必ず税理士・公認会計士・弁護士等の専門家へご相談・ご確認ください。

- 本記事は情報提供を目的としており、投資等の勧誘目的で作成したものではありません。商品の購入時にはお客さまご自身でご判断ください。

- 本記事は、当行が信頼できると判断した外部執筆者に執筆を依頼したものです。本記事の情報は、当行が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本記事の記載内容に関するご質問・ご照会等には一切お答えしかねますので予めご了承ください。また、本記事の記載内容は、予告なしに変更することがあります。

- 保険商品をご検討の際は、次の点をご注意ください。保険商品は預金でなく、預金保険制度の対象ではありません。お取引に際しては、必ず各商品の「パンフレット」「契約概要・注意喚起情報」「ご契約のしおり・約款」等で内容をご確認ください。店舗によってはお取り扱いできない商品・サービスがあります。くわしくは窓口までお問い合わせください。当行は保険の募集代理店です。保険の引き受けは行っておりません(保険の引き受けは、引き受け保険会社で行っております)。当行において保険のお取引をされるか否かが、お客さまと当行の預金、融資等他のお取引に影響を与えることはありません。保険業法上の規制にもとづき、商品によっては、お客さまの「お勤め先」や「当行への事業性融資お申し込み状況」等により、当行で保険をお申し込みいただけない場合があります。

(2025年4月3日現在)

MUFGウェルスマネジメント

ソーシャルメディアアカウント

- FacebookロゴはMeta Platforms,Incの商標または登録商標です。

- YouTubeロゴはGoogle LLCの商標または登録商標です。

株式会社三菱UFJ銀行

登録金融機関 関東財務局長(登金)第5号

加入協会 日本証券業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会

三菱UFJ信託銀行株式会社

登録金融機関 関東財務局長(登金)第33号

加入協会 日本証券業協会 、一般社団法人 金融先物取引業協会、一般社団法人 日本投資顧問業協会

宅地建物取引業 届出第6号

三菱UFJモルガン・スタンレー証券株式会社

金融商品取引業者 関東財務局長(金商)第2336号

加入協会 日本証券業協会、一般社団法人 日本投資顧問業協会、一般社団法人 金融先物取引業協会、一般社団法人 第二種金融商品取引業協会、一般社団法人 日本STO協会